腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

用户端:服务下沉,新增活跃买家数触底反弹;收入端:拓宽品类,增加业务;成本端:毛利率提高,京东能有多少盈利空间?三个维度,三个解析。

01

用户端

1.立足自营正品,成为国内最大的B2C自营电商

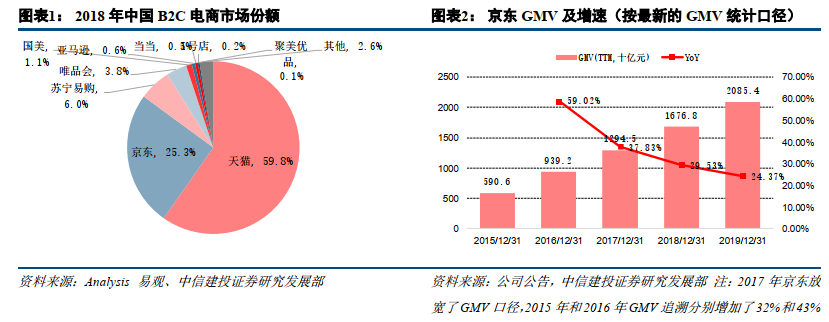

主打“多快好省,品质生活”,成为中国最大自营电商。2018年占国内B2C电商市场份额的25.3%,仅次于天猫。按京东最新的GMV统计口径,京东的GMV从2015年的5906亿元增加到2019年的20854亿元,复合增速37%。

2019年GMV同比增长24%。需要注意的是2017年京东调整了GMV口径,2015年和2016年GMV追溯分别增加了32%和43%。

3C自营起家并向全品类拓展,开放第三方平台进一步完善SKU。京东自营业务以电脑产品起家,2007年引入手机数码品类,2008年在3C基础上增加家电和日用百货商品,开始向综合百货商城转型。

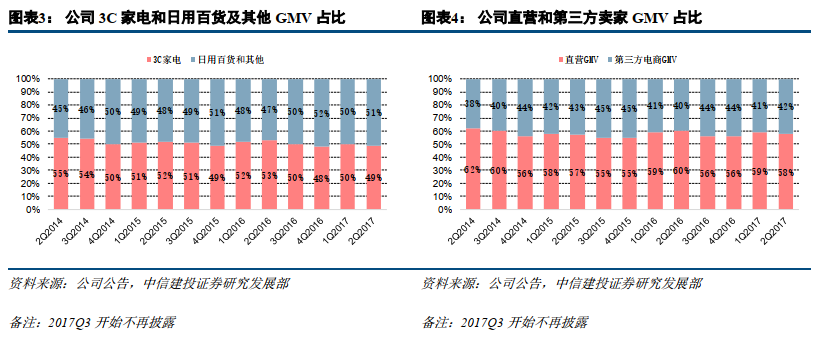

截至2017Q2日用百货及其他GMV占比达到51%,超过3C和家电。另外立足于直营优势,公司于2010年开放平台服务,吸引第三方卖家入驻,第三方电商GMV平台服务收入占比逐步提升,截至2017Q2占比达到42%。2017Q3开始公司不再披露GMV占比数据。

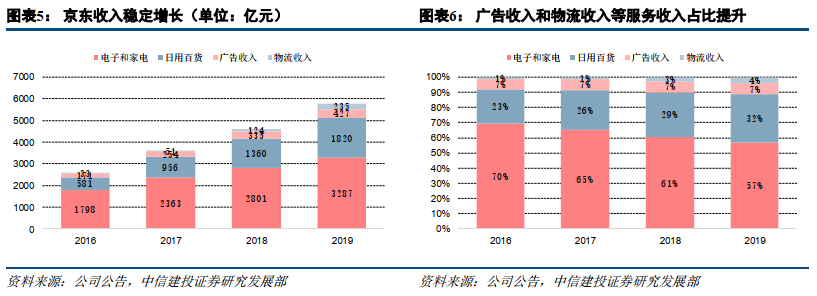

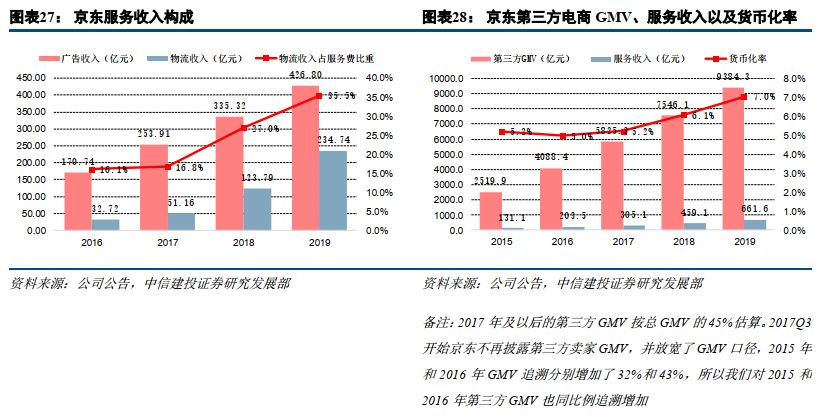

营业收入平稳增长,广告收入和物流收入等服务收入占比提升。营业收入从2016年的2583亿元增加到2019年的5769亿元,复合增速31%,2019年同比增长25%。

另一方面服务收入的占比提升,广告收入占比从2016年的6.61%提升到2019的7.40%,物流收入的占比从2016年的1.27%提升到2019的4.07%。2019年广告收入同比增长27.28%,物流收入同比增长89.63%。京东快递拓展外部业务的成效显著。

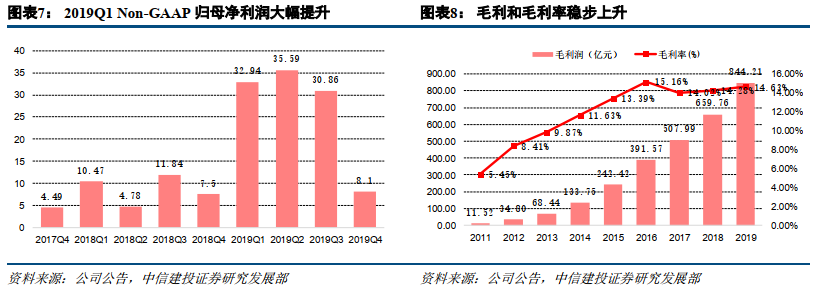

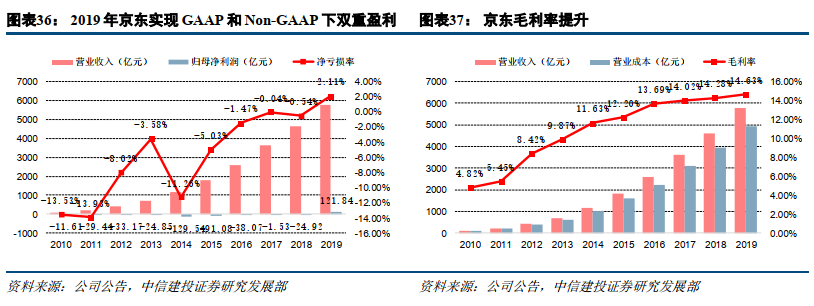

2019年Non-GAAP归母净利润同比增长211%,公司迎来盈利拐点。Non-GAAP归母净利润从2018年的35亿元增加到2019年的107亿元,同比增长211%,毛利率从2011年的5.45%提升到2019年的14.63%。公司迎来盈利拐点。

从季度来看,2019年前三个季度的Non-GAAP归母净利润高于30亿元,同比2018年前三个季度大幅提升。Non-GAAP归母净利润提升主要是因为降本增效,成本控制增强,盈利能力改善。

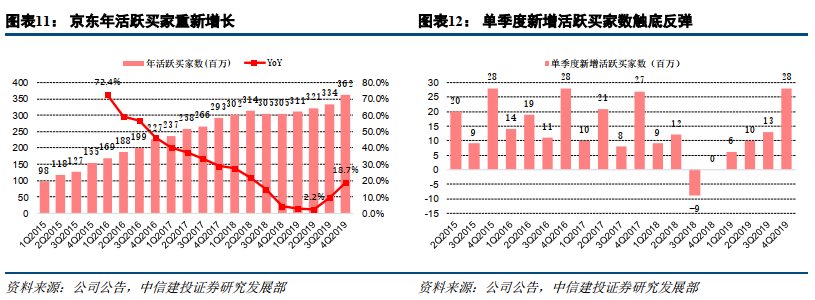

4Q2019Non-GAAP归母净利润下降是因为四季度有“双11”、“双12”等大促,所以折扣、优惠券等营销费用增加。4Q2019的活跃买家数也大幅增加,从3Q2019的3.344亿增加到4Q2019的3.62亿,单季度增加了2760万,是从1Q2018以来活跃买家数增加最多的一个季度。

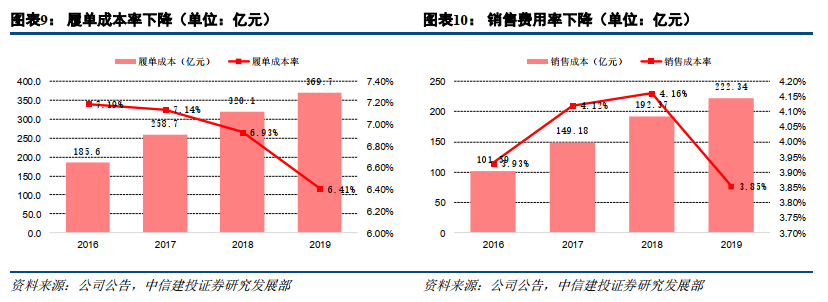

成本控制改善,盈利能力改善。营业成本方面,毛利率稳步上升,从2016年的13.69%提升到2019的14.63%。主要是服务业务收入占比提升,拉高整体毛利率。考虑到京东的业务分为自营和第三方平台,自营业务的仓储、配送、客服成本计入了履单成本。

如果考虑履单成本,京东的履单成本从2016年的7.19%下降到2019的6.41%。所以总体而言,京东的营业成本率在下降,盈利能力改善。销售费用率也从2018年的4.16%下降到2019年的3.85%,同比下降0.31个百分点。

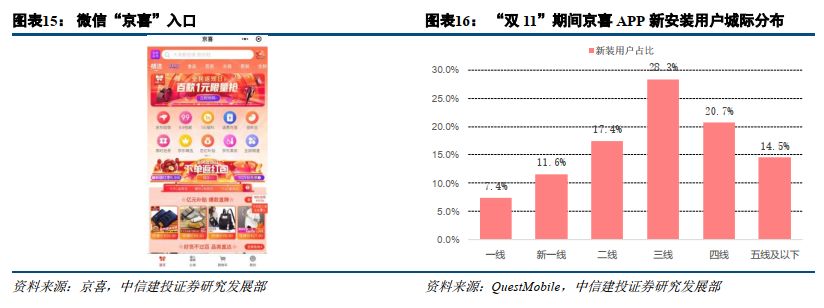

京东能在降低销售费用率的同时,提高活跃买家数,说明京喜APP、C2M、物流下沉等措施,有效地触达了低线城市的用户,新增用户中有七成来自低线城市。

2.下沉战略起效,新增活跃买家数触底反弹

新增活跃买家数触底反弹,4Q2019单季新增2760万。京东的活跃买家数从1Q2015的9800万增加到2Q2018的3.14亿。3Q2018活跃买家数下滑到3.05亿。从单季度来看,2Q2015-1Q2018单季度新增活跃买家数出现明显的周期变动。

第四季度因为有“双11”、“双12”等大促,所以单季新增活跃买家数最多,平均在2800万左右。第一季度因为有“618”,所以新增活跃买家数也较多,平均在2000万左右。一季度和三季度是电商的淡季,所以新增活跃买家数在1000万左右。

但是到了2Q2018,单季新增活跃买家数下降到了1200万,3Q2018减少了900万,活跃买家数增加陷入危机。之后京东推出了京喜、物流下沉等诸多措施,提高获客效率,单季度新增活跃买家数从4Q2018的0增加到4Q2019的2760万。我们认为京东的下沉战略起效,新增活跃买家数开始进入正常增长。

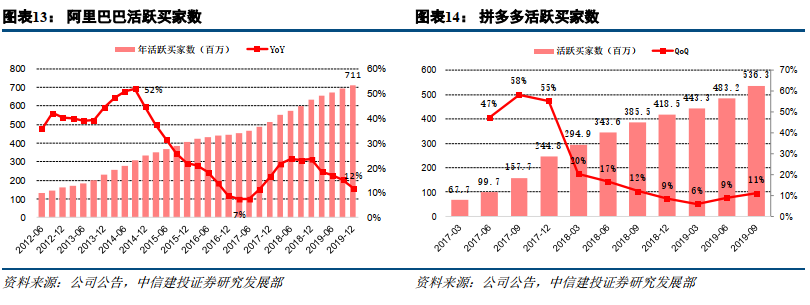

下沉是目前电商的普遍选择,阿里巴巴、拼多多都在向低线城市扩张。拼多多通过社交裂变,有效调动了低线城市的人际关系,进而在低线城市有效扩张。同时推出“多多果园”等小游戏提高留存率,打造低价爆款提高转化率。

另一方面,拼多多也加大低线城市的生态布局,扶持农产品,“拼农货”计划建立超过500个农产品供应链品牌。阿里巴巴利用直播、交叉销售、重启“聚划算”等措施向低线城市渗透。阿里巴巴的新增活跃买家数在4Q2016降到最低,单季度新增400万。

之后反弹,1Q2018新增3700万,4Q2018新增3500万。4Q2019新增1800万,活跃买家数达到7.11亿。拼多多的单季度新增活跃买家数较高,3Q2019新增5310万,总活跃买家数达到5.36亿。

深耕产业带和物流下沉,京东以服务品质触达低线城市用户。产品方面,京东依托自己在供应链上的优势,推动C2M定制,深耕产业带,目前已经和100个产业带合作,为低线城市用户开发高性价比商品。另一方面推出了“京喜”,“京喜”接入微信一级入口,替换之前“京东购物”页面,还推出了单独的“京喜APP”。

根据QuestMobile的数据,双11期间“京喜”小程序的日活跃用户达到6839万。京喜APP的新装用户中,三线及以下城市的用户占比达到63.5%。

物流方面启动“千县万镇24小时达”时效提速计划,计划重点针对低线城市城区及周边乡镇,预计2020年在这些区域实现物流配送“24小时达”。此外还在线下运营了300家京东电脑数码专卖店、超过1.2万家京东家电专卖店、100多万家京东掌柜宝合作门店,通过线下网络触达低线城市用户。

02

收入端

1.立足3C家电,拓展全品类

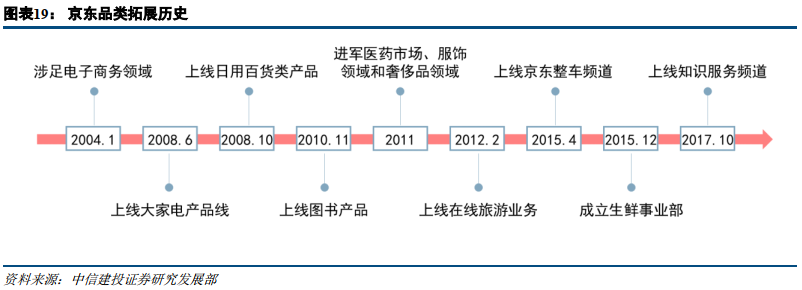

3C家电自营起家,打造优质品牌口碑。京东于 2004 年开始涉足电商领域,自营电脑、手机、消费类电子产品及配件,2008年拓展到电视、空调、冰洗等大家电产品线。

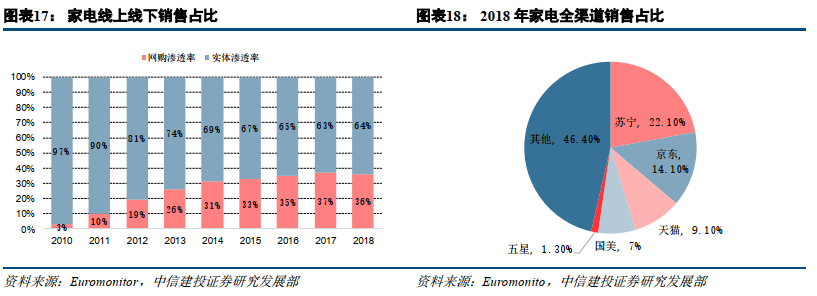

多年来,京东在自营3C家电产品上积累了丰富的经验和资源,也在消费者心中树立起正品的形象,积累了良好的信誉和口碑。家电的网购渗透率不断上升,根据Euromonitor的数据,家电的网购率从2010年的3%上升到2018年的36%。从全渠道的销售占比看,2018年京东的占比达14.10%,比2017年的12.3%提升了近2个百分点。

推进全品类战略,提高购买频次和自营毛利率。京东2010年启动全品类战略,从3C产品拓展至日用百货、图书音像、家电、旅游、汽车、机票、彩票等。基于其物流建设、后台技术、营销资源等方面优势,以及良好用户购物体验,战略落地顺利,日用品及其他GMV占比从2011年快速上升至2017Q2的51%。

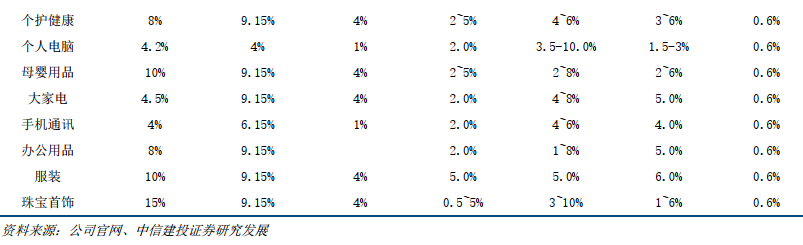

相比3C家电,日用百货的购买频次和毛利率要更高,所以拓展日用百货可以提高消费者购买频次、提高用户粘性。毛利率方面,服装鞋帽(20%~30%)、化妆品(20%~50%)等品类的毛利率要高于3C家电(5%-15%),所以随着日用百货商品占自营收入比重的提升,自营业务的毛利率也从2011年开始逐渐上升。

此外拓展品类可以满足存量用户的多样化需求,京东客户结构中以男性占多数,服饰、快消、母婴等产品的主要购物群体为女性,如此可提升女性用户的占比,提升复购率。

2.开放第三方平台赋能商家,实现流量变现

京东商家开放平台(POP)赋能商家,实现流量变现。京东商家开放平台(POP)业务于2010年10月上线,依托京东的供应链管理能力和平台流量,吸引调动了第三方卖家入驻,丰富了平台的SKU,实现了流量的变现。截至2019年12月平台商家数目达到27万,同比增长29%。收入方面服务业务收入占比逐渐提升,广告佣金收入占比从2016年的6.61%提升到2019年的7.40%。

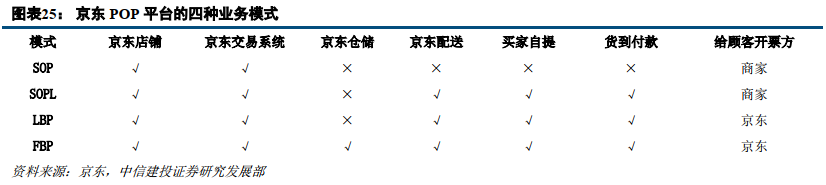

四种模式,合作共赢。京东POP平台下共分为四大模式:FBP、LBP、SOPL和SOP。商家可根据所在行业、自身情况以及发展目标选择相应的模式,入驻POP平台。

SOP(Sale On POP):即天猫模式,商家拥有最大限度的自主经营权。卖家在京东销售商品,卖家每日将消费者订单打包并自行或采用快递完成购物订单配送,卖家开发票给消费者。

SOPL (Sale On POP&Logistics By POP):与SOP不同之处在于物流,即需要卖家每日将消费者订单打包送京东分拣中心,由京东完成购物订单配送和收款。

LBP (Logistics By POP):和SOPL不同之处在于,LBP模式下,需要商家给京东开增值税发票,而由京东开具发票给消费者。

FBP (Fulfillment By POP):是和京东自营比较类似的一种模式,由京东完成仓储管理、订单配送、收款和开票,该模式下客户的体验值也最高。

在POP合作模式下,京东的收入主要来源于三部分:佣金、广告费和物流服务收入。京东以自营起家,在消费者心中树立了正品值得信赖的形象,相对更为优质的用户和流量质量,所以在部分优势品类上京东的佣金率更高。但与天猫成熟的营销体系不同,京东的广告展位相对简单,所以广告费率偏低,预计随着未来品类扩容,站外营销、精准投放等手段进一步优化,京东的广告收入还有很大的提升空间。

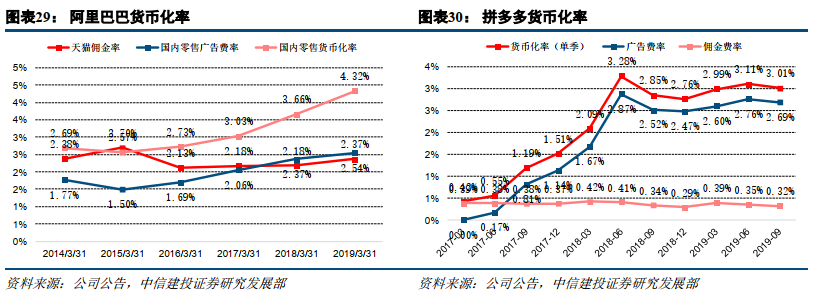

从京东第三方电商交易额与服务收入走势来看,第三方货币化率逐渐提升。京东第三方货币化率明显高于阿里,一方面源于服务内容不同,京东为第三方平台商家提供物流服务获得收入,而阿里菜鸟网络是面向物流公司的开放平台,不直接为电商平台商家服务;另一方面阿里佣金率(技术服务年费)低于京东。

在未来,京东可通过提高营销和物流进一步赋能平台商家,提高广告和物流服务收入,进一步促进货币化率和收入的增长。阿里近几年货币化率的增长取决于广告费率的提升,京东可以借鉴阿里经验,通过提高品类和商家数量,带动用户活跃度提升,从而利用高点击率实现广告收入增长。同时随着拓展物流仓库网络和加速实现物流资产商业化,物流服务收入有望继续高速增长。

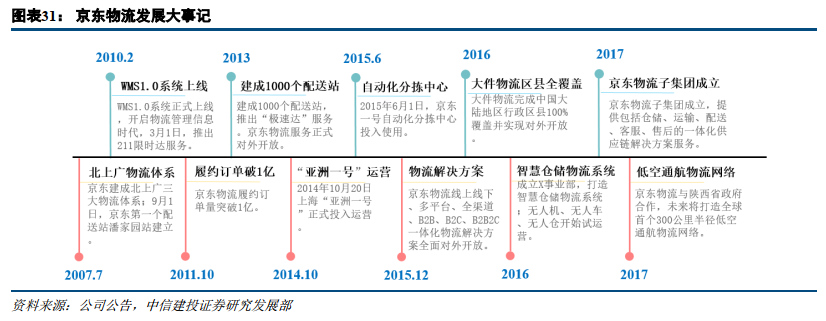

3.京东物流对外开放,打造新的收入增长点

京东自2007年开始全面自建物流,2016年11月京东集团宣布推出“京东物流”全面对社会开放,开始承接社会订单;2017年4月京东集团宣布成立京东物流子公司;2018年2月京东物流完成25亿美金融资,主要投资方包括高瓴资本、红杉中国、腾讯、招商局集团、中国人寿等,京东物流投后估值达到134.4亿美金。

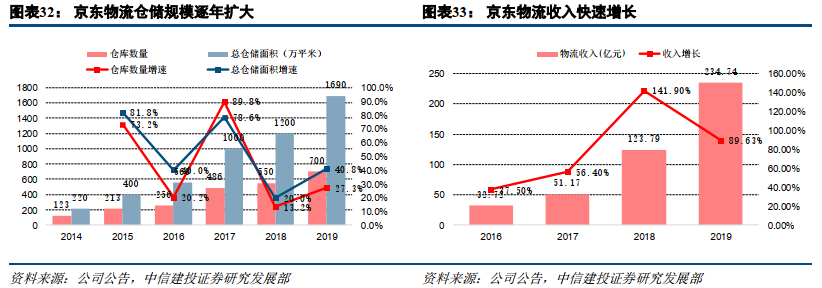

经过十年的发展,截止2018年底已经建成7大物流中心,在28个城市建立了前端物流中心,末端服务网点30万余个,并在其他46个城市建立了仓库,共经营550个仓库,总建筑面积约1200万平方米布局,仓库员工约3万人,配送员工9.5万人,共计12万余人,售后服务16676人。

物流基础设施占地1160万平方米,物流服务车辆25万辆。京东通过智能化布局的仓配物流网络,京东物流为商家提供仓储、运输、配送、客服、售后的正逆向一体化供应链解决方案、快递、快运、大件、冷链、跨境、客服、售后等全方位的物流产品和服务以及物流云、物流科技、物流数据、云仓等物流科技产品。业务网络涵盖中小件、大件、冷链、B2B、跨境和众包(达达)六大领域。京东物流的收入也快速增长,2019年达到234.74亿元,同比增长89.63%。

京东物流高时效性、高可靠性是其电商业务核心竞争力之一,针对消费者不同需求,提供不同的服务。截至2018年底京东可在2146个中国城区提供同日和隔天配送服务,即提供211限时达、次日达、极速达、定时达、夜间配多多元化服务。在保证高时效性的同时,可靠性也做到行业领先,

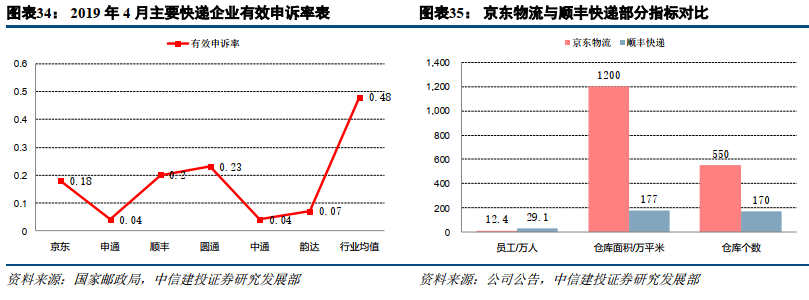

根据国家邮政局发布定期发布消费者有效申诉情况说明,京东有效申诉率明显低于行业平均。京东物流和顺丰都采用自营模式,可比性较高。京东的仓库面积和数量都高于顺丰。我们认为京东物流独立运营,有望打造新的收入增长点。

03

成本端

1.直营业务毛利率能否提升

服务收入占比提升拉高整理毛利率,2019年实现GAAP和Non-GAAP下双重盈利。京东的服务收入(佣金、广告费、物流等)占比从2010年的0.20%提升到2019年的11.47%。

因为服务收入的毛利率较高,所以京东整体毛利率从2010年的4.82%提升到了2019年的14.63%。需要注意的是京东的营业成本(Cost of revenue)中包含了直销的成本和京东物流的外部订单配送成本,履单成本(Fulfillment)包含了自营订单的配送成本。履单成本率在2019年也下降了0.45个百分点,所以考虑履单成本,整体的盈利能力也在提升。

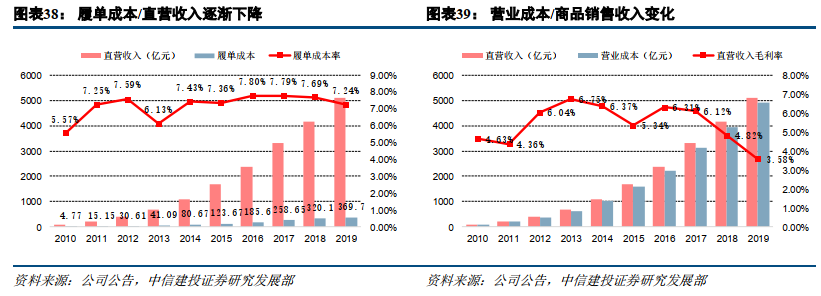

营业成本中包含了京东物流外部订单的成本,所以无法精确测算自营业务的毛利率。我们计算了(直营收入-营业成本)/直营收入,这个比值在2011年-2013年出现明显上升,从2011年的4.36%上升到2013年的6.75%,我们认为应该是多品类战略的作用,增加了高毛利率的商品。

2018年开始,外部订单占比提升,所以营业成本中包含了第三方物流的成本,因为第三方物流的收入计入“服务收入”,所以(直营收入-营业成本)/直营收入已经不能代表自营商品的销售毛利率。以2012-2014年的平均比值来看,自营商品的毛利率预计在6.5%左右。

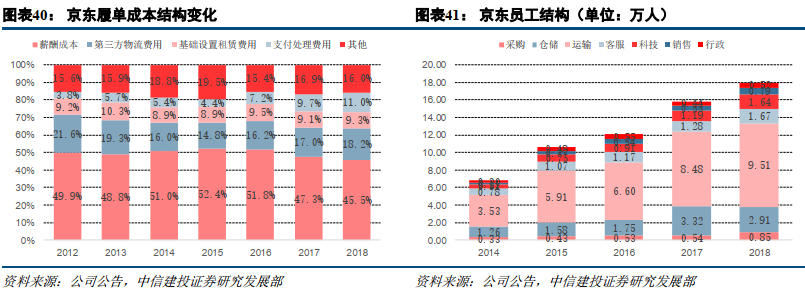

履单成本降低主要有两点原因:1、承接外部订单提高物流利用率;2、调整薪酬结构优化激励措施。通过承接外部快递订单,可以提高京东物流的利用率,单量增加可以降低规模成本。

2019年4月调整配送员薪资结构,取消底薪,提高揽件提成。运输人员是京东员工中人数最多的,2018年运输员工数量9.51万。京东履单成本中的薪酬成本占比从2012年的49.9%降低到2018年的45.5%,预计2019年占比还将降低。

对比零售同行,京东直营业务利润率提升空间如何?

以苏宁易购为例,由于受到电商的冲击,竞争加剧,苏宁易购的毛利率从2011年的18.9%下降到2017年的14.1%。营业利润率(剔除投资收益)也从2011年开始下滑,从高点的7.2%下降到0左右。

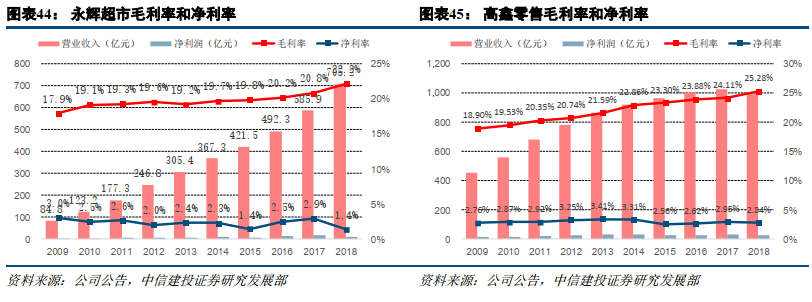

2018年开始略有回升。因为苏宁的收入中包含零售批发、物流、金融、安装维修、其他业务收入等,单看零售批发业务,毛利率也从2011年的17.8%下降到2017年的12.19%。永辉超市和高鑫零售的毛利率稳步上升,但是净利率维持稳定。永辉超市的毛利率从2009年的17.9%上升到2018年的22.2%,高鑫零售的毛利率从2009年的18.9%上升到2018年的25.28%。

但是两者的净利率维持平稳,并没有随着毛利率上升而上升,永辉超市的净利率维持在2.3%左右,高鑫零售的净利率维持在2.9%左右。我们认为零售行业的利润率偏低,参考永辉超市和高鑫零售,净利润率在2-3%。苏宁易购和京东的品类更接近,以3C家电为主,因为受到电商的冲击,竞争加剧,毛利率明显下降。特别是2013年开始实行线上线下同价,整体毛利率下降了2.6个百分点,零售批发业务毛利率从2012年的16.87%下降到了2013年的2.44%。

但是2018年开始苏宁的毛利率还是上升。京东自营零售的毛利率低于线下零售,一方面是品类的差异,另一方面是供应商的议价能力。

我们认为随着竞争格局逐渐趋稳,京东的毛利率也有可能上升,另外供应链管理升级、C2M将提高京东与供应商的议价能力,加上成本控制改善,净利润率能逐渐接近线下零售的净利润率。

2.快递行业竞争加剧,京东快递成本率能否下降?

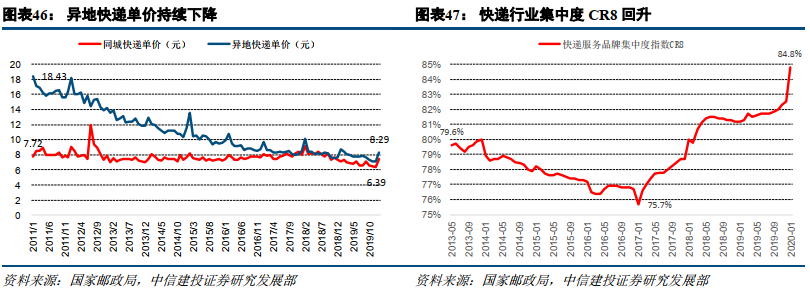

快递价格持续下降,行业集中度上升。剔除季节性波动,过去几年快递价格持续下降。异地快递件均价从2011年1月的18.43元下降到2020年1月的8.29元。我们认为自动化设备、快递路由优化等有效降低了分拣、运输成本,未来能持续保持成本优势的公司将更有望胜出。

另一方面行业集中度上升,兼并重组日益活跃。我国快递行业从业企业众多,所以行业集中度一度呈下降趋势。但是在2017年1月达到低点后,集中度开始回升。

CR8从2017年1月的75.7%上升到2020年1月的84.8%。我们认为快递行业经过近10年的高速发展后,已经过了拼网点数量、人员数量这种人海战术的时期了,而是进入了拼技术、拼精细化管理的时期。行业的横向和纵向兼并重组将更加活跃,行业集中度会进一步提升。

龙头市占率提升,但是毛利率下降。快递龙头的市占率提升,中通的市占率从2014年的13%提升到2018年的16.8%。2019Q1三通一达的快递单量增速也远超行业整体增速。

但是另一方面为了争夺市场份额,大家都采取了降低快递单价,加大对加盟商补贴等方法,所以毛利率都呈现略微下降的趋势。我们认为快递行业的竞争还没有到平衡的状态,毛利率下降的趋势未来几年还将持续。

规模效应、链路优化、分拣自动化使得单票运输和分拣成本降低。快递业务分为揽件、运输、分拣、派件4个环节。加盟模式的“三通一达”自己负责运输和分拣两个环节,揽件和派件由加盟网点负责。

自营模式的顺丰则自己负责4个环节。随着规模效应、链路优化、分拣自动化,中通的单票运输成本和分拣成本都出现了下降,单票运输成本从2016年的0.83元/票降低到2018年的0.68元/票,单票分拣成本从2016年的0.43元/票降低到2018年0.38元/票。顺丰因为业务品类和网络在扩张,比如冷运、医药等,所以单票成本维持平稳。我们认为京东物流开放外部订单,可以增加单量,提高物流设施的使用率,降低单票成本。

来源/中信建设证券

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层