腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

“当天采摘、当天发货” 运满满科技助农解永州脐橙运力难题

2026-01-27

我国冷冻机设备制造企业的市场格局在2015年前后发生较大的变动,由原本的“中国四大冷冻机厂”格局转变为目前以大冷和烟冷为主导的市场格局。

本文来源招商证券,对冷链物流产业链进行了全面梳理,对于了解行业现状、玩家以及未来趋势做了深度分析。由于文章较长我们做上下篇发布,今天我们呈现下篇。

上篇对冷链行业发展的历史、动力和趋势进行了总结(戳右侧回顾 重磅研报:冷链不冷,大热的行业机会都在哪?(上)),本篇文章,就来看看冷链物流中最重要的基础设施建设——冷库。

目前,我国冷库发展的情况一般,在商品流通过程中,有些地方的冷链基础设施不健全,冷库或冷柜设备并不完善,这也恰恰是发展机会所在。

一、常见冷库可按结构和温度分类

(一)按结构型式可以将冷库分为土建型、轻钢结构型以及混合型

冷库由于其应用场景的特殊性,所以在结构型式、功能定位、保温体系、货品类型等诸多方面与普通仓库存在很大差异。从结构型式上来说,目前冷库建筑的建造方式主要有三种:

1.采用砌块和钢筋混凝土结构加保温建造的土建冷库

优点是坚固、承重高、寿命长,防火和耐久性好,但是施工期长,有效容积也比较低。根据中冷联盟“中国冷链热力图”:2018版《全国冷链物流企业分布图》数据显示,在我国,土建型冷库仍旧引领行业潮流,占比为70.3%。

2.轻钢结构加装配式冷库

装配式冷库近年来有了很大的发展,在中小型冷库建造中应用广泛,占比为21.6%。钢结构冷库则具有建设周期短、容量空间大、使用灵活、便于实现自动化等优势。

3.土建或钢混结构加装配式冷库

这种结构一定程度上避免了以上两种结构的缺点,近年来应用较多,占比为8.1%。

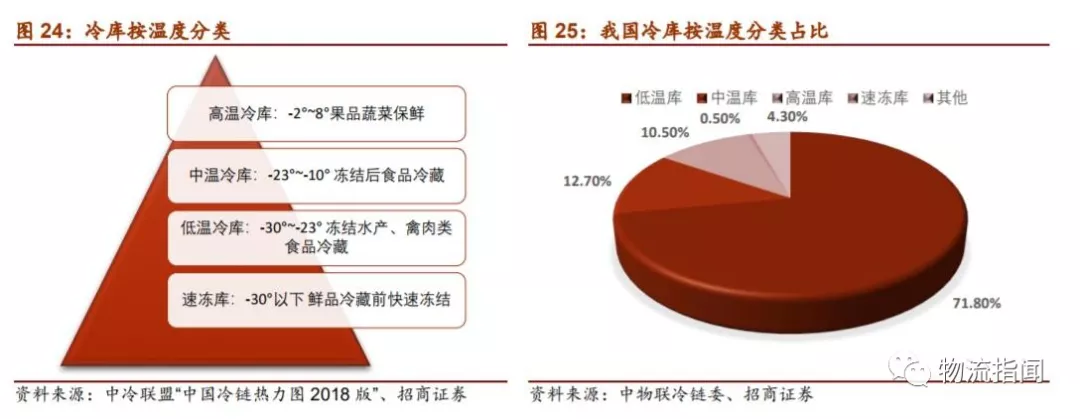

(二)按温度高低可以将冷库分为低温、中温、高温库和速冻库

高温冷库温度区间为(-2°~+8°),适合果品蔬菜类保鲜;中温冷库温度区间为(-23°~-10°),适合冻结后的食品冷藏;低温冷库的温度区间(-30°~-23°),适合冻结水产、禽肉类食品的冷藏;速冻库为温度在-30°以下的冷库,适合在鲜品冷藏前的快速冻结。

根据中冷联盟“中国冷链热力图” 2018 版《全国冷链物流企业分布图》数据显示,我国低温库占比71.8%,中温库占比12.7%,高温库占比10.5%,速冻库占比0.5%,其他类型占比4.3%。

二、冷库的投资方与使用方

冷库的投资方可以大致分为3类,即政府、物流企业以及商业企业。

政府投资冷库主要用于储备应急食品、应急药品和部分生物制品及危化品;物流企业包括海航、太古等物流服务提供商,万科、普洛斯等物流地产商,上海港、宁波港等港口企业,他们投资冷库主要为满足本企业商品储存、流转的需求或者作为第三方提供冷库储存服务;商业企业包括蔬菜、果品销售企业,深农批、新发地等农批市场企业,三全、思念等食品生产企业,投资冷库主要为了满足本企业日常生产和销售的需求。

冷库的使用方也可以大致分为3类,即餐饮企业、食品及药品或者工业产销企业、线下及线上零售企业。餐饮企业例如麦当劳、百盛、海底捞等集团;食品类生产、销售企业例如双汇、金锣、美佳等,药品类生产、销售企业如广药集团、哈药六厂等,工业产销企业例如危化品生产销售企业;值得一提的是生鲜电商平台,目前已经成为冷库的重要使用方。

三、我国冷库保有量处于稳定增长阶段

(一)我国冷库总量较大,但地区分布不均

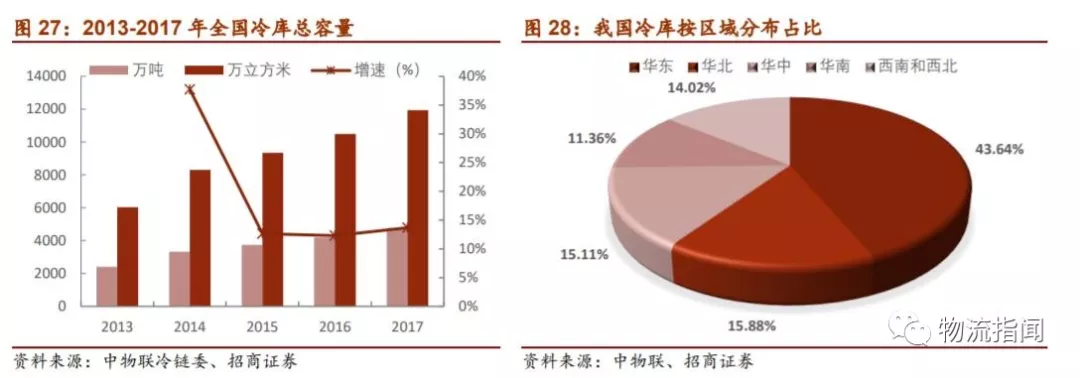

根据中物联冷链委的统计分析,2017年全国冷库总容量约为4775万吨,折合11937万立方米,同比增长13.7%。近年来,我国冷库在总容量方面取得了较为明显的进展:2013年全国冷库总容量为2411万吨,折合6027万立方米,2017年全国冷库总容量相比2013年已经翻番,复合年均增长率(CAGR)为18.63%。

但是从增长速度上来说,近两年冷库容量发展并没有延续之前的高增速:2014年全国冷库总容量增速为37.71%,而2015-2017年增速在12%~13%之间。

虽然冷库总容量近年来不断增长,但是区域分布不平衡的问题仍然比较严重。2017年华东、华东、华中、华南区域的冷库容量占全国冷库总容量的的比值分别为43.6%、15.88%、15.11%、11.36%,而承担全国大部分生鲜农产品批发的西南和西北区域合计占比仅14%,缺乏原产地区域化生产冷链体系建设。

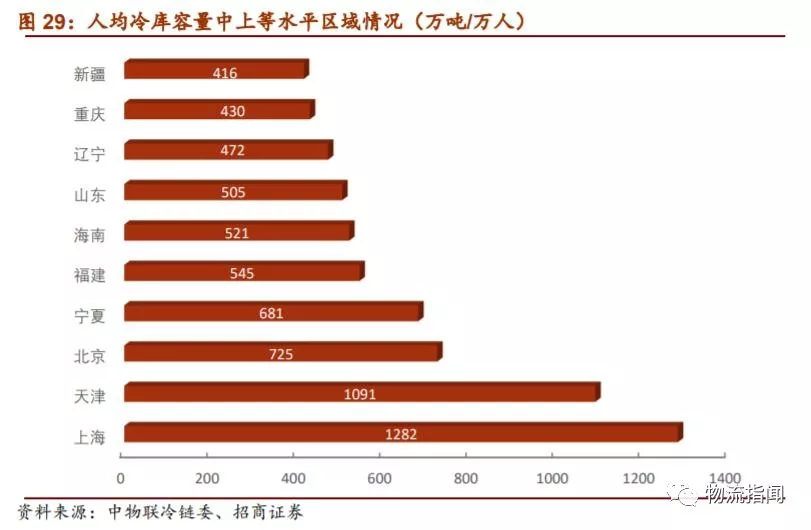

从冷库容量的分布来看,一线城市的冷库增长并不明显,主要是由于一线城市土地租金高昂,并且一线城市现有冷库资源已经相对充足了;以上海和北京为例,上海人均冷库保有量高达1282吨,北京人均冷库保有量高达725吨,而重庆的人均冷库保有量仅430吨。

部分二线城市、农产品产地,以及临港地区冷库增长显著,这主要得益于城市化进程提速、消费升级、生鲜电商需求扩张以及食品进出口业务持续增长等原因。

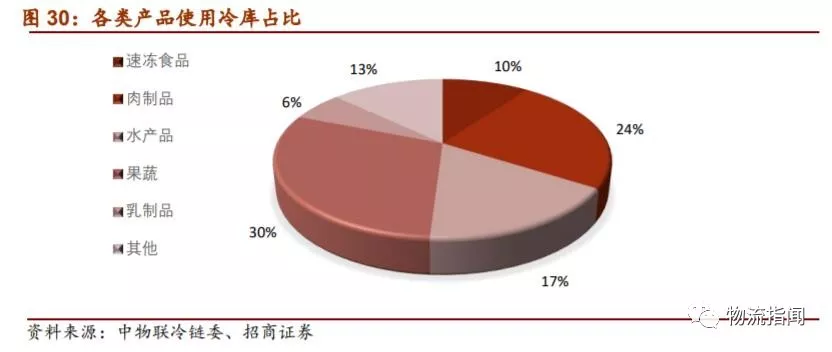

(二)果蔬和肉制品使用冷库的占比最高

目前我国各类产品使用冷库的占比情况是,果蔬和肉制品占比最高,分别为 30%和 24%,两者合计占比超过50%;水产品占比为17%。果蔬产品因为销量巨大,在冷库市场占据30%的比重并不算高,其中主要以樱桃、葡萄、杨梅这类高价值水果和冷冻蔬菜为主。

而目前乳制品使用冷库仅占6%,比重很小。可以预见,随着消费能力的升级,生鲜电商带动乳制品、水产品以及高价值水果的销量,未来乳制品的冷库占比会有所提高,果蔬产品和水产品的冷库占比会进一步提高。

(三)“生产地”冷库占比较低,产地冷库建设比较落后

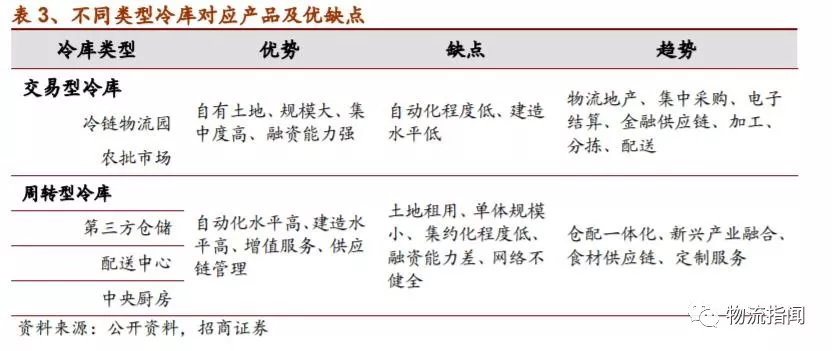

冷库可以按照其使用目的、使用场景以及使用主体的不同分为交易型和周转型两种类型。

1.交易型冷库涵括“冷链物流园区”、“农批市场”等

这种类型冷库的优势在于使用的土地多是自有土地,并且规模大、集中度高,融资能力很强。但同时,缺点也依旧明显,自动化程度低、建造水平偏低等。

未来的主要趋势是发展物流地产、集中采购、电子结算,提供金融供应链以及加工、分拣和配送等服务。

2.周转型冷库涵括“第三方仓储”、“配送中心”、“中央厨房”等

这种类型冷库的优势在于其自动化水平高,建造水平高,能够提供增值服务以及供应链管理服务。

缺点在于土地是租用的,存在一定的限制,而且单体规模偏小、集约化程度较低,进而导致融资能力较差和冷库网络不够健全等。未来的主要趋势是发展仓配一体化,积极与新型产业融合,作为食材供应链,提供定制服务。

按照“生产地”和“销售地”来区分冷库,可以把区域分拨型、城市配送型以及市场型冷库归类为“销售地”冷库,产地型冷库和生产型冷库则归类为“生产地”冷库,区域分拨型、城市配送型冷库、市场型冷库占比分别为20%、27%和13%,即“销售地”冷库合计占比为60%,但“生产地”冷库合计占比仅24%。

说明当前冷链“产地一公里”水平比较薄弱,田间地头冷库、预冷间等有很大的发展空间。

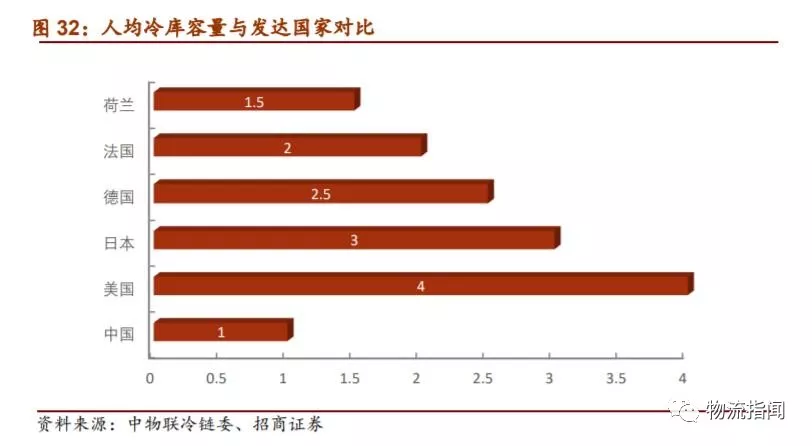

(四)中外冷库对比:人均拥有量有大幅向上增长的空间

我国冷库产业虽然在近年取得了长足的进步,但是与发达国家相比,仍然处于较低水平,尤其是人均冷库拥有量方面,我国仍然比较落后。

我国目前冷库总量已经与美国持平,但人均拥有量只占美国的1/4;日本冷库总量约为3300万立方米,人均冷库拥有量是我国的3倍;德国人均冷库水平是我国的2.5倍;法国是我国的2倍;荷兰是我国的1.5倍。

四、自建冷库成本VS收益:成本高企、租金季节性变动

(一)装配式(轻钢结构)冷库造价高于土建式冷库

目前使用较多的是土建冷库和装配式冷库,这两种冷库由于建设原材料和保温材料的差异,建造成本差异较大,总体来说,轻钢结构加装配式冷库的造价更高。

主要原因是土建冷库的原材料主要是砌块和钢筋混凝土,保温材料一般选用聚氨酯保温材料;装配式冷库为钢结构骨架,并辅以隔热墙体、顶盖和底架,保温材料一般选用聚苯乙烯泡沫塑料(EPS)。

同类型中不同段位的产品之间价格差异也更大,特殊冷库与低端冷库造价差异约4500元/平米。土建冷库整体造价相对较低,不同段位的产品差价也较小,特殊冷库与低端冷库造价差异约3000元/平米。

由下图可以看出,随着冷库产品质量的提升,土建冷库和装配式冷库之间造价的差异也逐渐增加,两种结构的低端冷库造价相差500元/平米,特殊冷库造价相差2000元/平米。

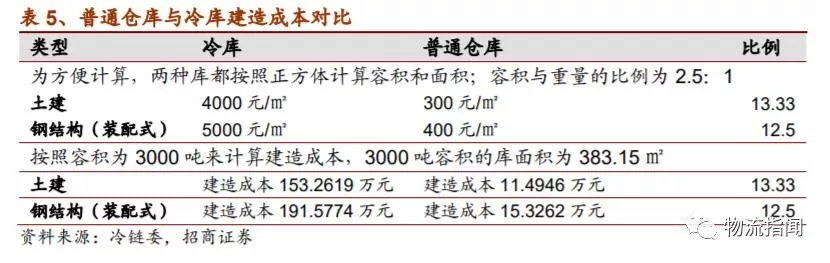

(二)与普通仓库相比,冷库的建设成本及运营费用高昂

很多食品、药品生产和销售企业、物流企业通常会自建冷库,冷库的建造和运营相比一般仓库来说投入成本高很多。

普通的钢结构仓库造价约400元/㎡,土建库造价约300元/㎡,而中端装配式冷库(对应钢结构仓库)造价为5000元/㎡,中端土建冷库造价4000元/㎡,冷库造价是普通仓库的10倍不止。

按照容积为3000吨的中端冷库来测算,土建库的建造成本约为153.3万元,装配式(即钢结构冷库)造价约为191.58万元。

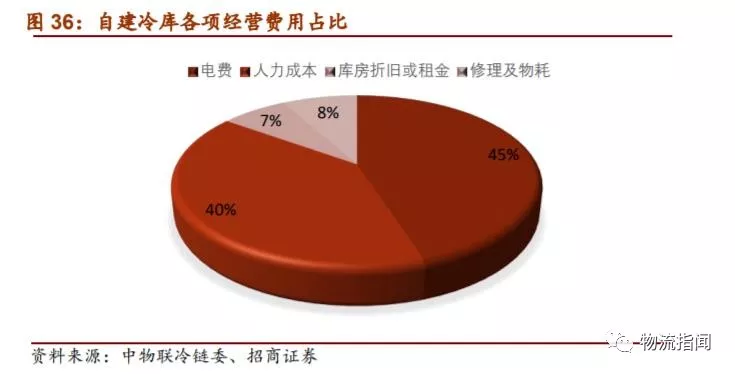

除了建造成本,冷库在经营过程中也会产生较大费用。这些费用主要由电费、折旧费或租金、人力成本和修理费用构成;其中占比最大的是电费和人力成本,分别占运营成本的45%和40%,折旧费用和修理费占比较小,分别为7%和 8%。

运营成本中占比最大的两类费用是电费和人力费用,其中,影响电费的主要因素是库房保温、库房设施设备用电情况以及冷库的操作流程;而影响人力费用的主要因素是市场就业人员工资水平和工作人员的效率。

(三)冷库经济收益高、盈利周期长,部分地区的租金季节性变化

冷库的建设成本和运营成本较高,但修建完成后通常能够使用15-20年;并且目前我国冷库整体供求关系是供不应求,冷库出租率在100%~120%。

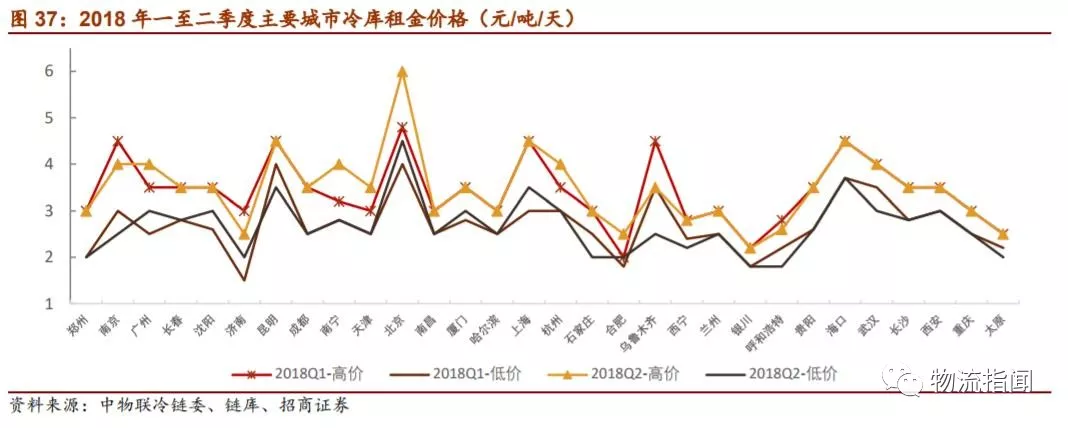

从冷库出租价格来看,冷库价格比较高的城市主要有南京、北京、上海、昆明、海口,价格偏低的城市主要有济南、合肥、银川、太原等,其他城市价格相差不大。

以上海地区的冷库为例测算租金价格较高的地区冷库出租的毛利率,某中型装配式冷库(3000 吨)的出租率为100%,建设成本约200万元,年运营费用为70万元;平均租金约3.5元/吨/天,每月租金收入约31.5万元,年租金收入约378万元,半年左右就能收回冷库建设成本。

以济南地区的冷库为例测算租金价格较低的地区冷库出租的毛利率,建设成本及运营费用不变,平均租金约2元/吨/天,每月租金收入约18万元,年租金收入约216万元,一年左右能够收回冷库建设成本。

从冷库租金价格可以看出,冷库的使用需求及价格变化有明显的季节性。二季度入夏以来,北京及其周边地区天津,上海及其周边地区杭州,广州等地,由于人口密集、消费需求高,冷库供不应求,租金价格有明显的上浮。

六、国内冷库产业集中度正在加速整合

(一)目前的竞争环境是有利于本土冷链及冷库企业

从全球范围来看,北美地区是冷库配套最为完善的地区,全球TOP25的冷库企业中有18家在美国和加拿大境内设有总部或分支机构,美国有12家,加拿大有6家,紧随其后的是澳大利亚有5家,而中国仅两家。

结合上文的人均冷库容量比,日本和欧洲等国如德国、法国和荷兰,虽然人均冷库容量较高,但是没有产生体量庞大的冷库行业巨头,主要是因为欧洲和日本的国土面积和人口有限,尤其是土地面积较小,很大程度上制约了冷库企业的体量。

而我国境内的全球TOP25冷库企业及其分支机构仅Americold Logistics和Swire Cold Storage两家。这一方面是由于,2014年以前国内的冷链产业发展非常落后,有限的市场规模不足以吸引巨头企业进入;另外一方面,当2014年至今国内冷链产业长足发展,但同时经济较为发达地区的土地价格也一路高歌猛进,国际企业进入中国市场的成本很高。

目前的竞争环境是有利于本土冷链及冷库企业的,根据前文的占比数据,我国冷链行业前100强所拥有的冷库容量共计3185万立方米,而Americold Logistics 和Lineage Logistics两家企业所拥有的冷库容量分别为2707万立方米、2172万立方米,可见国内整个行业尚处在市场竞争的初级阶段,竞争格局远没有稳固,没有寡头和垄断企业,大中型企业都能够各展所长,在产业发展过程中分一杯羹。

(二)百强企业份额提升市场集中度提升

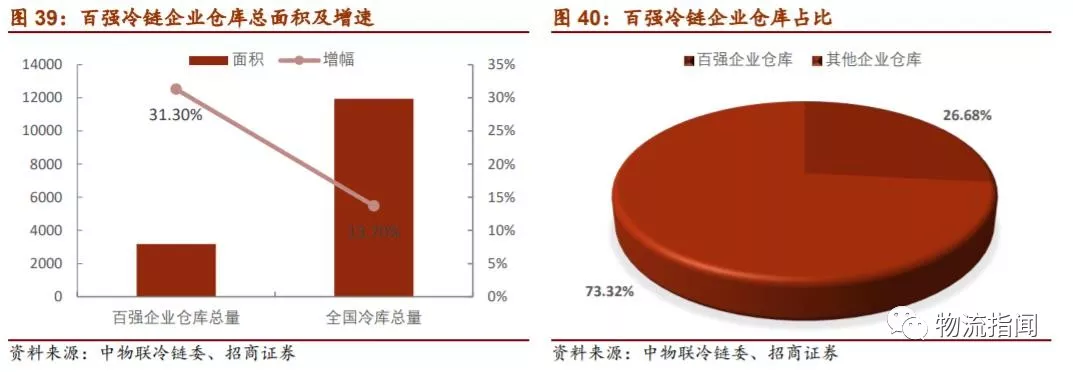

根据《2017年中国冷链物流百强企业名单》,我国百强冷链企业的仓库总面积为3185万平方米,即1274万吨,同比增长31.3%,占全国冷库总容量的比例为26.7%,相比上一年增长了3.6个百分点。

同期,全国冷库总容量的增速为13.7%。从仓库集中程度来看,冷库产业正在逐步走向成熟,网络整合正在加速。

七、冷库容量2020年有望达2亿立方米

冷链行业目前兼并、收购项目较多,有资源向几大巨头企业聚拢的趋势;并且随着我国居民人均可支配收入的上升、消费结构升级,居民对冷藏生鲜肉蛋奶、果蔬、水产、进口商品的需求与日俱增;随着医疗大健康行业的发展,冷藏药品的流通量也会逐步扩大。

因为下游需求不断扩大,目前不仅有大型电商平台在积极布局冷库产业,建立专用冷库,打造专业化的冷链供应链系统,房地产企业、食品生产销售企业也纷纷进入冷库市场,为日后在冷链物流方面的竞争打好基础。

根据中物联冷链委的预测,2018-2020年,冷库的数量和容量将会保持增长的态势,并且增速较前两年会有所上升。预计到2020年,我国冷库容量有望达到2亿立方米左右;2018-2020年的年均复合增长率约为20%。

虽然冷库的建设成本和运营费用高昂,但是租金有益非常可观,如果运营得当一般能够在半年到一年的时间收回建设成本;不仅如此,冷库的使用周期较长,总体来说盈利空间较大。

八、上市企业:冷库设备双寡头格局及全球制冰系统龙头

我国冷冻机设备制造企业的市场格局在2015年前后发生较大的变动,由原本的“中国四大冷冻机厂”格局转变为目前以大冷和烟冷为主导的市场格局。

以2000年为界,在此之前,沈阳沈一冷冷冻机有限公司、武汉新世界制冷工业有限公司、大连冷冻机股份有限公司(现“大冷股份”)以及烟台冷冻机总长(现“冰轮环境”)并称为“中国四冷”。

大冷股份和冰轮环境(原“烟台冰轮”)两家企业相继上市以后,沈阳“沈一冷”的冷冻机市场率就被挤占的比较严重,逐渐失去往日的辉煌。

2015年6月,大冷股份以6700万元的价格收购了大连冰山集团持有的武新制冷19%的股权以及三洋电机株式会社持有的30%股权,此后,武新制冷成为大冷股份全资子公司。

武冷在正常年份的收入规模是3亿元左右,净利润规模在3000万左右;大冷收购武冷是上市公司平台整合集团冷链产业链的战略的一部分。至此,“中国四冷”格局就演变成了以大冷股份和冰轮环境为主导的格局。

大冷股份和烟台冰轮是我国冷冻机设备行业的两大龙头,他们的主营业务包括冷冻机及相关配件的制造、销售,冷冻冷藏库的项目建造等。在大型冷冻冷藏项目的建造中,国内基本处于大冷股份和烟台冰轮双寡头的局面;冰轮环境在大中型冷库建设项目中占有40%以上的市场份额。

大冷股份的业务还涉及制冷行业下游的冷链消费端,如展示柜、药品冷藏柜、自动售货机等,2017年还成功进军了超低温远洋运输船市场。

(一)冷库双寡头之冰轮环境

1.2017年营收34.52亿元,其中冷链装备占比40%

烟台冰轮创建于1956年,是以低温冷冻、中央空调、环保制热、密封技术、精密铸件、能源化工装备等为主导产业的跨行业、国际化运营的大型集团企业。其主导产品螺杆压缩机获得国家科技进步二等奖,“冰轮”品牌入选商务部首批最具市场竞争力品牌。

企业实际控制人为烟台市人民政府国有资产监督管理委员会,第一大股东为烟台冰轮集团有限公司,持股比例为29.15%。

2017年,公司营业总收入为34.52亿元,同比增幅为12.45%,归属于上市公司股东的净利润为3.14亿元,同比增长了2.67%。

从营业收入的结构来看,工业产品(制冷空调业)销售是占比最大的业务,2017年占比约85%,其中冷链装备和中央空调占比分别为40%和45%;工程施工收入占比为9.17%;其他业务合计占比6%。

从净利润组成结构来看,冷链业务的净利润为5500万元左右,中央空调业务(顿汉布什)净利润为1.3亿元左右。

2.在冷链业务部分主要以新增冷库为主

工业产品销售(制冷空调业)是冰轮环境最大的营业收入来源,2017年制冷产品营收额为29.32亿元,占总营业收入的85%左右。

工业产品销售业务主要由冷链业务和空调业务(顿汉布什)构成,2017年冷链业务收入6.7亿元,去年同期收入5.3亿元,同比增长26%。2016年的订单增长在2017年得到确认,冷链业务贡献5500万元左右的净利润。

冷链业务主要是生产冷冻冷藏成套设备,基本是定制化的产品,企业在大中型冷库中的市占率超过40%。大中型冷库的收入分两次确认,一次是产品交付,一次是工程施工,产品的毛利率较高,但是工程施工的毛利率根据项目的不同,波动较大。

企业的冷链业务,下游80%是食品冷链,20%是工业冷链。在下游食品冷链领域,主要的市场竞争策略是通过服务做进口替代;但是在工业领域企业还是新手,实力不够强,主要的竞争对手是约克。

企业在冷链业务部分主要以新增项目为主,冷库的使用寿命在15-25年左右,10年前的冷库效率低下,虽然现在的冷库技术已经有了质的飞跃,但是对老旧冷库的改造难度依然较大。

所以,目前的物流冷库都是以新建为主,新进入的冷链物流企业都倾向于新建冷库,因为效率和投资收益率会更高。

公司的冷库产品主要客户为伊利、蒙牛等专业食品商,渠道商的物流冷库以及房地产企业和政府平台,2017年公司的二氧化碳(CO2)制冷系统销售增速为10-20%,市场推广很快,增速一直维持在这个水平。

并且,二氧化碳制冷系统的比重一直在增加,行业对该产品的认可度在提升。企业在该产品上具有优势,因为技术更加领先。

(二)冷库双寡头之大冷股份

1.2017年营收20.8亿元,制冷设备占比98%

大冷股份成立于1993年,是以经营“冰山”牌制冷设备及其配套辅机、阀、配件以及冷冻工程所需配套产品为主的国家一级企业。企业第一大股东为大连冰山集团有限公司,持股比例为19.97%。

2017年,公司营业总收入为20.8亿元,同比增幅为9.85%,归属于上市公司股东的净利润为2亿元,同比增长了10.17%。从营业收入的结构来看,制冷设备是占比最大的业务,2017年占比为98.28%。

2.业务拓展至超低温远洋运输船市场以及冷链下游消费端

2017年,企业子公司冰山工程公司继续深耕细分市场,在冷链物流、渔业捕捞等优势领域实现较好订单增长,签订1000万元以上合同20余项。船机事业取得新成果,实现冷冻站上船,成功进军高端超低温远洋运输船市场领域,订单金额近亿元,同比增长50%以上。

子公司冰山菱设速冻事业快速成长,速冻设备收入超过5000万元,同比增长50%以上。成功进入景气度高的小龙虾加工行业,未来发展空间进一步拓宽。

联营公司松下冷链顺应消费新趋势,积极拓展细分蓝海市场。便利店事业,基于物联网技术、运用能源管理和店铺智能化系统,助推便利店冷链设备智能化升级,收入同比增长约30%。

商用厨房事业,香港市场收入同比增长约40%;生物医疗事业,医疗超低温冰箱、血液冷藏箱、恒温培养箱等新产品在医院、血站、科研等领域均实现应用突破,收入同比增长50%以上。

公司前五大客户中,松下集团占比最高,松下冷链和松下制冷分别是公司第一和第二大客户,占年度销售总额的比例为8.32%和5.18%。广州富力地产、宏泰国际融资租赁和大连富士冰山自动售货机合计占比6.64%。

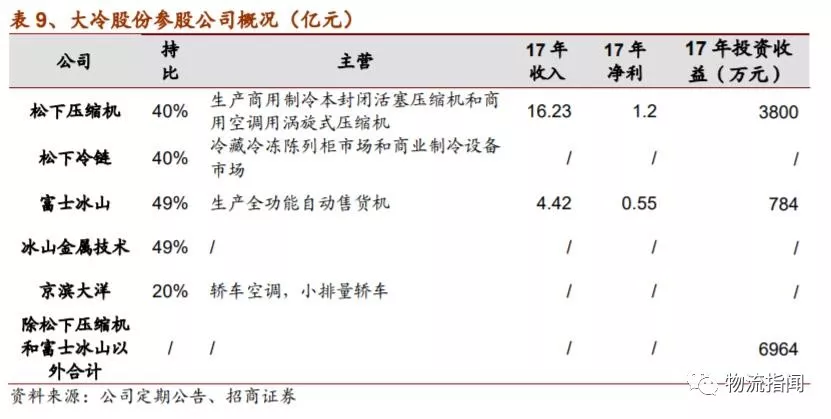

3.联营公司:松下压缩机盈利能力最强,贡献一半以上联营收益

公司所有的联营企业中,松下压缩机(持股40%)的盈利能力最强,松下压缩机营业收入中约80%来自涡旋式压缩机,20%来自半封闭活塞压缩机(用于冷库制冷系统)

主要的客户是格力空调和美的空调。2017年松下压缩机为企业带来的投资收益共3800万元,占合资企业群总收益的60%以上。

富士冰山(持股49%)主营自动售货机,其自动售货机的货道技术和货币识别技术形成了较高的行业壁垒,2017年为企业带来投资收益784万元,占合资企业群总收益的6.79%。

2017年富士冰山第二工厂投入使用,产能逐步到位,预计2018年销售数量增至7-10万台,营收突破10亿,富士冰山利润达到1亿元以上。

企业冷链下游产品市场占有率稳居第一。大冷股份与松下的合资公司松下冷链生产的商超陈列柜市场占有率高达40%;大连富士冰山生产的自动售货机市场占有率高达60%。

随着我国冷链市场规模的持续扩大,拥有比较完整冷链产业布局的大冷股份将有机会享受行业高速发展带来的红利。

(三)全球制冰系统龙头之雪人股份

1.2017年营收9.37亿元,制冰设备和压缩机占56%

福建雪人股份有限公司创建于2000年3月,总部坐落在福建省福州滨海工业区,目前拥有滨海、里仁2个工业园,现有职工人数为1000多人。

企业实际人为林汝捷,持股比例为26.75%。主营业务包括制冰、储冰、送冰设备及系统的研发、生产及销售,以及冷水设备、冷冻、冷藏、空调、环保等相关制冷产品的设计、生产及销售。

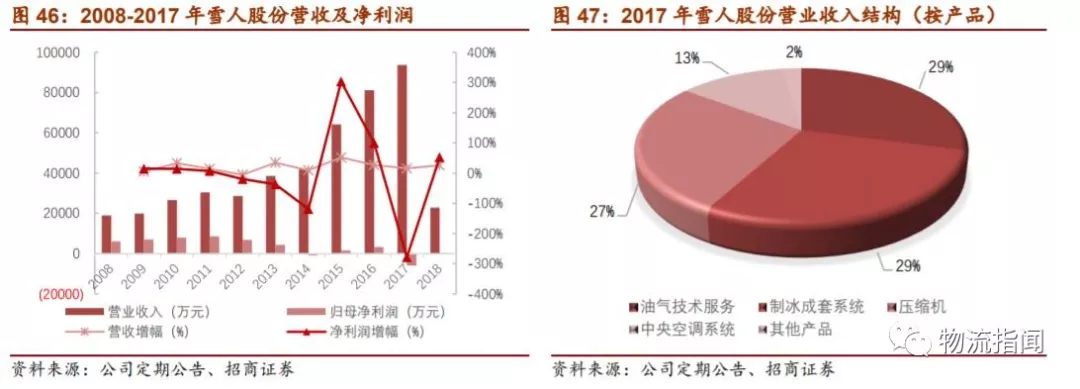

2017年营业总收入为9.37亿元,同比增幅为15.46%,归属于上市公司股东的净利润为-5889万元。

从营业收入的结构来看,油气技术服务、制冰产品和压缩机(组)为企业最重要的营业收入来源,三项业务占比分别为29.1%、28.84%和27.21%;另外,中央空调系统销售安装业务营收占比为12.59%,其他产品和业务营收占比为2.26%。

2.制冰设备的全球市场综合占有率第一

雪人是企业是国内最大的制冰设备及制冰系统生产商和供应商之一,产品包括制冰系统、片冰机、冷水机、其他制冰设备及制冰系统辅助设备等四大类。市场综合占有率全球第一,在特种设备细分市场占据着绝大部分的市场份额。

下游应用主要有工业(矿井降温、化学降温)、核电(用于混凝土搅拌降温,能消除温度应力,防止砼体出现温度裂缝)、人工造雪工程(冰上活动及冬奥会)、食品加工、冷链物流、零售超市(制冰机的主要客户)。

主要客户为水电、核电、化工厂、食品及大型商超企业(双汇、沃尔玛、华润和永辉等),包揽了合作商超的新店开张(新设备)以及设备更新。

压缩机业务,公司主要生产莱富康标准螺杆压缩机机头、SRM 螺杆压缩机和龙华环境的空调,目前主要以商用为主(莱富康),正在开拓工业用(SRM)。

公司整体毛利率有所下降,制冰设备和油气技术服务是毛利率相对较高的两块业务,压缩机业务占销售额比例虽然较高,但是毛利率水平比较一般。

2017 年,制冰设备的成本下降幅度没有营业收入下降的幅度大,导致毛利率下降了9个百分点,为25.62%,由于制冰设备占总营收比例较高,对公司总体毛利率下降影响较大。同时,压缩机组的营业成本增幅大于营业收入的增幅,同样导致了毛利率下降。

来源/招商证券

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层