腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

“当天采摘、当天发货” 运满满科技助农解永州脐橙运力难题

2026-01-27

目前国内绝大部分海港冷库企业业务模式相对单一,且其中以存储和查验服务为主,有待创新

一、港口冷库总量情况

(一)全国港口冷库总量

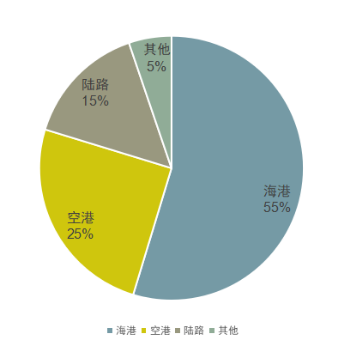

据不完全统计,港口冷库总库容约327.35万吨。其中海港占比55% 约为180万吨,为主要港口冷库集中地。

(二)主要海港冷库容量

二、部分海港冷库供需情况分析

(一)天津港冷库供需情况

2015年天津港进出口冷藏箱为16.6万TEU,2016年天津港进出口冷藏箱为21.2万TEU,2017年前三季度天津港进出口冷藏箱15.8万TEU。预计2017年天津港进出口冷藏箱达到21.1万TEU。

天津港进出口冷藏箱20英尺和40英尺箱型比例约为20%和80%。按照20英尺冷藏集装箱(1个TEU)装载冻品15吨、40英尺冷藏集装箱(折算2个TEU)装载冻品25吨,对天津港的冷藏箱装载冷链商品进行整体折算,平均1个冷藏TEU 装载冻品量为13吨。2017年天津口岸冷链进出口商品为274.3万吨左右。

按照天津口岸冷链商品有25%在港口冷库存在仓储需求进行粗略计算,预计2017年在天津口岸进行仓储的冷链货品为68.6万吨。一般港口冷库年周转量约为冷库容量的6倍,预计2017年港口冷库规模需求为11.4万吨。

而已投入使用和即将投入使用的冷库库容为11.5万吨,供求关系基本匹配。天津港口在建的冷库项目建设周期一般在2年左右,预计在2019年天津港口冷库仓储能力将再增加10万吨,将达到20万吨以上的冷库仓储能力。

根据以上预测,预计到2023 年天津港冷链进出口商品的仓储需求才能达到20 万吨,在此之前将面临港口冷库总体供大于求的局面。

(二)大连港冷库容量情况

经过近两年的建设与发展,大连港冷藏集装箱2017年进出口量超过20万TEU(测算操作冷链货物超过260万吨),同比增幅12%。进口水果、冻肉等冷藏货物份额位居全国前列,冷藏水产等国际中转业务以每年60%的增速快步发展。

进口冷链业务覆盖了东北四省区及华北大部分地区,菲律宾的香蕉,智利的车厘子,澳大利亚和加拿大的肉类、海鲜都成为民众餐桌常见食品。

参考天津港进出口冷箱量与冷库需求之间的比例关系,2017年大连港进出口业务冷库需求在11万吨左右。如果不考虑保税暂存、转口和常规配送业务支撑,仅从冷链食品进出口需求来看,目前大连港周边冷库足够支撑。

(三)青岛港冷库容量情况

作为全国最大的冷冻箱接卸口岸,2016年青岛港完成冷冻箱操作64万TEU,连续多年保持全国沿海港口第一位。

参考天津港进出口冷箱量与冷库需求之间的比例关系,2016年青岛港冷库需求在34.5万吨,但考虑到青岛港冷链食品国际中转业务较多,因此冷库需求还要再打折扣,预计目前青岛港的22.3万吨冷库基本能够满足冷链食品进出口需求,供需平衡。

(四)上海港冷库供需情况

上海港2017年集装箱吞吐量超过4000万TEU,名副其实的全球第一大港。这几年通过上海港进出口的冷链食品数量也在不断增加,据不完全统计2017年在上海港周转的冷藏集装箱超过40万TEU,由于上海港冷链食品国际中转业务较多,但结合目前现有的12.6万吨冷库库容,整体应该处于供求平衡状态。

未来3年之内要想满足食品贸易发展需要增加新的库容。

三、肉制品、冰鲜水产品海港冷库情况

(一)进口肉类各港口冷库容量占比

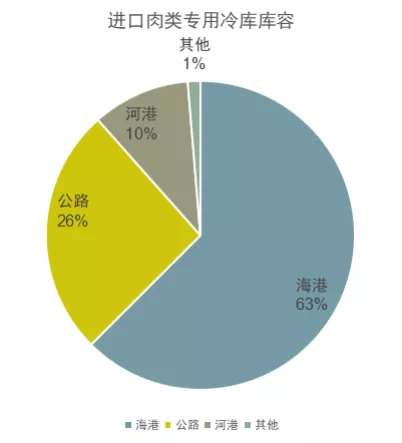

截止到2018年6月,进口肉类口岸直属局29个,所属分支局88个,口岸及查验场79个。冷链查验和储存一体化设施125家,总冷库库容952456吨,查验平台面积105959平方米。

肉类冷库分布港口中,海港占比63%,仍为主要进口来源港。由于冻肉类产品的特性,陆港公路占比26%,位居第二。空港最少,主要是冷冻产品不需要时效性。

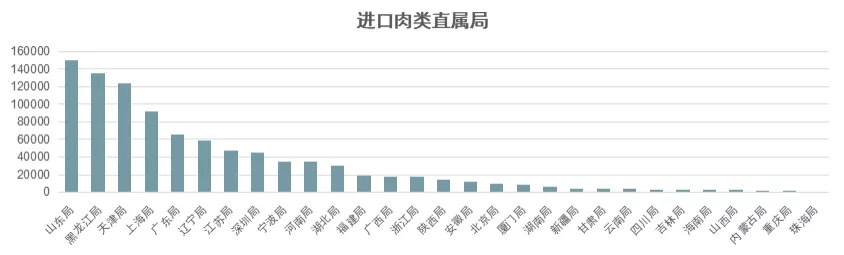

从肉类进口来看山东、黑龙江、天津都是十万吨以上的肉类进口直属局。

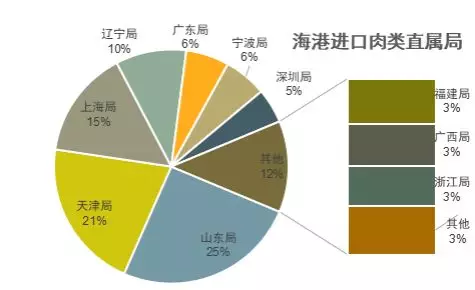

在海港方面山东局和天津局占比20%以上,为主要进口地区。海港方面天津港和青岛港为主要肉类进口口岸。

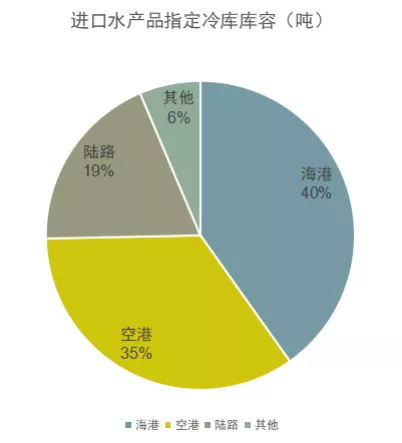

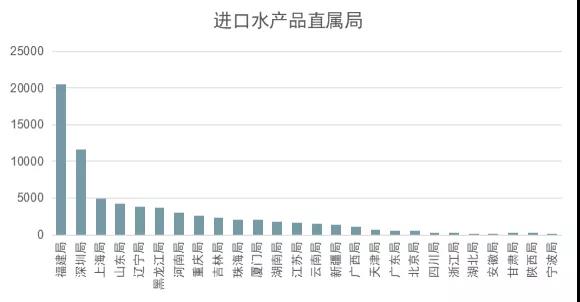

(二)进口冰鲜水产品各港口冷库容量占比

直属局26个,所属分支局和口岸71个,进口冰鲜水产品配套备案存储冷库总量为67000吨。

水产品冷库主要集中在海港(40%)和空港(35%)。由于水产品具有鲜活的特性,所以时效性高于冻肉类产品,空港方面占比相对较高。

在指定进口水产品方面福建、深圳的指定仓库容量较大。港口类型中,海港中福建局占比66%,为水产类主要港口。

四、海港冷库企业现状

冷库在冷链食品进出口流程中扮演者重要角色。

(一)现状:大部分海港冷库企业模式传统,有待创新

目前国内绝大部分海港冷库企业业务模式相对单一,且其中以存储和查验服务为主。下图是以上港冷链物流为例,其查验、存储业务和作业明细如下:

创新方向

非保税加工:将加工厂前置到港区,实现查验存储加工一体化,减少物流环节。

腹地功能延伸:像大连毅都在沈阳、郑州、广州建设冷鲜港,极大延伸产品贸易渠道和冷链服务能力。

供应链金融:可依托供应链金融开展贴现、代理采购等其他服务。

(二)分类动态监管只在部分港口实施,对保税冷链仓储企业影响大

当前像上海、天津等港口已实现货物动态分类监管,保税货物与非保税货物不仅“同仓”,还能“共管”,有效节约运营成本,提升运转效能。

但是像大连港等有些港口,分类监管试点尚未开展,导致纯粹的保税冷库企业只能接收保税业务,而无法开展非保业务,极大影响企业营收,也对客户企业造成不便和成本增加。

(三)自贸区助力冷链保税和转口业务,但政策力度还要加大

以大连港为例,大连港冷链物流成本只有韩国釜山港的1/3,作业效率高于釜山港1倍以上。但每年通过大窑湾港国际中转水产品货物仅5万吨,而韩国釜山港每年水产品货物转口量可达80万吨以上。

大连港是国内第一个可向国际中转冷藏货物出具原产地证和卫生证的港口。

目前已开放东南亚像泰国,以及欧洲等中转业务,接下来希望能依靠自贸区便利的海关监管和宽松的口岸环境,开展更多保税仓储和转口贸易业务。

目前国家已开放3批(1+3+7)共11个自贸区。

第一批:上海

第二批:天津、福建、广东

第三批:重庆、辽宁、陕西、河南、湖北、四川、浙江

(四)关检合一、审单放行等进一步提升通关效率,对冷库查验业务有冲击

据调研统计,目前各大海港冷链食品有70%直接审单放行,30%全部查验。相较于以往查验比例有所降低,冷库查验企业业务有所减少。原来具备查验资质的企业数量也有所减少。

来源/中物联冷链委

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层