春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

物流行业马年春节的考卷已经铺开,德邦快递接下来的答卷,值得行业仔细品读。

2026-01-15

实在不行就去送快递?这是你经常听到的一句话,作为铁人三项杠把子项目,实际情况是,你可能连快递都送不好。

2026-01-07

方正证券研究所发布报告《百世集团:战略调整收效显著,毛利率创历史新高》

01

事件

百世集团公布2020年二季度财报。营收方面,Q2实现营业收入84.18亿元人民币,同比下降4.2%。其中,快递业务收入51.52亿元,同比下降5.4%;快运业务收入13.65亿元,同比增长4.5%;供应链业务收入5.1亿元,同比下降15.1%;店加业务收入6.57亿元,同比下降16.8%;其他业务收入7.34亿元,同比增长14.2%(其中国际业务收入1.93亿元,同比大增196.7%)。

利润方面,Q2实现毛利润5.7亿元人民币,同比增长9.6%,毛利率6.8%,同比增加0.9pcts,创上市以来新高。实现净亏损0.31亿元,上年同期亏损0.22亿元;实现non-GAAP净利润0.11亿元,同比增加72.3%。剔除店加业务后,实现non-GAAP净利润0.81亿元。

02

点评

1.快递业务:调整发展战略,提质增效重利润,毛利率同比增加0.9pcts

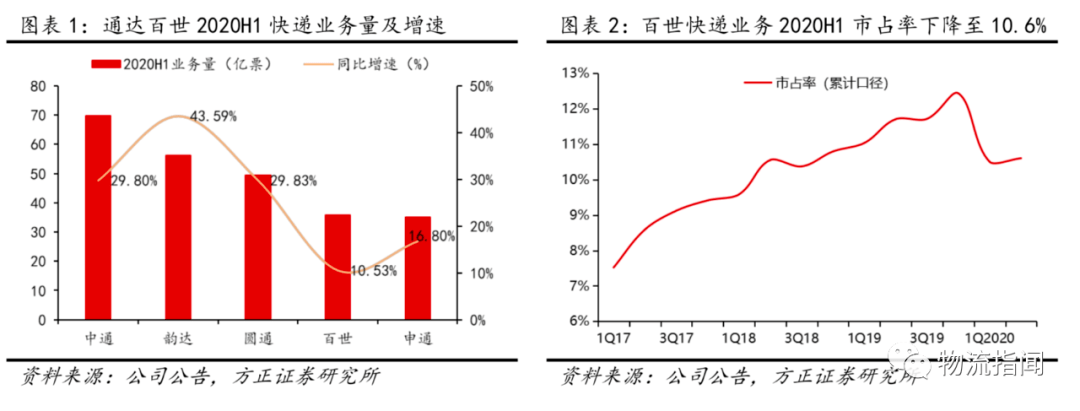

Q2百世调整快递业务发展战略,由提份额+保利润转变为提质增效重利润的战略。百世快递Q2业务量22.75亿件,同比增长19.3%。2020H1累计业务量为35.9亿票,同比增长10.6%。2020H1市占率由去年同期的11.7%下降至10.6%,位居行业第五。

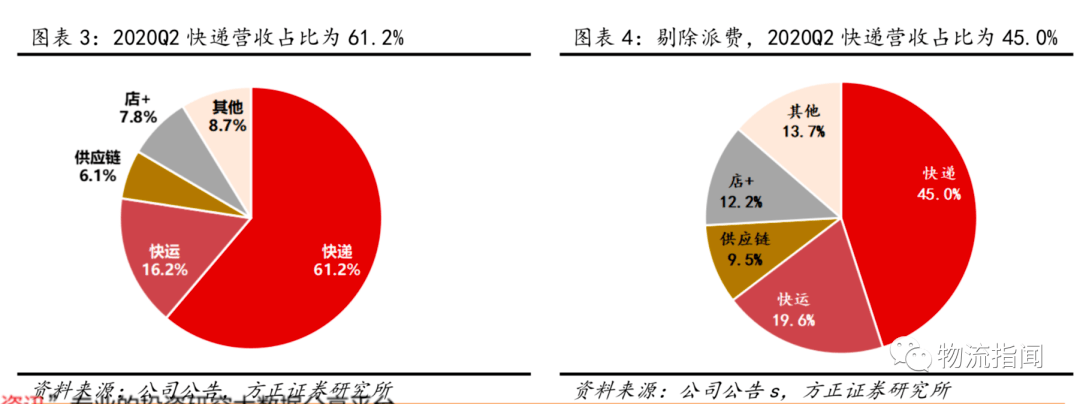

Q2快递业务单季度收入为51.52亿元(含派费),同比下降5.4%。由于公司只是经手派费,并不从派费中获利,剔除快递派费27.3亿元及快运派费3.1亿元影响之后,2020Q2快递业务(不含派费)占总收入(不含派费)比重为45.03%。

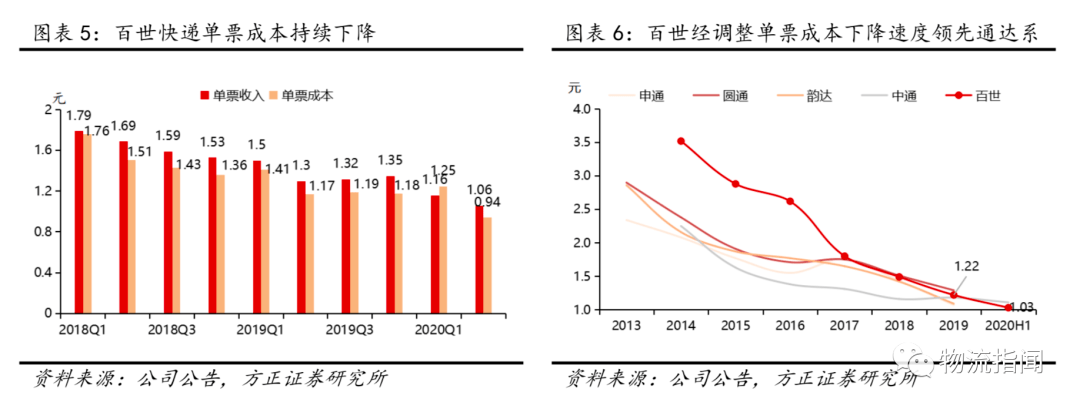

Q2百世快递单票成本延续一季度下降趋势,不含派费单票成本由1.17元降至0.94元,同比下降19.7%。其中,单票运输成本由0.71元下降至0.57元,同比下降19.6%;单票人工成本由0.23元下降至0.21元,同比下降8.3%;单票租赁成本0.08元,同比下降11.7%;单票其他成本由0.14元下降至0.08元,同比下降44.2%。百世快递成本管理能力已经领先部分同行。

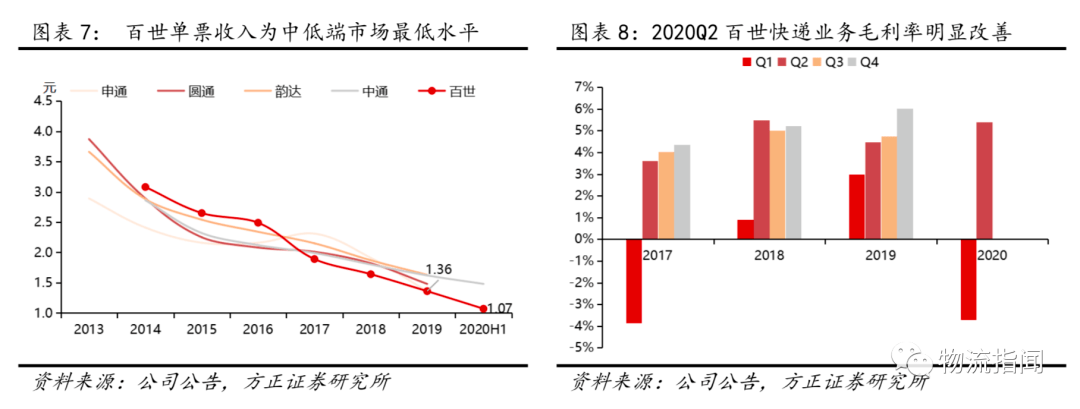

由于百世起步时间较晚,其快递服务品质的稳定性仍略滞后于通达系1-2年,同时受2020Q2中低端快递市场价格战加剧影响,百世快递单票收入由1.3元下滑至1.06元,同比下降18.46%,为通达系最低水平。单票毛利0.12元,毛利率5.4%,同比增加0.9个百分点。

成本是中低端快递市场竞争的核心,百世快递业务经过多年追赶,其控成本能力已经领先行业平均水平,并且与行业龙头中通之间的差距正在不断缩小。从落后到领先,当下的百世快递正处拐点,成本优势为其全年提升服务水平和收益水平赢得了足够的战略纵深。

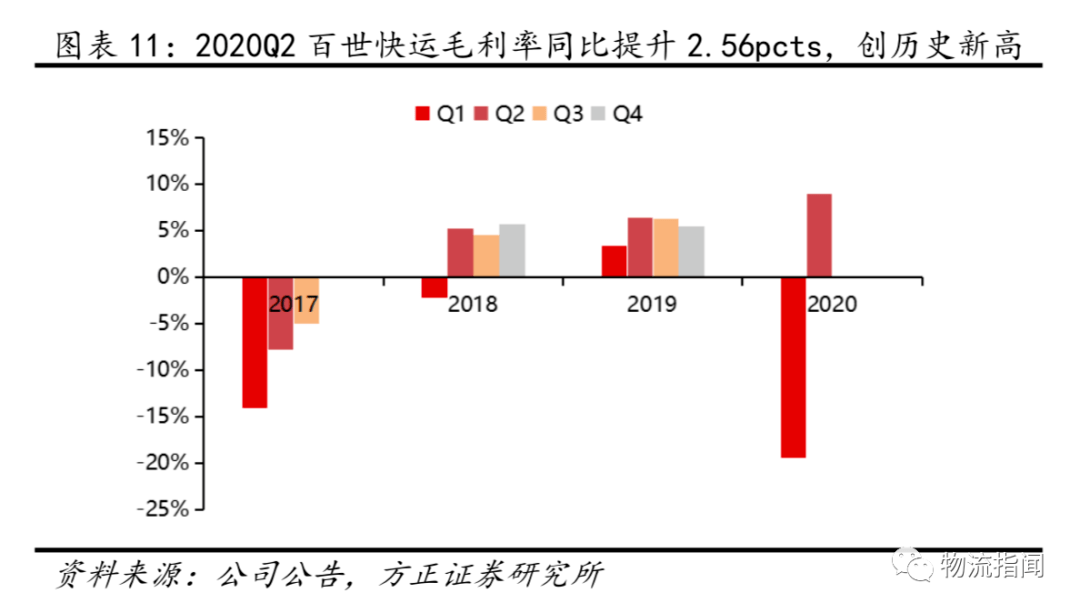

2.快运业务:价格战加剧,毛利率创新高

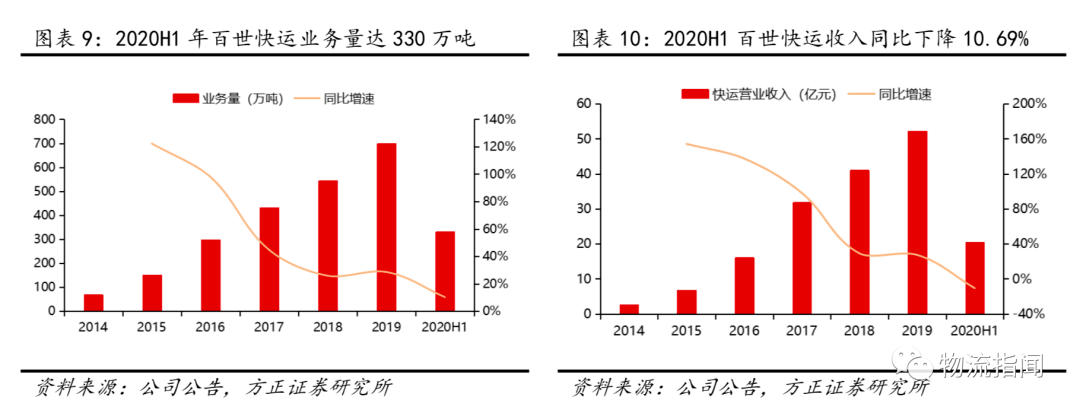

百世快运Q2业务量223万吨,同比增长28.9%,日货量达2.45万吨。网点数量环比减少311个,同比增加141个网点至17,521个。中转环节持续优化,转运中心数量Q2达到94个,较Q1减少3个。

Q2百世快运收入13.65亿元,同比增长4.5%。单吨派费由161.4元下降至138.9元,同比下降13.9%。单吨收入由754.8元下降至612.2元,同比下降18.9%。单吨成本则由706.5元下降至557.4元,同比下降21.1%。

剔除派费影响,单吨收入由593.4元下降至473.3元,同比下降20.2%;单吨成本由545.1元下降至418.5元,同比下降23.2%。单吨毛利由48.3元上升至54.8元,同比上升13.5%。

作为中国加盟制快运开创者,百世具备先发优势,相较于后起品牌中通快运、韵达快运、顺心捷达等优势明显。

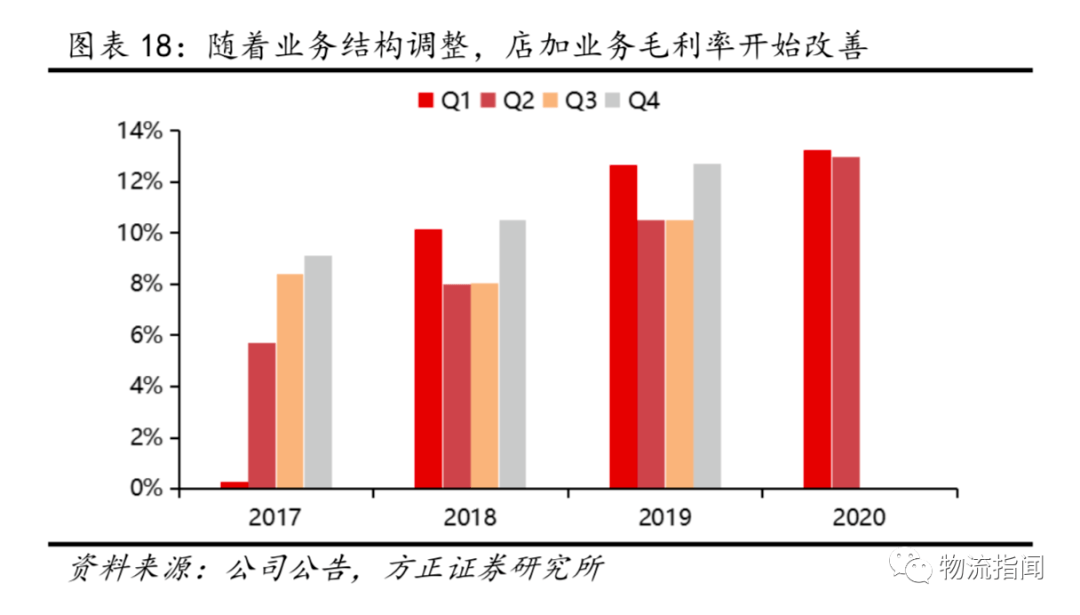

当下快运市场正处于发展的前期阶段,提升网络覆盖是当前的主要任务。百世定位的中低端赛道价格战激烈程度不弱于电商快递赛道。在此背景下,百世一方面跟进价格战,另一方面持续优化网络降低成本,战略性放缓业务量增速至28.9%以提升收益质量,Q2毛利率同比提升2.5spcts至8.9%(Q1毛利率为-19.4%),创上市以来新高。

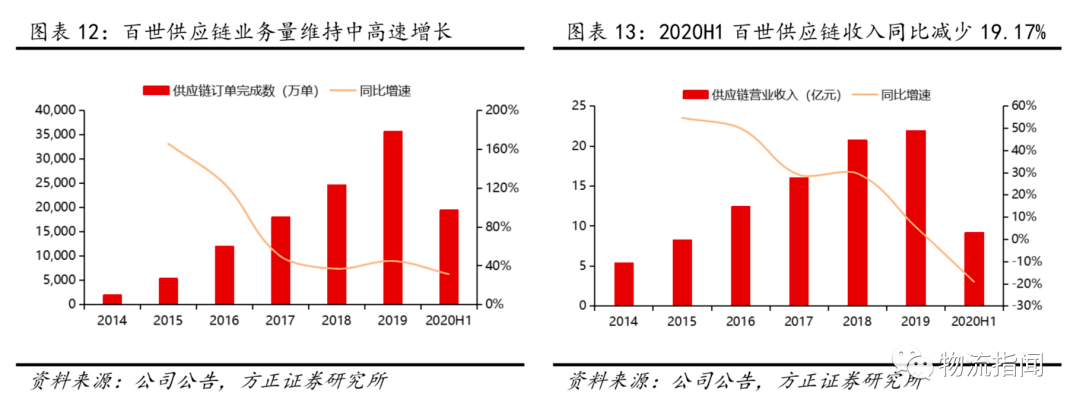

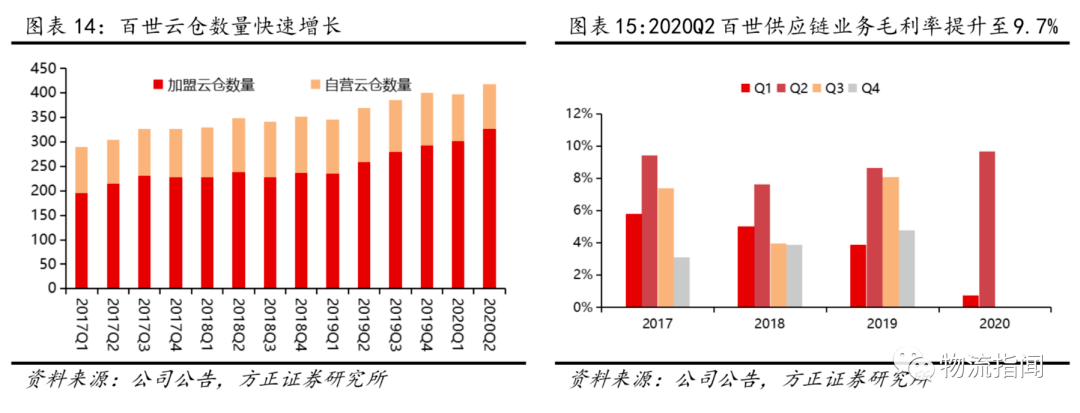

3.供应链业务:加盟云仓快速扩张,Q2毛利率创新高

百世供应链业务Q2持续保持高增速,云仓完成订单达1.11亿单,同比增长28.5%,其中加盟云仓完成订单量5365.4万单,同比增加46.4%,其订单数占比从去年同期的42.3%提升至48.2%,贡献主要增长动能。云仓数量达到418个,其中自营92个,加盟云仓326个。

Q2实现供应链业务收入5.1亿元,同比下降15.1%,主要系运输服务收入减少所致。供应链业务毛利率9.7%,同比上升0.8pcts,创上市以来新高,主要系公司专注于拓展高利润率的客户所致。

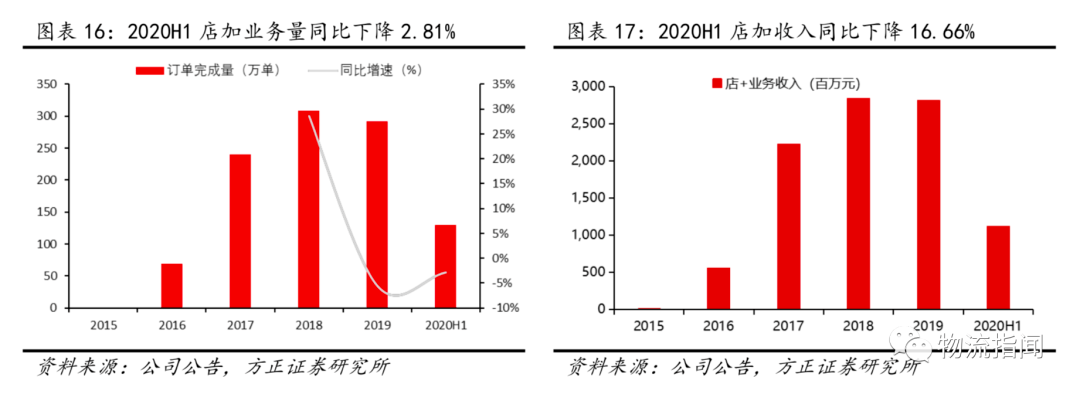

4.店加业务:战略调整店+业务,毛利持续提升

为提升盈利能力,百世店加业务2020年继续调整订单结构,加速培育品牌店订单,并砍掉部分低质量会员店订单。受此影响,Q2百世店加业务完成总订单量76.8万单,同比减少1.6%,店加业务收入6.57亿元,同比下降16.8%,但毛利率提升2.5pcts至13%。

Q2店加品牌店增长迅猛,数量达到3850家,同比增长24%,较一季度末新增162家。

5.其他业务:优货、国际、金融业务收入高速增长,与现有业务形成有效补充,但机遇与风险并存

Q2百世优货、百世国际、百世金融共计7.34亿元,同比增长14.2%,毛利率4.8%,同比下降3.8pcts。

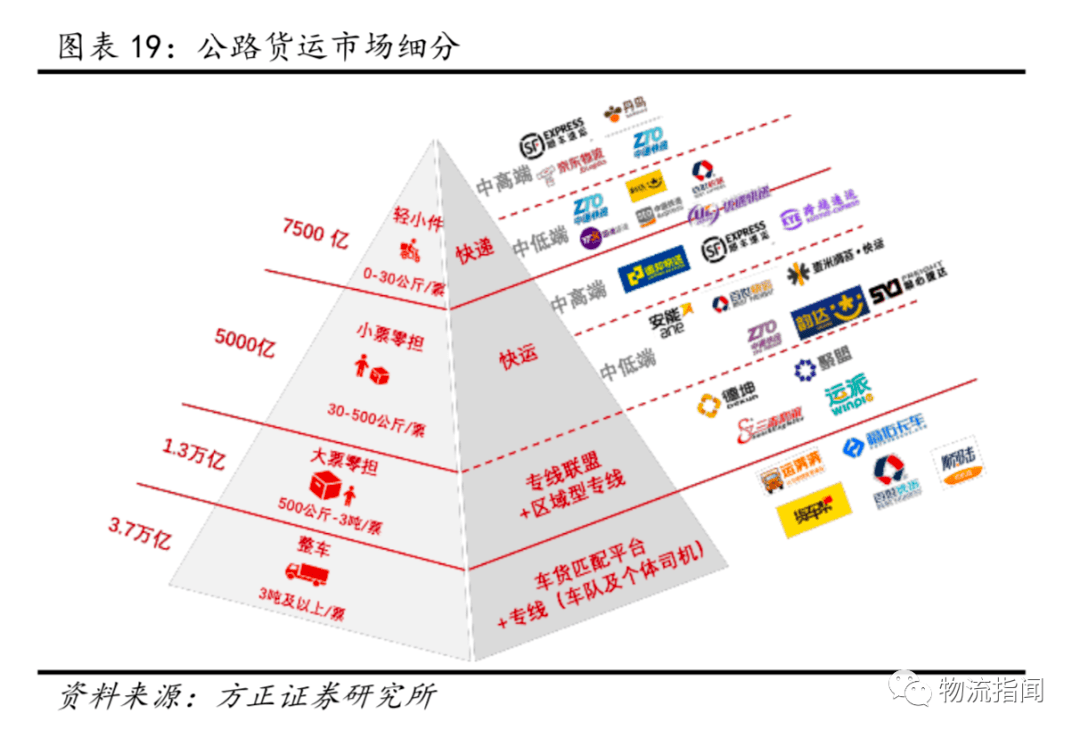

其中,百世优货作为车货匹配平台,定位于整车市场,与现有的快递业务(轻小件)和快运业务(小票零担)形成有效补充。由于整车市场的现状为个体户形式成本最低,以公司形式组织运力,成本无法与其匹敌。因此,3.7万亿整车大市场,车货匹配平台成为最佳切入方式。百世优货成立以来发展迅猛,Q2平台注册司机同比大增141.9%至24.4万人,产生订单数量达到13.7万单,同比增长19.8%。增速虽然迅猛,但与满帮相比,百世优货并无优势,业务未来发展前景仍有待观察。

百世国际业务则将中国加盟制快递模式复制到东南亚,并于实现了高速增长。Q2百世国际在泰国的业务量达到1000万票,环比增长95.3%;在越南的业务量达到575万票,环比增长54.3%。当下的东南亚市场可类比10年前的中国市场,市场潜力巨大,但同样充满挑战。

百世金融业务则负责为货车主提供融资租赁服务,一方面车主通过竞标成为百世快递及快运业务的干线运输商,另一方面,百世金融通过融资租赁服务,为车主扩张运力提供资金支持,双方实现互利共赢。截至2020Q2,百世金融已经累计为1.24万辆货车提供金融服务,同比增长30.7%。

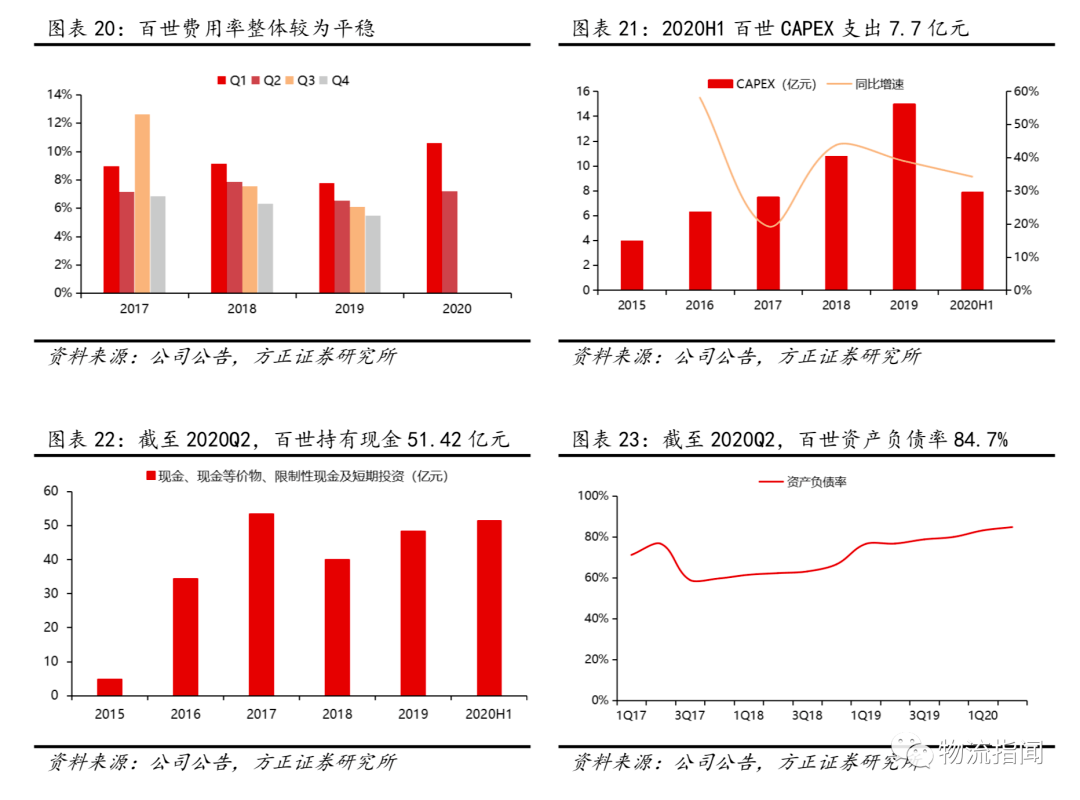

6.费用及现金流:现金储备充足,CAPEX持续增长

截至2020Q2,公司持有现金、现金等价物、限制性现金及短期投资共计51.42亿元,较Q1增长21.39%。2020Q2年CAPEX 4.24亿,同比增长11.34%,保持快速增长。

来源/许可交运参考(ID:jtyshyyj007)

作者/方正交运许可团队

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层