Temu重仓中国供应链,再造一个拼多多

2025-12-19

刘美容在拼多多驿站为村民们查找包裹。李雨恒▕摄

2025-12-16

拼多多“千亿扶持”助力做强赣榆紫菜产业

2025-12-16

为什么USPS总是“紧绷”,而中国快递企业却能够持续进化?

2025-12-12

学习Sysco,到底该学习的是什么?

2020年,食材供应链战至中场,暗潮涌动。

一批起于5年前的食材供应链创业公司纷纷销声匿迹,余下的不过是美团快驴、海底捞蜀海、美菜这样体量足够大的玩家,对峙于江湖。

据闻,近来美菜在大规模调整架构、优化人员,为上市大计背水一战。快驴自联想前高管陈旭东离开后,由王兴的夫人郭万怀亲自督战,以守为攻,在一些城市的局部战场上招兵买马,暗求生机。蜀海则于去年完成了A轮融资,估值20亿美元,计划在未来于A股上市。

而他们,无一例外都在讲一个成为中国Sysco的故事。

如果翻看2019年世界500强名单:零售行业有Walmart(1位)、Costco(35位)等17家公司入围;生鲜食材上则有两大巨头——美国的Sysco西斯科(172位)、德国的EDEKA ZENTRALE艾德卡(304位)。

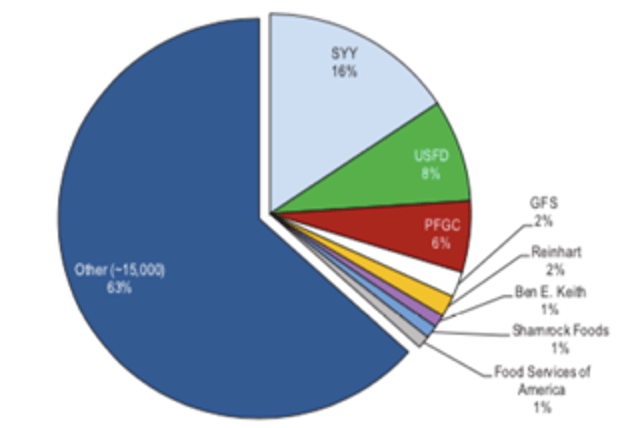

值得注意的是,Walmart只占到美国零售市场的10%份额,而在食材供应链领域Sysco占到美国市场的16%,第二名US food市占率则为8%,剩下没有超过5%。简单说,Sysco在美国市场的领头地位更加垄断。

那不妨就以Sysco为对标,来探讨一下中国食材供应链的当下和未来。本篇文章我试图回答两个问题:

1)大家为什么还没有找到一套有效的打法?

2)学习Sysco,到底该学习的是什么?

我们先逐一揭示快驴、美菜、蜀海各自在食材供应链领域的优劣势,以此入手来分析。

01

快驴:不再狂飙突进

王兴曾在发表内部讲话时表示:“在过去20年市场驱动发展、领导力驱动发展和创新驱动发展都穷尽后,一个非常重要的方向是供应链和to B行业的创新。我们来看供给侧,如果要做改革的话,有哪些变化,有哪些变化能实现他们的创新,实现效率成本改变。”

为此,美团于2018年春天引入了联想前中国区总裁、联想集团高级副总裁陈旭东,担任美团点评集团高级副总裁,负责大零售事业群B2B事业部。同期美团的快驴启动,旨在建立餐饮食材的B2B平台。

陈旭东毕业于北大,1993年加入联想,一路帮联想建立了覆盖中国、亚太和俄罗斯的渠道网络。缺乏产品和技术能力的联想,渠道是核心竞争力,过去有句话叫“渠道为王”,联想是把渠道玩到了极致的。联想的渠道基本上是全覆盖,使得其做到了销售额500亿美元。这段经历说明两个问题:美团看中陈旭东操盘过数百亿美元规模的业务,美团认为要玩转食材供应链需要极强的渠道能力。

陈旭东之外,再看看美团自身有何资源,能支撑它做这个2B大生意:

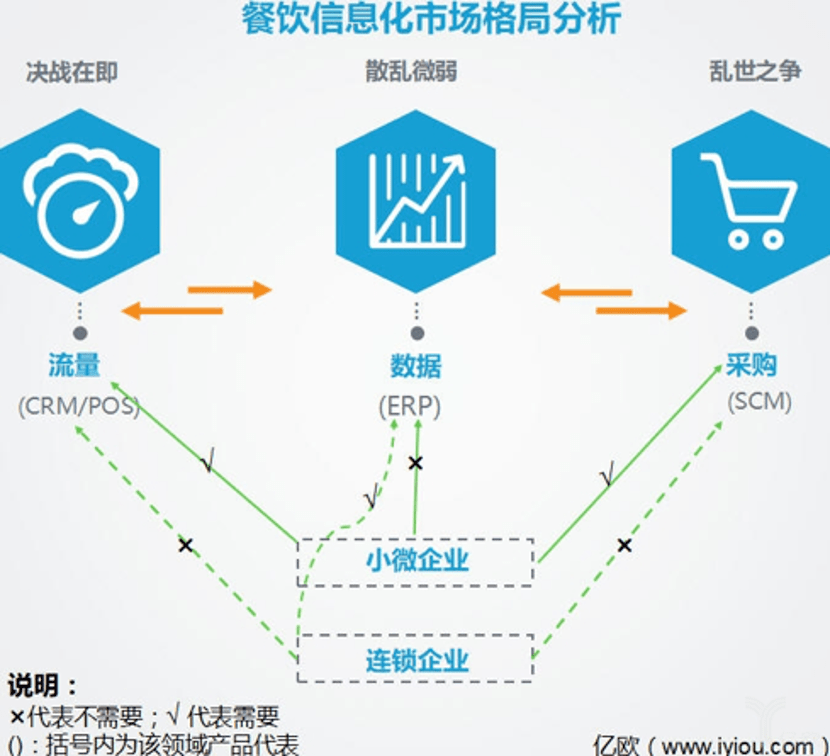

流量:美团是餐饮to C流量的绝对龙头。一般餐厅,美团带来的生意可以高达1/3,更不说外卖。同时美团还有掌单,一家专注帮传统餐饮企业代运营线上业务的公司,拥有2万家餐饮客户。通过流量,美团掌握了消费者去消费的地点、菜品和金额等数据,并以此引导流量到不同餐厅来获得最高的扣点。

SaaS:餐饮企业的ERP环节很弱,不打通根本无法协同进行食材的集采和交付。因此美团2018年收购了屏芯科技,一家服务小微餐饮,其拥有2000个地推、近10万商户。同时美团投资了奥琦玮,专门给连锁餐饮企业提供定制化Saas服务,拥有16类产品,10万家连锁门店。据《中国餐饮报告2018》统计,2全国有860万家餐饮企业,美团已经拿下2.3%的企业数据。

采购:上游品类上,美团投资亚食联,其拥有亚洲渔港(虾和鱼)、亚渔雪龙(牛肉)是餐饮的主要食材。其上一轮投资者是新希望。美团还通过龙珠投资了掌上快销,近期刚与易酒批合并,进入快销和酒类的流通。

兵马未动,粮草先行。美团有强覆盖的的地推团队、IT和数据的大量积累、几十万计的餐饮客户,以及上游品类的结盟,加上陈旭东20多年的产品流通经验,打造一个上百亿的食材流通企业不能说是乘风破浪,也应该是水到渠成。

毕竟同样专注小餐厅采购的美菜,2019年的收入都接近200亿。

照着美菜的样子,快驴开始建设大仓。餐饮老板手机app下单,米面粮油、水饮料和蔬菜送上门。借助其强大的地面能力,这项新业务目前已覆盖全国21个省,38座城市,年活跃商户数约45万。截至2018年10月,快驴进货业务单月销售额破4亿。

然而,在入职14个月后,陈旭东离职,快驴开始收缩。业内人估计快驴亏损估计要近10亿。

同一时间美团的王慧文说了一段话,可以看做是对快驴被踩刹车的解释:“大家常常容易高估一年的变化而低估五到十年的变化。事实上,在消费互联网和产业互联网结合的时候更要强调这个时间的影响,因为过去这些年里面,消费互联网的发展速度非常快,比如说微信,在非常短的时间内就变成了一个庞然大物。而产业互联网的变化速度非常慢,因为产业里面常常涉及到重资产、投资、消费者行为的变化等都是非常缓慢的,所以这两个东西结合到一起的时候,其实并不是快慢之间的结合,还包括因为产生的机体、运作方式、文化包括价值观等都是完全不同的,所以这两者结合到一起会产生非常多的困难。“

意味深长的是,腾讯当时安排王慧文这番演讲的主题是《消费互联网和产业互联网的融合》。而在发现两者融合很难后,王慧文的演讲都是关于外卖的,似乎他也不愿意多讲这个话题。

2019年1月,to C的“美团买菜”低调上线,参战社区团菜。当大家都以为美团从产业互联网转回消费互联网路线时,快驴其实并没有停滞,只是不再狂飙突进。只是,这块业务尚未找到新的操盘手。

02

美菜:用2C互联网的方式来构建2B互联网

美菜就是2C互联网做2B行业最激进的尝试者之一。作为美团老冤家,美菜创始人刘传军创立的上一家公司窝窝团,当年与拉手和美团并列团购三巨头。但在2014被王兴干败后,刘传军选择创业进入农产品电商,创立美菜。

只是4年后两人再次交手,这时美菜已经年收入达到180亿,月活服务的餐厅超过100万家。美团上市的时刻,美团的股东高瓴资本联合老虎基金,投了美菜6亿美金,据传估值近80亿美金。

刘传军的背景决定了,美菜其实是以消费互联网公司的套路来做食材供应链生意。

所谓消费互联网的套路是指,通过每单的补贴或满电梯的广告,让都市年轻人下载新的app并不断下单。每单购买的背后是庞大的地推。在消费互联网老二必死的法则下,领先者可以慢慢但自由地减少对消费者的补贴,或者增加对商家的扣点。最终在一个新的消费市场里,平台获得垄断的巨额利润。

美菜是否证明了自己的这种商业模式是可行的呢?

回答这个问题前,我要先讲下互联网改变传统行业通常会经历的三个阶段:

第一阶段:信息的互联网化,信息的线上化使得消费者更快了解到信息。如新浪新闻、汽车之家;

第二阶段:操作的互联网化,通过SaaS将行业内的上下游连接起来,实现交易效率的提高。如大搜车与二手车经销商,携程与酒店;

第三阶段:经营的互联网化,互联网深度改造了实体行业,改变了实体原先的经营方式。如滴滴与快车,阿里与卖家们。

第一阶段创造了现有众多互联网巨头。从2014年VC资金过剩开始,众多创业公司所努力的方向都是第二、三阶段。通常融资后大部分公司都能完成第二阶段,并实现小规模的盈亏平衡。但进入第三阶段则幸存者很少,因为改变实体行业的代价和速度都大大慢于预期,因此会产生巨大的亏损。软银远景基金在Wework上亏损超过20亿美金。据传美菜一年的亏损高达20亿RMB。

那么,为什么美菜会产生如此大的亏损?

1.传统产业的效率已经到了一定水平,很难提升。不仅无提升,并且无价值、无毛利。产业互联网to B从业者之间都是相互熟悉的,QQ或微信已经是日常沟通手段,相互间的交易效率已经很高。即使把不同产业环节的ERP打通,提升的效率也是有限。老板们付费的意愿和金额都很低,导致各种行业性SaaS活的都不好,即使盈利规模也不大。生鲜食材的供应链之长、种类之多,做好一个环节的ERP都凤毛麟角,跟别说打通了。

2.传统产业用户价格敏感、迁移的成本极低,无法割羊毛。补贴和广告可以占领消费者的心智,吃火锅就一定要买王老吉。消费者对价格不敏感,反而迁移到不同平台的成本高。

餐厅老板的心智,唯一重要的就是价格多少,平台的王老吉便宜从你这买,其他还是从熟悉的批发商进货。除了烟、啤酒等刚需商品,其他商品根本无法捆住小老板们。即使霸王硬上弓,先垄断再提价收割。美菜2018年收入180亿,才是北京新发地1/5的规模,硬也硬不起来啊。

3.产业互联网的成本更高,做一单赔一单。斯科说过,公司的价值在于公司内的交易成本低于市场上的交易。生鲜食材的特点是SKU多、时效高、价格波动大,其组织和管理的难度是极大的。举个例子,香菜平时3元/kg,采购说昨天南方大雨今天要6元/kg,总部是同意呢,还是同意呢?公司下的代理人问题就是会导致大面积腐败。

无法提升效率创造价值赚钱,无法霸王硬上弓的抢钱,低效的运营体系+腐败则必然导致大规模的亏损。

美菜的高歌猛进,是建立过去几年在一级资本市场的高速扩容的的基础上,胆子越大融资越容易。

03

蜀海:高效的运营体系是否能复制?

创业公司要迈过冷启动、C轮死等大坎,而大公司内部部门的独立也有三个大坎——对内市场化交易、可以对外部服务且独立融资、依靠外部客户活下来:

第一步,将自己的采购变为独立供应链公司,建立全国性的仓储物流体系;

第二步,利用现有的物流体系和采购能力,服务外部客户,只要不赔就是赚;

第三步,外部服务规模越来越大,做成中国的Sysco。

蜀海成立于2009年,2016年开始服务外部客户,2019年完成融资说明前两关已经过得差不多了。

蜀海背靠着170亿收入、466家门店的海底捞,其在10多个一二线个城市建立了中心,提供物流交付服务,还有10多个中央厨房/工厂,专门进行食材设计和加工,如脆毛肚、液氮牛蛙等,以获取高毛利。

其次,蜀海销售的商品覆盖主要中餐食材,火锅料占外部客户收入的比例很低。2018年蜀海收入超过30亿元,其估值达到20亿美金。

对比Sysco来看,蜀海想成为一个成功的食材供应链企业,需要建立起在三大强有力的核心能力:

1.足够宽的产品线

实际上生鲜食材行业分为两个细分:一是宽产品线的供应商,占市场37%;一是专精某些品类的流通商占63%。

国外的生鲜食材巨头都拥有非常宽的产品线,以及30~40%的自有品牌。如食材行业Sysco等Top10的公司只占了市场30%,但这基本上已经是宽产品线市场的全部了。剩下的1.5万家基本都是专精品类的流通商。同样相似的饼图,在国外的汽配和MRO领域都可以看到。

蜀海引以为傲的中央厨房研发和生产的脆毛肚、液氮牛蛙,却恰恰是某种专精品类。在这种高毛利的诱惑下,蜀海会将有限的资源是投入到重资产的中央厨房和工厂,还是花大力气来建立5~8%的标品供应能力?

2.足够大的采购量产生的采购议价能力

蜀海集中在一二线城市,所在地都有很强大的批发市场和经销商。批发市场的强势再怎么强调都不为过。

过去,由于商品供应不足,中国的商品流通都是先满足一二线城市,再三四线,因此整个流通链条形成了工厂——各省省会强大的批发市场——三四线城市二级批发市场的流通体系。连锁餐饮行业可以做到少数主要品类从工厂直采,但大量的蔬菜等辅材仍需要在批发市场设置买手购买。

蜀海的采购量虽然大,但分散到每个地方,每个品类,对于上游的品类的批发商/庄家而言,其都不存在优势。甚至蜀海的采购量翻10倍,在单个数千亿的肉类、水果等大宗品种上,也不见得能形成集采优势。

3.更高效的货物流转效率和物流效率

货物流转的效率受制于交易规模,短期难以提高。但物流是分散、透明又难以管理的,没有效率的话,只会亏损。现在服务餐饮企业背后是无数小型公司。这些小型公司特点如下:

a) 分散:中国冷链100强力,排除掉大加工商的物流公司,基本上1~2亿就能排进前二十名。没有一家第三方公司敢说自己能做好全国业务。

b) 透明:各地的配送服务是非常透明的,一辆车一天跑几次,送几个点都是非常容易计算的。任何人都很难建立起优势。

c) 难以管理:全国性的仓配是个管理难题,各地的货物种类多、客户要求不一样。现在都是依靠人在管理,这也是为什么一直没有全国性冷链公司出来的原因。这块没有形成优势,就没有办法拉更多其他供应商入库,形成共同配送,最终大幅提高效率。

蜀海选择免仓库租金——即补贴的方式,来获取大供应商的仓管服务。但蜀海却没有大规模投入在仓内管理和IT系统的搭建,使得其物流水平与其他小物流公司无异。

04

到底路在何方?

分析完快驴、美菜、蜀海,我们发现,如果将生鲜B2B的要点浓缩成三个——建立宽产品线、品类运营形成集采价格优势、提高整个供应链的效率,就会发现一个主要矛盾,单一公司都无法同时做到这三点,不可能拥有足够大的体量来代替市场所有参与者,自身效率也不能比市场更高,因此无法形成集采优势。

那是不是说,中国市场上长出食材供应链领域巨头这事无望了么?

如果仔细研究Sysco或美国汽配2B巨头NAPA,就会发现其实他们用的是一种类似联盟的公司形式。

联盟组织起所有中小参与者(贸易商),来形成宽产品线和集采优势,并将集采的优惠返还给中小参与者使得其根据有竞争力。即,将夫妻老婆店为特征的经销商、物流公司改造成类公司化的高效协作的运营主体,同时还保留个体经营的积极性和灵活性。

这里面有几个关键突破点:

第一关,供应链金融。

除了初期需要有数个核心成员,加上资本助阵外,最为重要的是供应链金融。通过降低中小贸易商的本金投入,可以大幅提高其投入产出比。以汽配行业内的NAPA为例,小经销商可以申请100万美元的库存融资。要求是自有资金比例不低于30%,且库存商品都需要向NAPA采购。NAPA可以在2天内将所有库存都换为NAPA的产品。

第二关,集合现有小B,形成集采优势。

联盟并不强制要求中小经销商都从自己采购货物,也可以从外部采购。联盟会与供应商谈下某个品类的优先采购权,汇集量后再逐渐扩展到集采。

如Sysco与供应商谈下某种规格牛肉的优先采购权,保证供应量的稳定并统计需求。中小经销商采购该规模牛肉时必须以联盟名义采购,其他品类则可自行采购。

第三关,投入规模效应最大的环节,提高所有人效率。

联盟的重点在于投入仓配和IT系统的开发,核心目的是更好帮助中小经销商管理库存,降低库存金额。同时WMS仓库管理系统和TMS运输管理系统的健全也可以更好的让中小经销商以一个统一的标准服务最终客户,对于连锁客户提供一致的低货损货差和高时效的交付,最重要的是仓配和IT系统都是重资产,是所有参与者自己做都不经济的,这也是为啥通达系快递总部控制的都是分拨和IT。

上面我们分析了2B的商业逻辑,其背后的财务逻辑最为关键的是现金流。

2B是一个低利率的行业,因此一个公司能否做大其关键是需要正向的现金流。通过不断增长的现金支持企业对流动资金和重资产的不断投入。

企业收入=运营所需现金*周转次数*成本率。如果规模越大,需要投入的运营资金越多。如果增加的利润(EBITDA)不能覆盖,则需要不断融资才可能持续下去。

生鲜食材这类2B企业获取现金流十分困难,这也是为啥生鲜食材的创业企业都是负的现金流。下游的2C零售企业面对消费者,自然能获取现金流,上游商品的品牌厂商则通过品牌抓住消费者心智,2B企业必须要进他的货,因此并不愿意佘货,加上高利润率,也是正向的现金流。

在这种两头堵的情况下,中国生鲜食材发展出一个集体垫资的链条。整个链条:餐厅——三级经销商——二级经销商——一级经销商——经纪人——农民——农资经销商,中间加粗的环节都是需要垫资金的。

简单说中国是通过农产品和农资的无数经销商利用自身的积累在为整个行业提供资金,因此整个行业也被迫分成多个环节和众多主体进行分担。

为什么国外食材供应链两巨头,甚至其他行业的2b流通龙头企业都有正现金流,而且规模很大呢?他们的现金流的来源是哪?基本而言,其来源可以分成三类:行业内的储蓄、信贷和资本市场。

以汽车零部件为例,A股零部件上市公司为整车厂垫付了2355亿账期和库存,其中欠上游1282亿,借款1375亿,上市募集694亿,总计3351亿。其中充足的现金流造就了大型的零部件企业才能使得其能通过资本市场进行融资。一级零部件商又会欠二级的,二级又会欠三级的。因此对整个行业而言,借款和行业积累的利润是最重要的资金来源。

美国生鲜食材行业的链条是餐厅——Sysco——食品加工商——农场,并没有如汽车产业那样多层级的分摊体系。但除了农场外,其他人都是正现金流,这钱来自哪呢?贷款!

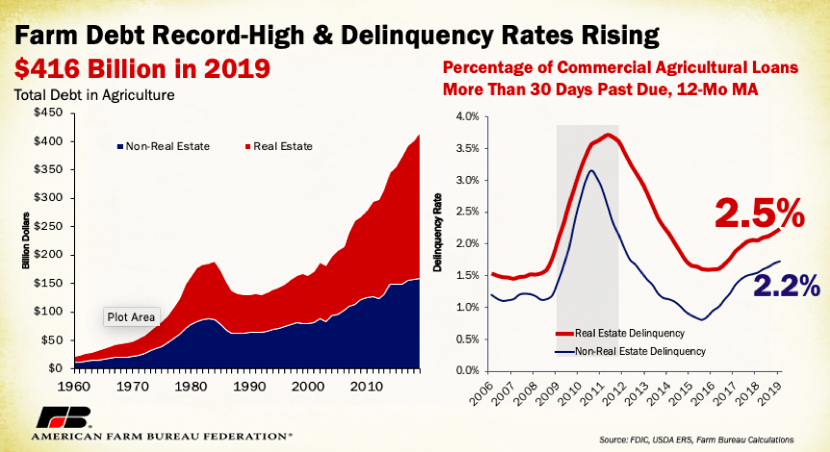

美国2019年农场的贷款总额为4160亿美元,整个美国农场的年产值3890亿,其中谷物和禽肉各占一半。简单说,美国农业下游所有公司的现金流其实都是由贷款支撑的。

但这不是终点,美国农场贷款的2/3是土地抵押贷款,整体抵押率约为1.5折,坏账率2.2~2.5%。美国是通过将农村土地进行了资产化和流通化,降低了信贷进入的成本。这点是与中国最大的区别,中国农村土地还未正式流通。

土地的资本化会促使土地集中度大幅提高。农场需要不断投入新机械和技术来提高产量降低成本,农业变成资本密集型,这使得大量小农场被淘汰。

农村土地资本化在全世界发达国家都有发生,因为农业是最早全球化竞争的行业。越集中的土地意味着越低的农产品价格,这就是为啥美国猪肉牛肉价格那么低。

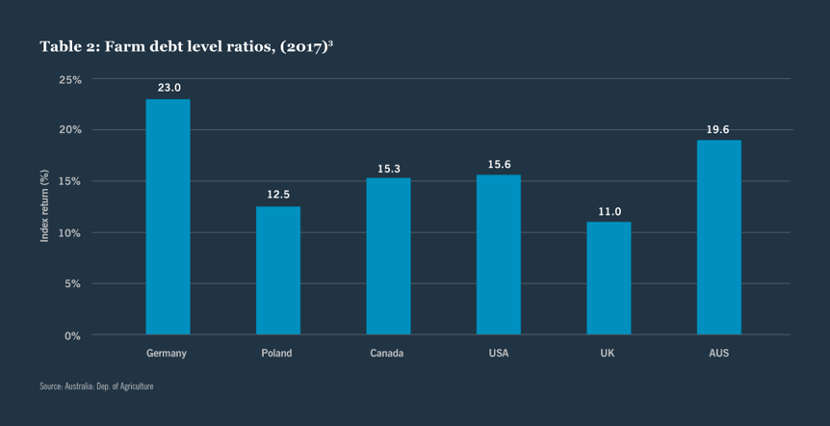

土地资本化的好处在于可以大幅降低贷款的成本,美国农业商业贷款利率在4.5%左右。中国农村土地资产抵押,银行需要评估农民和经销商的风险。

而缺少集中化的农村,单体抗风险能力弱,贷款覆盖成本高,使得银行信贷的成本变高,只有宜信等小额贷款公司进入,资金成本15~18%。小额贷款高利率也算是好的事情,尤努斯还因为创立乡村小额贷款获得2006年诺贝尔和平奖。

如此来看,对于中国的生鲜市场行业而言,破局之道是啥?

毕竟外部贷款少的情况,是所有分散小乱差行业2B企业都要面对的难题。

我们前面说过现金流来自:行业内的储蓄、信贷和资本市场。中国的信贷机构一是看背景,二是看房产。因此主要流向是高资信企业(国企)、极少量通过保理ABS进入流通行业,对应的也是高资信主体的应收账款。

因此信贷指望不上、资本退潮,唯一的出路就是行业内的储蓄,所以生鲜食材行业想公司制的联盟发展是必走的路径。

来源/虎嗅Pro会员(ID:huxiupro)

作者/彭程,柚子投资合伙人

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层