腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

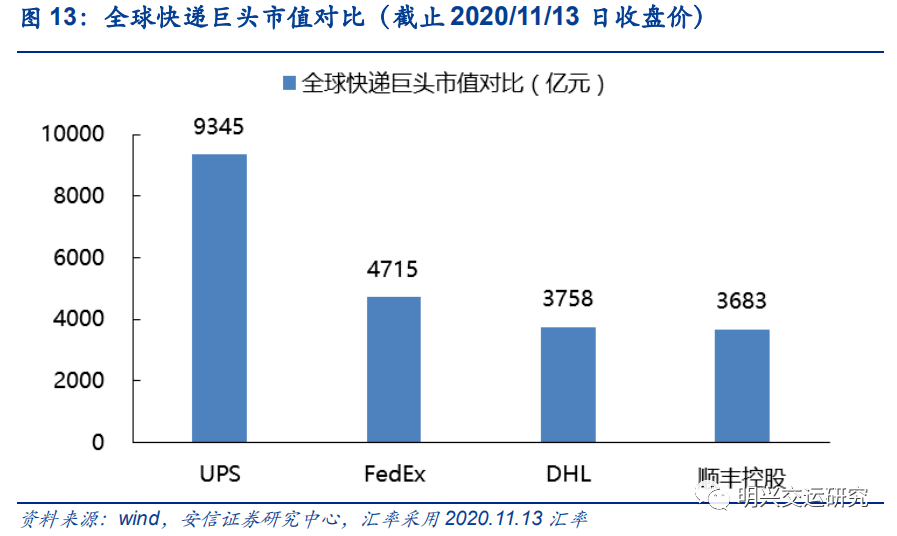

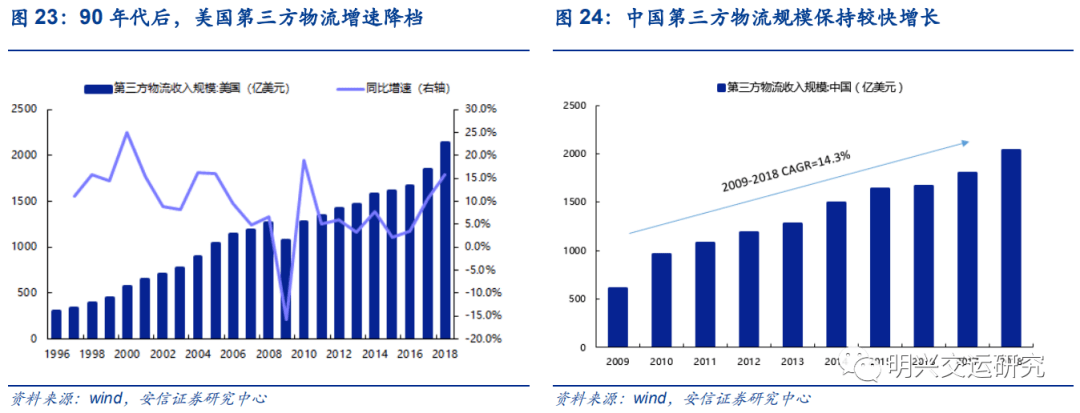

UPS为国际快递龙头,具有百年发展历史,市值约9350亿元人民币;而我国的快递龙头顺丰当前市值约3700亿元,为UPS市值的40%。从发展的角度看,中国广阔的市场空间有望带动我国快递企业实现跨越式发展,最终孕育全球巨头。以UPS为锚,或可估量顺丰成长空间。

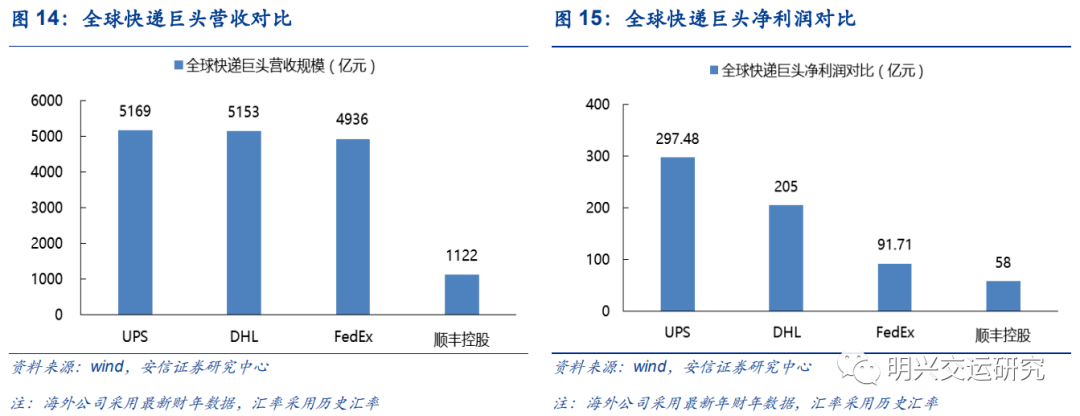

关于顺丰是否会成为第二个UPS的讨论由来已久:UPS为国际快递龙头,具有百年发展历史,2019年UPS营收4900亿元(以11月13日汇率计算),净利润293亿元,市值约9350亿;而我国的快递龙头顺丰2019年营收1122亿元,净利58亿元,市值约3700亿元。

诚然顺丰与UPS所处的发展阶段不同,两者业务结构、经营模式、利润体量上存在较大差异,并不完全可比。但从发展的角度看,中国是全球发展最快、最具活力的物流市场,而顺丰稳扎稳打,以时效快递为基,并快速拓展业务边界,广阔的市场空间或许带动我国快递企业实现跨越式发展,最终孕育全球巨头。

以UPS为锚,或可估量顺丰远期空间。本篇报告我们梳理UPS的发展历程,并深度对比顺丰与UPS,回答市场关注的顺丰长期价值之问。

01

百年UPS复盘

1.全球快递龙头,市值接近万亿

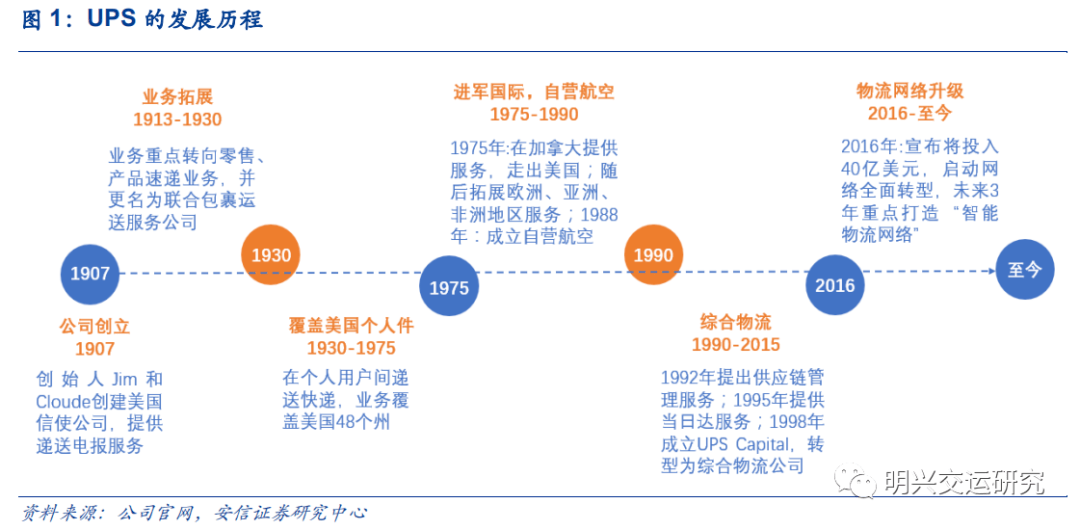

UPS历经百年发展,成为美国乃至全球规模最大的快递企业。UPS成立于1907年,早期经营电报信件,6年后公司转型百货配送,并更名为商业包裹递送公司。

30年代开始,UPS逐步扩张服务范围,借助“黄金琏”计划(全国洲际公路运输网络),UPS实现了对全美48个州的快递服务。80年代UPS尝试航空运输和国际扩张。公司于1999年上市,随后开展零担和供应链业务,向综合物流方向发展。

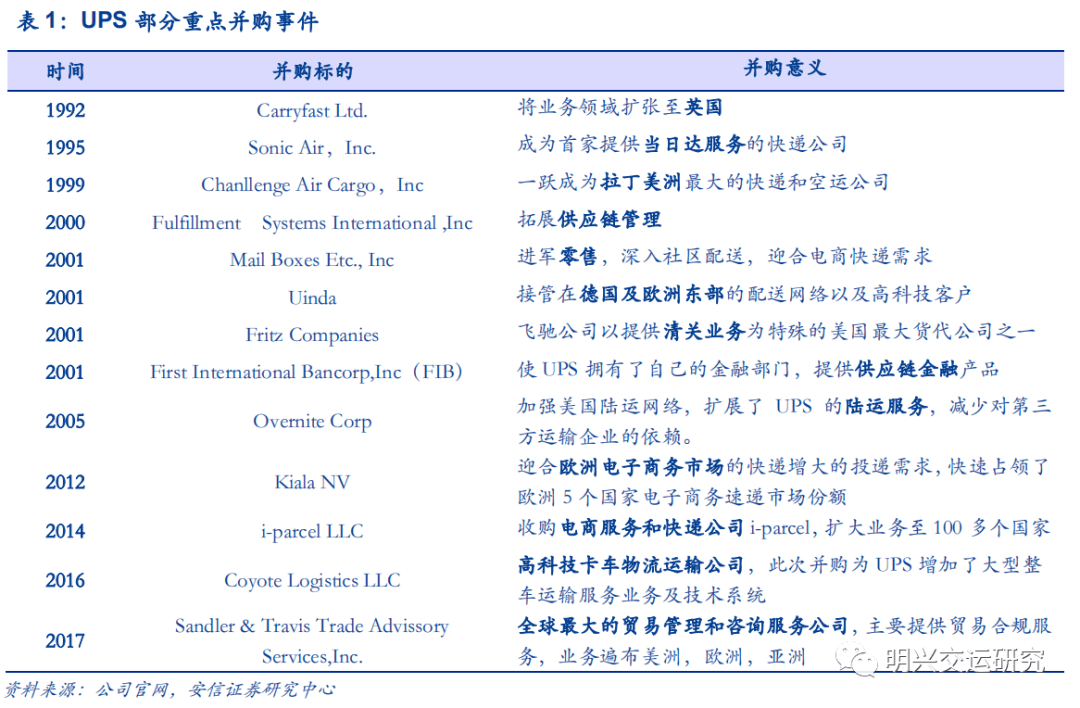

UPS的发展历程是一部兼并扩张史,公司从快递主业逐步拓展上下游和全球客户,完成多元化战略布局。

UPS借助其主营快递业务优势,拓展至产业链上下游,包括供应链(1992年成立UPS Supply ChainSolution)、货代(2001年收购飞驰)、电商服务(2001年收购Mail Box、2012年收购Kiala NV、2014年收购i-Parcel)、供应链金融(2001年收购美国第一国际银行)等业务板块,突破单一业务发展瓶颈,从而向物流综合服务提供商迈进。

在全球扩张阶段,UPS有选择性地切入欧洲、亚洲以及新兴国家市场,不断提高和巩固全球份额。

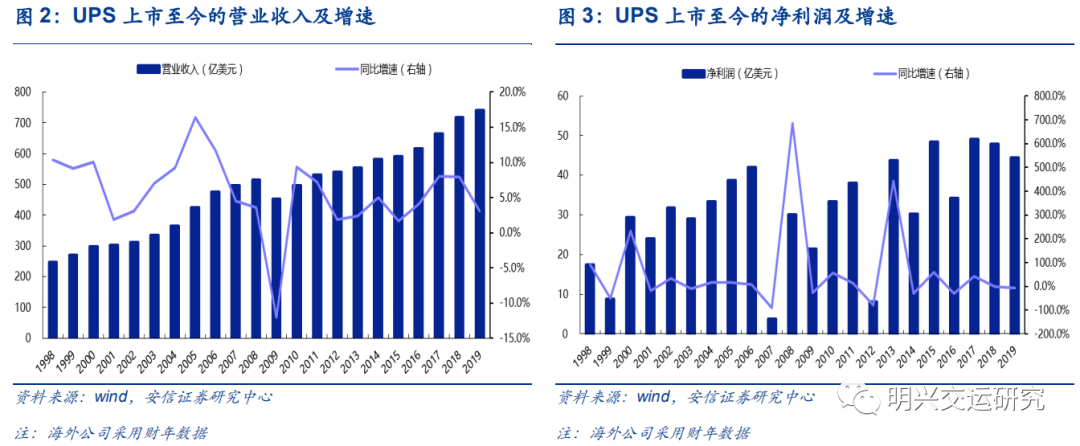

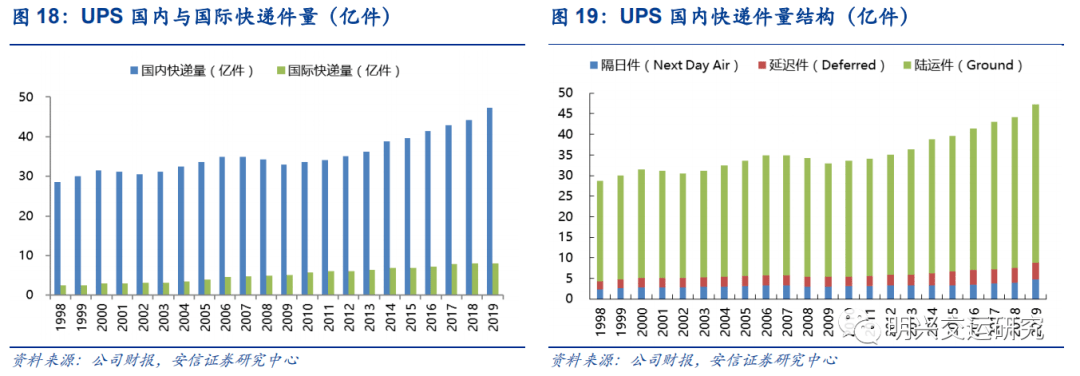

UPS于1999年上市,相对于其百年发展历程,上市时已处于发展稳定期,财务表现相对稳健。1998-2019财年UPS营收CAGR为5.4%,该阶段公司处于稳定发展期且增长具有较强韧性,只有2009年因金融危机出现一次负增长。

同时,公司盈利则一直为正,未出现过亏损,2007与2012年公司出现两次盈利低点,主要由于当年养老金等人工支出较大。

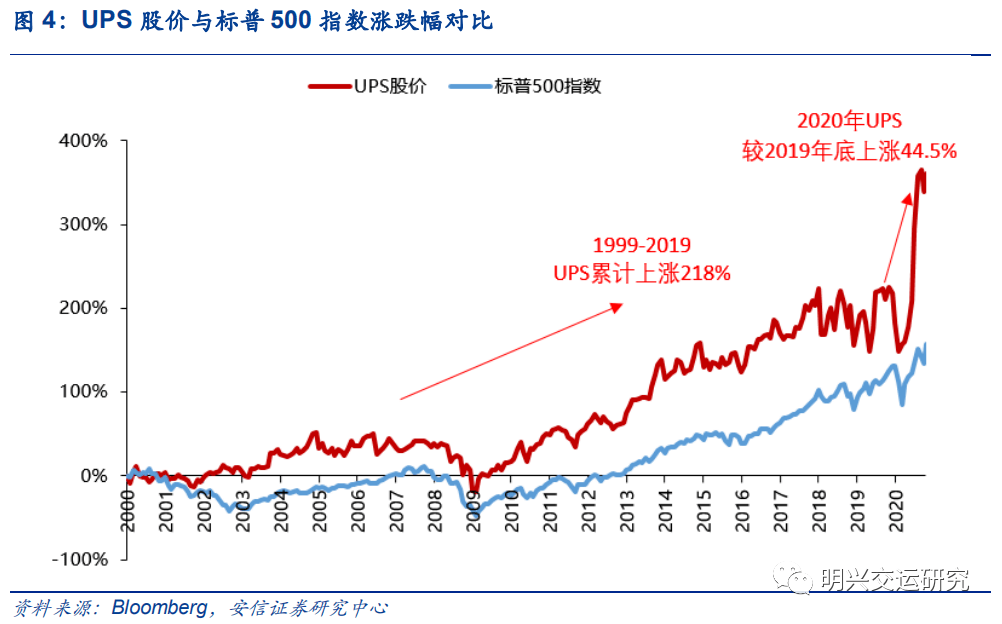

从1999年上市至今的21年间,UPS股价表现稳定,累计上涨360%,相对收益203%。考虑到UPS的上市时间,其早期的成长、竞争等过程未全部体现在股价当中,公司上市以来股价表现稳定,股价累计上涨360%,标普500指数累计上涨157%,UPS相对标普500指数超额收益率203%。

分阶段看,1999-2019年UPS年化超额收益并不明显,2020年因疫情而收益显著。我们将UPS的股价表现分为两个阶段:

1)1999-2019年公司累计上涨218%,同期标普500累计上涨132%,UPS超额收益为86%,年化超额收益3.1%;

2)2020年公司股价上涨44.5%,同期标普500上涨11.0%,UPS超额收益为33.5%。

对比来看,UPS在今年录得超额的原因主要由于疫情促进美国电商行业发展以及全球航空物流爆发。

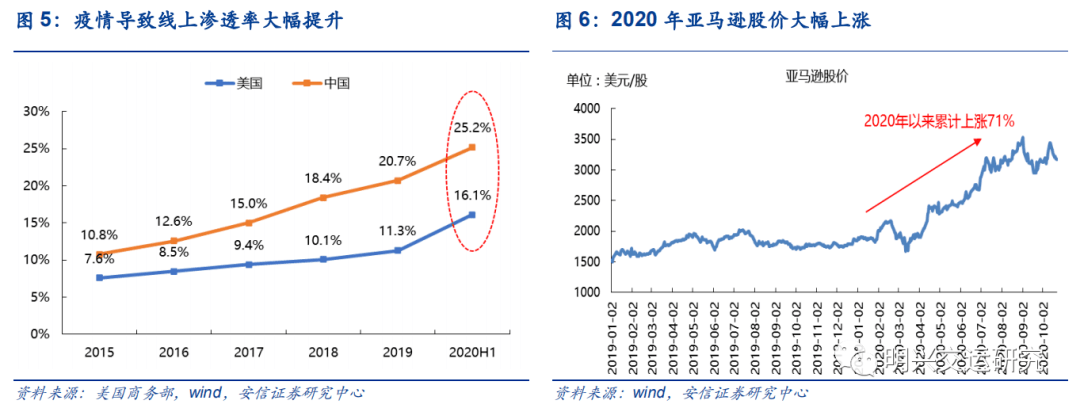

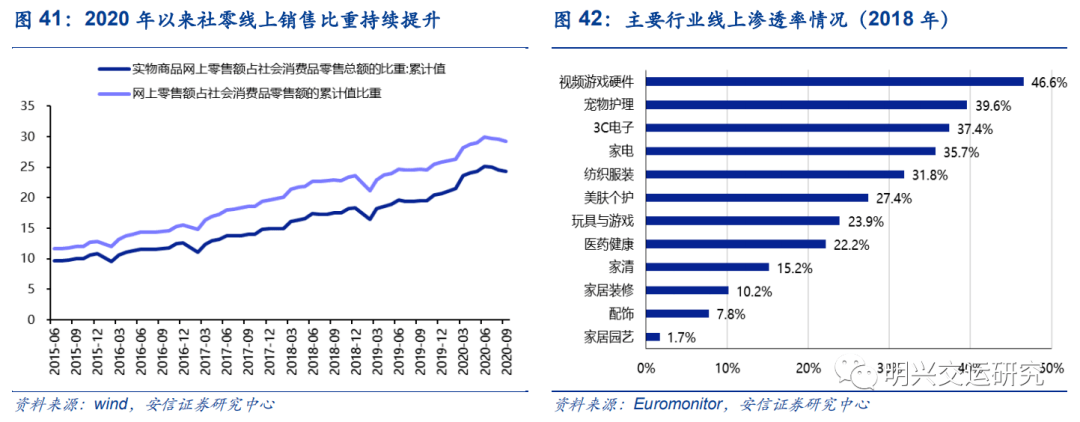

我们观察海外疫情导致美国线上网购渗透率加速提升、全球航空物流运价大涨。

1)疫情期间,美国电商渗透率加速提升,从2019年的11.3%提升至2020H1的16.1%,迎来历史发展机遇,亚马逊股价今年以来累计上涨71%,验证电商行业高度景气,作为电商下游的UPS也同样显著受益。

2)疫情导致国际航空运价大幅上涨,根据IATA报告,2020年全球航空物流平均运价上涨30%,而UPS经营全球航空物流,充分受益防疫物资、生产生活用品的运输。

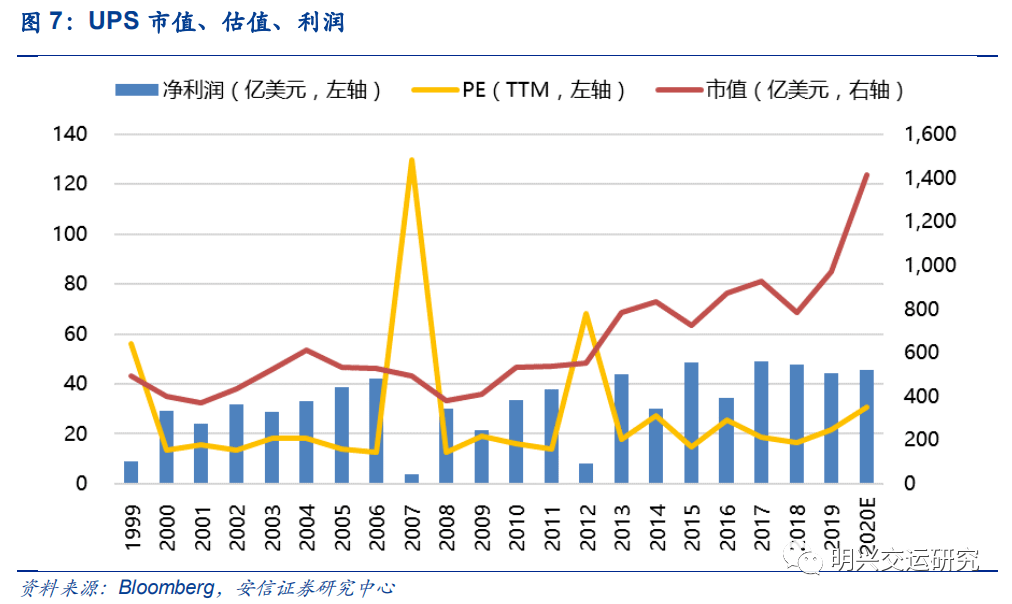

UPS PE估值中枢约20倍,2020年估值大幅提升至31倍。我们剔除UPS估值异常年份(2007/2012年,利润大幅下滑),公司PE估值中枢约20倍,估值水平总体平稳,波动不显著,主要与公司业绩增长缓慢有关。2020年受益疫情,UPS估值大幅至31倍。

2000年至今UPS市值累计上涨254%,净利润增长56%,估值由14倍提升至31倍(增长127%)。由于1999年为公司业绩低点,我们以2000年为起点,计算公司迄今为止市值累计上涨254%,估值提升幅度大幅高于利润增长,估值波动对公司市值影响更大。

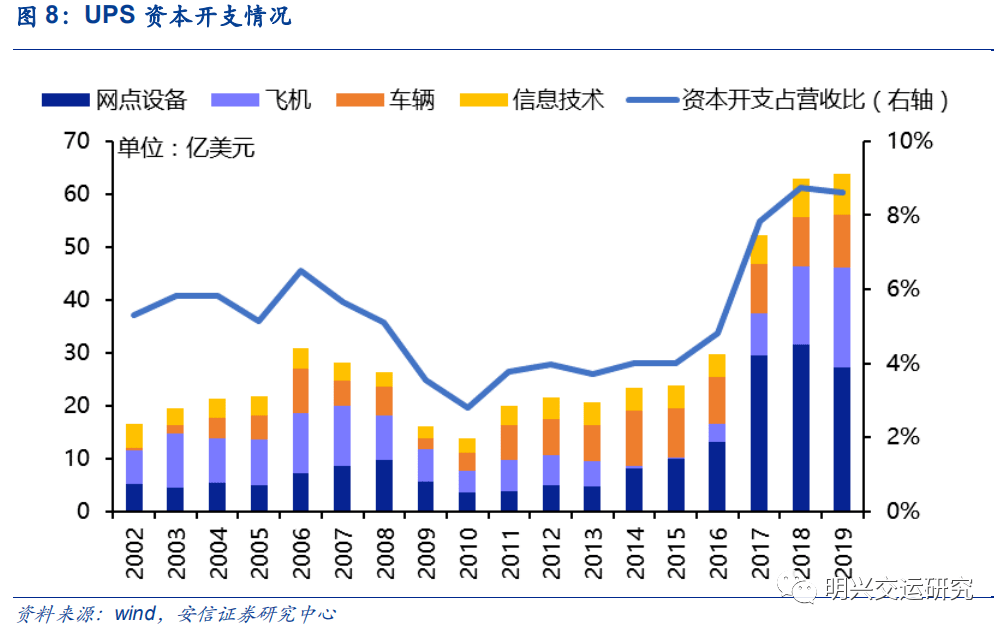

上市以来,UPS的资本开支力度呈现波动特征,总体保持了对物流网络的重资产投入。

尽管UPS上市时已处于发展稳定期,但公司资本开支节奏(资本开支额/营业收入)并未呈现单边趋势,而是呈现波动特征。我们认为或与公司面对市场变化,积极调整投入有关。作为直营制物流企业的代表,公司的主要投入方向包括网点、飞机、车辆、信息技术。

具体来看:2002-2008年,公司持续投入资本进行飞机和车辆购置;2009-2015年公司资本开支力度放缓,主要与物流市场增速放缓有关;2016-2019年,公司资本开支力度大幅提升,主要与公司正进行全面的物流网络的转型升级,打造全球“智能物流网络”有关。

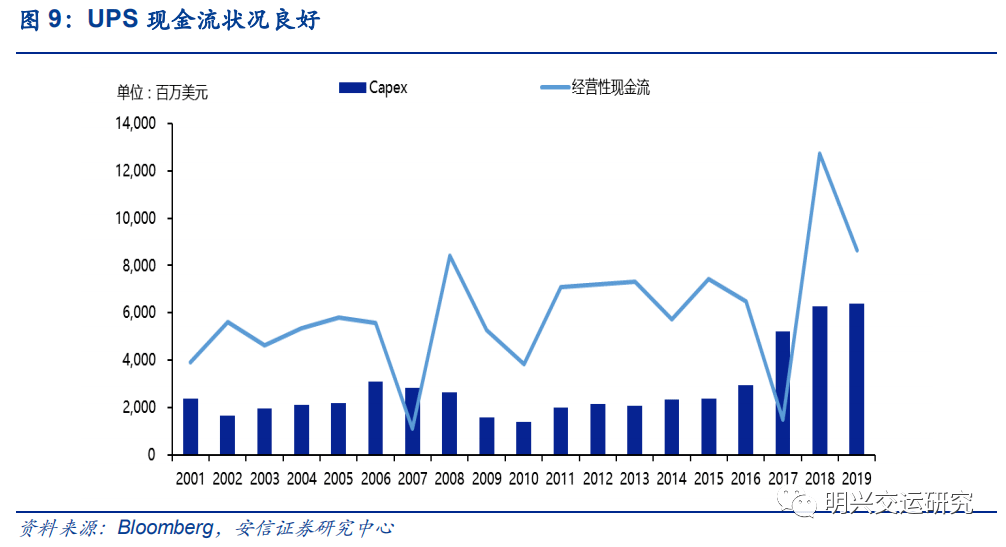

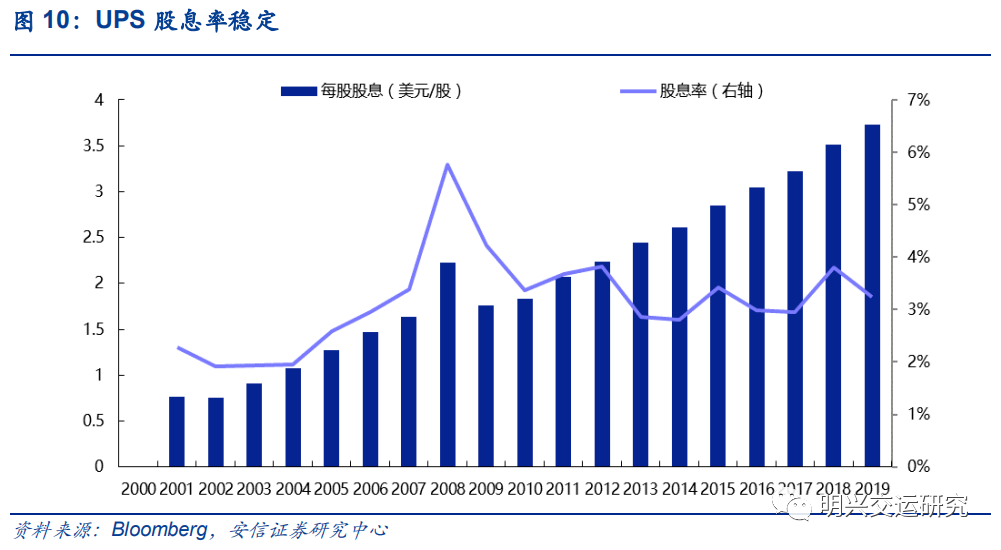

上市至今,UPS具有良好的现金流和稳定的股息率。公司现金流持续高于资本开支,即使在扩张阶段,也实现了正的自由现金流入。上市以来UPS平均股息率约3.15%,给予投资人稳健回报。根据彭博一致预期,目前股价对应2020年股息收益率为3.2%。

2.百年稳健发展,综合物流实力领先

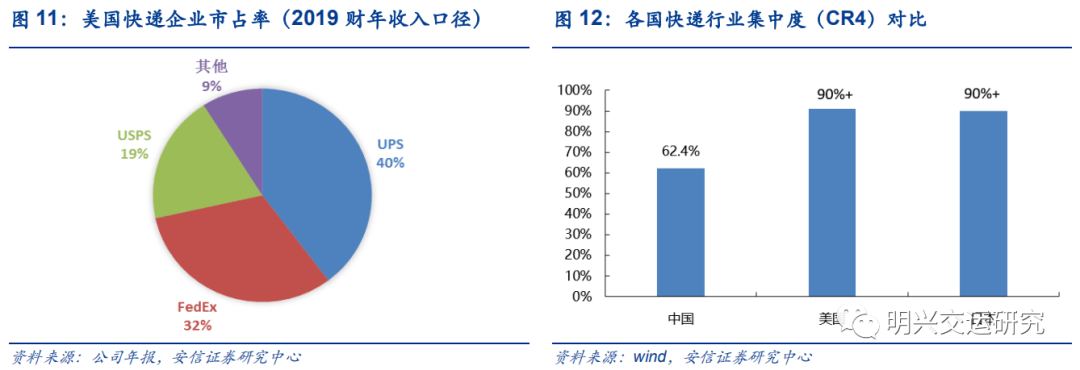

美国快递行业集中度高,UPS稳居行业第一。美国快递行业具有独特的发展背景,依靠铁路与公路运输兴起,而后航空货运引发时效需求,至今行业形成三强鼎立的竞争格局。

(1)20世纪初,美国四大快递巨头依托铁路资源形成寡头垄断的格局——美国运通、富国银行、亚当斯快递和美利坚快递。

一战期间美国铁道部将四大民营快递统一收购成立了国营铁路快递公司ARE。战后,ARE重新回到民营资本家手中,且继承了铁路的垄断经营权。

(2)二战后(1960-1975年),美国开始了大规模的跨州高速公路建设,而基于铁路运输运营的ARE受到致命冲击,覆盖面更广、时效性更高的公路快递快速取代铁路快递,USPS和UPS逐渐兴起,暂时形成USPS、UPS和ARE三分天下的局面。

(3)1975年以后,航空货运新运输方式逐渐兴起,成立于1971年的Fedex通过空运切入快递市场,2000年后形成Fedex、UPS与USPS共同垄断美国快递市场的格局。

从全球对比的角度来看,UPS市值体量最大,约为第二名FedEx的2倍。截止最新收盘价(2020/11/13),UPS市值达到9345亿元人民币,排在其后的FedEx/DHL/顺丰市值分别为4715/3758/3683亿元人民币。

从营收规模和利润体量来看,UPS的收入规模与FedEx相当,但利润额大幅领先,或与两家公司业务结构差异有关。UPS和FedEx分别在陆运件和航空件市场占据优势。但根据FedEx披露数据,陆运业务盈利强于空运(2019年FedEx的陆运利润率13%,而空运利润率为5.7%)。

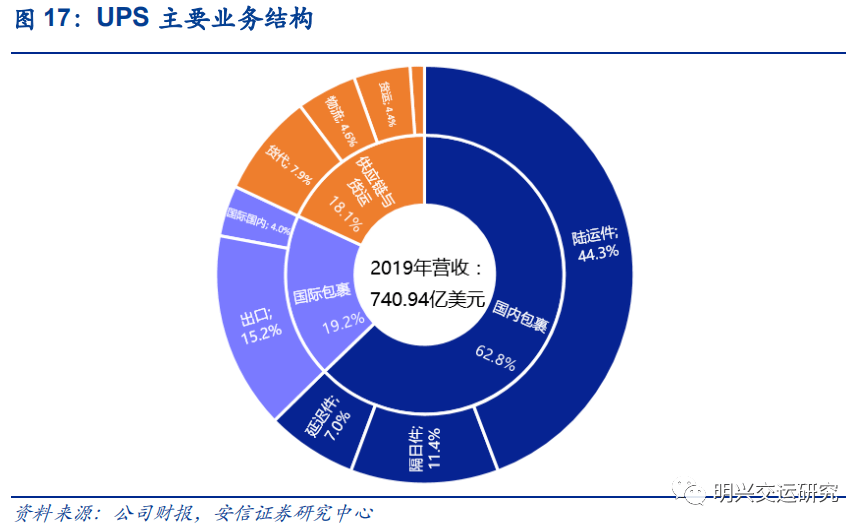

UPS以陆运为主(UPS Ground收入占比44%,FedEx Ground 收入占比30%,导致UPS盈利能力强于FedEx;此外,UPS的发展历史和综合物流能力强于FedEx,或具备更强的协调能力,提升综合利润率。

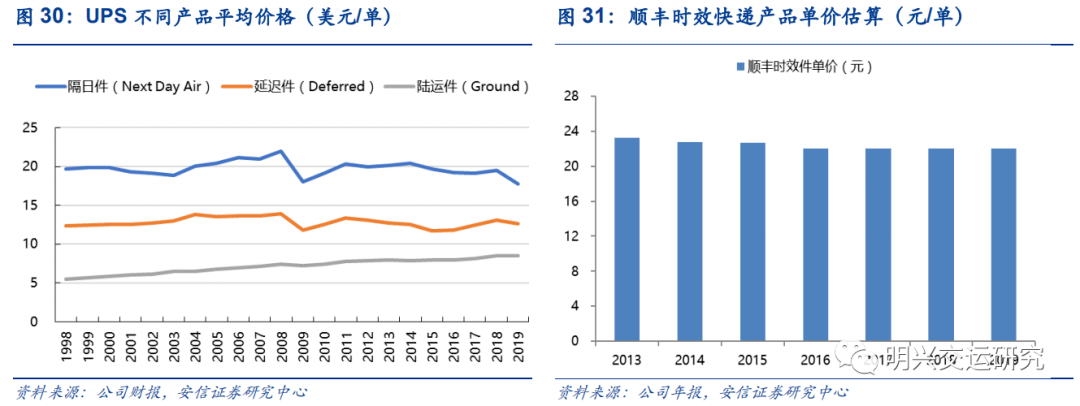

2019年UPS的国内快递业务量约55.36亿件,其中国内包裹47.3亿件(隔日件/延迟件/陆运件件量分别为4.8/4.1/38.4亿件),国际包裹8.1亿件。

02

对标UPS,看顺丰未来发展空间

1.业务结构:国际、供应链业务还有较大空间

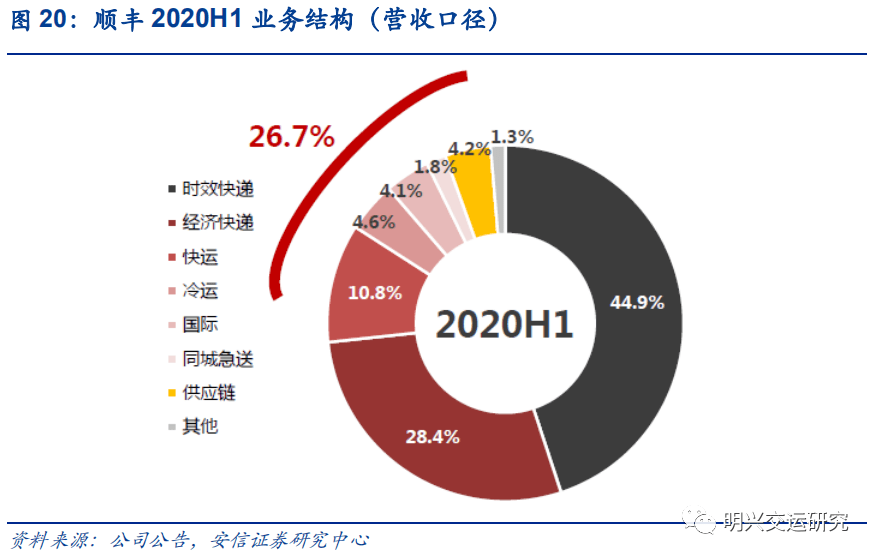

结论:顺丰近年来从单一的快递业务向多元业务拓展,新业务增长迅速,2020H1五大新业务(快运、冷运、同城配、国际、供应链)收入占比达到26.7%,综合物流能力加速形成。

对标全球行业龙头UPS,顺丰在国际和供应链两大业务上还有较大提升空间,在保持当前发展势头下,有望构筑全球竞争力。

(1)国际业务:

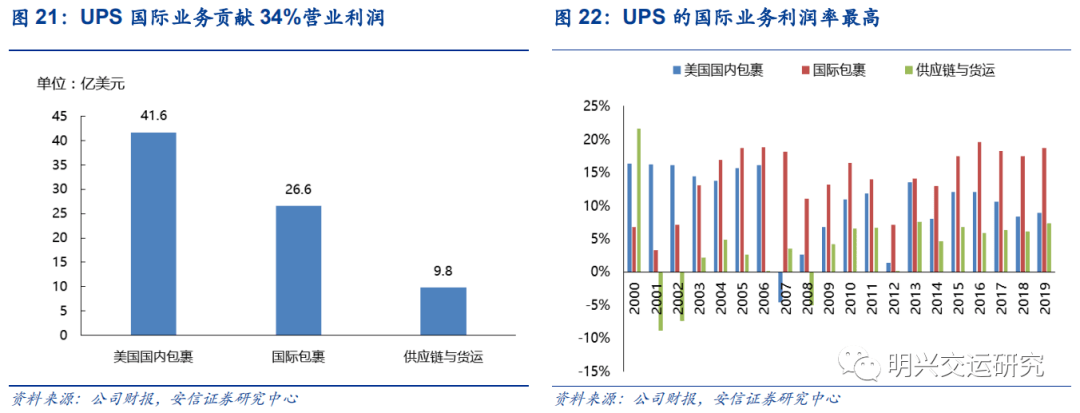

UPS业务遍及全球,国际快递收入占比约两成,利润率为所有业务最高。UPS通过兼并、收购的方式在欧洲、亚洲以及新兴市场快速获得份额,当前在220个国家和地区开展快递服务。

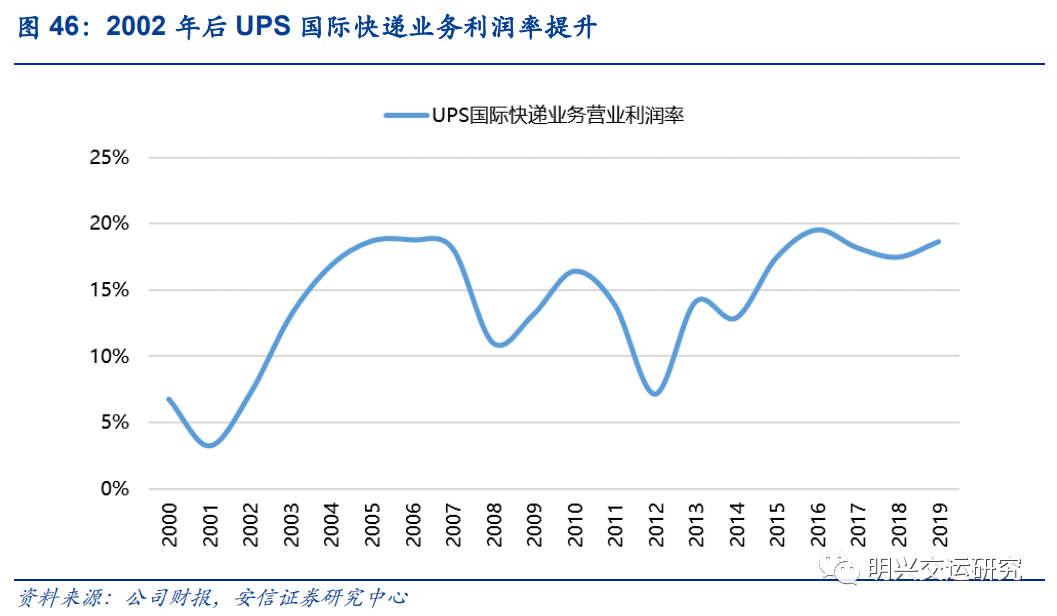

从UPS各业务收入占比来看,国际快递占比19%,占比稳定;而从盈利能力来看,国际业务利润率明显高于其他业务,或由于其壁垒高(全球物流能力)、产品附加值高。2019年国际业务营业利润率18.7%,约为国内快递业务的2倍,贡献34%的营业利润。

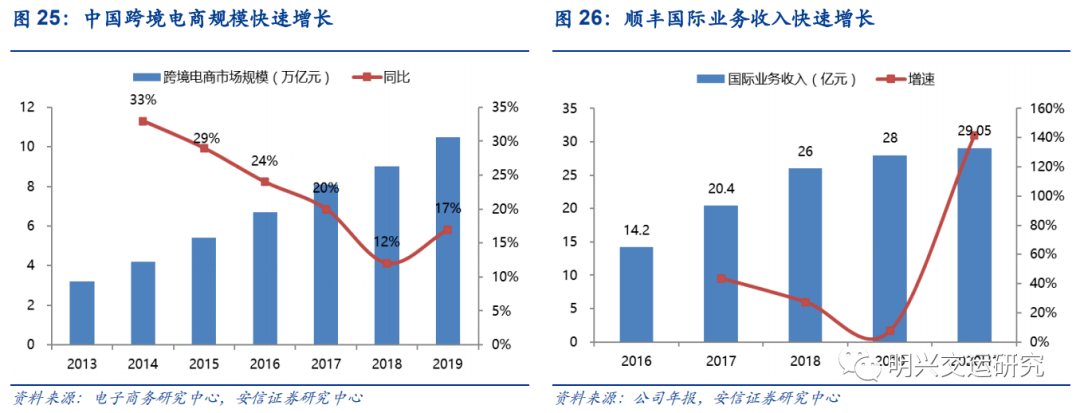

UPS抓住经济全球化的机遇走向世界,顺丰的国际化路程则更漫长。UPS在1975年开始布局国际业务,抓住了经济全球化的历史发展机遇。当前顺丰也在积极布局海外,国际标快/特惠业务覆盖海外71个国家,国际小包业务覆盖全球225个国家/地区,国际收入占比约4%,远未及UPS国际收入占比近20%的程度。

从绝对体量来看,顺丰的国际业务收入约为UPS国际收入的3%。我们认为中国国内物流市场规模更大,增速更快,国内市场一段时间内仍为顺丰的重点投入方向,而国际市场则是更长远战略布局。

随着跨境电商兴起和中国产业升级,顺丰的国际业务具备持续增长基础。随着跨境电商的兴起,国内消费者在消费升级趋势下扩大对海外高端品牌商品购买;同时具备高性价比的中国产品逐步走向全球;全球供应链一体化仍为主流,顺丰有望持续提高国际服务能力,为客户提供全场景、一体化、自主可控的国际物流服务。

(2)供应链业务:

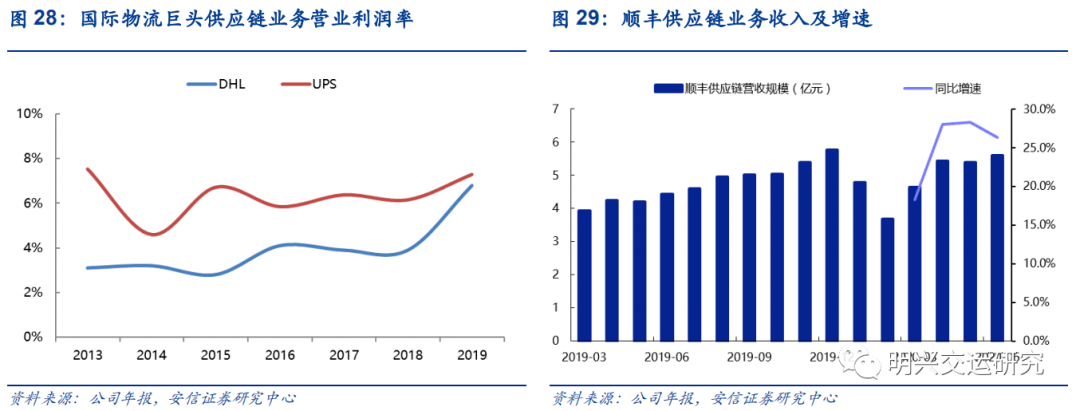

UPS的供应链最早始于1992年,通过成立USCS(UPS Supply Chain Solutions),并结合高效的组织能力,为客户提供供应链服务。目前UPS为高科技、汽车、工业生产、保健、零售及消费产品等领域,提供物流、快递、金融、供应链咨询为核心的全方位供应链管理。

UPS的供应链服务能力的形成依靠战略收购、精准协同和经验积累。UPS将自己定位于一站式承运商和供应链解决方案供应商,在传统包裹快递优势之外,公司借助几大重要战略并购扩展能力边界:

1)收购Fritz(将公斤段提升至70-500公斤,并提升空运和跨境能力)、收购美国第一国际银行(形成供应链金融服务能力)、收购MailBoxes(健全末端网络)。

在能力形成后,UPS供应链部门将UPS物流集团、UPS 货运服务公司、UPS 资本、UPS 咨询结合起来,精准协调,为客户提供一揽子服务。在几十年供应链管理经验积累下,成为全球物流供应链领导者。

对顺丰而言:供应链服务是综合实力的体现,壮大供应链业务能够形成对其他业务的导流和支撑。

2019年UPS的供应链与货代业务收入占比约12.3%,而顺丰从2016年才开始发力供应链,2018年顺丰先后发起两笔重大的供应链领域投资(收购夏晖与DHL中国),截止2019年供应链营收占比约4.4%。

长期看,顺丰将战略目标定为行业解决方案的科技服务公司,以时效快递业务为基础,注重重资产投入,而供应链业务能够促进业务部门间的整合,提升顺丰的资产利用率,提升综合服务能力,具备高度战略价值。

2.产品分层:高端产品细化分层,盈利能力可提升

结论:顺丰最为核心的产品为时效快递,进一步可分为特快、标快两种主要产品,区别主要体现在时效差异上。

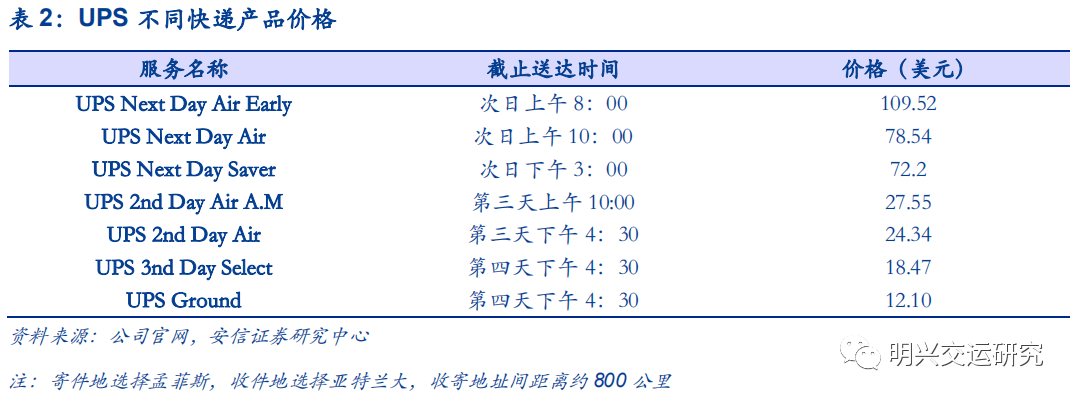

而UPS时效快递产品则具体到不同送达时间,并匹配相应价格,充分满足消费者差异化需求。我们认为未来随着顺丰全国物流网络的完善,尤其是鄂州机场的投运,将实现高端产品分层,并通过差异化定价提升盈利能力。

UPS对时效的划分比国内快递企业更加细化,价格与时效相匹配。UPS时效产品为航空件,根据公司年报介绍,航空件可实现当天/次日/第三天/第四天送达,并可指定时间(上午8点、上午10点30、中午、下午4点30)。

以发送一件从孟菲斯到亚特兰大(约800公里)的包裹(2公斤重)为例,公司官网给出的送达时间分为五个时间段,时间要求越快,价格越高。如果选择最快的次日上午8:00前到,收费为109美元;选择最慢的延迟件(第三天到)下午4点30前,对应的价格为24美元,服务时效与收费结构较为完善。

从中美快递的时效来看,UPS航空时效领先顺丰,陆运时效弱于顺丰

(1)航空件时效:UPS提供的次日达产品中,可实现次日上午8点或10点前送达。目前顺丰时效最高的特快件,一般承诺送达时间为次日上午12点前,我们认为航空时效差异原因为中美两国快递公司在航空网络密度、自有飞机数量、货机起降时刻的差异以及用户价格敏感度所致。

(2)陆运件时效:UPS Ground件第四天下午4点30送达,运输时间接近3天,而顺丰标快一般在次日22:00或第三日送达,运输时间仅1-2天,我们认为顺丰陆运时效领先UPS的主要原因为中国客户以陆运需求为主,件量密度与发车频次高,且国内公路网络发达。

从中美快递的价格来看,UPS航空时效快递价格远高于顺丰

以发送从上海到武汉(约800公里)的包裹(2公斤重)为例,通过顺丰发送的特快件收费仅32元人民币,而相同距离、相同时效的UPS次日达件收费是其16倍。顺丰标快的收费为23元人民币,而UPS Ground收费是其3.5倍。

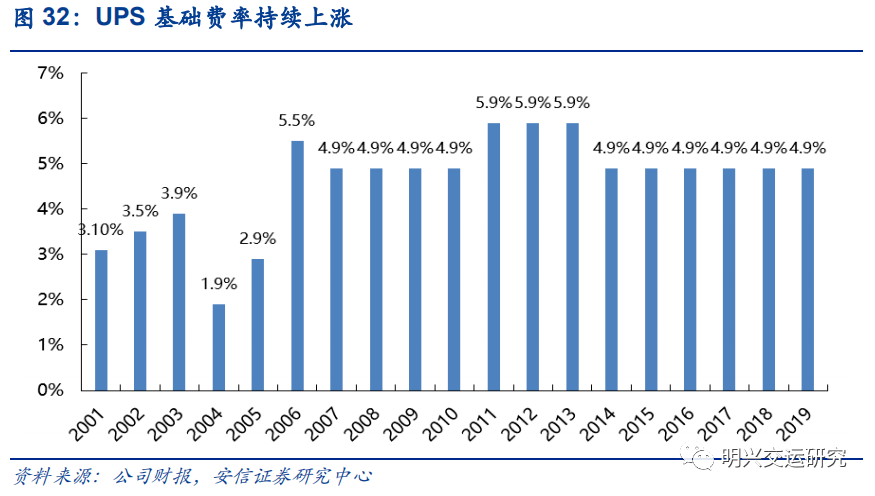

在竞争格局稳定的前提下,UPS每年上涨基础费率以应对成本上升、维持资本开支。从上市至今,UPS每年均保持一定的基础费率上涨,近六年均维持4.9%的上涨幅度,费率的上涨一方面应对通胀、人力等成本的上涨,另一方面对UPS在运输网络的投资起到支撑作用。

对顺丰而言,在鄂州机场投运后,公司有望推出更多定制化时效快递产品,并完善价格梯度,提升盈利能力。

我们梳理了2019冬春航季顺丰全货机的起降时刻,公司的高峰起降时刻集中在晚上11点至清晨6点,而在白天没有起降时刻,导致公司的时效产品必须按照航空的起降时间做规划。而鄂州机场的开通,有望给顺丰带来更多优质时刻,重新定义时效件产品,而提供差异化的服务和收费,则有望提升公司盈利能力。

3.电商快递:机遇大于挑战

结论:2000年初美国电商兴起,随着电商的持续发展,UPS逐步重视电商市场,公司与USPS合作处理低端业务,同时建设路由网络、满足消费者对时效电商件的需求,公司件量得以持续稳健增长。

同时我们也发现,UPS的单件盈利下滑,主要由于成本刚性所致。对比顺丰,中国电商快递市场方兴未艾,面对中高端、中低端需求,顺丰发力“高端电商件”、“特惠专配件”、“丰网”,均有较大机会扩张市场份额,重点在于做好成本管控。

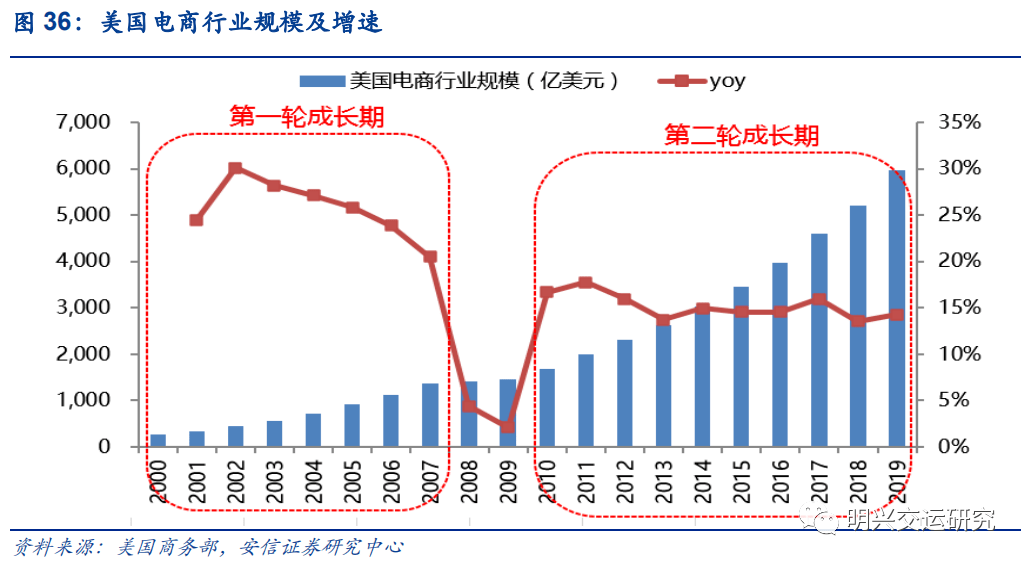

美国的电商起源于20世纪90年代末,当前仍处于快速成长期。1995年Amazon与Ebay相继成立,美国的电子商务开始兴起。21世纪初美国电商进入第一轮快速成长期,2000-2007年美国电商行业规模复合增速达25.7%。而经历金融危机后,美国电商快速恢复,2010-2019年行业规模复合增速达15%。

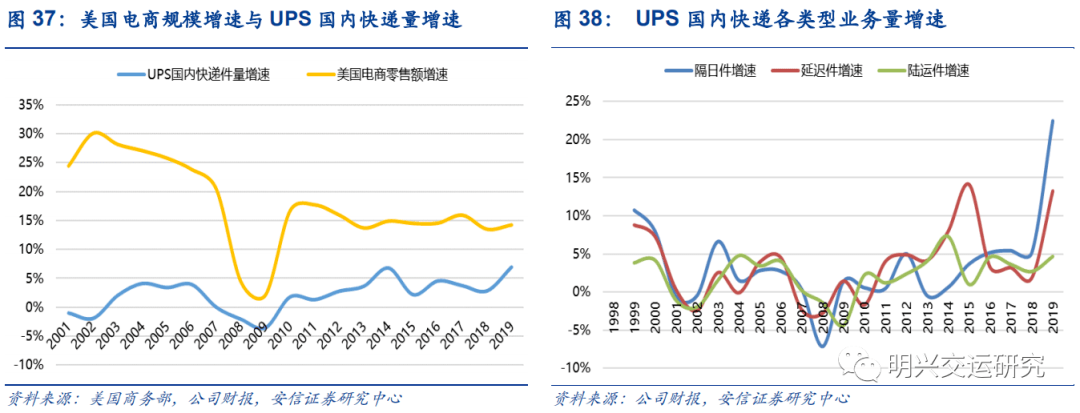

UPS国内件量增速与美国电商行业增速趋同,近年来UPS时效快递或因高端电商需求而快速增长。

(1)总体来看,UPS件量增速与电商行业增速趋同。但UPS件量增速显著低于电商增速,我们认为由于UPS件量基数较大,且主要服务B端为主,电商贡献的增量有限。其次,2006年UPS与竞争对手USPS展开合作,将部分低端业务产品交由USPS处理。

(2)2015年以来,UPS的隔日件+延迟件保持较快增速,我们认为主要由于高端电商需求带动。根据公司年报描述:“交付速度变得越来越重要,公司利用不断扩大的自动化网络的优势,加强了作为电子商务托运人的首选地位。”“2019年,UPS扩展了面向全球中小企业的电子商务解决方案(UPS efullment),协助卖家进行仓储、订单处理、包装和运输”。

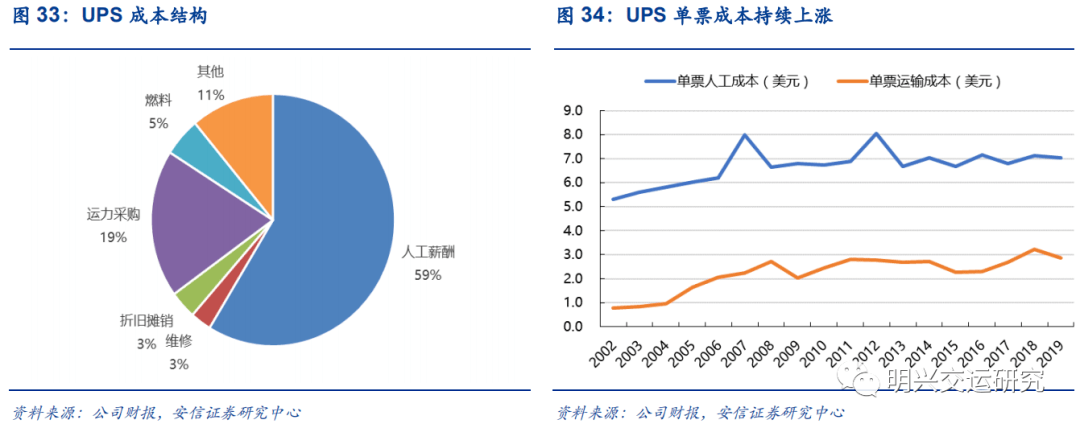

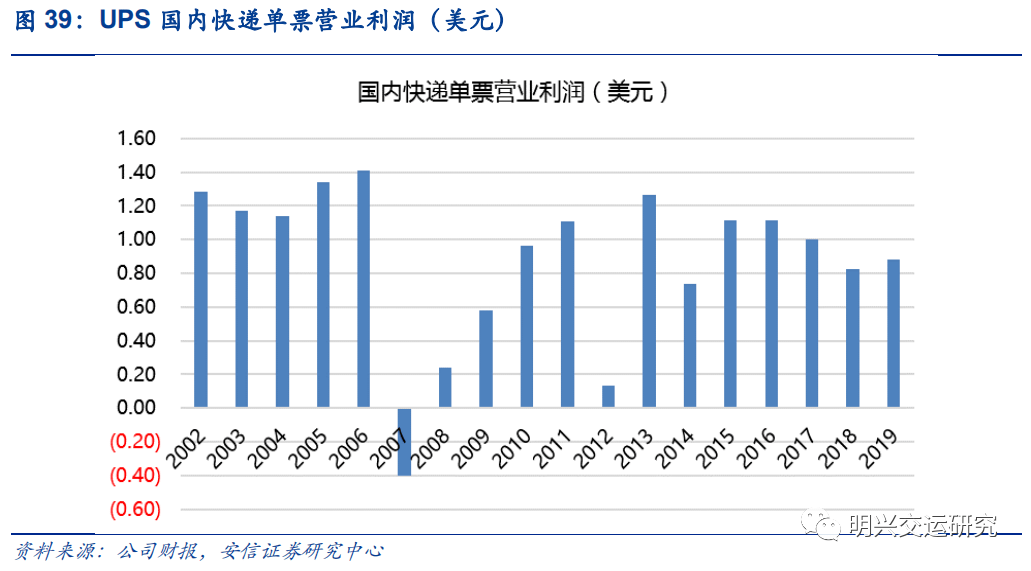

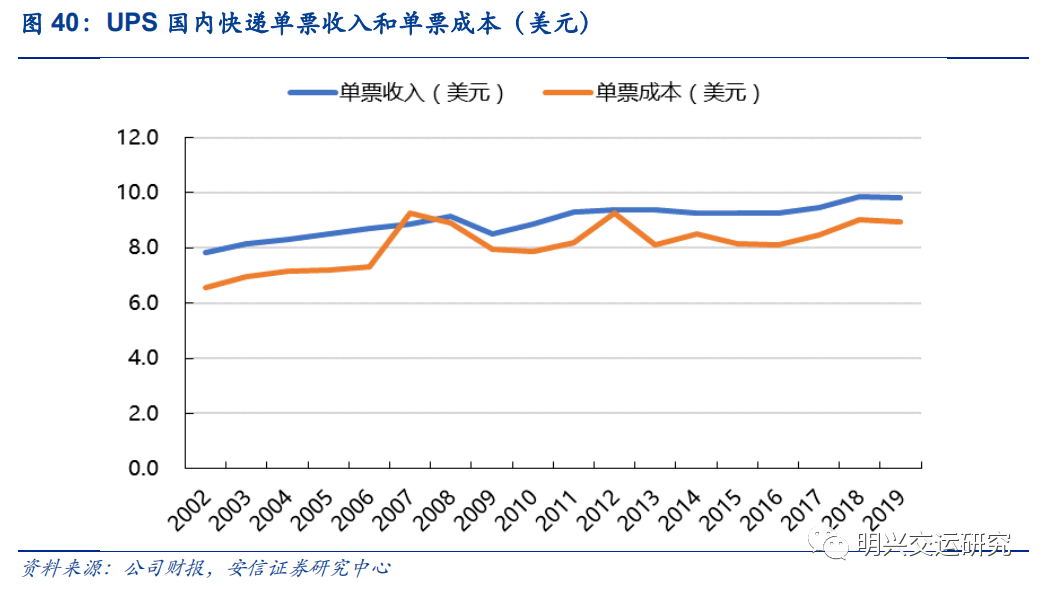

UPS的国内单件快递盈利从2013年以来呈下滑趋势,主要由于成本刚性上涨。2013年以后,UPS国内快递单票利润呈下降趋势,2019年UPS单票国内快递利润0.88美元。虽然UPS单位费率每年上涨,但公司面临的人力、运输成本较为刚性,成本改善空间有限。以2007和2012年为例,公司需要支付大额的养老金或人工福利,导致当年人力成本大幅提升。

对顺丰而言,面对线上渗透加速提升的态势,选择发力“高端电商件”、“特惠专配件”、“丰网”均将助推顺丰扩张快递市场份额,重点在于成本管控。线上渗透率的提升本质是商品销售在渠道端的再分配,我们认为这是一场不可逆的变革。

中高端电商产品需要相匹配的快递服务(快速、安全、优质服务),顺丰具备天然基因;而部分客单价相对不高的中低端电商产品,为了突出差异化或客户服务体验,也对顺丰的特惠件产品产生较大需求。

总的来看,顺丰切入庞大的电商快递市场,其优势在于品牌和服务,其挑战在于做好成本管控与资源平衡。

4.全球航空网络:鄂州机场VS路易斯维尔机场

结论:UPS以路易斯维尔机场为全球航空物流网络核心枢纽,同时建立了庞大的自有机队,构建了辐射全球的能力,对开展时效快递、国际快递、供应链等业务提供支撑。

对顺丰而言,鄂州机场的开通将大幅提升顺丰的综合实力,顺丰将进一步向国际巨头对标,完善网络布局、优化机队结构。对提高服务的稳定性、构建高端综合物流服务能力、降低综合成本具有重要影响。

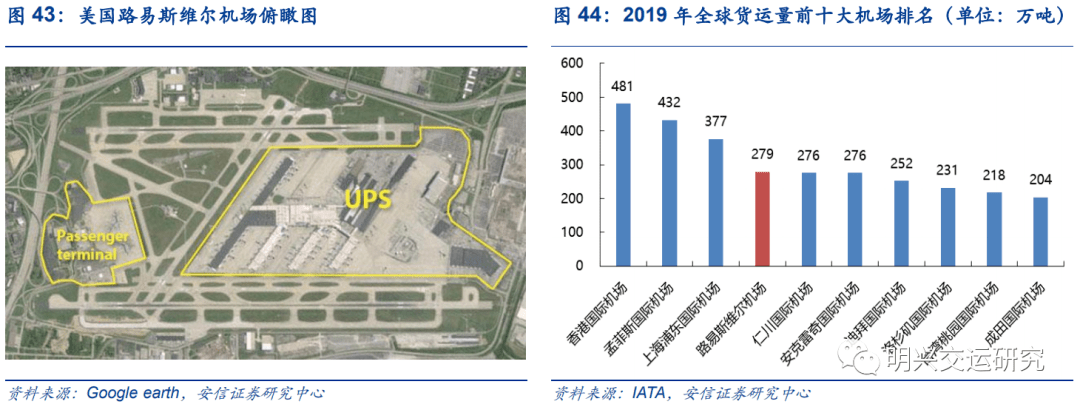

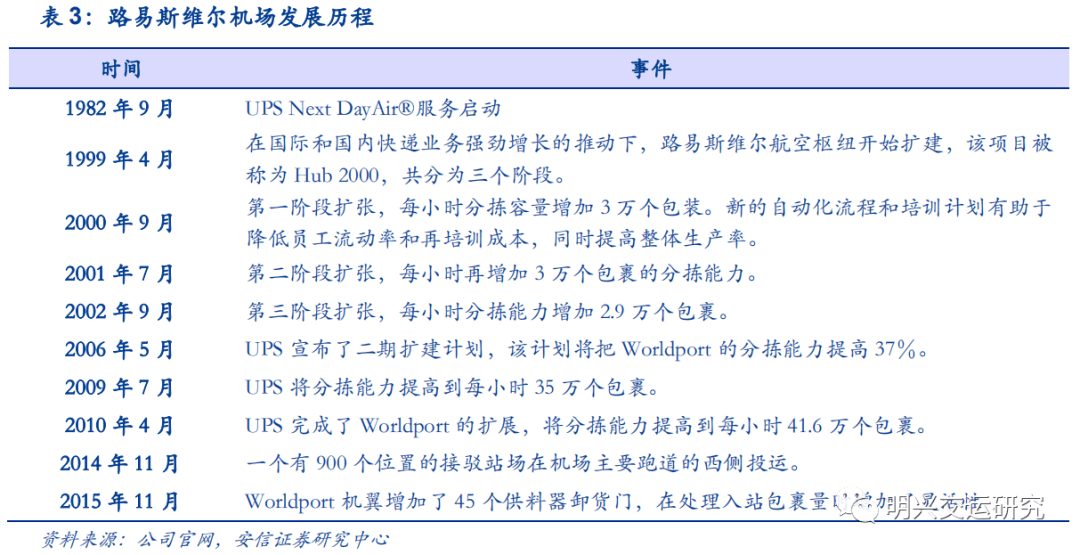

路易斯维尔机场是UPS全球航空网络的中心—— “UPS世界港”。根据公司官网披露,路易斯维尔机场每天约有300多个航班起降,该枢纽每天处理大约200万个包裹,在12月的高峰假期,每天包裹处理量可达400万个。根据IATA数据,2019年路易斯维尔机场货物吞吐量达279万吨,同比增长6.4%,吞吐量排全球第4。

路易斯维尔机场先后经历两次大型扩建,不断满足UPS中转需求。UPS 为满足日益增长的航空货运需求,于1999年与路易斯维尔机场开展大规模合作,首要任务是产能建设:

1)一期扩建从1999年持续到2002年, UPS耗资10亿美元重新打造路易斯维尔机场,该项目被称为UPS世界港(UPS Worldport),主要以建立“平行-交叉跑道”结构足UPS的货运飞机起降需求,航空枢纽的面积从200万平方英尺增加到400万平方英尺,转运中心的中转能力提升达到35万个包裹/每小时;

2)二期扩建工程从2006年持续到2010年,航空枢纽的面积扩张到520万平方英尺,转运中心的中转能力提升达到41.6万个包裹/每小时。

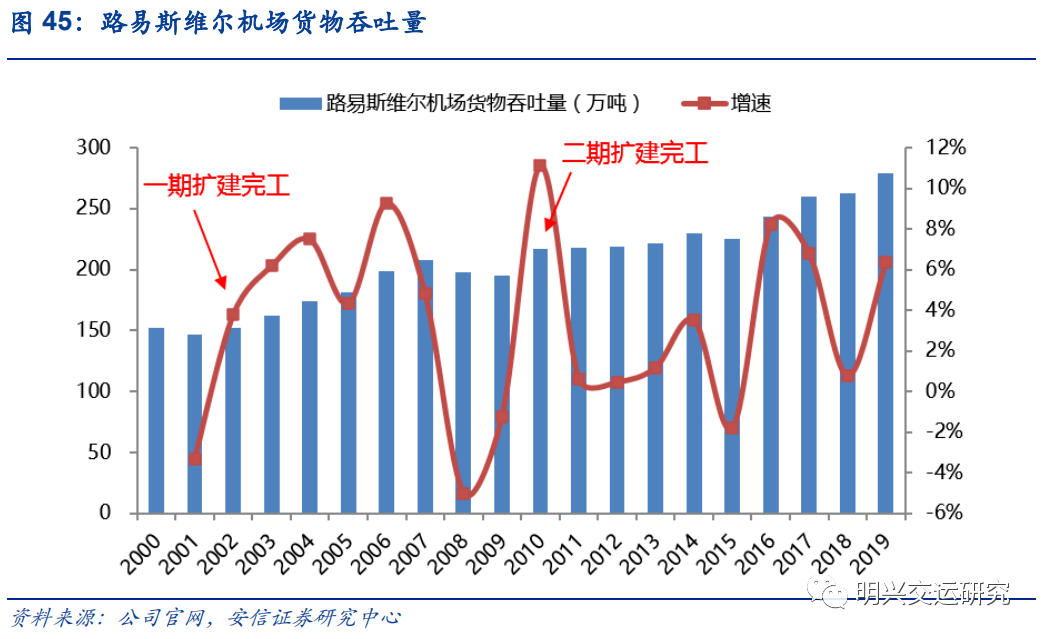

在2002年UPS世界港建成后,路易斯维尔机场吞吐量快速增长,UPS国际业务利润率提升。

在UPS Worldport建成后,路易斯维尔机场迎来产能爬坡期,货物吞吐量快速增长,2002-2007年货运量符合增速达6.4%,得益于专业货运机场的效率提升,2003年UPS国际快递业务利润率大幅提升6.0pts。而2010年机场二次扩建后,或由于全球经济增长放缓,整体货运吞吐量仍处于爬坡期。

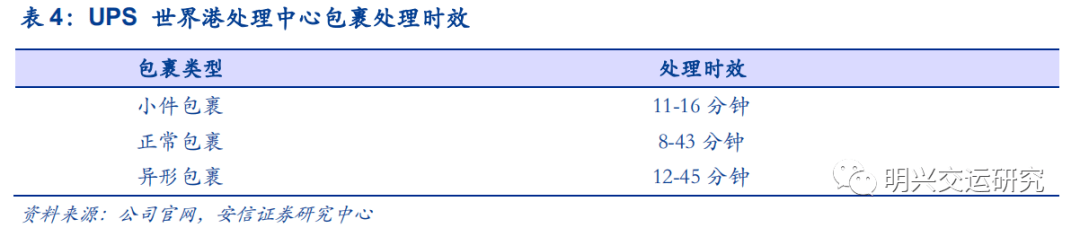

UPS世界港的核心是高效的转运中心。在经历两次扩建后,UPS形成了高效的处理中心,内建有多条数公里长的传送带,连接44个货运站,每4小时轮转一次,能提供多达100架货机的装卸工作。分拣中心传送设备分为3个系统,分别处理小件包裹、正常包裹和异形包裹。不同类型的包裹分拣时效最快可在12分钟内完成。

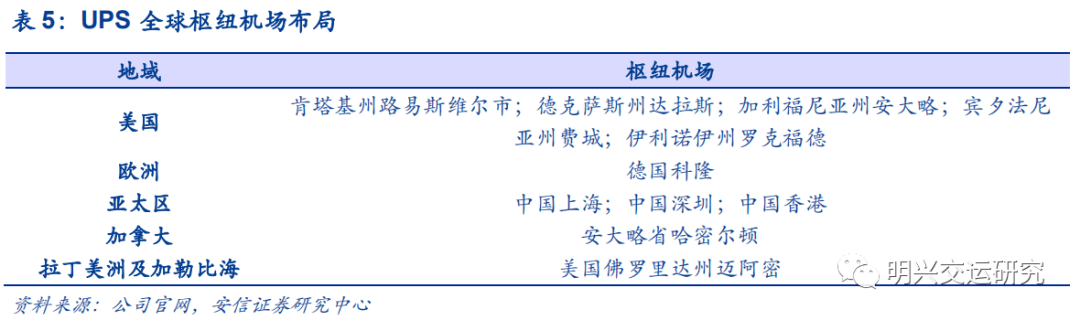

UPS以路易斯维尔机场为核心枢纽,在全球建立了12个航空枢纽,完成全球布局。UPS在美国、欧洲、亚太、加拿大、拉丁美洲均建立了航空货运枢纽,形成通达全球的航空网络,成功走向世界。

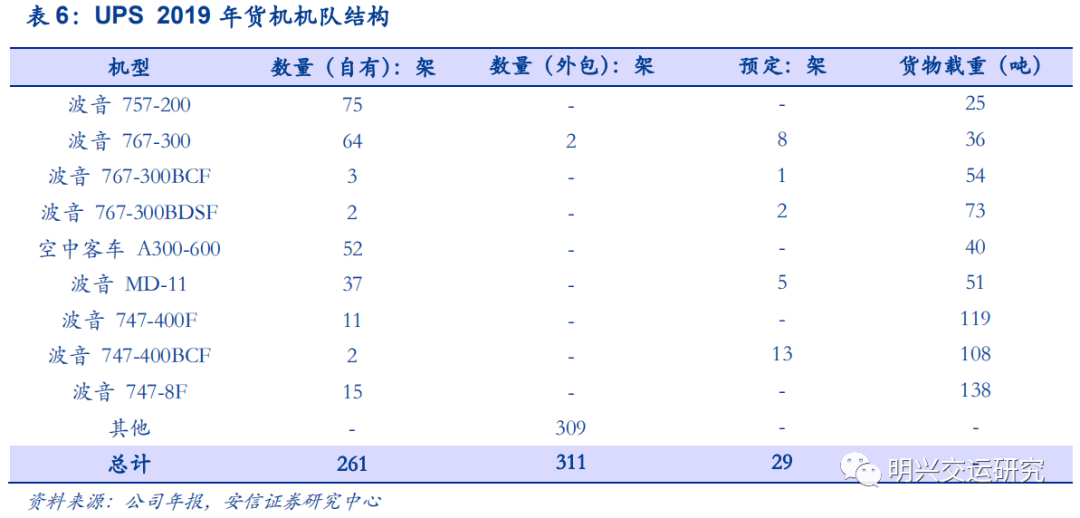

与航空枢纽相匹配,UPS自建了规模庞大的航空货运机队。与自有航空枢纽相匹配,UPS自建航空货运机队,并不断优化机型结构,采用宽体机替代窄体机,提高装载效率。2019年UPS共运营货机572架,其中自有货机261架,占比约44%;其余货机均采用短期租赁和包租模式。

对顺丰而言,其主导投资建设的鄂州机场预计于2022年初投入运营,鄂州机场的开通将使得顺丰拥有大型航空货运枢纽,进一步向国际巨头对标,完善、优化网络布局。顺丰将以鄂州机场枢纽为中心,全面打造覆盖全国、辐射全球的航路航线网络。对提升产品时效、提高服务的稳定性、构建高端综合物流服务能力、降低综合成本具有重要影响。更长远来看,鄂州机场形成产业聚集后,将是顺丰供应链布局的核心一环,匹配我国国家战略背景下的全球供应链重构。

03

总结

顺丰的长期空间来自于公司的时效业务底盘以及多元化新业务,看点颇多。对标海外巨头UPS,我们长期看好顺丰的投资价值。

(1)国际、供应链业务还有较大发展空间:对标全球行业龙头UPS,国际业务利润率为所有业务中最高,而供应链业务能力为综合实力体现。

顺丰新业务增长迅速,2019年五大新业务(快运、冷运、同城配、国际、供应链)收入占比达到25.6%,综合物流能力加速形成,顺丰在国际、供应链两大业务上还有较大发展空间。

(2)时效快递产品未来可分层,并提升盈利能力:UPS时效快递产品则具体到不同送达时间,并匹配相应价格,充分满足消费者差异化需求。

我们认为未来随着顺丰全国物流网络的完善,尤其是借助鄂州机场的投运,将实现高端产品细化分层,并通过差异化定价提升盈利能力。

(3)抓住电商快递发展机遇,把控成本,扩张份额:近年来UPS时效快递因高端电商需求而快速增长。

而中国电商快递市场方兴未艾,面对中高端、中低端需求,顺丰发力“高端电商件”、“特惠专配件”、“丰网”,均有较大机会扩张市场份额,其优势在于品牌和服务,其挑战在于做好成本管控与资源平衡。

(4)借助鄂州机场打造全球航空网络,树立国际竞争力:UPS以路易斯维尔机场为核心枢纽,同时建立了庞大的自有机队,构建了辐射全球的能力。

对顺丰而言,鄂州机场的开通将大幅提升顺丰的综合实力,顺丰拥有大型航空货运枢纽,对提高服务的稳定性、构建高端综合物流服务能力、降低综合成本具有重要影响。

来源/明兴交运研究

作者/安信交运明兴孙延

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层