中德论坛上,顺丰为何能出席?

2026-02-27

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

物流行业马年春节的考卷已经铺开,德邦快递接下来的答卷,值得行业仔细品读。

2026-01-15

韵达携手苏宁、战投德邦,2021的快递竞争如何跳出价格战乱圈?

2021年的第一个月尚未结束,在通达系中向来低调的韵达却已频频出手,连放三大招:

一是一月初,韵达与拼多多签订“春节快递物流特殊保障协议”,在2021年1月28日-2021年2月22日间,拼多多将使用极兔与韵达两家快递公司发货的订单;

二是1月13日,韵达与苏宁物流在上海签订合作协议,双方将在多方面开展深入合作,通过优势互补、互通有无、充分发挥各自优势,共同打造全国性设施网络平台,从而促进双方设施网络优化和升级,实现共赢。

三是1月25日早间,德邦发布公告称,拟将锁价定增对象由宁波梅山保税港区福杉投资有限公司调整为福杉投资母公司韵达股份,发行完成后,韵达将持有德邦6.5%的股权,成为德邦的第二大股东,推进双方在销售资源共享、约定对应比例收益的分配、加强末端网点协同等方面的合作。

01

“强者愈强”门槛加高

业务量、市占率是所有上市快递公司危机感的来源,失去业务量、丢了市占率,必然面临股价下跌、融资不济、持续发展困难等一连串毁灭性问题。2020年,随着极兔、众邮、丰网等新兵的崛起与发力,行业的CR4与CR8数据呈现出截然相反的变化趋势:

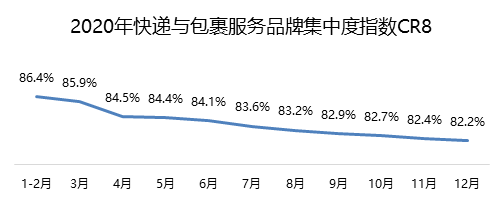

从CR8的数据来看,快递行业集中度在2020年稳步下降。

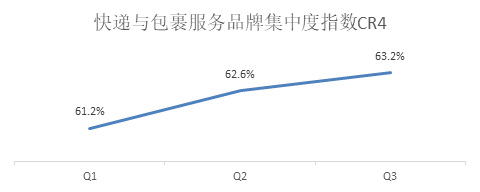

但从CR4的数据看,快递行业集中度依旧处于上升趋势中。

一降一升所透露的信息不言而喻:快递行业前4名的市占率之和在上升,前8名的市占率之和在下降,即5-8名之间的市场份额在减少,且其减少的份额超过前4名增加的市场份额。原因自然是今年快递行业的后起之秀极兔、众邮、丰网从崛起到高速发展,让前4名外玩家的市场份额被持续吞噬。

2017-2019年,快递行业“马太效应”还是门槛很低的,但凡被称为“头部”的公司都在“强者愈强”的形势下,市场份额持续上升,但2020年随着快递新兵入局,能够享受“马太效应”的公司越来越少,符合“强者愈强”标准的公司越来越少——仍处在上升势头中的是中通、韵达、圆通、顺丰四家,申通在2020年没能保持2017-2019年的市占率增势,掉头向下。截止到目前,百世数据尚未公布,不多赘述。

02

韵达何处抢量?

对于加盟制快递品牌的市场竞争而言,其竞争的维度与方式是多样的。最典型的是发生在网点层面的价格战,一个区域中不同品牌的几家网点放价抢量,打得你死我活,只为博客户一笑,走自家品牌发货,最终自己没赚到钱,品牌没赚到钱,同行其实也没赚到钱,钱到了客户的腰包里。而在总部层面,可以用来促进市占率提升的方式则更加多元,韵达开年以来的三大招就值得同行学习借鉴:

1.通过拓展上游商流来提高市占率

通达系之为通达系,除了因为都采用加盟制的经营模式外,还因为通达系从商流看,都来源于“淘宝”,都属于“阿里系”。在这“通达系”或者“阿里系”中,韵达常常被人贴上“不站队”的标签——因为作为“阿里系”的一员,阿里是韵达的第七大股东,对韵达的控制权最小,不同于中通、圆通、申通以阿里为第二大股东,或是百世以阿里为最大股东。

所以,刚刚跨了年,韵达便与拼多多签订了春节期间的合作协议,获得了拼多多的部分商流。这样一来,韵达在一定程度上摆脱了对淘系商流的依赖,同时了拓展了商流渠道。

拼多多经过几年的发展,业务量渐逼淘宝。极兔自己难以消化拼多多件量,拼多多势必寻求其它稳定的运力来满足自己线下的配送需求。获得了拼多多商流的韵达很可能以此次春节合作为契机,与拼多多进行更深入的合作,让业务量增长有了新的市场。

2.通过同行合作减小竞争,提高资源整合

韵达与苏宁物流的合作是同行之间的合作,苏宁物流经过30余年的沉淀,形成了独特的仓储、运输、末端配送三张基础网络的资源优势。

韵达与苏宁的合作,一方面可以减小相互竞争,实现双方对于各自优势的仓储、网络、末端资源的共享,另一方面,由于苏宁已经打造的“仓配、运输、城配、冷链、跨境、售后”6大专业化产品群,韵达或可通过与苏宁物流合作的契机切入或优化冷链、国际等业务,通过多产业协同减小价格战的负面影响。

3.提高丰富产品布局提高市占率

韵达对德邦的战略投资可谓是丰富自身产品布局的关键一招,德邦作为快运市场的老牌公司、大件快递的专业玩家,韵达对德邦的投资或将优化韵达自己的快运与大件快递业务。共享快运网络、分拣中心,都有助于韵达与德邦经营的改善。

同时合作进一步推进后,韵达与德邦将互享上游客户,大件快递韵达不如德邦专业,德邦接手来服务;德邦受到的小件快递也可能交给韵达网络去配送,这种合作就实现了整体产能的提升,让业务量增长有所支撑。

03

2021会掀起并购潮吗?

韵达并非是唯一一个通过投资、商业合作实现快速布局产业、丰富产品的快递公司。2020年,中通收购日日顺,京东收购跨越速运,丰巢收购速递易都是快递行业内的重要事件。投资入股、收购并购,这些商业行为相较于价格战而言都显得更加直白有效。

随着韵达为通达系打了头阵,2021年可能会是快递公司频繁进行战略投资、收购并购的一年,理由有两点:

一是随着快递行业竞争的持续,与落后玩家市场的不断萎缩,快递巨头收购落后品牌的门槛越来越低。因为随着快递行业马太效应的愈发显著,落后品牌的市价必然越来越低,头部公司对业务量的需求也越来越迫切,“你卖我买”将成为快递巨头与落后品牌或行业上下游公司之间你情我愿的事。

二是战略投资、收购并购这类战略性布局耗时长、抢时间、机会有限。比如中通收购了日日顺可以一举实现末端铺设密度的飞跃,其它品牌想再学这招已经没了机会。所以,战略投资、收购并购的机会会越来越少,错失这类机遇的玩家很可能需要拿出更多的钱、时间打价格战才能做到市占率的提升。

来源/双壹咨询(ID:shuangyizixun)

作者/明夷

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层