腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

京东物流和京东商城长期以来高度绑定,相互成就,上市后,物流的估值将独立接受资本市场的检视。

中国物流业依托电商而崛起,自2016年后,顺丰(002352.SZ)及“通达系”快递公司纷纷在需求风口上市。日前京东物流的上市进程也在推进,如果顺利上市,京东物流将成为国内营收规模第二大的上市物流公司,仅次于顺丰。

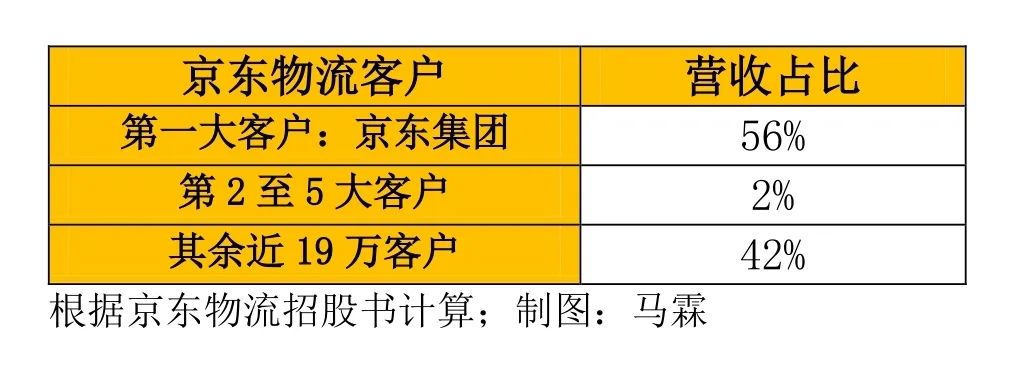

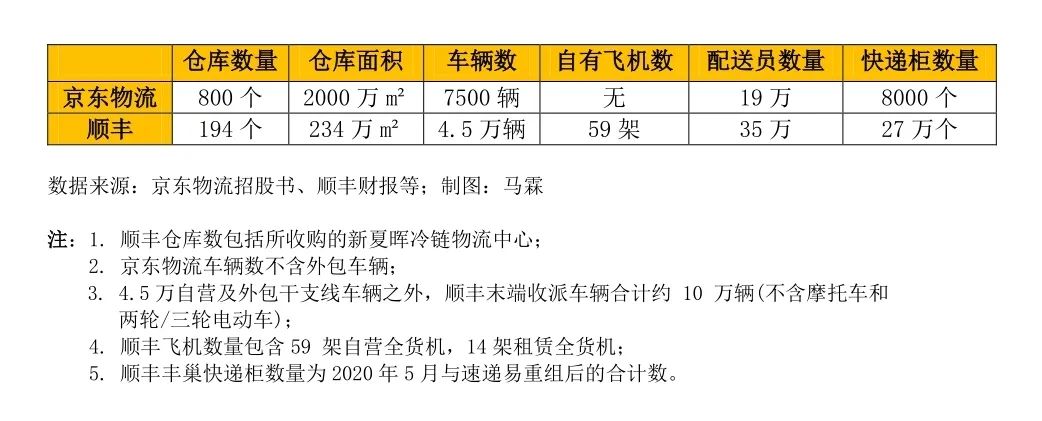

2017年京东物流从京东集团独立出来,如今谋求上市,这一系列操作的目的是抢占更大的物流市场。上市无疑是一个重要节点,是京东物流向资本市场表态:它不会一直依附于母公司,会有更多独立业务能力。已经上市的京东健康和排队上市的京东科技都遵循这个逻辑。 一个电商和物流投资者关心的问题是,京东物流上市后会比京东(JD;9618.HK)更有投资价值吗?京东物流上市,是否会影响京东的价值?评估京东物流的投资价值要遵循哪些逻辑? 01 京东物流与京东业务仍高度绑定 从业务协同上看,京东物流被视为京东集团内电商之外最优质的资产,消费者选择在京东商城消费,很重要的原因是京东的高质量物流,因此物流业务也是京东商城得以对抗淘宝、拼多多的利器。可以说,是强大的物流体系成就了京东电商今天的规模。 此前有媒体认为,京东物流目前的估值在2600亿元左右,其2020年前三个季度的营收规模近500亿元,还未盈利;京东在美股和港股的市值是9000多亿元,2020年前三个季度营收达5200亿元,运营利润90亿元。京东物流的营收不到京东的1/10,但短期估值可能会是京东的1/4多,可见资本市场对于京东物流有相当高的期待。 京东集团间接控股的京东健康(6618.HK)两个月前上市至今,虽然较最高点的195港元/股跌去近30%,但股价也上涨两倍。有业内人士告诉《财经》记者,京东物流作为京东最优质的业务,上市后的表现会好于京东健康。 不过,投资者需要看到的是,京东物流仍然是“小弟”。京东物流目前的营收规模大概占京东集团总营收的10%,京东集团的大部分营收来自电商销售、第三方商家佣金(不包含京东科技)。粗略估算,京东物流79%的营收来自京东商城,京东物流对京东商城的依赖度要高得多。 很长一段时间,京东物流都不可能脱离对京东集团和商城业务的依赖,京东电商是京东物流的绝对“现金奶牛”,我们无法抛开京东商城去谈京东物流。 这就好比如今支付宝和阿里(BABA;9988.HK)的关系。虽然蚂蚁金服公司内部一直在讲,作为技术驱动的公司,十年后可以不再依赖于阿里,但支付宝的数据和服务场景这两样核心资源都依靠淘宝提供。淘宝共享了用户数据,才支付宝上支付、花呗借贷,理财及其他信用、金融服务的业务逻辑才能成立。 不论对于是蚂蚁金服,还是京东物流,母公司电商业务的增长及其带来的流量和数据都是重要资产。更何况,京东商城提供给京东物流的还包括实实在在的业务订单。 另一个问题是,京东物流上市后,京东会“扶持”京东物流的业绩吗? 从做大商业的角度看,集团“照顾”子公司业务是时有发生的,这种“照顾”不一定表现在财务报表上。以近两年扩张得很厉害的海底捞(6862.HK)为例子,随着不断开店扩张,海底捞最近几年的利润率一直往下走,资本市场极不理解:海底捞创始人张勇图什么? 实际上,张勇控股了多家供应链公司,包括比海底捞更早上市的火锅底料供应商颐海国际(1579.HK)。海底捞的扩张就是为了养大供应链,好让这些供应链公司将来去抢更大的餐饮供应链市场,而在早期阶段,这些供应链公司要依靠海底捞来养活。店面扩张养大了供应链,但无形之中让海底捞的业绩表现承受了压力。理论上,京东集团和京东物流也存在类似关系。 有投资者认为京东物流不必迫切上市,因为京东物流与京东商城的业务依然高度绑定,京东物流也还没有证明,它在多大程度上能不依靠母公司赚钱,同时物流业务与集团电商业务的协同不变,不存在集团压制物流业务,或使物流业务被低估的情况。 也有投资者认为,物流资产如果一直被包在京东集团业务里,资产价格只能取决于京东集团的市值增长,自身价格的确可能被低估。上市后,同样的资产则可能很快翻倍,控股股东才能赚更大的钱,给高管更多股权激励。 子公司上市,绝大多数情况下对母公司是利好的,作为京东集团控股子公司,京东物流的业务做大了,京东集团的业绩和股价也会涨。 从京东物流要做大物流业务的战略目的来看,一直被放在京东集团资产中不上市,其实也不利于京东物流拿第三方订单和抢占市场。虽然离不开母公司的业务支持,但目前京东物流的“社会化物流”占比已经达到了44%(包括京东商城非自营卖家),第三方客户在增长。上市可以帮助京东物流吸引更多专注于物流赛道的投资者,筹得独立发展的资本,它的商业角色会有更广阔的讨论空间。 长期来看,京东物流的投资价值大概率会与母公司京东及竞争对手顺丰的走势趋同。京东2014年在美股上市至今,股价上涨近5倍,2016年至2020年5月前股价还一直处于低位,持续上涨发生在最近半年,原因是业绩向好、“刘强东事件”的阴影逐渐散去、在香港二次上市,以及各子业务即将独立上市的消息不断传出。 顺丰自2016年上市以来,股价上涨3倍,最大涨幅也发生在2020年,与“新冠疫情”中物流能力凸显相关。京东和顺丰在2020年之后的涨幅也搭乘了中美股市上涨的顺风车。 02 拓展第三方物流的关键 短期内,京东物流的投资价值会与京东商城的增长高度绑定。想象空间在于,京东物流能否加深京东商城上第三方商家客户的粘性,以及能否开发更多京东商城体系外的客户,做大第三方物流的目标能否实现。 目前京东的社会化物流占比提高至44%。科尔尼企业咨询全球合伙人宋旭军告诉《财经》记者,这个数字非常重要,是一个积极信号。 2017年,刘强东提出京东物流要做社会化物流,不再仅作为集团物流部门运营,要扩大京东集团之外的客户比重,服务于其他商家和企业。 业界衡量京东物流社会化程度的标准是,只要是京东商城自营服务以外的客户,就算其社会化物流业务客户,也包括了京东商城上的非自营商家,这是因为京东商城的第三方卖家有不选择京东物流的权利,京东物流需要争取商城上的第三方卖家使用自己的服务。 顺丰和几家“通达系”公司兼做企业和个人客户,京东物流的客户基本为企业客户,目前它有19万家企业客户,最大客户是京东集团,所占营收比重从2018年的70%降低至2020年56%,说明京东物流对集团业务的依赖性有所降低。 在京东集团这一最大客户之外,第二至第五大客户贡献了京东物流营收的2%,其他近19万客户合计贡献了42%的营收。因此,京东集团的营收变化与京东物流的营收存在较大相关性。 在衡量社会化物流业务拓展方面,京东物流给出了外部供应链一体化客户(即使用其仓配服务的客户)数量这一数据。截至2020年三季度,外部供应链一体化客户数量为4.6万家,增速为23%,其中相当一部分是京东商城里的非自营商家。 因为一体化供应链服务带来了79%的营收,粗略计算,前五大客户之外的近4.6万外部一体化供应链客户给京东物流带来了21%的营收,其余14.4万非供应链一体化客户贡献了其余的21%营收。可见一体化供应链客户的价值要远远高于其他客户。 单个外部一体化供应链客户产生的收入在2020年三季度末从2019年同一时期的21万增至24万,增加14%,体现了外部客户对京东物流一体化供应链服务的需求上升。 在京东商城自营业务时效性上,京东物流一直保持着优势。中国物流行业正处于从成长期到成熟期的过渡阶段,需求仍在增长,但大部分企业竞争手段较为单一,用户忠诚度不足,这一点尤其体现在竞争激烈的电商快递领域:由于服务高度同质化,价格竞争成为电商快递扩大份额的主要手段。 凭借来自京东集团的稳定订单,以及当日达、次日达的配送能力,京东物流在电商物流业务上树立了差异化优势,京东商城的包邮价格也远高于淘宝、拼多多。 但是,正是由于京东物流体系的优势与其电商经营模式高度相关,其能够吸引到的外部客户还是将以京东商城上的第三方卖家为主。也就是说,即使是“社会化物流”业务,也要在相当程度上靠京东的电商业务来带动。 03 京东与顺丰的差异化竞争 京东物流与顺丰等公司的业务模式不同,根本原因是它们的商业基因和手握的资源不同:京东物流本身就是京东集团电商业务第一大客户,集团又拥有很多商家资源,为商家提供入仓、仓储管理等服务顺理成章。顺丰一直没做起来零售业务,缺失商流,必须要做大网络快递模式。 供应链一体化服务贡献了京东物流79%的营收,这一服务的核心就是仓配模式,包含仓储和存货管理,通过商品提前入京东仓,优化商品库存周转率,预测商品销售情况,再去配送交付,从整体上去优化物流供应链。在用户端所感受到的是,商品可以更快送达;对商家来说,由京东管理部分仓配,效率可以得到提升。 一位物流业资深人士告诉《财经》记者,商家和品牌不仅需要运输配送,也越来越需要具备供应链和物流管理能力的公司帮它们管理电商仓,整合销售和库存渠道,不论是兼做线上线下的企业,还是只做线下的客户,都适用于仓配一体的逻辑。 顺丰和“通达系”物流公司的业务则是网络快递模式,与京东物流的仓配模式差异很大。 网络快递模式是传统物流公司的业务运营模式。以顺丰为例,顺丰的业务根基是商品出库后的点到点物流服务,从某一个点发起,经过集货转运,再分发到末端,是一种“由散到散”的模式。提升服务效率的方式是不断优化配送路径优化。 京东物流是在订单产生之前就提前对接商家、经销商和工厂,将商品先导入京东仓库,再去分发,是“仓配一体”模式,“由集中到分散”。提升服务效率的方式是不断提升仓库管理水平。 根据京东物流和顺丰在仓库和配送基础设施方面的最新数据也可以看出,京东物流在仓库数量、仓库面积上占据上风。顺丰的配送员数量则远高于京东物流,在俗称“地网”和“天网”的干支线车辆、全货机、散航、无人机方面布局更深。 在500公里-1500公里中长距离运输方面,顺丰公布的一些数据展示了它的运力优势。顺丰拥有4.5万干支线车辆、11 万条干支线路,高铁极速达覆盖72个城市的 420 个流向,特快班列6条、普列运力108条。京东物流未公布这方面的数据。 顺丰的优势,也恰恰是京东物流的短板。一个显著问题是,京东物流没有足够的订单去验证它在京东商城体系以外的配送能力。2020年京东物流停用阿里参股的申通快递,意在进入阿里淘宝体系,扩大订单来源。由于订单量不足,以及航空运输薄弱,在远距离跨区域物流方面,京东物流和顺丰也存在差距。这也是为什么京东物流控股了做即时、同城配送的达达,孵化了深入下沉快递市场、与通达系抗衡的众邮快递(现更名为京喜快递)这一加盟网络,以弥补一部分个人快递业务上的劣势。 因此,京东物流持续增长的燃料和动力不仅是京东商城的业务增长,还包括在京东商城体系之外,京东物流拓展客户和订单的能力。资本市场会衡量京东物流和京东商城的绑定程度,去看京东物流是否有能力开发更多电商体系之外的客户。“要说明自己的能力和资源不靠母公司给,自己也能挣来,这一点非常关键。”宋旭军说。 从财务数据来看,京东物流2020年前三季度营收为顺丰控股的45%,且依然亏损,不过亏损在收窄。2019 年全年和2020年前三季度净利润分别为-22.34亿元和-0.71亿元。 自营物流服务意味着要养活大量全职配送员工,刘强东曾表示,薪酬福利成本之高,将会耗尽京东物流融来的钱,因此在2019年,京东物流取消了近20万配送员的底薪,并降低了他们的薪酬福利。 京东物流未公布薪酬成本数据,目前顺丰的正式员工也没有底薪,可参考顺丰的情况:顺丰员工薪酬占营收的比重在下降,2018年是17%,2019年下降到13%,薪酬占比已不算高。 毛利率方面,顺丰的毛利率是18%,高于京东物流的11%,说明顺丰的盈利和成本管理情况好于京东物流。 顺丰目前的营收规模为京东物流的两倍多,增速略低于京东物流。在未来几年内,顺丰和京东物流的营收差距大概率会保持下去。 在中国物流行业图谱上,另一股物流势力是阿里菜鸟及其参股的各个“通达系”快递公司。“通达系”快递公司70%以上的业务来自于淘宝电商订单,在高端配送业务和供应链服务方面落后于顺丰和京东物流。菜鸟聚焦于为快递公司和淘宝用户提供数字化的跟单系统,最大的贡献依然是电子面单,因此菜鸟的商业模式与京东物流和顺丰有很大区别。 04 持续增长的燃料 中国物流市场效率依然偏低,与发达国家相比,中国物流支出占GDP比重过高,2019年这一占比是14.9%,美国和日本分别为7.6%和8.5%。 一体化供应链服务可以剔除冗余环节,提高效率。京东物流透露,将围绕一体化供应链业务,深入服装、生鲜、电子、家具等各个细分行业。 一体化供应链的核心是规划能力。2017年向外界开放物流服务后,为提升协同和系统能力,京东物流调整组织架构,将大规划部门和开放业务部门升级为一级部门。 宋旭军表示,在中国,快递业务规模大,也已经做到极致,效率和利润可观,供应链服务看起来“高大上”,但由于服务成本高,利润率不见得比快递和快运高,但从价值创造的角度来看,端到端的供应链服务能够创造更大的价值,是未来物流服务的大趋势。 目前顺丰也正在从单一的快递业务向一体化供应链业务延伸。顺丰近几年提出了“供应链解决方案和供应链综合服务”业务,将业务从后端的快运、快递延伸至价值链的前端,提供智能仓储管理、销售预测、大数据分析等解决方案。 普遍认为,物流离不开商流,在一体化供应链服务方面,因为京东物流诞生于零售体系,能够不只从物流角度去思考,也对采销为核心的供应链体系有比较深刻的理解,而没有商业基因的顺丰对零售的理解天然不如京东。同时,顺丰进入电商物流的时间点也比较晚。这两个因素决定了与京东物流相比,顺丰在深入行业做供应链解决方案上存在劣势。 顺丰近两年一直在通过收购优质供应链公司的股权来提升服务能力。顺丰2019年的供应链业务营收为49亿元,占营收的4%(京东物流的一体化供应链服务占比为79%),其中包含了顺丰所收购的DHL中国区业务收入。与UPS合作、近日宣布的控股嘉里物流,也都是为了提升供应链物流能力。 一体化供应链服务对于头部物流公司也有极高的战略卡位意义。试想,如果顺丰放弃供应链业务,京东物流的第三方服务能力越来越强,以至于未来所有货都从京东仓里出,那么顺丰可能失去配送机会,有再强大的配送能力也没有用。 一体化供应链一定是龙头企业都要抓的战略机会。但开发这个市场是有难度的,京东物流以做电子产品的供应链起家,未来要针对快消品、服装、家电、家具、汽车、生鲜等不同行业的需求,去做更深入的解决方案,一套方案往往只能应用于一个B端客户,服务成本就会特别高,可能会遇到增长慢、利润低这些问题,且只有“做透”了,才能够更牢的去抓住这些客户。 建立一体化供应链物流服务能力也有门槛。服务商需要具备满足不同类型商品储存和运输需求的设施和网络。建立这样的基础设施需要大量资金,且短期内无法复制。有实力的公司已经占有的战略位置也属于稀缺资源。不具备足够规模和基础设施的参与者难以在竞争中立足。 在供应链业务之外,电商物流虽然竞争激烈,但份额大,配送模式成熟,依然是诱人蛋糕。一些细分领域也存在机会,例如快运的市场集中度还远低于快递,大有提升空间。注重实效的即时配送、高端冷链、跨境服务领域越来越火热。个人件和商务件也一直是需求庞大的市场。 上市后,京东物流需要通过一体化供应链服务提高京东商城商家粘性,继续强化自己在这一领域内的优势,但也需要用更多样化的服务打开客户来源,以降低自己对京东电商业务的依赖。只有这样,京东物流才能让投资人看到更多的“独立价值”。

来源/财经十一人(ID:caijingEleven)

作者/马霖

编辑/余乐

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层