腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

疫情之下,物流业是为数不多的一大经济亮点。面对亚洲物流的诸多机遇,利益相关方该如何行动?

经过新冠疫情一役,几乎所有行业都发生了根本性变革,物流业也不例外。随着居家隔离、远程办公等政策的出台,大批经济活动转战线上,货物消费及物流需求不减反增。

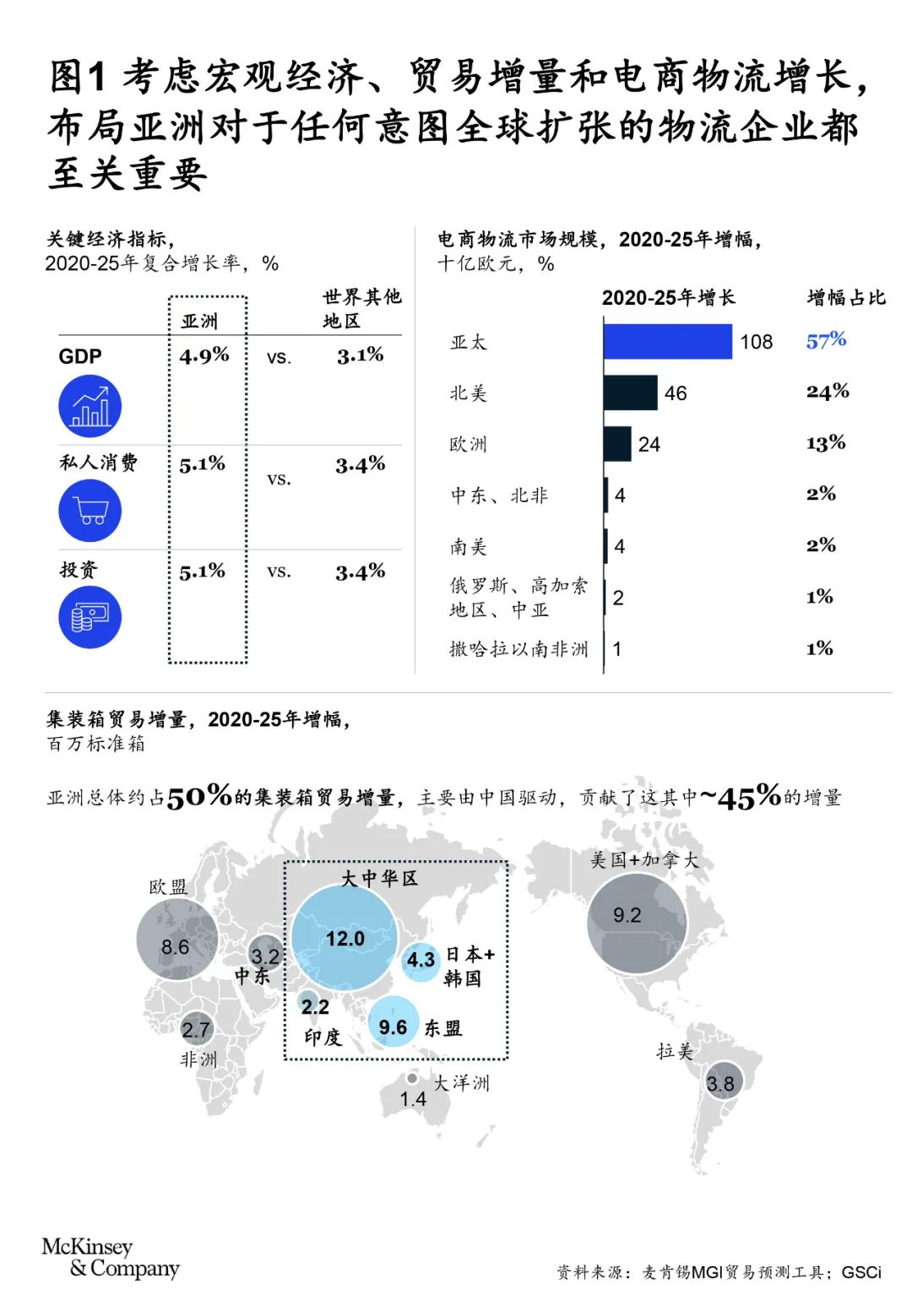

但我们认为,全球物流业虽在疫情期间出现了加速增长,但领导者与落后者之间的差距正日益显著,竞争的愈演愈烈也在倒逼企业通过兼并收购力争上游。其中,亚洲市场表现尤为值得关注。所有指标都表明,明年亚洲的复苏将超过世界其他地区。

在此背景下,亚洲有望在全球贸易与物流活动中扮演支柱性角色。纵观物流生态系统的参与方,无论企业是主攻全球物流,还是专注本地业务,无论是电商还是地产开发商,各利益相关方都有机会迅速出击,捕获价值。企业若想成为行业领头羊,就需要抓住机遇,创造持久竞争优势,巩固市场地位,从疫情中脱颖而出。

01

新冠疫情催化全球物流业发展,

但领导者和落后者两极分化

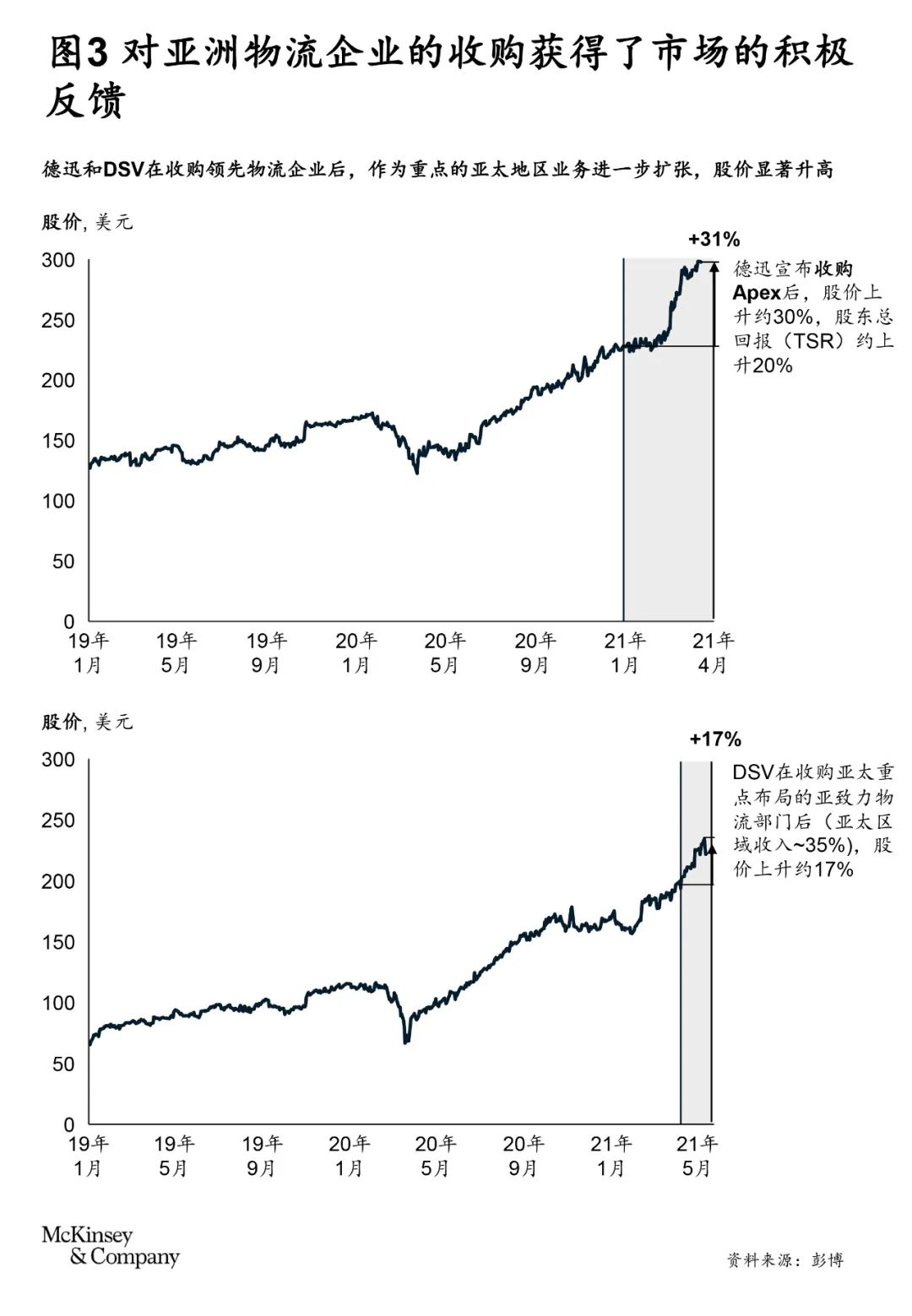

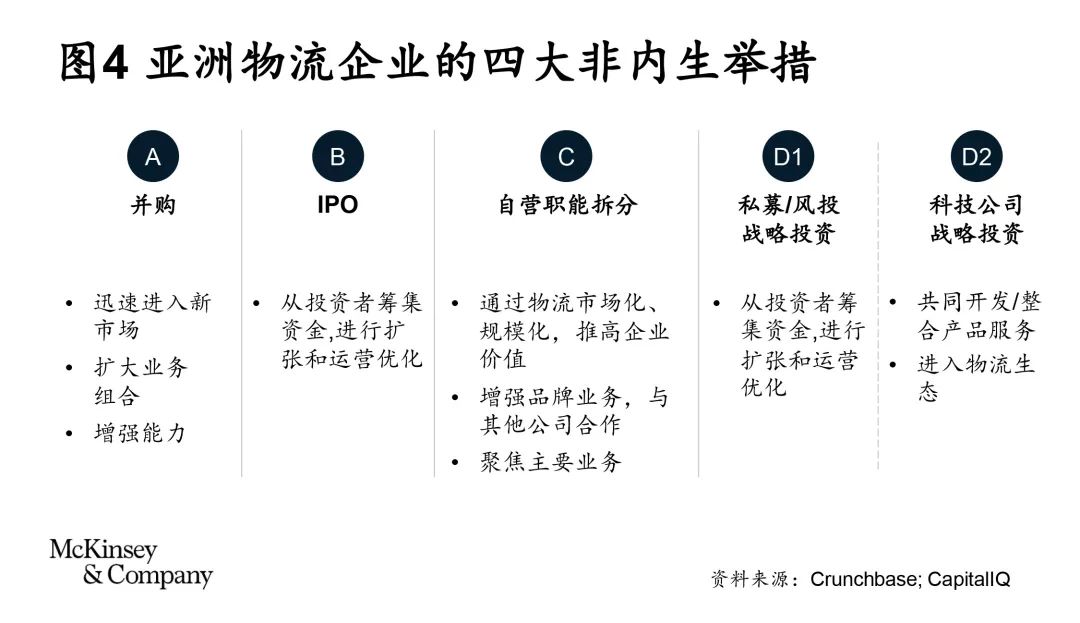

疫情暴发之初,供应链遭遇严重扰乱,但危机之中不乏曙光。疫情加速了电商的发展,且这一过程可能不可逆转。麦肯锡零售复苏调查显示,与疫情前相比,疫情后的线上渗透率可能高出6~13个百分点。 虽然疫情令全球物流网络承压,但鉴于消费品和零售在物流市场占比近半,潜在机遇可谓巨大。与其他大部分行业相比,物流业及其子服务线(如跨境电商物流)在危机期间的表现都较为引人瞩目。 新冠疫情加大了物流业领导者与落后者之间的差距。疫情期间,顶尖企业业绩要比行业平均高出20%~30%。不过,物流业面临的挑战更多在于供给端,而非需求端。领先企业若能灵活调动运营和资产,在适应客户日新月异需求的同时保证服务质量,便有望捕获绝大部分价值。落后企业一旦错失良机,便会愈发难以追赶。 02 亚洲正在迅速崛起,成为物流业全球枢纽 物流企业逐渐意识到,要想抓住增长机遇并保持竞争力,亚洲或将成为业务组合的重中之重。据估计,亚洲的复苏速度将超越全球其他所有地区,成为全球物流活动的中心,增长与投资也是如此。2020~2025年,亚洲将占全球集装箱贸易增长的50%,中国将占约一半的增幅,亚洲电商物流将占市场总增长的57%(见图1)。面对拥有如此潜力的市场,企业捕获机遇的一大举措便是重新部署物流网络。 03 企业正在加速推动亚洲市场整合 全球物流市场在过去12个月中表现强劲。部分公司早已果断行动,抢占亚洲市场先机。物流企业与投资方纷纷跃跃欲试,争先投资大热的物流资产。仅在2021年前四个月,亚洲并购、IPO和初创企业就吸引了约250亿美元资金,远超2016~2019年平均规模(见图2)。资金的大批量注入可能会进一步加剧行业竞争,并加速行业整合,而受到“滚雪球效应”的影响,规模较小和实力较弱的企业可能会愈发陷入不利地位。 与保守的同行相比,深耕亚洲业务或计划聚焦于亚洲业务的全球企业将延续其强势表现。错失亚洲不仅意味着区域性业务的丧失,考虑到亚洲在全球供应链中不可或缺的地位,以及国际化客户日新月异的需求,企业或将错失全球范围内的良机。 由于服务泛亚市场,亚洲公司拥有得天独厚的优势,因而备受全球和区域性客户青睐。德迅和DSV纷纷对亚洲或具有显著亚洲布局的物流公司展开收购,交易公告一出,股价便迅速飙升。毋庸置疑,收购亚洲物流资产将为公司带来积极的市场响应和回报(见图3)。 04 把握亚洲机遇 虽然竞争愈演愈烈,但胜负之势仍旧未见明朗。面对逐渐关闭的机遇之窗,企业若能果断行动,便仍可逐鹿亚洲,从中获益。 05 四大战术行动 我们认为,公司可以通过四大抓手巩固优势:并购、IPO、自营职能分拆,以及战略投资。 1. 并购 全球企业和本地领军企业都在积极参与并购,以扩大亚洲网络的覆盖范围。2018年,德迅以200万美元的价格收购印尼物流公司Wira Logistics,实现了在亚洲的业务扩张。接着,该公司又于2021年斥资15亿美元收购爱派克斯国际(APEX International),巩固了亚洲航空货代网络和能力。 除收购外,德迅还将大部分英国合同物流业务出售给XPO物流,以回收资本,为亚洲网络增长提供资金。与此同时,中国顶尖快递公司顺丰速运于2021年以约23亿美元的价格收购嘉里物流(Kerry Logistics),旨在扩大东南亚货运、货代和快件网络。 2. IPO上市 在亚洲部分新兴市场,不少本地领军企业都成功实现了IPO。例如,中国京东物流计划2021年通过香港IPO;泰国嘉里快递(Kerry Express)于2020年12月在泰国IPO,成功募资2.78亿美元。 3. 自营职能分拆 近期,亚洲企业纷纷进行业务分拆,积极推动母公司集团下属的自营物流业务上市,旨在借此提升企业价值。过去,马恒达、TVS Supply Chain Solutions(TVS SCS)等公司已充分证明,分拆自营物流、成立第三方物流公司具有巨大潜力。马恒达物流成为了物流领域最成功的IPO之一(募资约1.29亿美元),TVS SCS(募资约1.14亿美元)也因长期估值较高,成功吸引了私有资本的参与。 回顾这些过往的成功案例,我们认为这一趋势有望延续。此外,有了针对性战略以及积极的人才和资本投入,分拆实现价值将只需短短几年。 4. 战略投资 过去5年,亚洲吸引了来自私募和风投约370亿美元的资金。例如,淡马锡控股投资越南Scommerce,华平(Warburg)投资Rivigo与Stellar Logistics,CDPQ投资TVS SCS等。除了私募和风投,不少科技公司也通过直接投资、新创企业加速器计划和风投等方式进行了多项战略投资,进入物流生态。 例如,谷歌已经向印度Dunzo公司提供了4000万美元,用于共同开发新产品和解决方案。这种新型商业模式能够快速赋能现有产品组合,并对其适用性开展大规模测试。 上述动作背后的核心信念是:未来3~5年,亚洲市场将实现显著增长和价值创造,并将比以往任何时候都更加充满活力和竞争力。这种市场环境也将帮助企业通过非内生增长道路实现大幅增长。 06 量体裁衣,捕捉机遇 亚洲竞争格局瞬息万变,抓住增长机遇,打造领先优势并巩固市场地位的窗口期正在迅速缩小。各物流生态利益相关方应量体裁衣,尽可能捕获机遇。 1. 全球物流企业:全球物流企业应对自身业务进行梳理,重新部署和打造亚洲网络,强化目标市场的本地业务,分析目标客户,确定服务对象及商业模式。 2. 泛亚物流新秀:泛亚物流新秀应抓住机遇,强化亚洲及其他地区网络,依托本地专长,凭借在亚洲国家提供跨境和端到端服务能力脱颖而出。 3. 当地专营企业:在具体国家、垂直市场、细分资产建立起领导地位,捕捉子市场中大多数价值池,寻找机会,加入大企业生态。 4. 自营物流企业:自营物流可通过分拆,和/或加入全球/本地企业扩张(如合资)来服务外部客户,为母公司发掘更多市场价值。 5. 电商物流企业:过去,传统物流企业的B2B服务模式可以有效发挥企业间的协同效应。在跨境情境下,唯有多管齐下才能高效满足客户所需,即“高频产品用库存备货、补货靠货代、临时发货走快递”模式。由于市场尚未出现具备以上综合能力的领先企业,战略合作、合资和并购等模式或可催生新型企业,提升服务水平并实现卓越运营,从而占领这一空白市场。 6. 基础设施:应对机场、海港和铁路运营商拥有的物流资产进行梳理,在了解其规模和重要性的同时,探索外部合作机会,通过扩展相邻业务或剥离资产的方式快速实现价值。 7. 物流地产:物流地产可与物流企业紧密合作,催生流量并实现财产价值转型。例如,存储仓库可改装为电商运营中心,容纳多租户运营。从全球层面来看,要想应对制造业转移和供应链扰乱,与其建立独立的设施,不如打造能够带来更大价值的区域覆盖网络。恰好物流企业可以帮助物流地产加速实现以上目标。 历史数据显示,物流市场与GDP和贸易增速成比例增长。这表明,未来5年内,亚洲物流市场增长将达到千亿美元。机不可失,时不我待。物流生态圈中的各大企业若能迅速出击,定将积累过硬实力,斩获丰厚回报。

来源/麦肯锡(ID:mckinsey_gco)

作者/朱景丰、Hanish Yadav、孙翠微、李元鹏、Yuta Murakami、Detlev Mohr

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层