春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

腾挪存量资产,阿里资金追求“估值效率”

2026-01-07

蜜雪的成败或许不仅关乎一家企业,一个行业,更关乎着“中国模式”能否成功走出去

2026-01-07

可以说,这一轮“涨薪潮”发生在一个颇为微妙的时刻,尽管这两年头部大厂的业绩有所回暖,却也远没到形势大好的阶段,大厂主动“撒钱”,背后又是怎样的逻辑?

2026-01-05

即时配新场景不断涌现,顺丰同城继续增强整体品牌力

01

即时配送行业

行业需求旺盛,场景逐步丰富

1.即时配送时效优势明显领先,行业需求增长潜力大

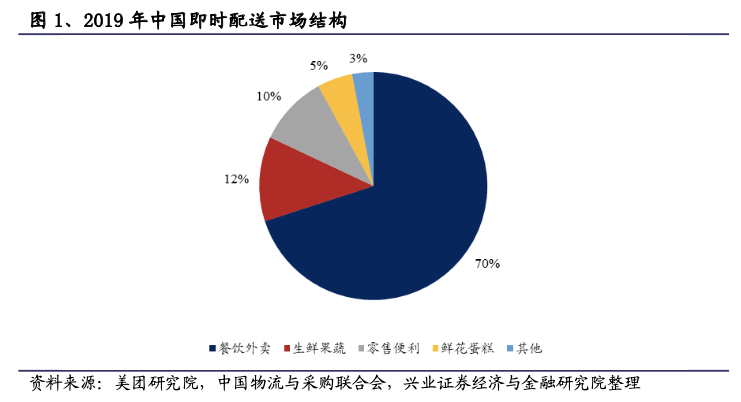

即时配送服务需求主要来自餐饮外卖,配送服务商特征多元化。即时配送即点对点、无中转的快速准时送达服务,时效一般在1小时以内,覆盖范围通常在五公里以内。

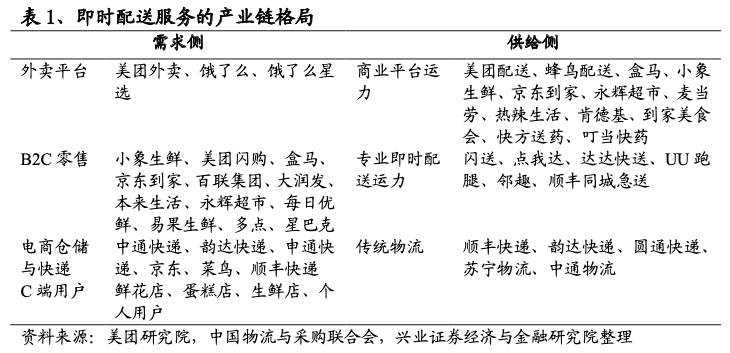

当前即时配送服务的主要场景有外卖、B2C零售、快递及落地末端配送、C2C配送需求等,其中餐饮外卖是即时配主要需求来源。即时配送服务供给端,除了商业平台自有运力资源外,市场上存在大量第三方平台提供配送运力,包括顺丰、闪送等。

即时配送和仓配、快递对比来看,三者最大的差异在于商品供给距离消费者的距离,并最终反映在运输时效上。

快递商品距离消费者远,更长运输距离导致更慢的运输时效,但一点发全国的特征使得考虑备货、仓储、运输的综合成本较低。

仓配属于快递和即时配的折中模式,商品距离消费者比快递近、比即时配远,商家可以在有限的仓库中备货实现快于快递模式的物流时效,但对应的综合成本更高。

即时配模式下商品距离消费者最近,最快的物流时效是以大量的备货和更高的配送成本为前提,迎合了消费者的即时需求,提升社会资源使用率。

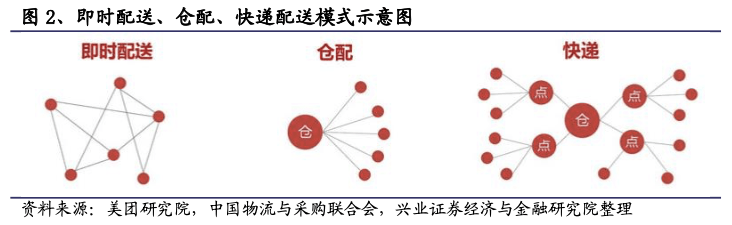

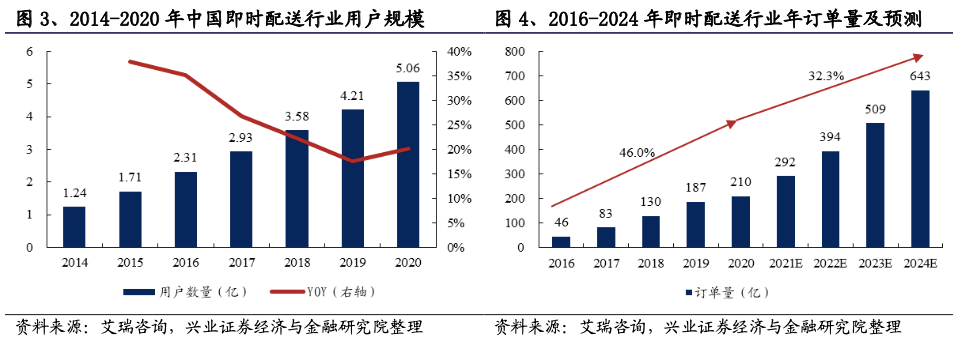

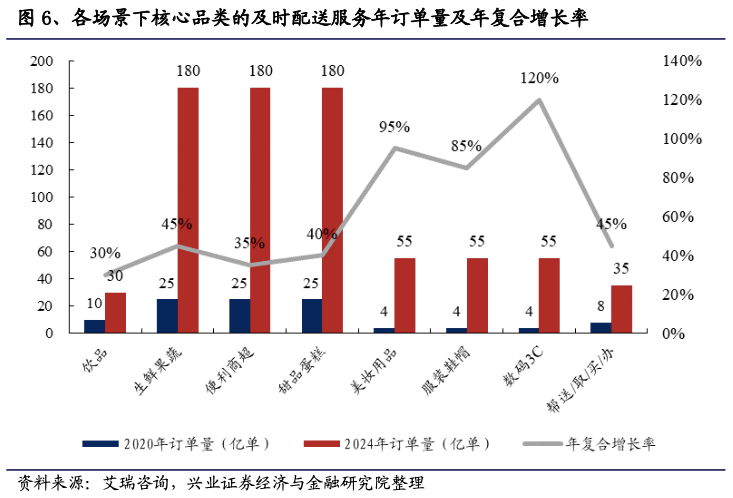

新冠肺炎疫情加速即时配送服务行业的发展,仍有大量市场有待开发。截止2020年,即时配送的用户规模已达5.06亿人,同比增长20.19%,年订单量210亿个,5年复合增长率为46.0%。

考虑到当前近八成即时配送需求来自一二线城市,下沉市场具有极大发展空间,以及新服务场景不断扩展和新业态模式与消费模式持续创新,即时配送服务行业具有明显的增长潜力。根据艾瑞咨询预测,预计2024年中国即时配送服务行业的年订单量将进一步增至643亿单,5年复合增长率为32.3%。

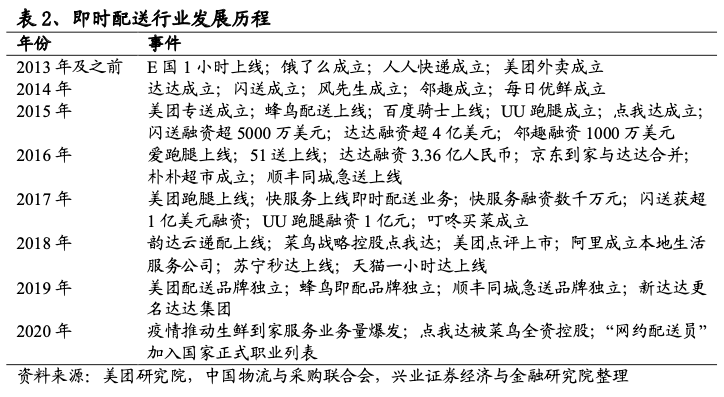

2.历经三个发展阶段,场景呈多元化趋势

即时配行业的发展主要受益于外卖市场的发展,从2014年至今主要经历了三个阶段:

初始阶段(2014年前):即时配送刚起步,配送业务主要满足同城物流和落地配送需求,整体体量较小,以跑腿为主。

第二阶段(2015年–2017年):外卖O2O快速发展,与即时配送互相促进。

第三阶段(2018年至今):订单品类多元化发展,2018年外卖订单占比81%,2019年占比下降至70%。行业整体增速呈现稳定快速增长,整体的订单数量、每单盈利也有显著提升。

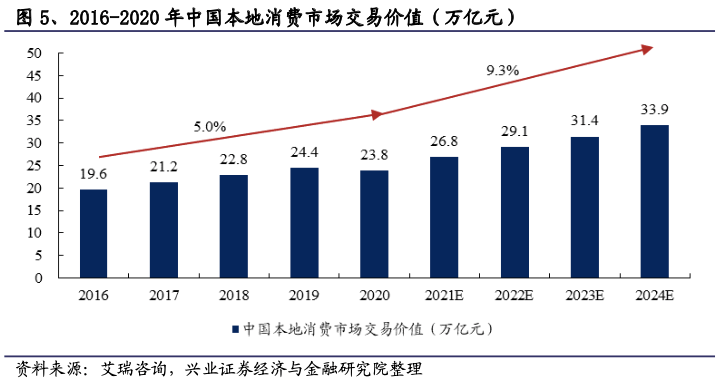

新消费趋势助力本地消费市场增长,即时配送服务场景随本地消费市场进化而不断扩大。2020年中国本地消费市场的交易价值达人民币23.8万亿元,5年复合增长率达5.0%。

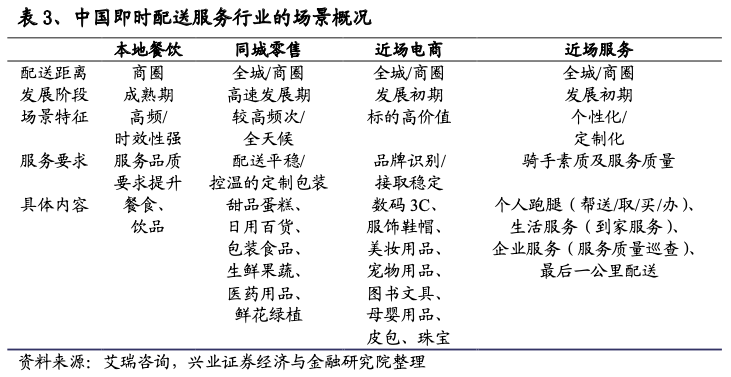

线上线下业务融合趋势下,本地消费行业服务覆盖面不断扩大,预计2024年将进一步增至人民币33.9万亿元。即时配送服务起源于餐饮外卖等高频需求,在运力、技术等基础设施日益完善的条件下,逐渐向同城零售、近场电商及近场服务等价值和用户忠诚度更高的场景延伸,其中近场电商是增长最为迅速的场景。

其次,依赖于大数据、人工智能等技术的发展以及市场规模的不断扩大,行业全职模式占比降低,众包模式成为市场主流,行业效率有望持续提升。

3.运力形式丰富,加盟、众包模式发展迅速

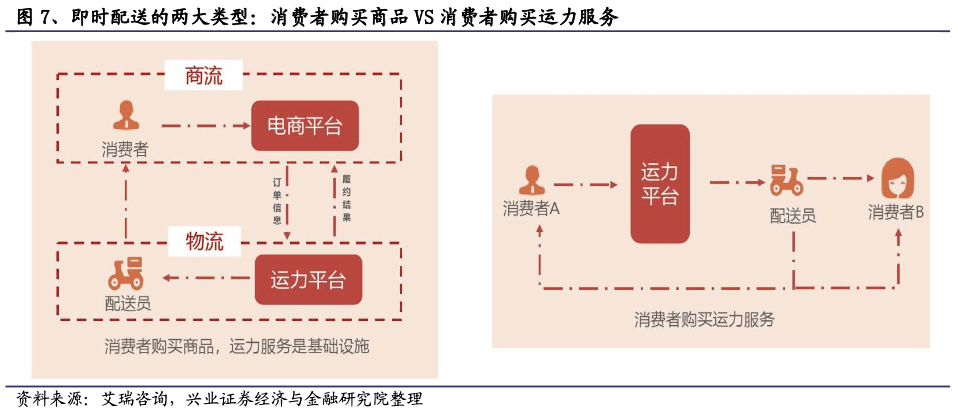

按照运力服务所起的作用,即时配送行业可以分为两大类型。在第一大类型中,消费者购买产品,运力服务只是商品履约过程中的基础设施,典型场景包括外卖、生鲜宅配等。在第二大类型中,消费者购买的标的就是运力服务本身,典型场景有专人直送等C2C的即时配送服务。

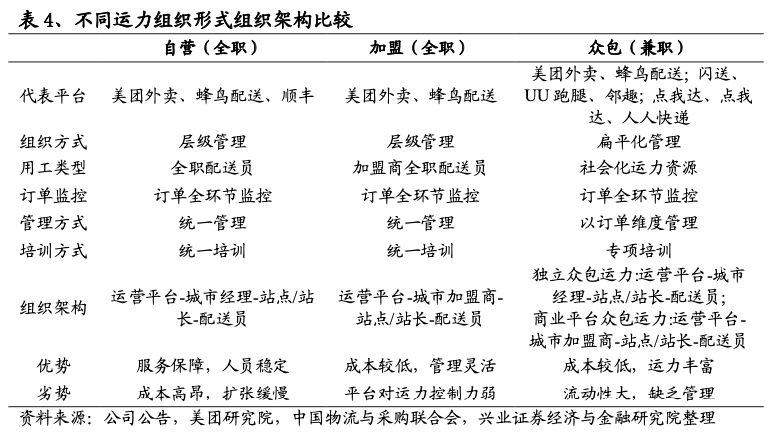

行业运力组织形式随着市场的发展逐步多样化,灵活的、成本更低的代理、众包等新模式占比持续提升。

自营模式(美团外卖、蜂鸟配送、顺丰同城)采用运营平台-城市经理-站点/站长-配送员的管理架构,优势主要体现在直接管理带来的稳定服务品质,劣势在于扩张速度较慢且运营成本较高。

代理/加盟(美团外卖、蜂鸟配送)优势在于较低的成本和加盟商力量带来的快速扩张能力,常见于市场拓展阶段,但让渡给加盟商的管理权使得服务品质相对较难管控。

众包模式(美团外卖、蜂鸟配送、达达、闪送)依赖于算法水平的持续提升,社会运力得以通过抢单和派单等模式充分运用,成本较低,但较高的人员流动性导致培训、管理难度较大,服务品质较差。

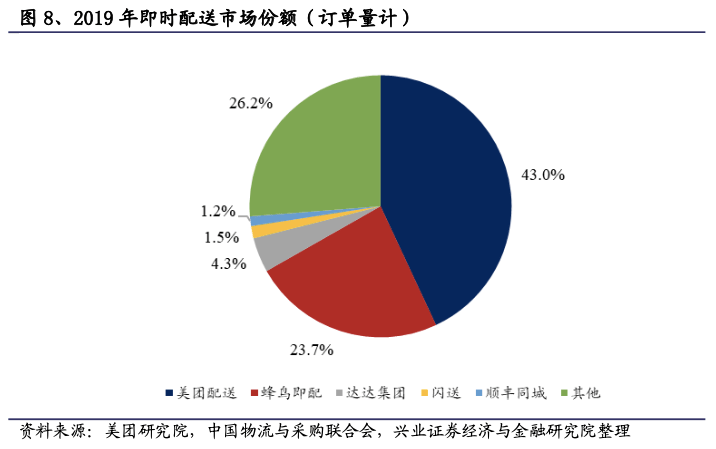

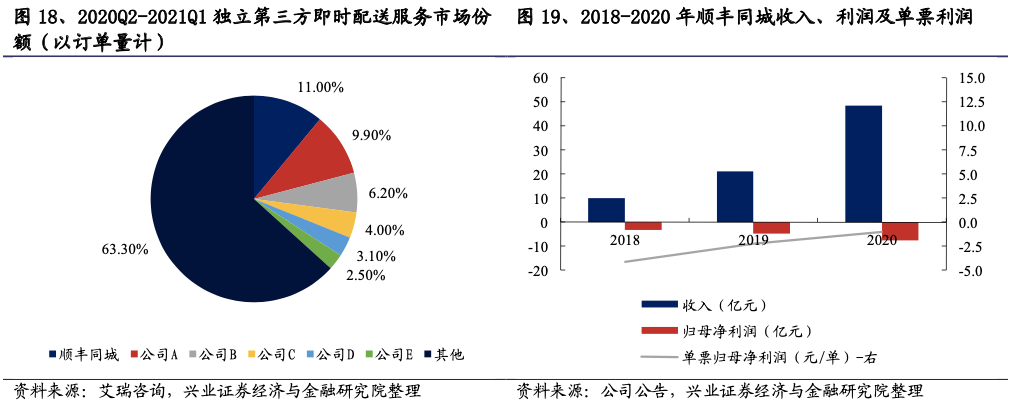

4.外卖平台配送服务市占率高,多家第三方平台差异化竞争

即时配送市场呈现蜂鸟、美团双寡头垄断,顺丰同城、达达集团、闪送等差异化竞争的特征。在当前即时配送的订单体系中,外卖仍然是最重要的来源,故而外卖二巨头美团外卖和饿了么旗下的美团配送和蜂鸟配送占据了主导地位,其中美团日均订单量超2700万、配送员接近400万。

顺丰同城、达达集团、闪送等第二梯队平台主要服务于外卖外场景,包括商超配送、个人跑腿、最后一公里配送等,其中顺丰同城日均订单量超200万、配送员接近300万,达达集团日均订单量和配送员均超300万,闪送日均订单量接近100万、配送员超100万。

02

顺丰同城

定制化服务能力强

盈利能力持续向好

1.单量位居第三方平台首位,股权结构集中度高

脱胎于顺丰集团,已发展为中国最大的独立第三方即时配送服务供应商。

2016年,顺丰同城事业部成立,顺丰正式切入即时配送市场,主要服务麦当劳等B端客户,2018年开始向消费者和中小商家提供服务。2019年,顺丰同城事业部注册公司独立运营,同时推出“顺丰同城急送”品牌。

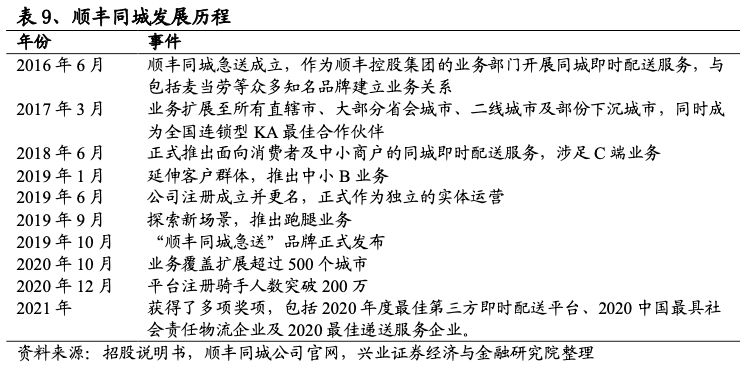

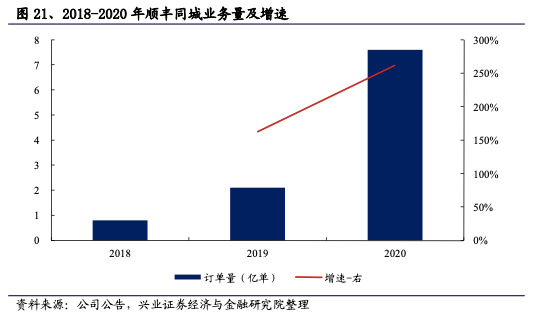

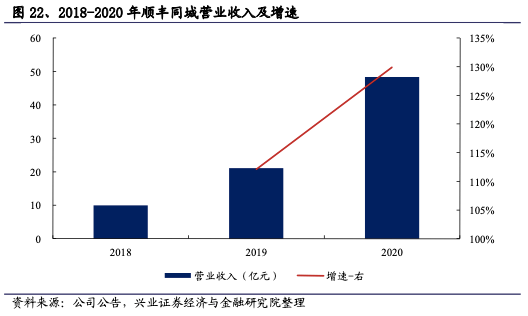

2020年,顺丰同城业务量7.61亿单,同比增长208.7%,根据艾瑞咨询,2020Q2至2021Q1业务量占独立第三方即时配市场的11.0%,是中国最大的独立第三方即时配送服务供应商;收入48.43亿元,同比增长129.87%,归母净利润-7.57亿元,单票归母净利润-1.00元/单,单票亏损幅度持续降低。

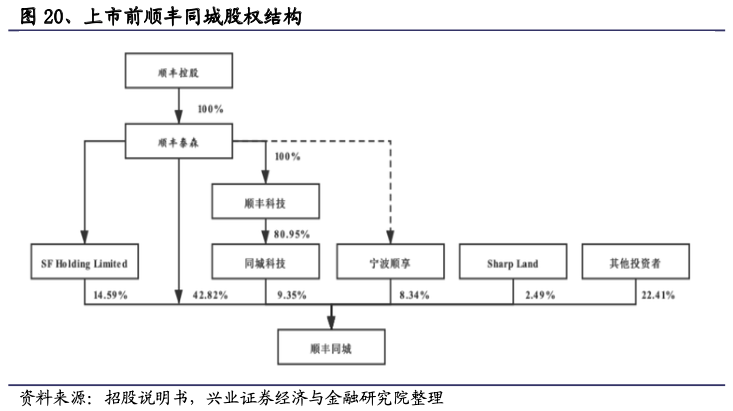

上市前,顺丰同城股权结构较为集中。顺丰控股间接持股66.76%,同时拥有持股8.34%的宁波顺享的表决权,合计75.10%。顺丰控股由明德控股持股59.30%,明德控股由王卫持股99.90%,因此顺丰同城的实际控制人为王卫,董事长为陈飞。陈飞为顺丰控股的董事、副总经理兼助理CEO,拥有超过20年管理经验。

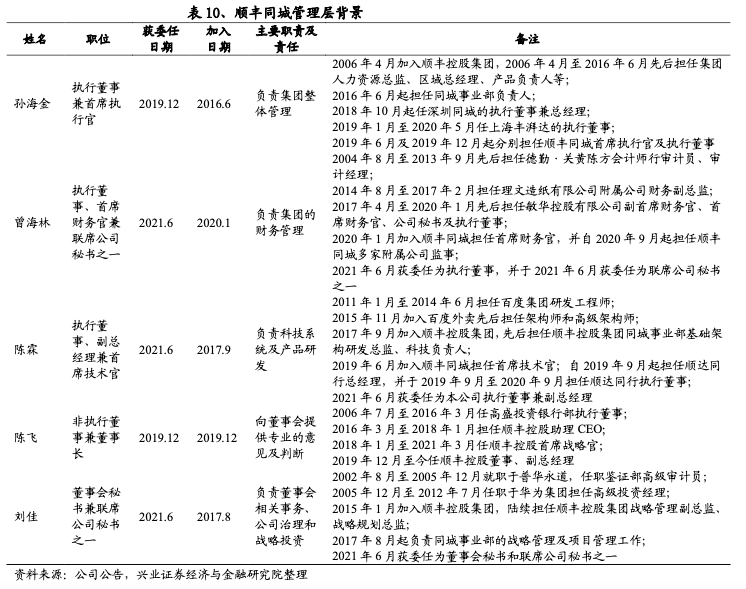

公司高管主要由业务核心创世骨干担任。CEO孙海金2006年加入顺丰,2016年起当人同城业务负责人,拥有15年物流、配送及O2O业务及管理经验;CFO曾海林2020年加入公司,此前曾任多家上市公司财务高管,拥有16年审计、财务及管理经验;CTO陈霖2017年加入公司,此前长期在百度进行产品和系统研发,拥有10年信息技术、系统架构设计经验。

2.主要服务头部客户,单票毛利逼近盈亏平衡点

订单来源多样化,增量受益于多种新场景驱动。顺丰同城的订单来源主要包括顺丰同城急送应用程序、公司网站、顺丰同城急送微信小程序以及独立第三方平台上的门户及应用程序接口。

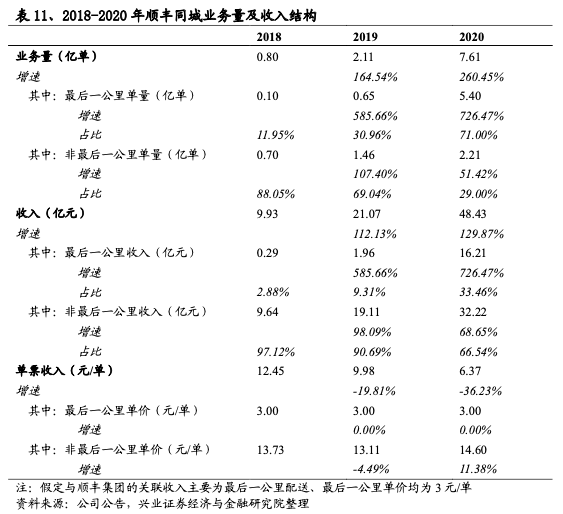

2018-2020年公司订单总数达0.80、2.11及7.61亿单,复合年增长率达208.7%,其中餐饮外卖等成熟场景以外的增量场景增速迅猛,2019-2020年同城零售年订单量分别同比增长422.3%和425.8%;近场电商年订单量分别同比增加73.4%和144.1%;近场服务年订单量分别同比增长92.7%和162.5%。

顺丰同城绝大部分收入来源于即时配送服务,客户集中度较高。2018-2020年实现营收9.93、21.07及48.43亿元,复合年增长率120.84%。顺丰同城收入相对集中,2018-2020年来自前五大客户的收入占比分别为67.7%、67.1%及61.2%,其中最大客户占比分别为22.7%、19.4%及33.6%,2020年最大客户预计为顺丰控股。

除顺丰控股集团外,顺丰同城的五大客户均为独立第三方,预计包括麦当劳、必胜客、瑞幸咖啡、喜茶等。

受规模效应和业务结构影响,公司单票收入呈降低趋势。2018-2020年分别为12.45、9.98和6.37元/单,复合年增长率-28.47%。2018-2020年公司为顺丰控股提供服务的收入占比分别为2.88%、9.31%和33.46%,其中占比提升主要系2019年9月起为顺丰控股集团及其他独立第三方物流客户提供最后一公里配送服务规模扩大。

假定与顺丰集团的关联收入主要为最后一公里配送、最后一公里配送为3元/单,则2018-2020年顺丰同城非最后一公里业务量占比分别为88.05%、69.04%和29.00%,单票收入分别为13.73、13.11和14.60元/单。

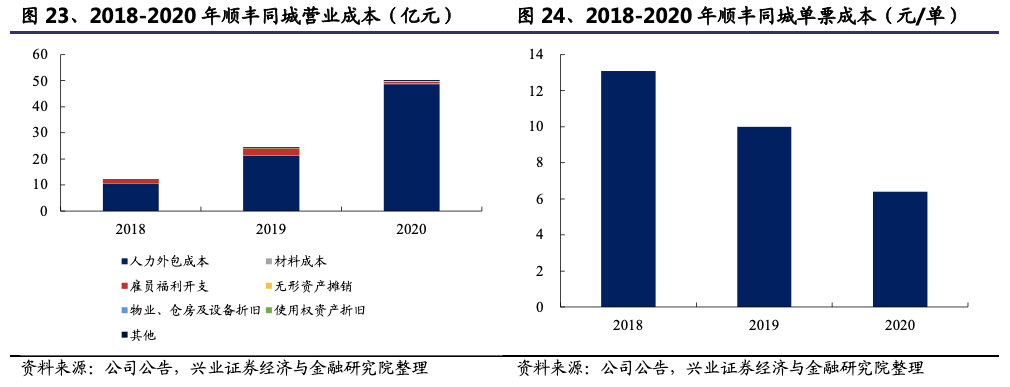

顺丰同城营业成本支出主要是人力成本。2018-2020年占比分别为97.80%、97.30%和97.81%,单票人工成本15.01、11.26和6.47元/单,暂时单票收入仍未覆盖单票人工成本,但缺口在快速缩小,2018-2020年缺口分别为2.56、1.28和0.10元/单。

顺丰同城的骑手雇佣结构正在发生变化,外包比重持续提升,2018-2020年人力外包成本占营业成本的比例分别为85.36%、86.41%和96.59%。2018-2020年顺丰同城单票成本分别为15.35、11.57和6.61元/单,预计主要受益于业务结构和规模扩张。

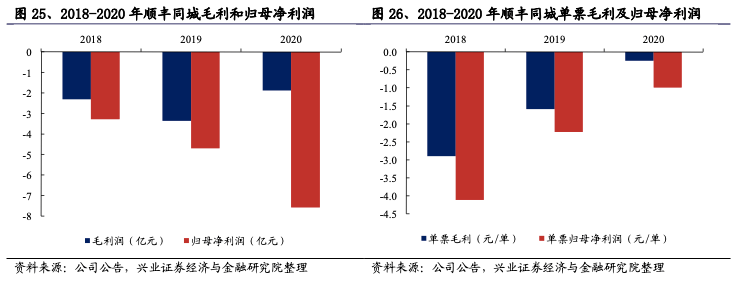

单票毛利已逼近盈亏平衡点,预计短期有望实现单票毛利转正。2018-2020年,公司毛亏损为2.31亿元、3.36亿元、1.89亿元;归母净利润为3.28亿元、4.70亿元、7.58亿元。

亏损规模的扩张与单量的提升有关,2018-2020年单票毛利分别为-2.90、-1.59和-0.25元/单,单票归母净利润分别为-4.12、-2.23和-1.00元/单。

3.顺丰同城vs达达集团:服务类型决定单票收入成本特征

顺丰同城和达达集团均独立上市,且大量业务与最后一公里配送相关。下文将从多个方向对两者进行对比分析。

与上文相同,以下分析将有两个基础假定:1)与顺丰集团的关联收入主要为最后一公里配送;2)最后一公里配送为3元/单。

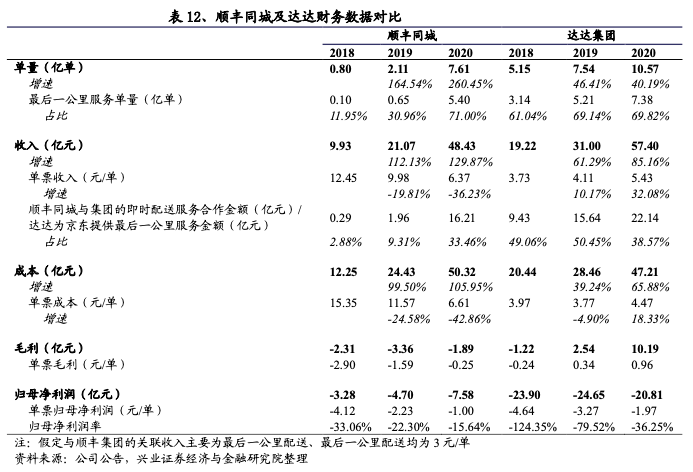

单量方面,成立更早且经历并购的达达集团单量规模更大,但顺丰同城对外单量预计在规模和增速上占优。

2020年顺丰同城和达达集团的单量分别为7.61和10.57亿单,相差约40%,其中最后一公里单量分别为5.40和7.38亿单,达达集团的京东到家业务单量预计1.65亿单,因此顺丰同城和达达集团对外单量预计分别为2.21和1.54亿单。

单票收入方面,顺丰同城逐年降低,达达集团逐年提升,预计与业务结构变化有关。顺丰同城2018-2020年单票收入为12.45、9.98和6.37元/单,单票收入的降低趋势预计主要由于单价更低的最后一公里配送占比提升。

达达集团2018-2020年单票收入为3.73、4.11和5.43元/单,单票收入的小幅提升趋势预计主要由于单价更高的业务占比提升。

收入方面,顺丰同城和达达集团的收入规模差异小于单量差异。2020年顺丰同城和达达集团收入分别为48.43和57.40亿元,分别同比增长129.87%和85.16%。较小的差异主要受益于顺丰同城更高的对外单量。

单票成本方面,更多的高价值业务量下,顺丰同城单票成本高于达达集团。顺丰同城2018-2020年单票成本为15.35、11.57和6.61元/单,降幅超过50%,预计主要因素包括规模效应释放、运营效率提升和业务结构变化。

达达集团2018-2020年单票成本为3.97、3.77和4.47元/单,业务结构差异下单票成本低于顺丰同城,2020年由降转升预计主要系疫情因素和业务结构变化。

单票利润方面,达达集团已实现单票毛利转正,顺丰同城的单票归母净利润亏损幅度更小。从单票毛利上看,2018-2020年达达集团已实现由负转正,顺丰同城亏损逐年缩窄。

顺丰同城2018-2020年单票毛利分别为-2.90、-1.59和-0.25元/单;达达集团2018-2020年单票毛利为-0.24、0.34和0.96元/单。从单票归母净利润上看,2018-2020年两者均实现单票归母亏损收窄,顺丰同城2018-2020年单票归母净利润分别为-4.12、-2.23和-1.00元/单;达达集团2018-2020年单票归母净利润为-4.64、-3.27和1.97元/单。

归母净利润方面,顺丰同城费用控制更好,达达集团利润率主要受累于高销售费用率。顺丰同城2018-2020年归母净利润分别为-3.28、-4.70和-7.58亿元;达达集团2018-2020年单票毛利为-23.90、-24.65和-20.81亿元。2020年顺丰同城和达达集团销售费用率分别为2.29%和32.21%。

03

顺丰同城独立性利于获客

同时又是增强顺丰品牌力的利器

1.从顺丰同城的角度来看,独立第三方的定位顺应行业需求趋势,利好其获客能力

虽然即时配领域美团配送和蜂鸟配送规模和商流优势显著,但独立第三方的特征正是顺丰同城的一大优势。基于独立第三方的定位,顺丰同城可以吸引大量希望自建流量入口的商家,特别是在线上去中心化的趋势下。

区别于其他第三方即时配平台,顺丰同城能够提供定制化服务的能力和深受消费者认可的物流品牌,大幅增强了顺丰同城的获客能力,特别是对极其重视消费者服务品质的头部商家。

2.从顺丰集团的角度来看,同城业务有利于增强顺丰品牌力价值

即时配是现代物流的重要领域,同城业务是顺丰产品矩阵中不可或缺的一部分。同时,同城业务除了可以进一步提升顺丰综合服务能力(如即时配+高铁完成血样跨区域配送服务),多样化的末端运力形式可以有效提升运营效率和网络稳定性,未来顺丰的供应链、快运、时效、冷链等产品都可以通过同城这一品牌落地,顺丰同城成为内部资源整合器。

这也是顺丰同城为集团提供大量最后一公里配送服务的原因。其次,顺丰同城大量服务的头部商家有助于顺丰进一步提升其品牌定位和价值。

来源/兴业证券交通运输与物流研究(ID:xyzq-jtys)

作者/王品辉、张晓云等

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层