腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

供应链物流隐形冠军,数字化赋能国产替代

01

国内综合供应链物流龙头

引领数字科技供应链发展

1.十年厚积薄发,致力消费电子、新能源汽车供应链解决方案

公司成立于2011年,控股股东为梁晨女士,实际控制人为梁晨及其子杨曦,2020年8月于深交所创业板上市,致力于为消费电子、新能源汽车等领域客户提供集运输、仓储、关务和其他增值服务为一体的综合供应链物流解决方案。

按产品来看,公司业务以货运代理、仓储服务为主。公司以货运代理业务为综合物流业务的发展载体,由此吸引客户资源并逐步将服务延伸至仓储及其他综合物流业务。2020年运输服务营收占比47%,仓储服务占比39%。

按行业来看,公司消费电子领域业务占营收大头,向新能源汽车行业进军。消费电子综合供应链解决方案是公司核心业务,2020年营收占比达91%,已与联想、美团、康宁、索尼等国际知名厂商建立稳定合作关系;2017年公司进军新能源汽车领域,与理想汽车达成合作并持续拓展服务范围,2020年新能源汽车行业营收占比达到3%,较上年增长2.28个百分点。

2.物流与制造深入联动,赋能客户实现降本增效

消费电子领域,公司解决方案贯穿客户生产前、中、后全流程。

生产前,提供海外料件集结、跨境运输及通关服务、国内门到门运输服务,业务占比约12%;

生产中,提供VMI仓储、工单配料、产品下线管理等一站式生产支持服务,业务占比约36%;

生产后,提供成品出口集拼、成品运输配送、全球售后备品备件管理等服务,业务占比约43%;公司为联想等大客户提供多语种、全时段的4PL平台运营,实现全球物流监控、管理。

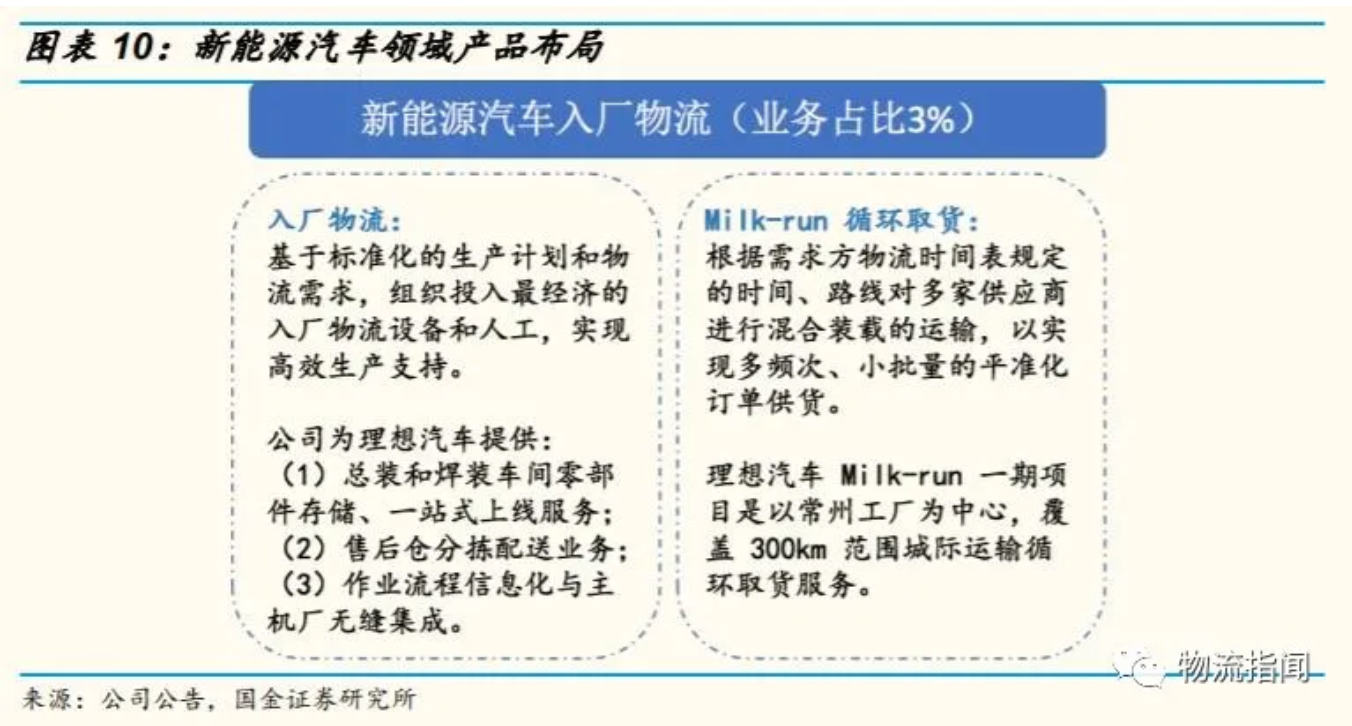

新能源汽车领域,公司主要提供入厂物流及循环取货服务。通过入厂物流服务,实现汽车零部件的经济、高效供给;通过Milk-Run循环取货,实现供应节奏与生产节拍同步,削减采购周期及库存水平,降低资金占用及物流成本。

3.业绩高速增长,盈利能力高于可比公司

3.业绩高速增长,盈利能力高于可比公司

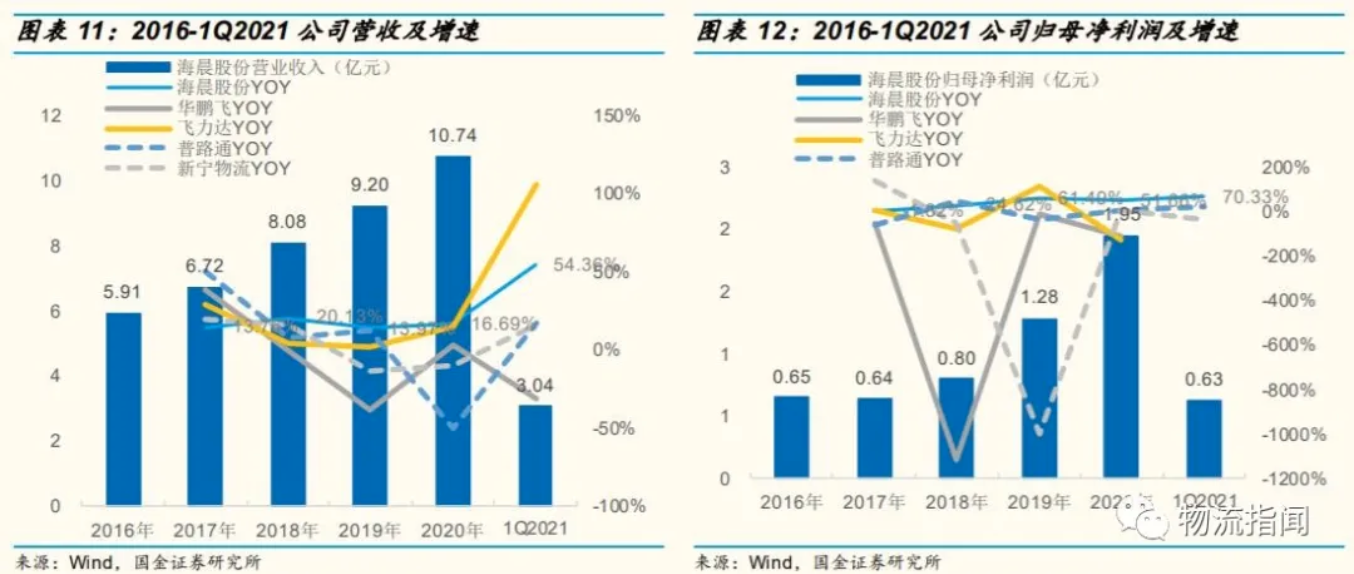

2020年公司营收、归母净利润逆势高增长,近年业绩增速高于可比公司平均水平。受益于公司云视讯平台管理模式、管理层前瞻性部署及地方政府支持,在新冠疫情中公司是少数从春节即可正常运营的物流企业,叠加疫情带动电子消费品需求爆发及新能源汽车行业快速发展,2020年公司营收达到10.74亿元,同比增长17%,归母净利润达到1.95亿元,同比增长52%。2021年一季度,公司营收及归母净利润分别达到3.04亿元、0.63亿元,同比增长54.36%、70.33%。

公司现金流稳健、偿债能力优秀,业务扩张有保障。公司合同采用分阶段执行模式,保证经营现金净流量稳健增长,2020年达到2.03亿元,同比增加38%,2021年一季度达到8149.65万元,同比增长352%。2017-2020年经营活动现金流量净额复合增速达18%。

02

4PL是物流服务需求热点

国产化机遇来临

我国是全球最大物流市场。我国作为世界增长最快的经济体,制造业产业链齐全、电商市场发达,推动物流市场稳定增长。

根据灼识咨询,2020-2025年中国外包物流支出年复合增速达7.3%。当前我国物流市场参与者主要可分为国有背景物流企业、外资物流企业、生产商贸流通企业下属物流企业、新型现代物流企业四类,各类厂商因自身资源、定位不同,各具独特竞争优势。

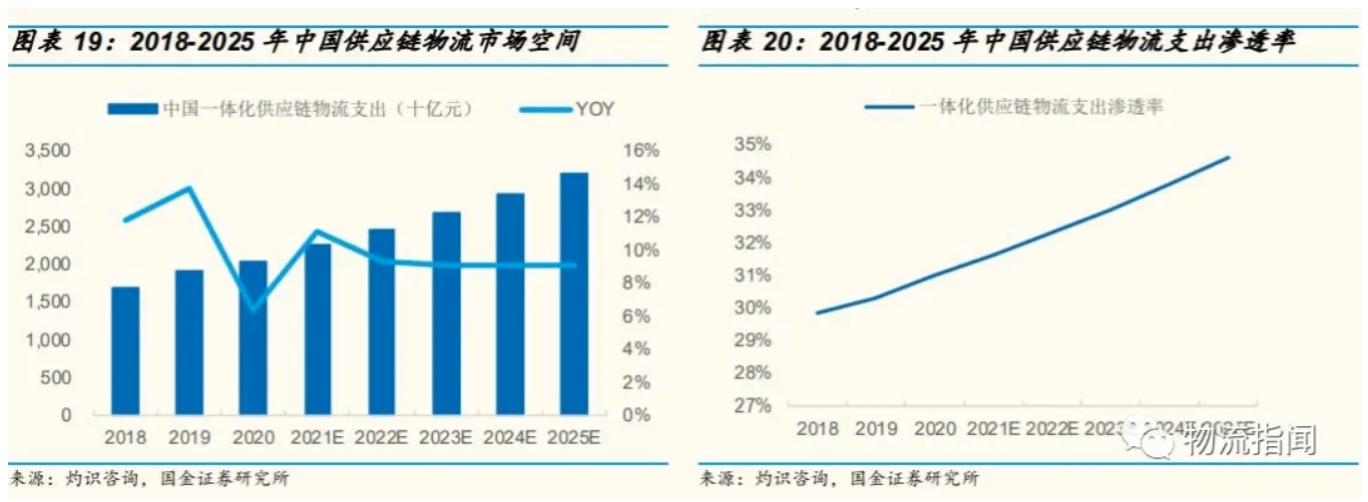

至2025年我国综合供应链物流服务市场将达三万亿。受益于制造业高质量发展需求及政策扶持,灼识咨询预测2020-2025年我国一体化的供应链物流支出规模复合增速将达9.5%,至2025年达到3.2万亿元。我国供应链物流支出渗透率也将持续提升,预计2025年达到34.6%。

至2025年我国综合供应链物流服务市场将达三万亿。受益于制造业高质量发展需求及政策扶持,灼识咨询预测2020-2025年我国一体化的供应链物流支出规模复合增速将达9.5%,至2025年达到3.2万亿元。我国供应链物流支出渗透率也将持续提升,预计2025年达到34.6%。

4PL供应链解决方案服务商稀缺,数字化能力是取胜关键。当前我国具有多行业综合解决方案能力的4PL供应链管理服务商稀缺,供应链各环节服务主要由大量传统3PL合同物流企业承担,这些企业已在特定行业积累丰富经验,但较低的数字化、智能化能力成为提升供应链管理能力的掣肘,在供应链一体化的趋势下难以满足客户需求。

数字化能力成为行业Know-How,是4PL供应链集成管理服务商的核心竞争力。

国产替代迫在眉睫,内生外延加速市场集中度提升。在日益复杂的国际形势下,国内高端制造厂商供应链国产化需求迫切,供应商切换打破国际供应链服务龙头多年客户积累的壁垒,为国内供应链服务商带来新客户开拓机遇。

随着本土厂商内生数字化技术应用能力提升,叠加外延并购加深跨行业理解,中国的供应链管理厂商的服务能力将追上甚至赶超国际龙头,利用本土化的人才、网点优势,以及较高性价比实现供应链物流服务国产替代。2020年中国供应链管理前十大厂商市占率合计为9%,较2019年7.9%有所提升。

消费电子品牌商采用零库存模式,柔性化、安全性、信息化要求提高。

(1)消费电子产品迭代日益加快,更多厂商采用以销定产模式,追求零库存,重视产销数据联动、库存水位管理、市场响应能力,能提供供应链前后端数据全盘管理的服务商是需求热点;

(2)消费电子产品高价值、高精密度的特性决定了运输及仓储的高安全性需求;

(3)原材料、产成品SKU多,客户数量多且分散,供应链的统筹管理对物流设备和信息技术要求高。消费电子行业的以上特点决定了供应链服务较高的技术、资金、人才壁垒,新进入者不易迅速成长。

03

3PL业务壁垒渐成

向4PL服务隐形冠军进发

3PL+4PL服务能力:订单驱动提供定制化3PL服务,供应链全环节协同管理打造4PL平台。

公司同客户签订一揽子服务协议后,客服部门建立具体订单信息,公司根据订单针对客户需求设计定制化的现代综合供应链解决方案,并经精细化分工将具体业务环节下达各执行部门,基于对客户需求的深入理解提供3PL服务。

公司通过综合物流平台、数智化软硬件支持对各业务执行工作协同集成管理,保证各部门分工明确、信息畅通、配合协调,具备整合供应链全环节的4PL服务能力。

1.货运代理服务:从运输拓展至关代、国际货代、场站业务

运输服务走轻资产、现代化路线,服务灵活度、专业度高。2019年公司自有运力占10%,外部运力占90%,其中自有斯堪尼亚进口车队可实现华东、华南、华中大区间次日达。

公司充分利用射频条码、无线通信、GPS、云计算等现代化技术,通过自主开发运输管理系统(TMS)和监控管理中心,实现运输路线、运输资源的科学配置。公司风控及安保体系健全,确保人/车/物的安全,保证较高服务品质。公司正搭建下一代智能运输管理平台“神掌系统”,以互联网思维促进货运管理转型。

向关代、国际货代、场站业务拓展,打造进出口一体化解决方案。

(1)公司自主开发云通关服务平台,实现线上申报、线下协同、信息同步、状态可视、全程可控。

(2)公司依托Control Tower全球物流监控体系,提供门到门空运/海运/中欧班列国际货代服务,以及国际贸易配套证书代办服务。

(3)公司凭借进出口领域多年经验,与成都、合肥等政府合作,打造了成都高新综保区双流园区、合肥经济技术开发区综合保税区。

跨境通为运输支柱业务,缔造行业知名品牌线路。2003年公司开通跨境通服务,卡车从香港至华东的运输时效降低至36个小时,低于空运的48个小时,2020年跨境通产品营收占公司总营收的14%,积累了500余家客户,年吞吐量达8.4万吨。

2.仓储服务:多元化智慧仓储实现“零库存”

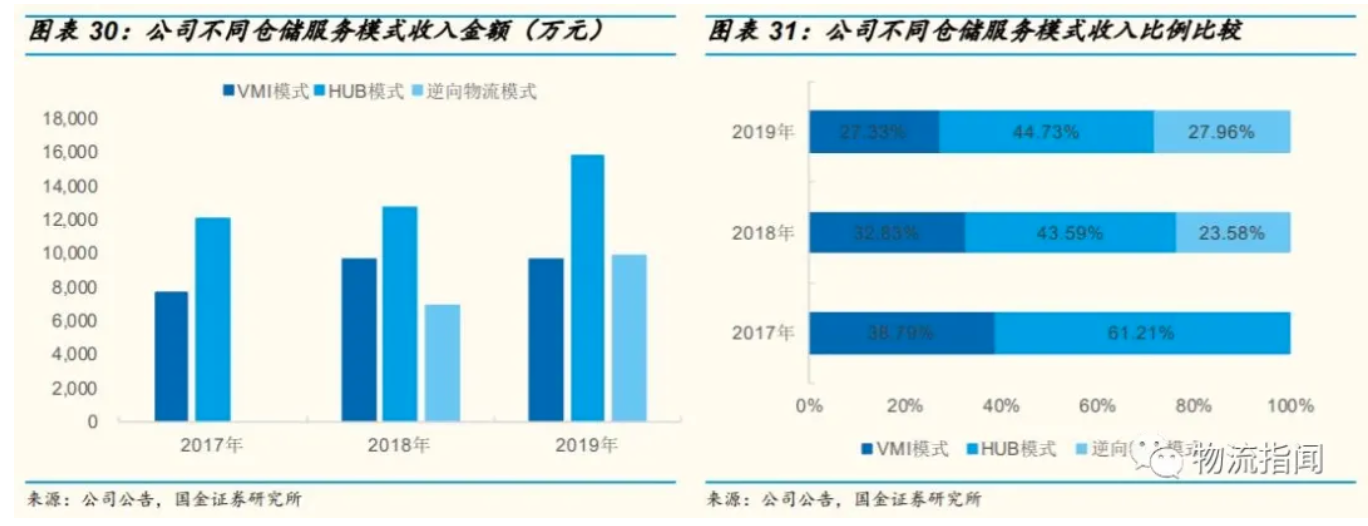

仓库类型、服务模式齐全,提供多元化仓储服务。公司提供多种仓储服务模式,包括VMI业务、逆向物流、HUB等多元化服务,2017至2019年公司各仓储业务收入均稳定增长。

公司VMI原材料仓储管理服务500余客户,管理面积12万平方米,年进出仓20万立方米,2020年营收规模占公司总营收的11%;成品集拼仓运作货量超3万TEU/年;售后备件仓管理超5万SKU,400万件库存。公司仓库可满足不同货物存储需求,包括普通仓及保税仓,其中保税仓占比约80%。

1)智慧仓储VMI是公司仓储业务的基石。VMI是公司作为3PL服务商帮助制造企业管理供应商库存,从而降低客户自有库存成本,并通过实际需求转移物权的供应链管理模式,可助力客户实现零库存。VMI模式通过系统管理平台适配高端需求,成为公司仓储业务发展和创新的基石,目前该项业务已成功为联想、联宝、光宝、新华三等企业提供服务。

2)全球分发+控制塔,利用HUB提供出口全流程管家服务。公司通过HUB监控中心,综合成本控制、时效性、库存管理等因素为客户提供成品出口集拼解决方案,实现路径规划、资源预订、节点跟踪、风险防控。通过全球监控系统,掌握各环节实时信息,对全球出口流程进行高效管理。2020年,公司入库集拼分发全球电脑3042万台,占联想全年总出货量的42%。

3)全球售后中央仓打造敏捷高效的逆向物流。中央备件库可实现自动分拣、定制化系统、数据对接分享、海量SKU管理、复杂包装类型管理、自动物流路径规划、自动订单管理分发、可视化节点跟踪管理等功能。公司2021年凭借联想CAP逆向物流契机,开拓泰国逆向物流业务并逐步拓展至马来西亚、印尼、越南等8国。

先进技术打造智慧仓储,提供精细化库存管理。公司自主开发WMS系统对接仓库管理系统与客户业务系统,应用条形码、RFID等技术全程跟踪、获取业务信息,提高仓储中心的操作效率、库容使用率、库存准确率以及对客户的响应速度,配置适合不同货物的装卸设备、防静电设施、温控及湿控设备等,实现精细化智慧仓储服务。

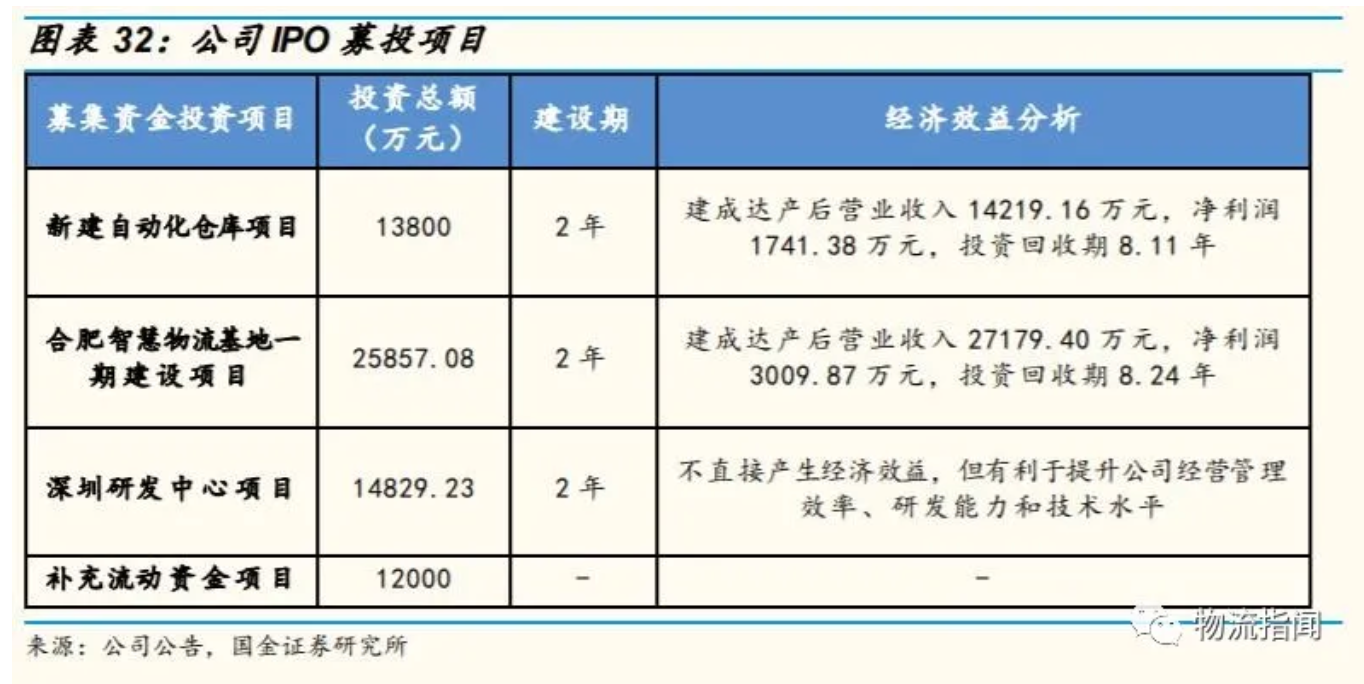

IPO募投助推智慧仓储建设,目前已进入调试阶段。公司重视自动化仓储、智慧基地项目的建设,IPO募投项目吴江新建自动化仓库项目于2021年5月投入试运营,合肥智慧物流基地一期建设项目设计完成,预计2022年上半年投产。智慧仓储可大幅提升仓储空间利用率、显著提升作业效率,实现机器换人,进一步提升公司仓储业务竞争力。

3.技术与理念:科技赋能精益化解决方案,先进理念武装营运管理

公司注重人才培养,研发创新能力强。公司秉持“人力资源高于一切”的理念,制定科学合理的考核激励及专业培训体系,凝聚大批专业人才。公司创始人梁晨女士统计学专业出身,拥有丰富综合物流经验;公司技术骨干行业经验丰富,能准确把握技术应用及行业趋势。

公司硕士19人、本科195人、大专及以上420人;国际双语人才48人;研发人员62人、供应链物流专家29人,整体人员素质高。2020年公司通过高新技术企业重新认定,可继续享受15%的企业所得税税收优惠。

全套数字化软件+智能化硬件,实现精益化供应链服务。软件方面,公司通过全套数字化分析工具和设计套件、精准仿真演算和可行计划、高效执行团队和服务品质,实现综合物流服务的平台化、一体化、数字化、自动化、智能化。

硬件方面,公司重资引进先进硬件设备,包括AS/RS自动化立库、AGV小车、智能分拣系统、电子标签分拣货架、自动化标签流水线等自动化、智能化物流设施装备,并以物联网技术融入WMS系统。公司大量应用AI算法、物联网、SaaS平台、RPA等高新技术,实现智能运输和智能仓储。

“小前台、大中台、轻后台”管理理念,助力公司管理效率提升。公司遵循 “专业+BP+共享中心”的中台模式移动视讯管理,中台组成部分有:业务中台(市场营销中心、客服服务中心、运输交易中心、仓储智慧中心)、职能中台(财务共享中心、人力行政中心)以及数据中台。中台通过预测、计划、执行及评价体系,将前台业务与后台系统有效融合,实现运输集拼化、仓储自动化、管理扁平化、业财一体化、网络国际化。

4.服务网络:覆盖下游产业聚集区,获AEO高级认证提升全球服务能力

公司多年积累构建华东-华南-西南骨干运输网络。我国电子信息产业区域化特征明显,初步形成珠江三角洲、长江三角洲、环渤海地区以及以长沙为龙头的中西部地区四大电子信息产业基地。公司围绕华东、华南及西南的电子信息产品制造产业集群建立了覆盖江苏、上海、湖北、湖南、广东、广西、四川、安徽、香港等省份和地区的服务网络。

消费电子进出口物流需求大,公司海外物流供应链外包业务成熟。我国是世界最大的消费电子生产国、出口国和消费国,消费电子生产厂商对全球供应链管理需求大。

消费电子进出口物流需求大,公司海外物流供应链外包业务成熟。我国是世界最大的消费电子生产国、出口国和消费国,消费电子生产厂商对全球供应链管理需求大。

公司不断积累和延展国际货运代理渠道网络,提供7*24小时、多语种、端到端的全球物流及数据管理系统,并提供管家式、一站式的关务咨询服务和解决方案,通关网络已覆盖全国主要口岸、特殊监管区主要电子制造基地及香港、泰国、越南、德国等海外国家和地区。全球视野助力公司应对全球供应链需求,快速调配全球物流资源,提升服务水平。

通过AEO高级认证,进一步提升管理水平及品牌价值。AEO(经认证的经营者)高级认证是经世界海关倡导、国家海关总署认证的最高信用等级证书,只有内部控制、财务状况、守法规范、贸易安全四大核心标准均优秀的企业才能通过认证。

公司及子公司深圳市海晨物流有限公司于2021年2月通过AEO高级认证,可享受最低查验率和检验检疫抽批率、免担保验放、货物优先通关、海关企业协调员帮扶机制以及AEO互认国家和地区海关通关便利,还可享受国务院实施的银行利率支持、政府资金扶持等联合激励措施,有利于公司在国际舞台上得到更大发展。

04

对标DB Schenker

公司具备做大做强潜质

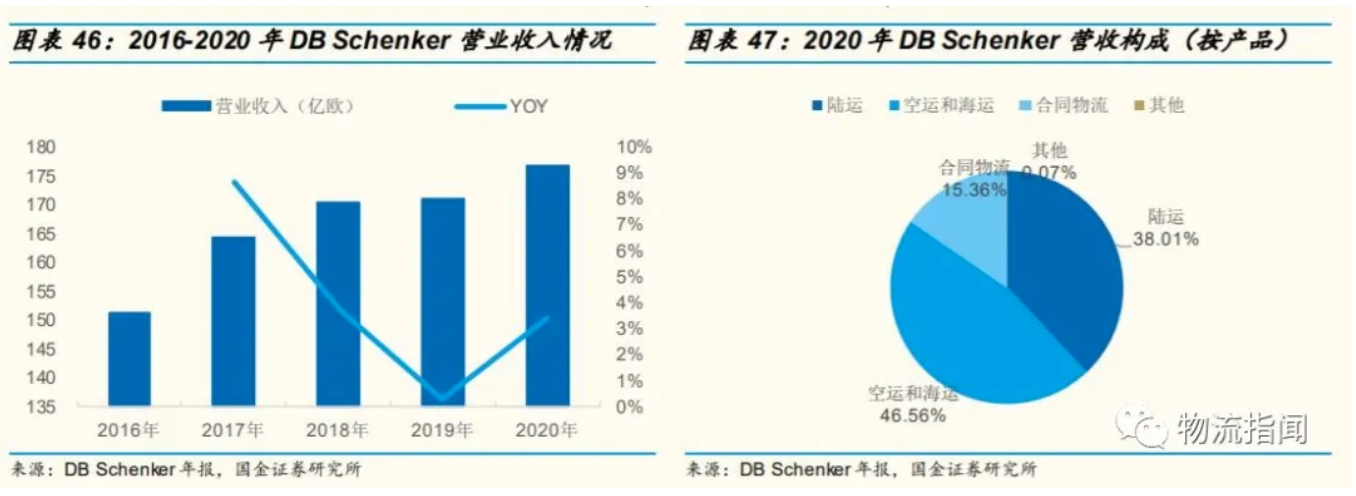

DB Schenker是全球领先的综合物流供应商。DB Schenker作为世界500强德国铁路集团的全资子公司,拥有140余年历史。1872年Schenker & Co.成立于奥地利维也纳,1931年被德国铁路收购,经过一个多世纪的发展,2018年被业内权威咨询公司Armstrong Associates评为全球第三方物流厂商第三名,2020年营收达到176.71亿欧元,占德国铁路总营收的44%。

其中,陆运营收67.16亿欧,合同物流营收27.15亿欧;2020年息税前利润达7.11亿欧元。目前DB Schenker网络覆盖50多个国家,拥有2100多个网点,超过76800名员工,总仓库面积超过800万平方米。

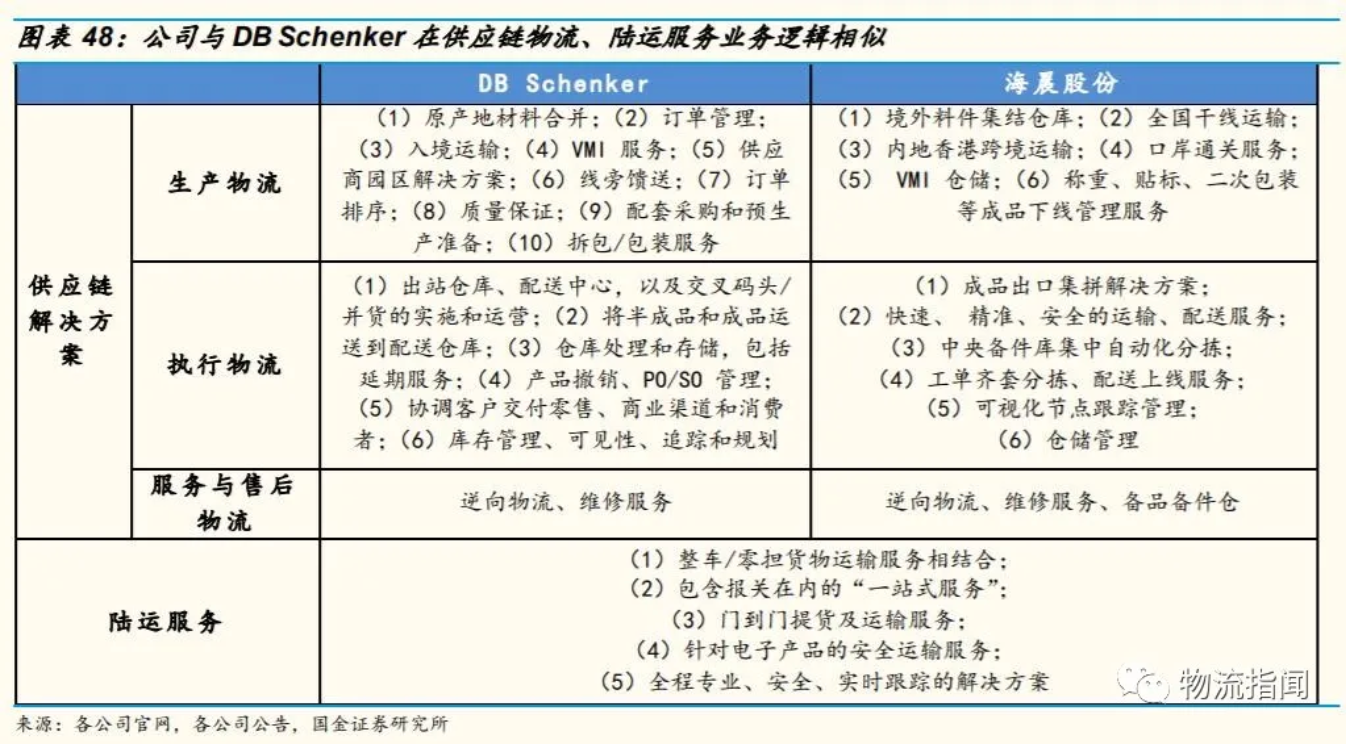

海晨股份对标DB Schenker,供应链解决方案、陆运服务业务相似性高。

DB Schenker的陆运服务、合同物流服务占比共53%,其中供应链解决方案提供从供应商到客户交付、从逆向物流到售后支持全业务流程的服务,陆运服务提供整车/零担货物门到门的运输、报关等“一站式”服务,海晨股份业务与DB Schenker这两部分业务相似。

参考DB Schenker,龙头成长路径可复制。

参考DB Schenker,龙头成长路径可复制。

(1)与客户共同成长:DB Schenker在亚太的发展与宝马、保时捷、大众等大客户在全球的业务扩张密不可分,目前已在亚洲20多个国家和地区建立了近100处办事处和运营点;

(2)外延并购打开新市场:DB Schenker通过收购伯林顿全球,打开在北美市场的品牌认知度,使网络覆盖更全面;

(3)拓宽合作客户业务领域:DB Schenker积极与不同行业客户合作,逐步加深行业理解,已形成航空航天、汽车物流、饮料物流、电子产品物流、消费品物流、时装和零售业物流等14个细分领域的解决方案。

海晨以国内市场为起点,或将实现弯道超车。随着客制化解决方案需求爆发,供应链物流厂商需要与客户各部门人员大量沟通,因此海晨具备本土化语言、人才优势;海晨扁平化架构使决策更贴近终端用户需求,具备快速响应能力;海晨数字化、扁平化内控平台提升成本管控能力,具备更高性价比。

DB Schenker等国际龙头虽然具备规模、经验优势,但在中国制造业供应链逐步国产化的趋势下,语言壁垒、性价比短板、敏捷度不足等短板逐步显现,为海晨提供弯道超车机遇。

来源/国金证券

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层