腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

整体来看,三通一达都存在一定的产能短板,未来仍将继续投入产能优化。前期因为设备老旧,投入不足而成本较高的快递有望加快成本优化,通达系快递的长期格局或仍存在变数。

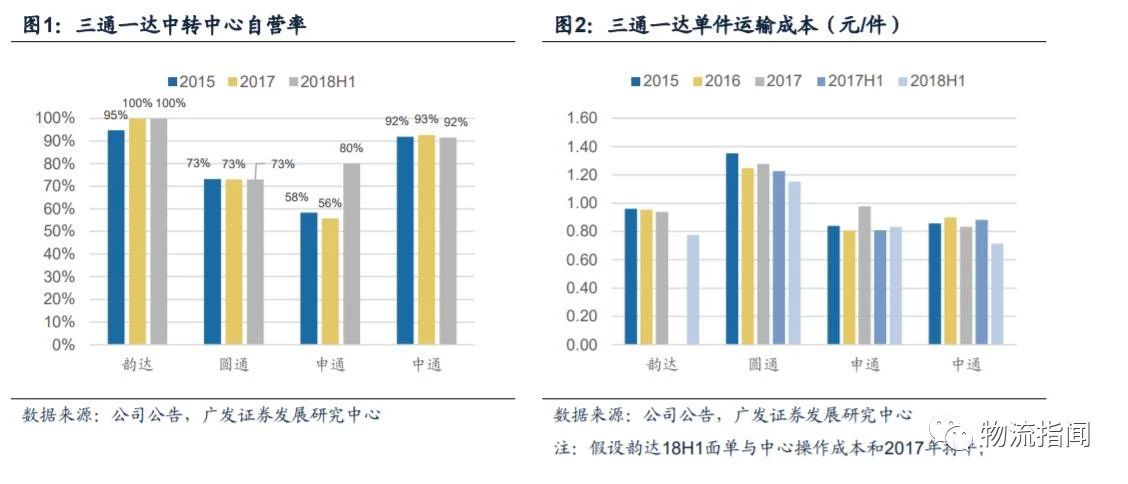

在18年8月发布的《从成本和现金流视角看快递行业格局分化》报告中,我们论述过,三通一达13-17年的成本差异主要源于产能扩张节奏的差异,以及中转自营、运力管控的差异。随着申通收购加盟商提升中转自营率,圆通完善公司运能体系提升车辆自有水平,短期来看,三通一达在经营层面的差异正在缩小。

三通一达的整体产能扩张速度正逐渐和快递量增速匹配起来,但扩张的形式和结构却各异,长期来看,产能扩张和布局的差异将如何影响通达系的长期格局?本文将从资产负债表继续探讨快递行业格局,并着力解决以下两个问题:

1.三通一达产能扩张和布局的差异是什么?

2.产能布局差异对公司长期经营的影响是什么?

一、通达系快递资产配置重化,产能结构仍有较大差异

(一)三通一达核心业务自营、关键资产自有的经营策略逐渐一致

2018年以来,申通陆续收购了北京、武汉、广州、深圳等地的15个加盟商的中转业务,收购金额总计达14.91亿元,中转自营率提升至90%,和韵达、中通、圆通的差距迅速缩小;而圆通继续购置干线车辆,完善公司运能体系能力建设,截止2018年6月末,圆通自有运输车辆达1244辆,自有率达到50%以上,单件运输成本显著下降。三通一达核心业务自营、关键资产自有的经营策略已逐渐一致。

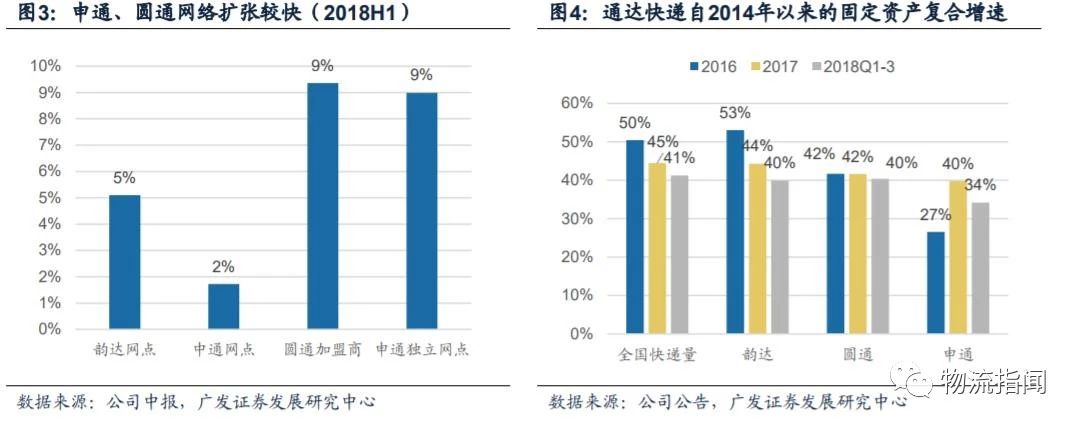

此外,三通一达都逐渐形成了稳健的产能扩张节奏,快递量的增速和固定资产的增速逐渐匹配。前期稍微落后的申通也正迎头赶上,上半年独立网点数量较17年增长9%,三季度快递量增速保持在45%左右。随着行业增速的放缓,存量和增量份额的竞争必须匹配合理的产能扩张节奏,这是三通一达在经营方向上的共识。

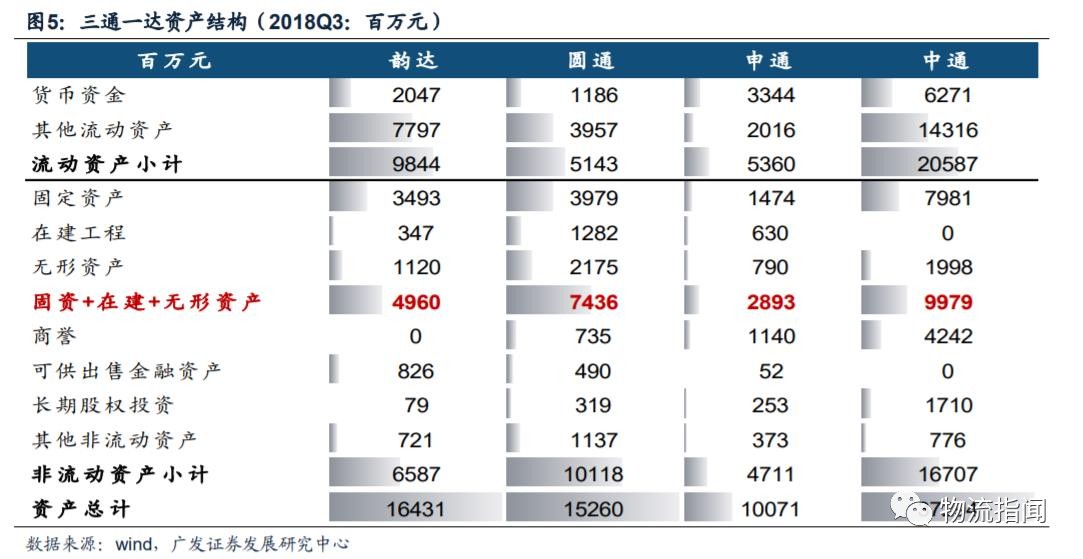

(二)通达系核心资产规模差异明显,不动产和动产布局分化仍较大

作为重资产业务,快递产能的布局和扩张将决定公司在竞争加剧的背景下是否有能力参与持久战。从资产负债表来看,三通一达的资本实力、产能结构仍存在较大差异。

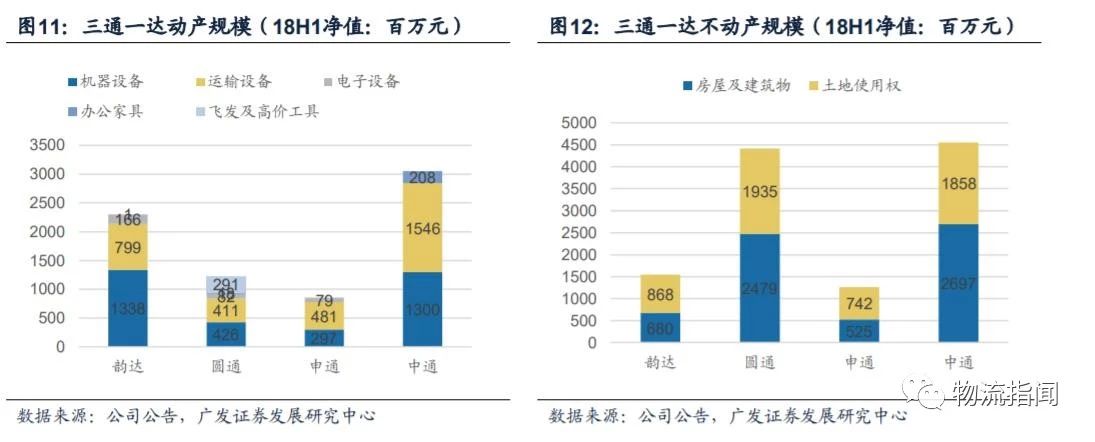

中通的各项资产都在三通一达中遥遥领先,这不仅得益于公司上市融资较多,近几年优异的利润表和现金流量表也大大增厚了公司资本。

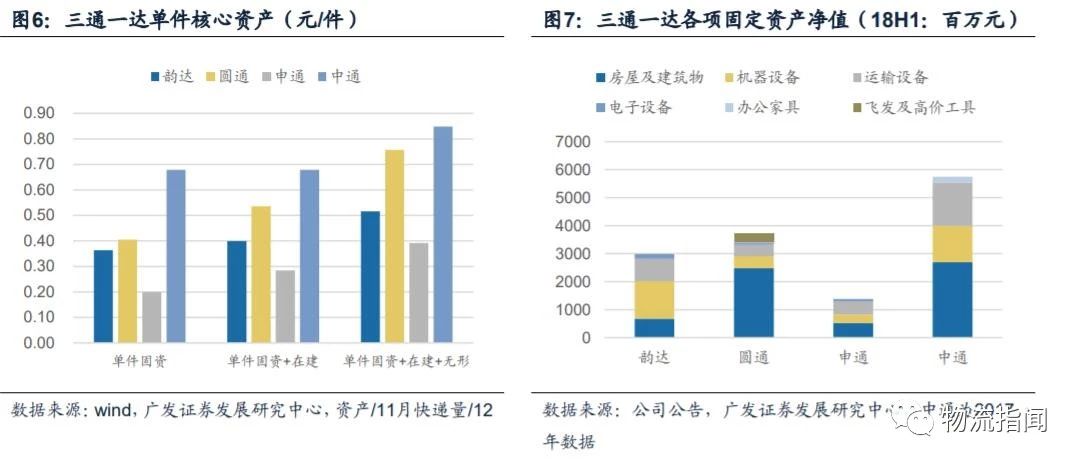

从核心资产来看,韵达、圆通的固定资产规模相似,圆通主要多了近3亿的飞机发动机及高价工具;圆通的在建工程较韵达和申通多,主要是转运中心和区域总部项目;无形资产方面,圆通甚至高过了中通。总体来看,圆通非流动资产占比最高,达60%。

我们用公司固定资产、在建工程以及无形资产的总和(2018Q3)除以12倍11月快递量(年化最大产能),以反映公司目前的自有产能利用。圆通和中通的单件核心资产较高,产能利用空间还很大,而韵达和申通未来可能需要加速产能扩张。

从结构上看,韵达的固定资产集中在机器电子设备、运输设备等动产,这类资产能加速快递流转且配置较灵活,可在短期内提升有效产能,而圆通的固定资产集中在房屋建筑,有效产能的释放偏长期,申通、中通的资产分布相对均衡。

2016-2018H1,韵达的新增固定资产主要是机器和运输设备,2018H1,韵达的机器设备净值已经达到13.38亿元,超过了中通;圆通固定资产的增长集中在房屋建筑,2018H1,圆通房屋建筑净值达到24.79亿元,略低于中通;申通和中通的固定资产增长相对均衡,中通2017年房屋建筑增长较多,申通18H1的增长主要源于收购加盟商。

三通一达的无形资产主要是土地使用权。从增量来看,圆通和中通都保持着较快增长,绝对量来看,圆通土地使用权总值最高,其次是中通。韵达和申通在土地产上的储备较少,根据公司公告,韵达、申通的工作场地大部分通过租赁而来。

从公司公布的投资状况分析来看,韵达和申通的投资都主要集中在车辆和分拣中心;中通的投资主要集中在车辆以及土地资源。

整体来看,中通的各类资产在绝对规模上都具备较强的优势;韵达的资产配置偏向动产,其规模略低于中通;而圆通的资产配置偏向于不动产,房建土地规模与中通相当;申通各类资产配置较均衡,但绝对规模相对较小。

此外,从流动资产来看,中通规模最大,现金最充足,其次是年初完成定增的韵达。考虑圆通36亿可转债和申通新发20亿债券后,圆通的流动资产预计会高于申通,但申通的货币现金仍高于韵达和圆通。三通一达资产流动性较强,未来产能优化的资本充足。

二、设备投入降低人工成本,房建土地影响全网优化

2015年,韵达开始采用承包车模式:先自购车辆再租赁给第三方物流公司承运。2016-2017年,韵达的运输设备资产快速增长,运输自有化率提升,单件运输成本从2015年的0.85元下降到2018H1的0.71元;同时,在中转全自营的模式下,韵达的中心操作成本也下降到和中通一样的水平。

(一)电子机器设备投入提升中转效率,能快速降低中转人工成本

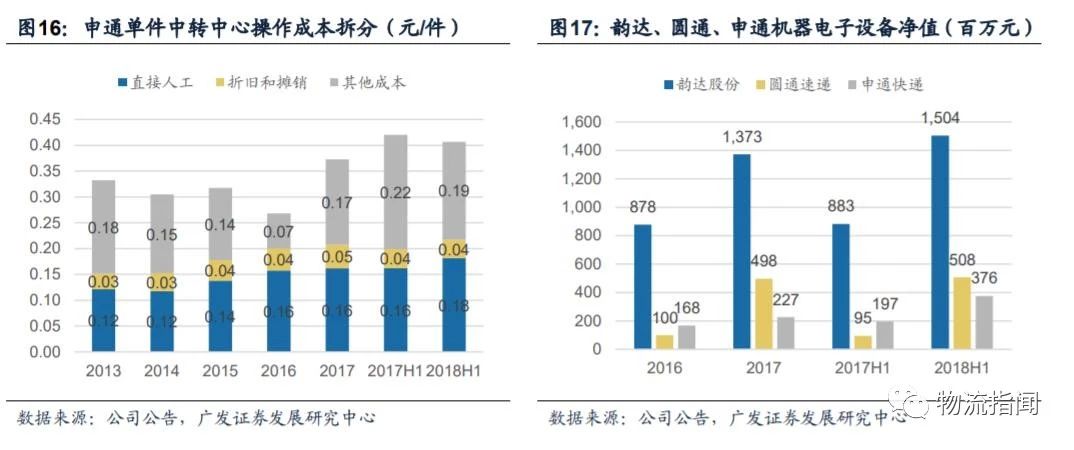

细拆韵达的单件中心操作成本我们可以发现,人工支出的下降是中心操作成本优化的主要原因。2016-2017年,韵达迅速铺开中转升级项目,先后引进了交叉带自动分拣系统、快手设备、便携打印机等,新增机器和电子设备远高于圆通、申通和中通,中转自动化水平显著提升,这是中心操作成本下降的主要原因。

申通在2017年以前的单件中转成本都低于韵达,但是在中转自营率较低的情况下,全网政策推行存在一定阻碍,2016-2017年的设备新增与更新较慢,这使得人工成本有所上涨(2017年其他成本上涨主要是增加了车线补贴)。

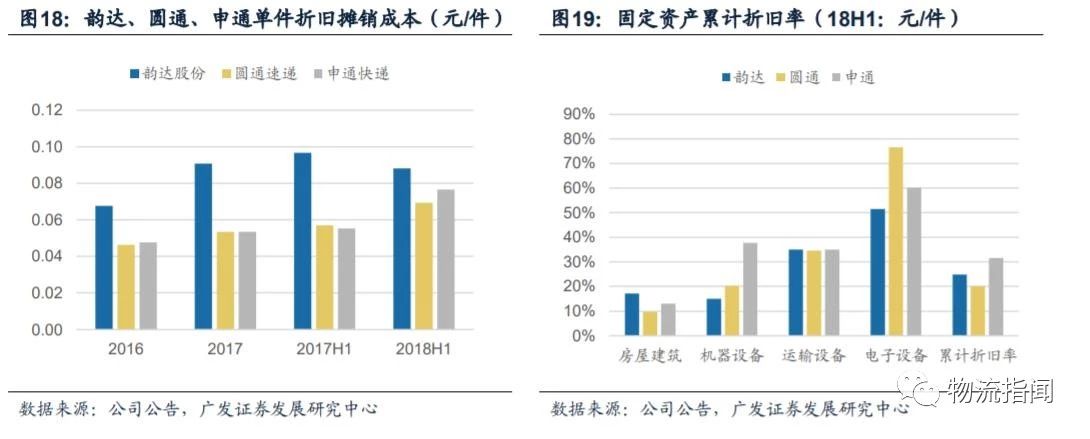

由于运输、机器设备占比较大,韵达的单件折旧摊销成本高于圆通和申通,但是韵达的设备新增和更新较快,因此累计折旧率最低。虽然折旧速度较快的动产增加了韵达了折旧成本,但是人工成本的节约基本覆盖了折旧成本的增加,公司单件成本在短期内得到了有效的优化。

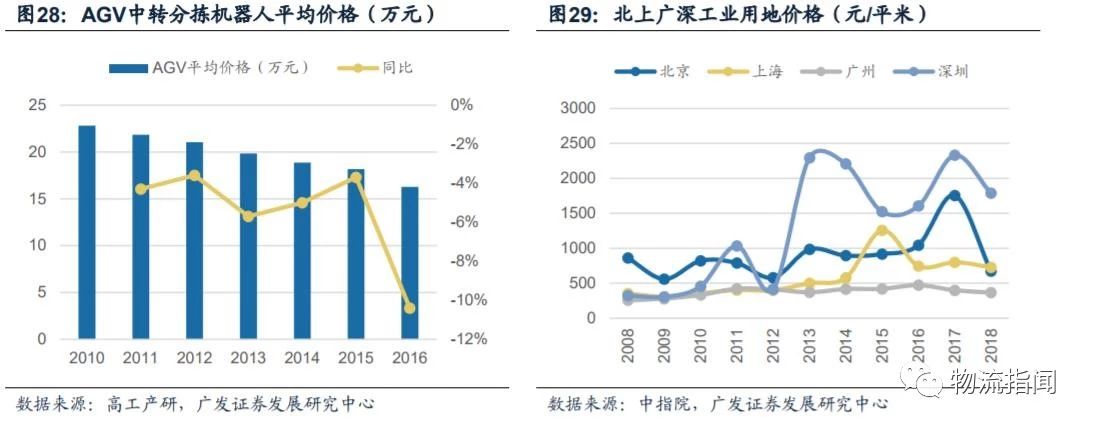

机器设备、电子设备、运输设备等动产能快速投入快递业务经营,加速快递流通速度,在短期内提升有效产能,降低人工支出;其次,动产的配置较灵活,一次性资本支出较小,对公司资本开支的压力较小;但是,运输设备等资产折旧快、磨损大,会一定程度上增加折旧成本。总体而言,投入电子、机器、运输设备是短期提效降本的有效措施。

(二)不动产的有效产能释放较滞后,中转场布局影响全网成本优化

房屋建筑、土地等不动产的资本投入大,且存在建设周期,快递量和不动产产能的匹配存在时间差,因此规模效应来得更慢,有效产能的释放偏长期。但是不动产的布局对快递全网效率的优化至关重要:

1.中转场的数量和面积规模决定了全网分拣快递的能力,面积越大的中转场分拣能力越强;

2.中转场的选址对全网路由的优化至关重要,越是靠近揽货前端,提前分拣规划路由,越能有效地提升全网路由效率,降低全网成本。

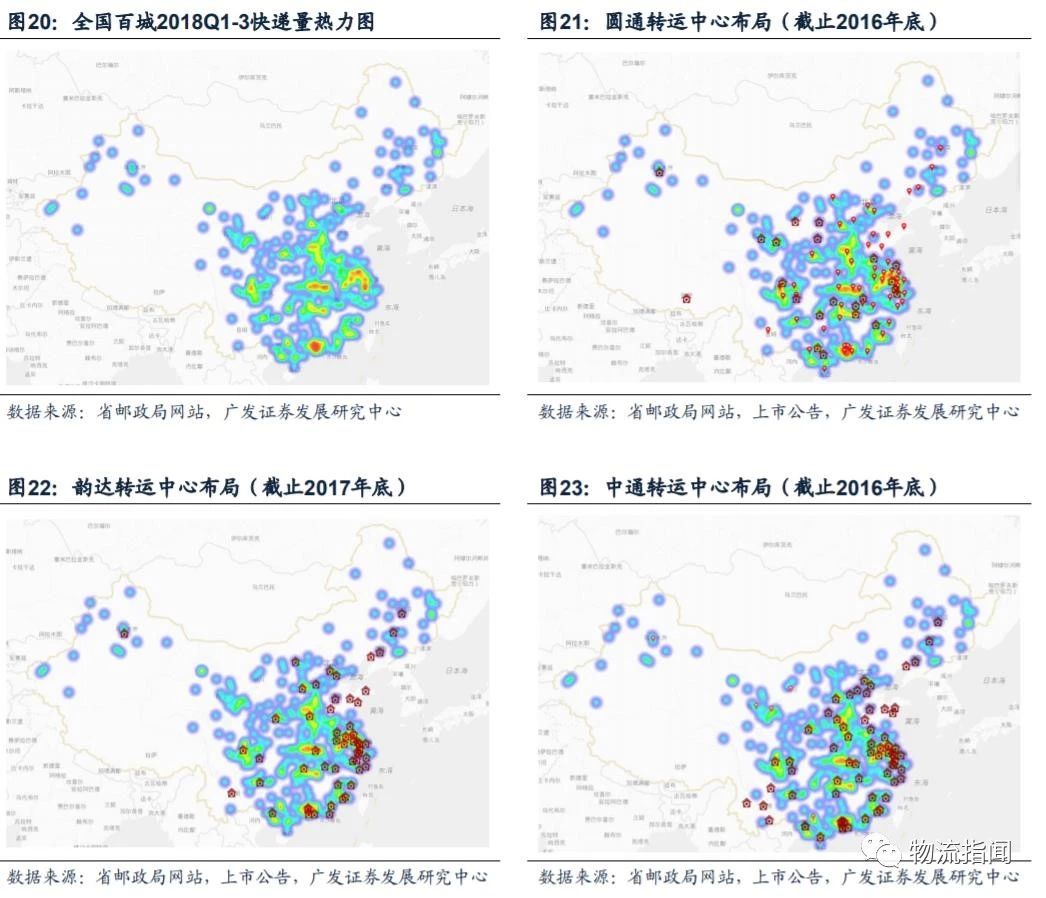

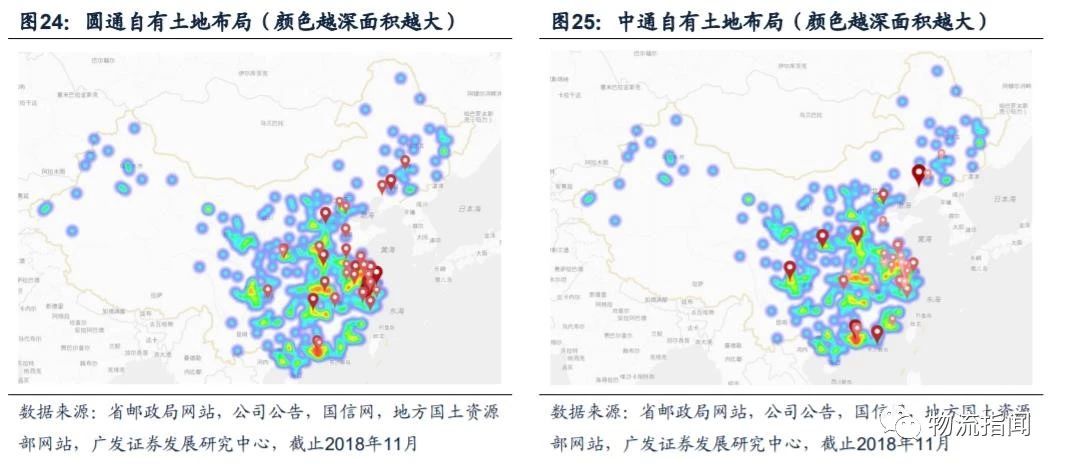

我们根据各省公布的城市快递量数据勾勒了全国百城快递分布热力图,可以看到,长三角、珠三角、两湖区域是全国快递揽收的主要地区,因此,在这些地方布局中转场能有效优化全网效率。从中转场布局密度来看,圆通和中通最高,在主要城市都有中转场布局,圆通在东北部、河南河北等区域的中转场为加盟商所有,中通近乎全自营(图中房子为自营),韵达的布局主要在长三角。

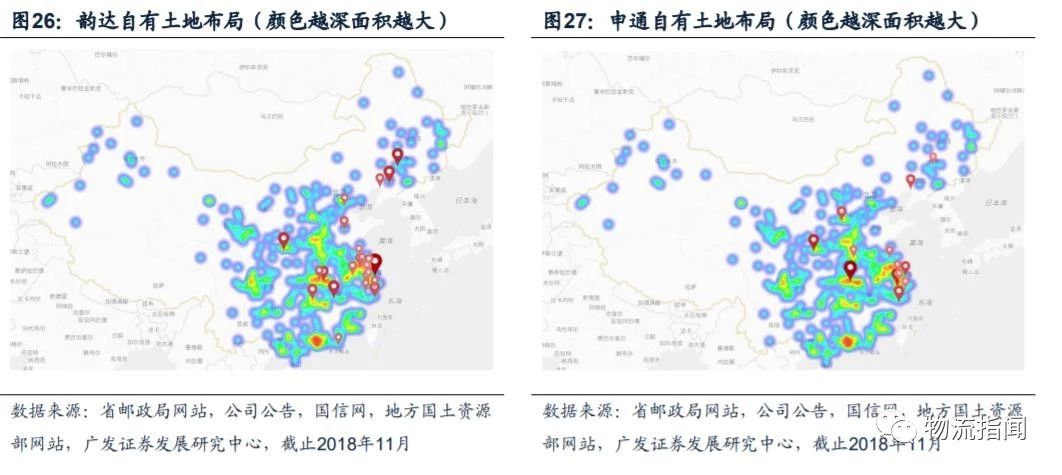

在上述全国百城快递分布热力图的基础上,我们继续勾勒了通达系快递的土地资源布局图(气泡颜色越深土地面积越大)。可以看到,圆通和中通的土地布局最多,其中圆通的土地主要在长三角,湖北,而中通在西北、东北、广深都有土地资源,江浙沪的地块小而密集。

韵达和申通的自有土地资源相对少一些,主要还是集中在长三角地区,韵达在东北有一定的土地储备,在湖广的土地也较多,申通主要在湖北有一定的土地资源。

工业用地的供给相对紧缺,且区位条件较好的土地会越来越难拿,因此工业用地的价格整体呈上升趋势,而相应的租金也可能逐年增长,因此土地资源储备是快递物流公司对长期经营的部署,先拿地的企业将具备一定的先发优势。

相较而言,同款中转分拣设备的价格是向下的,且购置安装的周期短,部署灵活,因此,动产的再置周期和成本都更低,前期因为设备老旧,投入不足而成本较高的快递有望加快成本优化。

三、圆通优化运力韵达布局土地,通达快递长期格局未定

2018H1,圆通根据运能体系建设目标,购置干线车辆、实施机队升级,完善公司运能体系能力建设,自有运输车辆达到1244 辆,实际投入运营车辆740辆,自有运输车辆占比快速提升,单票运输成本下降0.05元,降幅达6.1%。

2018H2,韵达加速土地资源布局。据不完全统计,韵达下半年以来已经陆续购置土地78.86万平米,总计成交金额达2.41亿元。

据估算,加上上述新购土地,韵达的土地资源面积达到了249万平米,和圆通的自有土地面积更加接近。根据来自国信网、房天下、以及地方国土资源部网数据的不完全统计,三通一达新购地的平均价格呈上升趋势。

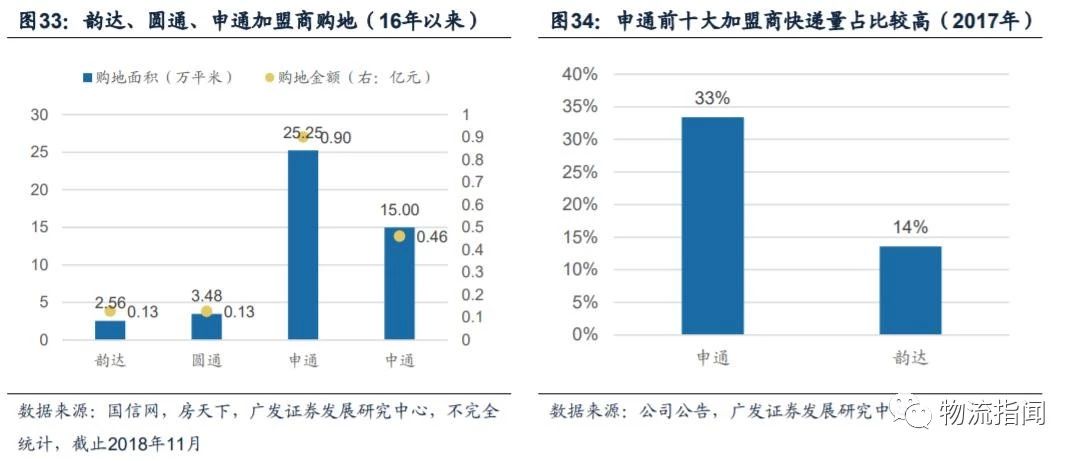

通过梳理公司上市公告、半年报、年报中披露的土地资产,结合国信网、房天下、以及地方国土资源部网的数据,我们总结了圆通、申通、韵达自有土地排前10的城市。圆通的自有土地主要在东部和中部,申通的自有土地主要在东部,韵达的自有土地主要分布在东北部。

在梳理公司总部购地信息的同时,我们发现,一些三通一达的加盟商也在布局土地资产。根据不完全统计(来自国信网的数据),申通的加盟商自2016年以来购买的土地资源达25.25万平米。在大加盟模式下,申通的加盟商具有较强的资本竞争力,能够较好地配合z总部布局全网资产。

四、总结

三通一达在核心业务自营、关键资产自有的经营策略上已逐渐一致,其次随着行业增速放缓,存量和增量份额的竞争必须匹配合理的产能扩张节奏,这是三通一达在经营方向上的共识。但是,从三通一达的资产负债来看,三通一达的资本实力、产能结构仍存在较大差异。

1、中通的各类资产在绝对规模上都具备较强的优势;韵达的资产配置偏向动产,其规模略低于中通;而圆通的资产配置偏向于不动产,房建土地规模与中通相当;申通各类资产配置较均衡,但绝对规模相对较小。

2、从流动资产来看,中通规模最大,现金最充足,其次是年初完成定增的韵达。考虑圆通36亿可转债和申通新发20亿债券后,圆通的流动资产预计会高于申通,但申通的货币现金仍高于韵达和圆通。三通一达资产流动性较强,未来产能优化的资本充足。

3、设备投入降低人工成本。2016-2017年,韵达通过自购车辆的承运商模式提升了运输自有化率,单件运输成本从2015年的0.85元下降到2018H1的0.71元;同时,通达还先后引进了交叉带自动分拣系统、快手设备等,中转自动化水平提升,中心操作中的人工成本显著降低。

4、房建、土地等不动产的规模决定了全网的中转处理能力,其布局影响全网的路由效率,但由于资本投入大建设周期长,快递量和不动产产能的匹配存在时间差,因此规模效应来得更慢,有效产能的释放偏长期。目前圆通的自有土地资源最多,布局范围较广,且主要集中在东中部重点城市。

5、2018H1,圆通完善公司运能体系能力建设,单票运输成本下降0.05元,降幅达6.1%;2018H2,韵达加速土地资源布局。据不完全统计,韵达下半年以来已经陆续购置土地78.86万平米,自有土地面积预计已经和圆通相当。

整体来看,三通一达都存在一定的产能短板,未来仍将继续投入产能优化。前期因为设备老旧,投入不足而成本较高的快递有望加快成本优化,通达系快递的长期格局或仍存在变数。

来源/广发证券

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层