年货节的两个月,这位快递小哥创下了高峰期日均揽收超4000单、最高单日8000单的亮眼业绩

2026-02-28

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

物流行业马年春节的考卷已经铺开,德邦快递接下来的答卷,值得行业仔细品读。

2026-01-15

快递的反脆弱性与比较优势

01

市场在交易什么?

我们时常被投资者问到“快递股价上涨是否由竞争格局优化驱动?”而“竞争格局”是一个广泛使用但缺乏精确定义的概念,我们更愿意将其分解为“市场结构”与“竞争策略”两个维度。

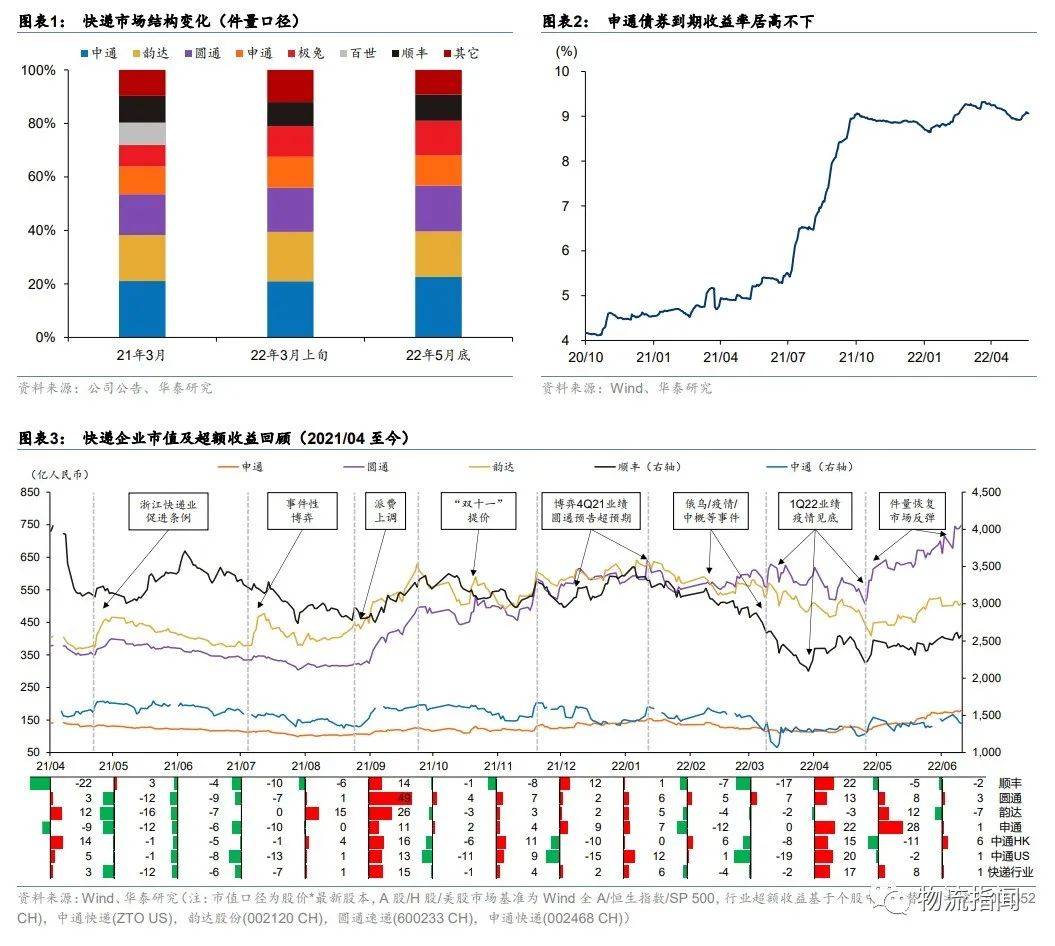

过去一年,快递市场结构发生了有限的优化(大部分源于极兔收购百世),但“供给侧改革”对快递企业的“竞争策略”产生了显著影响。“确保网络平稳运行”与“不得低于成本经营”、“份额引导价格自律”对应于监管政策的最终目标、中介目标和操作目标,带来“抢量”到“挺价”的竞争策略变化。

3Q21 至今,快递股价表现和供给侧改革下的周期品亦有类似之处:

1)市场分歧从景气恢复到景气持续性,如申通债券收益率居高不下;

2)行业 PE(彭博 FTM)处于 18 年以来中枢位置,未显著扩张;

3)个股涨幅分化,后发企业(风口上的烂苹果)涨幅低于领先企业。从时间序列看,行业性超额收益集中于三个区间:

1)去年 9 月,“产粮区”提价催化“双十一”进一步提价预期,市场情绪修复带动估值修复。

2)去年 11 月-今年 1 月,旺季提价兑现盈利,淡季不淡确认景气,盈利预测上调带动股价上涨。

3)今年 4-5 月,一季报景气持续上行,疫情冲击率先修复,比较优势带动资产配置。

02

高频件量:疫情定方向,政策定斜率

1.组织能力与产能柔性

我们认为物流业的第一性原理是:基于物品的运输与仓储,解决物质、能量和信息在空间与时间上错配的难题。因此,物流并不局限于物质的范畴,如文件类快递/动力煤列车分别是以“物流”为载体的“信息流/能量流”。而除了有限的特殊场景(如搬家服务),物流都是商流的衍生需求,即可视为分销渠道的一部分。

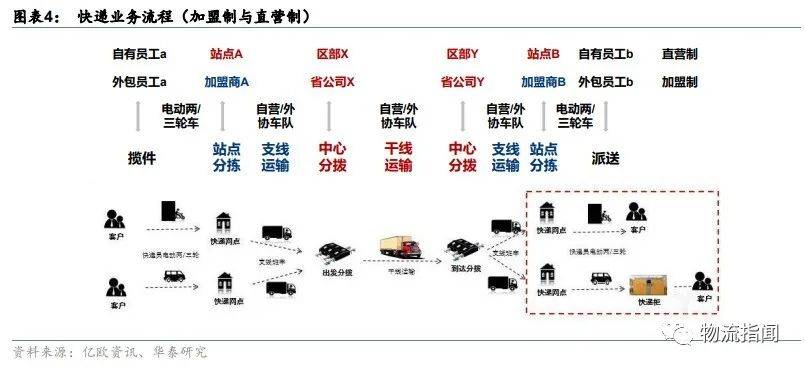

快递是物流业中颗粒度最小的子行业(票均重<30kg),核心功能是小件物品的分销履约(B2B/B2C/C2C)。一个简化的快递流程为:揽件=>支线运输=>中心分拨=>干线运输=>中心分拨=>支线运输=>派送,即依赖于“揽件加盟商/直营站点+总部+派件加盟商/直营站点”的三段式协作。

因此,快递企业的商业模式是对人力、运力等生产要素进行再组织,进而实现“门到门”的物流履约。以制造业类比,直营制快递接近于“收转运派”垂直整合,加盟制快递接近于“收派两端”贴牌代工+“中转运输”自主生产。

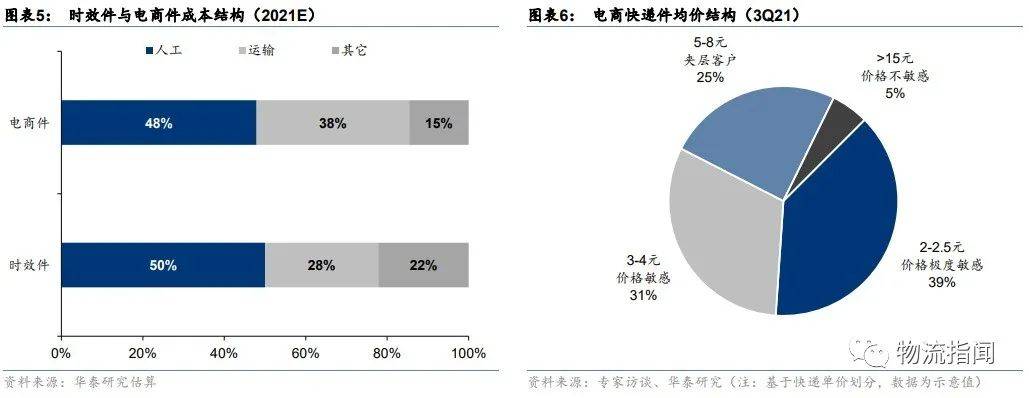

从投入要素看,快递业人力(分拣操作、揽件提成、派件提成等)和运力(干线运输+支线运输)成本约占 80%,场地、设备折旧、物料等其它成本约占 20%。除土地(尤其核心城市)具备较强的稀缺性,人力、运力、设备、物料等要素的供给都是充分甚至过剩的。

因此垂直整合(直营制)具备服务优势但缺乏成本优势,也即组织成本与服务溢价的匹配是商业模型成立的前提(董中浪:2019 年全球智慧物流峰会)。以电商快递为例,不同(商品)客单价包裹对快递价格的承受力完全不同,衍生出不同的产品形态甚至组织业态。

类比制造业,快递业的进入壁垒似乎很低:

1)物料(人力/运力等)可获得性很强;

2)生产工艺(快递流程)并不复杂;

3)大部分环节可以贴牌代工(代理加盟/资源外采)。虽然快递业“小批量试生产”的难度很低,个人就能够完成“门到门”履约(如物品捎带);难点在于“规模化生产良率管理与成本控制”,即基于海量动态需求兼顾低成本与优服务。

投资者很容易低估快递业务的难度:

1)快递很可能是中国最下沉的线下渠道,一线快递末端网点约 3 万(蜜雪冰城和正新鸡排门店约 2-2.5 万),员工总数约 30 万(含加盟商);

2)快递网络长期具备显著的规模效应,但在时点上存在最优经济产能(短期规模不经济),需求波动且不可储存导致运营难度很大(4Q 旺季和 1Q 淡季成本都很高);

3)快递服务可视为“非标的标品”(类似的案例是生鲜零售),低毛利会显著放大服务差异与盈利差异。

2.疫情冲击与共识分歧

国家邮政局存在两套业务量数据源:

1)安监口径:国家局与各快递企业总部对接的即时操作量数据;

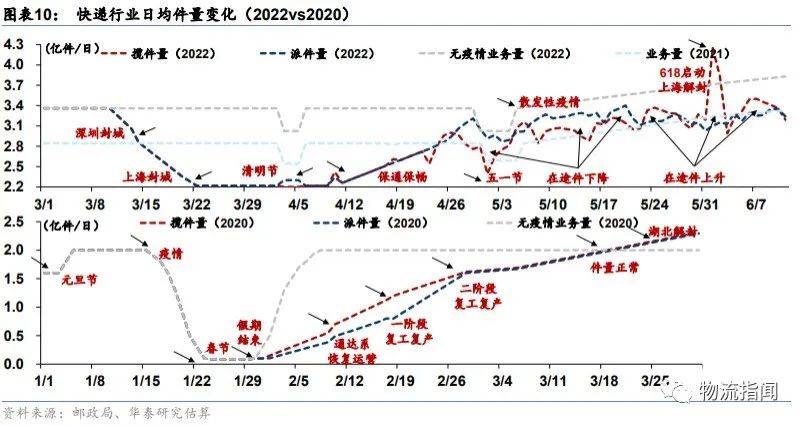

2)统计口径:各快递企业(揽件地加盟商+快递总部)自主申报,邮政管理机构逐级汇总。结合“安监数据”与“统计数据”,我们将 3 月以来全国快递件量划分为五个阶段:

1)3 月上旬,行业件量延续了 1-2 月的强劲增长(1-2 月/3 月上旬同比+20/+18%);

2)3 月中旬至下旬,全国多地疫情恶化,行业件量持续下行;

3)3 月下旬至 4 月中旬,行业件量见底;

4)4 月中旬至 4 月底:物流保通保畅推动行业件量修复;

5)4 月底以来(剔除五一及 618 扰动):行业件量窄幅波动。

对比 2020 年,两次疫情冲击的差异在于:

1)20 年疫情爆发适逢春节假期,快递员节后复工困难;22 年疫情奥密克戎传播力更强,“人物同防”冲击“揽转运派”全链路。

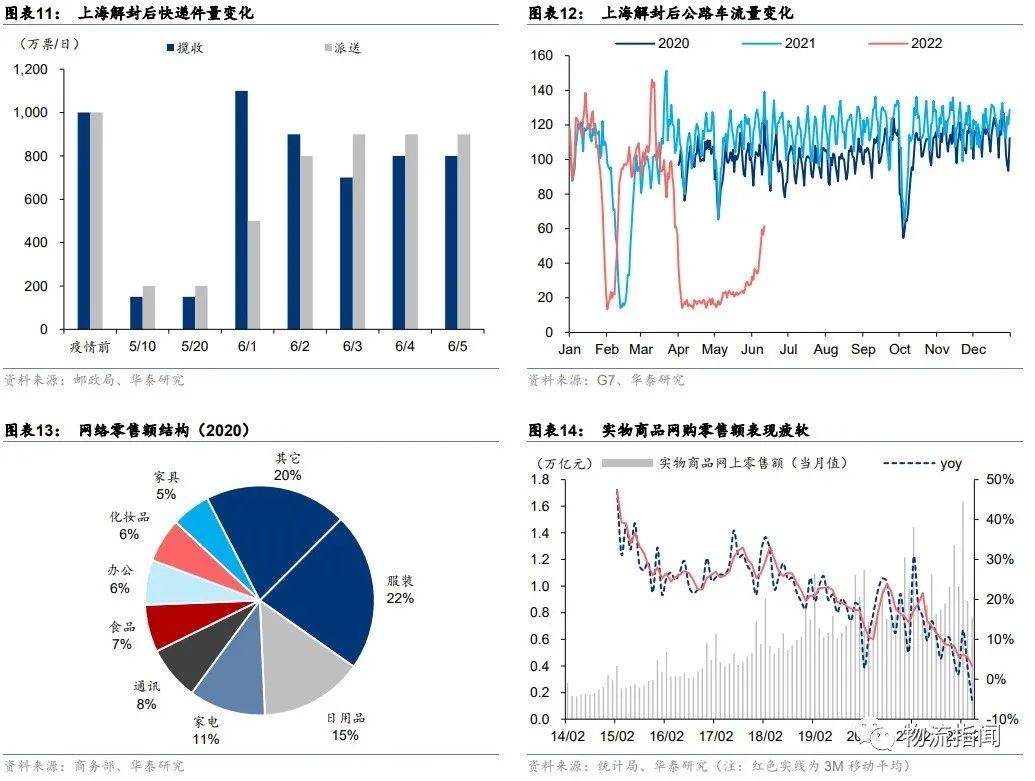

2)20 年疫情得到控制后,电商下沉等因素催化线上消费繁荣,快递件量快速突破疫前常态值;本次疫情缓和后,社零及电商消费表现疲软,行业件量尚未明显突破疫前常态值。

1)市场共识是快递业兼具供给弹性和需求韧性。由于人力、运力等生产要素的可获得性很强,生产流程又很快(全程时限约 2-3 天),快递业疫后供给恢复的速度强于大部分业态;快递产品以服装、日用品、家电等为主,需求具备较强韧性,疫情后被抑制的需求存在回补可能(外卖/生鲜电商更刚性,但难以回补)。

2)市场分歧集中于宏观经济与件量增速预测。今年 4 月,实物商品网购零售额同比-5%,有统计以来首次负增长(2020 年 1-2 月同比+3%)。根据我们年初的调研,投资者对 22 年件量增速的预测高度集中在 15%附近;5月以来,部分投资者开始下调 2H22 件量增速预期,市场分歧在加大。

03

景气周期:竞争定方向,需求定弹性

1.微观供给与微观竞争

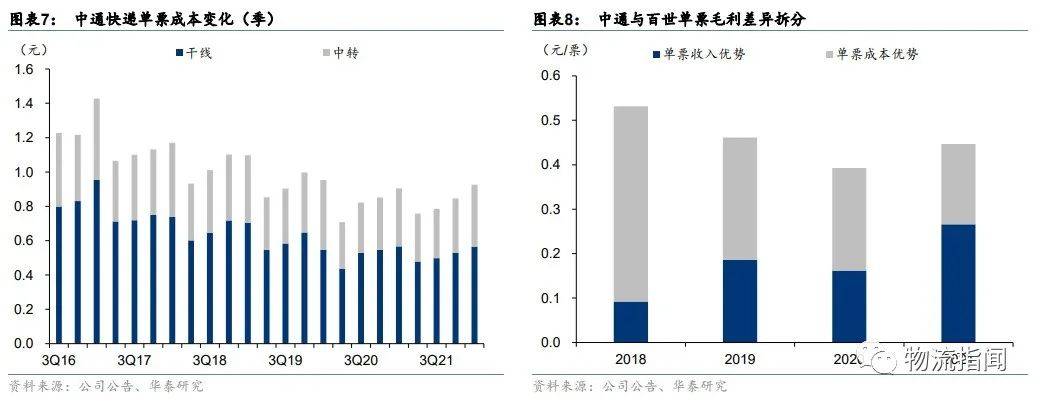

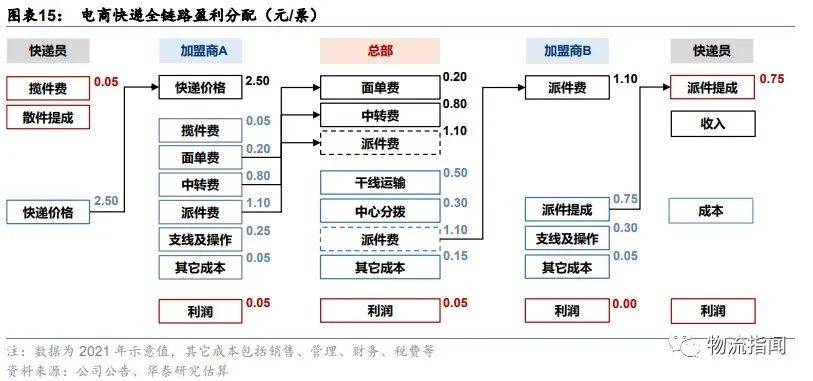

拆分电商快递 UE 模型并假设卖家付费 2.50 元/票(实际差异很大),我们估算电商快递全链路运营成本/费用/总成本/净利润 2.15/0.25/2.40/0.10 元/票(隐含净利率 4%),揽件加盟商/总部/派件加盟商盈利 0.05/0.05/0.00 元/票。总部 UE 模型可简化为:

1)面单费=总部毛利,

2)中转费=总部干线运输成本+中心分拨成本,3)派件费=派件加盟商收入。而对于揽件加盟商,由于总部政策成本(相当于消费品出厂价)显著高于运营成本(揽件费、支线运输、操作费等),总部政策而非加盟商物理产能才是微观供给的核心变量。

实际操作中,加盟商与总部的结算机制为先收后返、增量对赌:

1)加盟商向总部预付款购买快递单号,单票价格(假设 3 元/票)>政策成本(2.1 元/票);

2)总部根据加盟商指标完成情况返利(0.9 元/票),加盟商最终实际支付 2.1 元/票。快递件量是总部对加盟商的核心考核指标,超额件量给予每票返利,差额件量给予每票罚款,而长期无法完成件量考核的加盟商可能面临解约风险。由于单票罚款较重且存在解约风险,加盟商倾向于通过低价揽件甚至刷单方式完成总部指标。

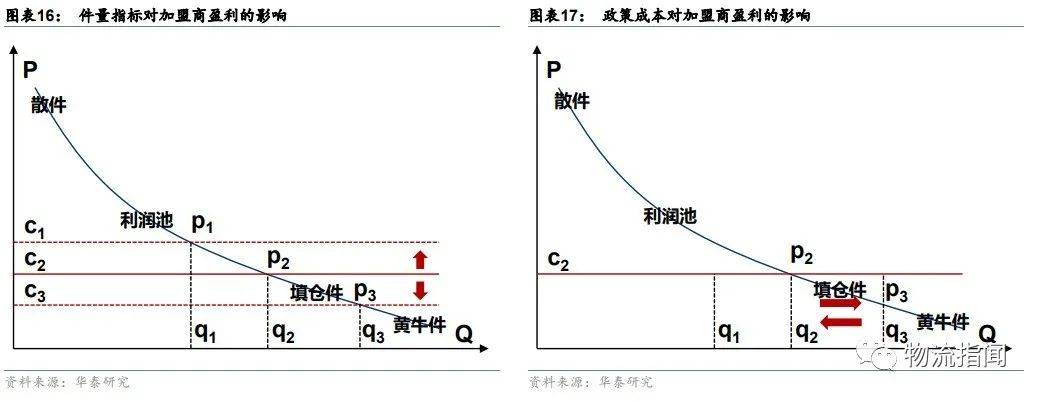

为了说明总部件量指标与政策成本对加盟商盈利的影响,我们建立一个简化的模型:

1)本地市场包含若干区域,分别对应 1 个加盟商;

2)区域内客户根据定价划分为若干细分市场,细分市场件量规模为外生变量,定价由本地市场竞争决定(加盟商是价格接受者);

3)加盟商具备价格歧视能力;

4)不存在主动的跨区揽件行为;

5)加盟商边际成本等于平均成本(包含政策成本和运营成本)。

初始条件下,加盟商平均成本为 c2,件量指标为 q2,即加盟商利润最大化时刚好完成总部指标。

1)加盟商件量指标维持 q2,若平均成本随政策调整上升至 c1,此时加盟商利润最大化的件量为 q1,但需要额外揽件 q2-q1(亏损客户)以完成指标;反之,若加盟商平均成本下降至 c3,此时加盟商利润最大化的件量为 q3,超额完成件量指标。

2)加盟商平均成本维持 c2,若件量指标下降至 q1,此时加盟商利润最大化的件量为 q2,超额完成件量指标;若件量指标上升至 q3,此时加盟商需要额外揽件 q3-q2(亏损客户)以完成指标。

实际情况中,同区域往往存在若干加盟商且存在主动的跨区揽件行为:1)政策成本上升,市场竞争缓和,加盟商盈利恶化;反之政策成本下降,市场竞争加剧,加盟商盈利改善。2)件量指标上行,市场竞争加剧,加盟商盈利恶化;反之件量指标下降,市场竞争缓和,加盟商盈利改善。

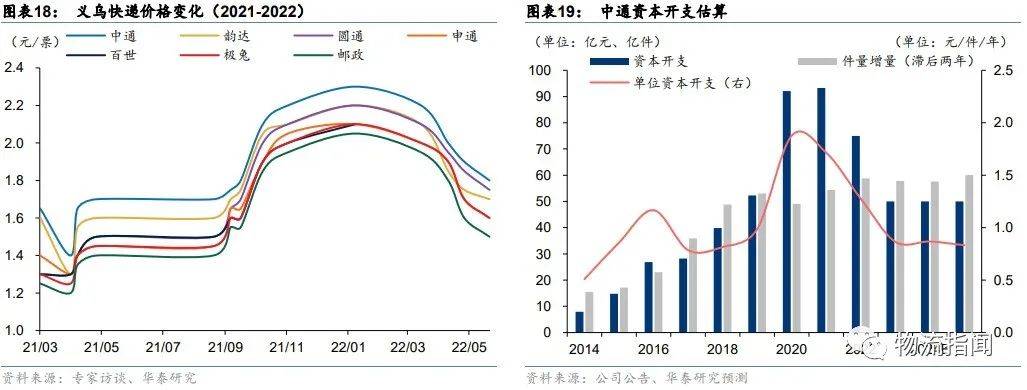

经典的周期研究范式是“需求定方向,供给定弹性”,逻辑在于产能的进入和退出(供给)通常滞后于需求变化。如前文所述,快递业微观供给的核心驱动力是总部政策而非加盟商物理产能,但总部政策通常较为稳定(频繁的政策调整并不利于网络稳定)。2021 年以来,义乌等“产粮区”价格的变化表现为“政策(供给/竞争)定方向,需求定弹性”:

1)社零与电商增速(需求)下行;

2)加盟商物理产能短期难有显著变化(高标准基础设施建设需要 1-2 年);

3)监管介入倒逼总部政策调整,事实上发生了供给变化快于需求的现象。因此,总部产能的提前投放(阶段性过剩)并不必然加剧市场竞争。

2.存量竞争与增量竞争

快递业网络效应与规模效应强于普通连锁业态,但高退出成本(网络全国化)与长进攻周期(有限区域化)加剧了竞争。从中观视角,快递企业的竞争是网络的整体对抗,前半场战事胶着,后半场势如破竹。(详见《脚踏实地,仰望星空》2022/03)

1)网络全国化导致退出成本很高。虽然部分电商能够实现全国分仓+本地派送,但大部分中小卖家需要单点发全国的物流服务。因此,若快递加盟商因亏损退出,总部可以中止区域揽收服务,但必须维持区域派送服务(否则会严重影响全网服务品质),退出成本很高。由于局部网络停摆存在溢出效应,一旦突破临界点就很容易引发全网崩溃。

2)有限区域化导致进攻周期很长。中国电商卖家(供给)与人口(需求)地域差异导致快递业务的区域分布很不平衡,而同一品牌不同区域/同一区域不同品牌加盟商实力差异也很大。作为本地化的劳动密集型服务业,快递加盟商很难像酒店/零售业标准化复制,而过高的退出成本亦导致竞争胶着,拉长了进攻周期。

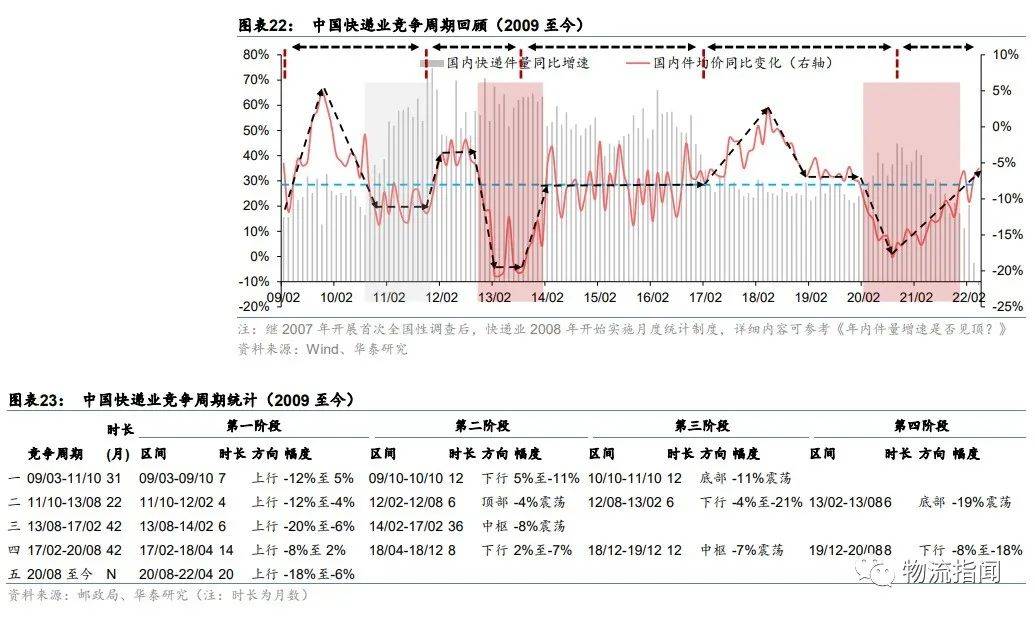

基于国内件均价(同城件+异地件)同比变化,我们将 2009 年以来的快递行业划分为五个竞争周期。中观快递竞争是资本进入与存量竞争的叠加,而资本进入往往加剧存量竞争。2009 年至今,快递业经历了四次较大规模的资本进入;前三次以财务投资人为主,而本次以产业投资人为主。

1)2011 年:韵达引入联想与复星投资;

2)2013 年:中通引入红杉等投资,顺丰引入招商局等投资;

3)2016-2017 年:通达系与顺丰相继借壳/IPO 上市;

4)2019-2020 年:顺丰拓展电商件,京东拓展网络型快递业务,极兔起网起量。

前两次后发企业财务融资触发了存量竞争,发动者达到预定目标后价格快速修复。第三次财务资本进入后,二线快递退出与部分一线快递出让份额消化了价格战,竞争周期反而有所上行。本轮产业资本进入后,存量企业与新进入者进入“淘汰赛”,价格战周期拉长而烈度增强。伴随政策干预及二级市场估值下行抑制资本进入与市场竞争,我们认为本轮价格战已基本结束,2021/12 以来价格降幅已经好于长期中枢。

来源/华泰证券

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层