腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

本篇报告通过需求侧和供给侧分析Costco逆势增长现状,并从供应链角度揭示其低价之迷。

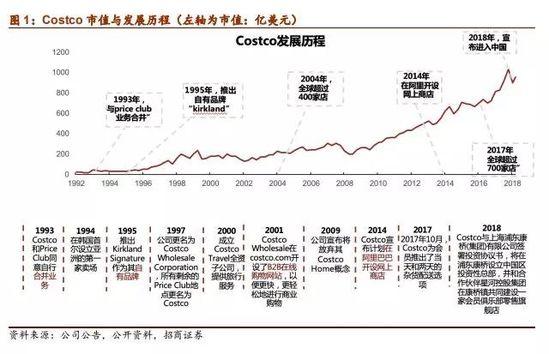

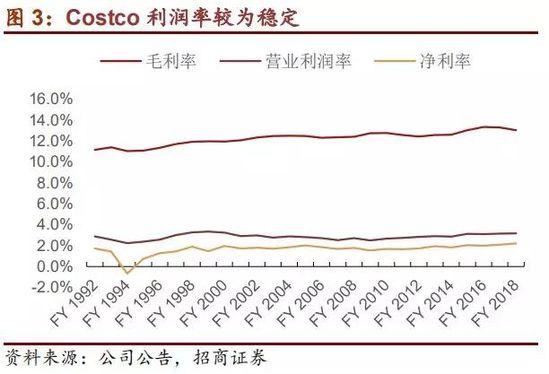

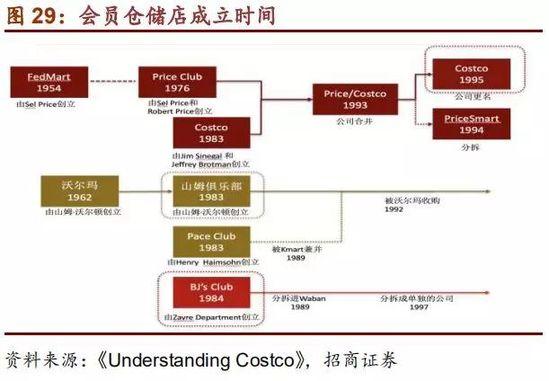

最早起源于1976年Price Club,Costco在1983年成立于美国华盛顿州西雅图。Costco目前是美国第二大零售商、全球第七大零售商以及美国第一大连锁会员制仓储式量贩店,2018年营业收入达到1415.76亿美元,调整后净利润为31.34亿美元,在美国2017年财富世界500强排行榜的第36名。截至2018年,Costco在全球九个国家和地区设有762家分店,其中大部分都位于美国境内,加拿大则是最大国外市场。自成立以来,Costco利润率较为稳定,剔除极值外,毛利率保持在11%-14%,净利率则保持在1%-2%。

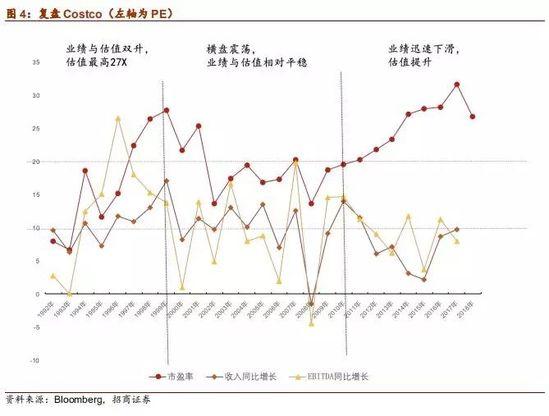

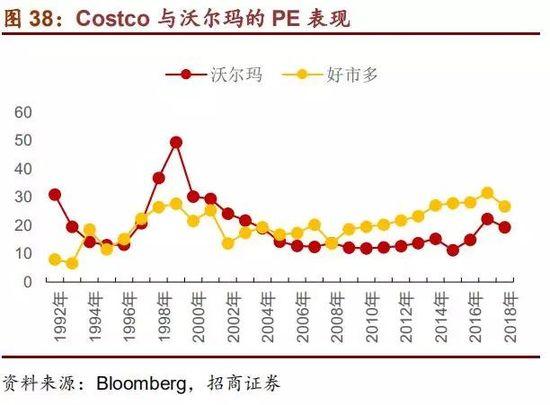

回顾历史,从估值角度看Costco,大致可分为三个阶段。

第一阶段:1992-1999年,九十年代收入和增幅大幅提升,带动估值提升,从不到10x至27x;

第二阶段:2000—2010年,期间横盘震荡,业绩增速保持在10%,估值也维持在15x-20x;

第三阶段:2011年至今,业绩增速回落至10%以下,PETTM提升,目前在28x。近期估值下滑主要可能受到亚马逊收购Whole Foods冲击影响。

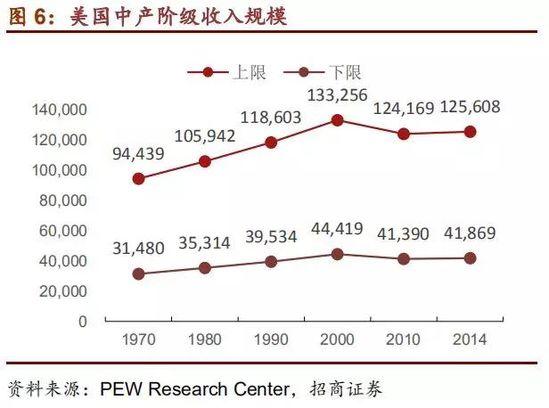

(一)选址郊区,锚定美国中产阶级消费习惯差异化定位

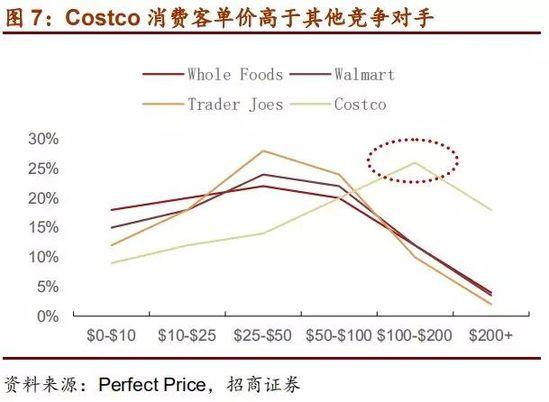

与沃尔玛泛长尾覆盖不同,Costco差异化定位美国中产阶级。根据Stifle调查显示,约有25%的Costco会员每年收入超过10万美元。根据Perfect Price调研报告,Costco单程人均消费额136美元,并且25%的消费人群客单价在100-200美元之间,远远超过沃尔玛、Whole Foods等。根据年报估算假设在Costco的年人均消费为1500美元,并且根据PEW研究中心数据,假设中产阶级收入在4.2万-12.6万之间,则其在Costco的年均消费占比在1.19%-3.58%之间。

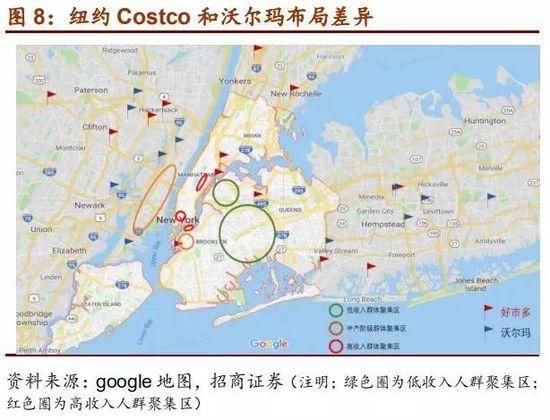

Costco和沃尔玛选址聚焦稍有不同,Costco聚焦在中高收入群体聚集区。 从整体布局来看,相比东部布局更密集的Sam’s Club会员店以及沿东部沿海布局的BJ’s Club,Costco在美国西部布局更密集。单从城市来看,Costco更聚焦中高收入群体聚集区,与重点布局在相对“穷人区”的沃尔玛一定程度上形成错位竞争。

差异化定位与选址策略效果显著,Costco闭店率下滑明显。根据公司披露的公告,关店数量控制在合理范围,并且每年关闭/出售的网点数占比从1994年的3.62%降低至2018年的0.52%,闭店率下滑明显,Costco选址策略颇有成效。

(二)低价加油站引流,助力会员消费

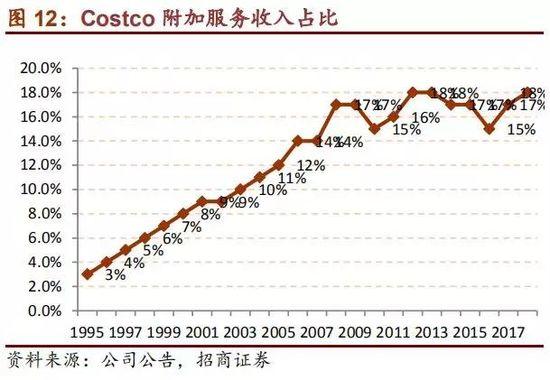

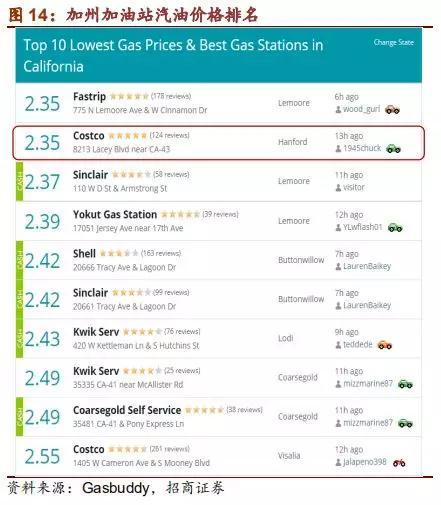

Costco通过旗下自有的Kirkland品牌开展汽油销售业务,1995年Costco在亚利桑那州图森市开了第一家加油站,到2018年已经有567家。Kirkland一般提供两种汽油:Kirkland Signature regular unleaded和Kirkland Signature premium。这两种汽油都会添加洗涤剂添加剂保持汽车油箱清洁,它们通常是政府规定的最低额的五倍。Costco在年报中将加油站汽油销售归入附加业务中(主要靠加油站业务和药品销售),附加业务在Costco总营收中占比提升,可见其战略重要性上升。

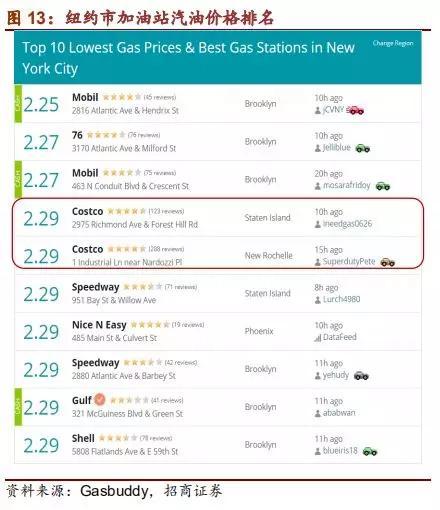

根据Gasbuddy的公开信息,Costco在美国汽油价格较高的地区具有较为明显的价格优势。而这些地区往往是美国中产阶级聚集的地方,代表美国重要的消费力量。沃尔玛的加油站有两个品牌:Murphy和Sam's Club。根据OPIS的调研结果,Costco在2017、2018年分别名列美国最便宜汽油品牌第1名、第2名,且领先主要竞争对手Sam’s Club、BJ’s Club等,Costco加油站和主要竞争对手相比,每加仑汽油价格要便宜约20美分。

(三)爆款商品+寻宝+试吃,Costco打造有温度的线下消费体验

美食广场物美价廉成引流胜地。不同于国内的外租区,Costco所有业务均为自营,美食广场也会卖Costco食物,并且以高性价比著称。据真友书屋报道,Costco一年能卖1亿只热狗,并且食物价格很少变化,成立至今,披萨仍是1.99美元/片,9.99美元/个,热狗汽水组合1.5美元,烤鸡是4.99美元,价格几乎无变化。2003年可口可乐涨价,Costco就换成了百事可乐。为了不涨价,2009年把Hebrew品牌换成自有品牌。

除生活必需品外,Costco还会提供一些轻奢产品,创造“寻宝”氛围。除了大桶的坚果、大箱的纸巾、花生酱和士力架以外,Costco还提供奢侈品,但数量不多,商品更新快,同一商品及大折扣不是每天都有,且产品并非最新款。例如Burberry、Gucci等上的款式部分都是一些老款,由于奢侈品的受众对于价格敏感度较低,因此低价是扩展了消费群体,而不是原消费者转移到Costco进行购买。为避免奢侈品侵害其苦心经营的高价形象,Costco在普通货架上卖GUCCI、COACH等奢侈品时,会要求供货商更改其传统的包装,在外观上显得廉价一些。

Costco做线下有温度的试吃,试吃大方程度难以想象。相比国内蜻蜓点水的试吃方式,Costco的试吃方式与其经营文化一样,也以“大量”著称。逛过Costco的人都表示,基本逛完一圈Costco便能吃饱,线下消费体验良好。

部分引流商品亏本运营,让利客户。虽然大部分鲜肉业务仍然是最畅销的商品,但Costco提供熟食和即开即煮的产品,例如烹饪好的排骨、烤鸡、肉饼等。其中,仅售4.99美元的烤鸡就成为了Costco重要的引流产品,根据The Daily Meal报道,Costco一天能销售15.7万只鸡,一年能销售6000万只鸡,同时由于较低售价,公司每年损失大概3000-4000万美元。

(四)Costco在中国——国际休闲零食消费品类偏好排第一

2014年10月,Costco正式宣布与阿里巴巴集团合作,在天猫国际开设官方旗舰店,将食品和保健品等自有品牌产品推进中国大陆市场。2014年10月12日至14日,在杭州总部头两天的开幕式上就收到了一万份订单,包括三吨的Kirkland品牌坚果、以及1.5吨的蔓越莓干。2019年3月,Costco将正式进驻中国,地址设于上海闵行。

美国Kirkland混合坚果上榜中国消费者新年最爱买的前十食品。海淘平台洋码头于近日发布了《2018洋年货消费地图》大数据,据统计,2018年洋年货已经占比年货市场的63%,深受全国各地消费者的喜爱。西班牙爱宝瑞德橄榄油、美国Kirkland混合坚果、加拿大Wendell白蜜、澳洲的Weet-Bix全麦麦片同步上榜中国消费者新年最爱买的前十食品。

Costco天猫国际官方旗舰店中售卖的基本都是食品和保健品,初期上线300个左右SKU并陆续扩展。天猫国际方面表示,Costco著名的科克兰坚果、鱼油和蔓越莓干纳入“双11”预售名单,仅坚果已经卖出了20多吨。Costco方面还表示,在跑通整条中国消费者跨境购买通路后,还将把品类逐渐拓展到包括生鲜在内的更多优势产品。

(一)存量市场中完成逆势增长

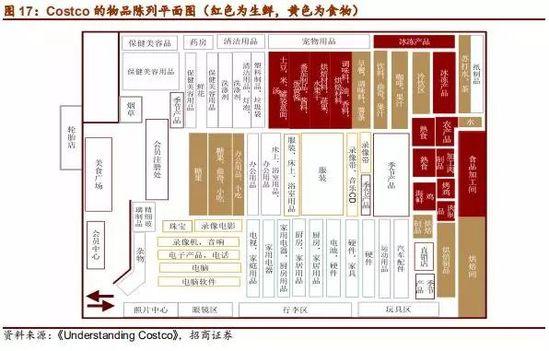

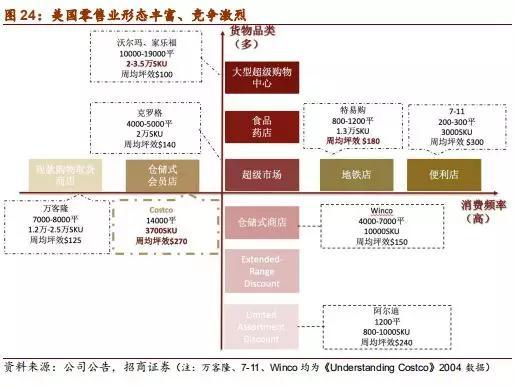

Costco收入增速次于亚马逊,高于沃尔玛。根据公司公告显示,以沃尔玛为代表的传统大型购物中心收入增速低于10%,Costco的业绩优于沃尔玛,季度同比最大值为16.8%。相比其他零售业态,Costco的SKU受限但是周均坪效较高。Costco的SKU较为有限,平均控制在3700左右,相比沃尔玛2-3.5万的SKU,Costco品类更显小而美。但Costco的周均坪效最高,根据公司最新公告显示,Costco的周均坪效大约在270美元,遥遥领先于沃尔玛和家乐福的100美元的周均坪效。

(二)合并仓储式会员店鼻祖,会员制经营思路更清晰

始于Price Club,会员仓储超市效仿者众多,后期Costco、Sam’s Club和BJ’s Club存活,对比其他两家:

1.Costco食品所占比重较大。

相较于出身沃尔玛的Sam俱乐部,Costco食品所占比重较高,2018年食品及杂货占比达到41%,同时生鲜产品占比为14%,Costco的有机产品的数量以及占比也已超过其他两家。

2.Costco产品更加低价。

根据WCF的调查报告,以Sam’s Club商品为基准(100)对比,BJ’s Club的价格普遍较贵,而Costco和Sam’s Club相对价格较低。

3.Costco业绩略胜一筹。

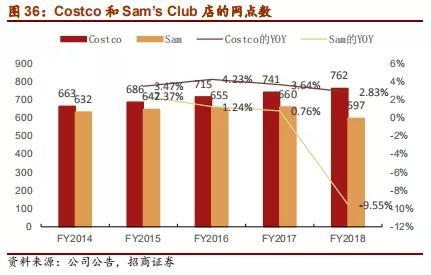

根据公司年报,2018年,Costco营收增速为9.73%,Sam’s Club为3.23%;Costco利润增速为10.34%,Sam’s Club为-41.23%。Sam’s Club网店在也首次出现下滑,截至2018年网店数为597,比2017年减少63个店,而Costco在2018年仍在扩店,截至2018年Costco共有762个店。综合来看,Sam’s Club会员店由于并未摆脱沃尔玛经营基因,SKU较多且与沃尔玛自身商品品类并未实现较大差异化创新,经营也未摆脱赚差价模式,会员性价比稍逊于Costco。

(三)PK巨头沃尔玛,同店增速领先

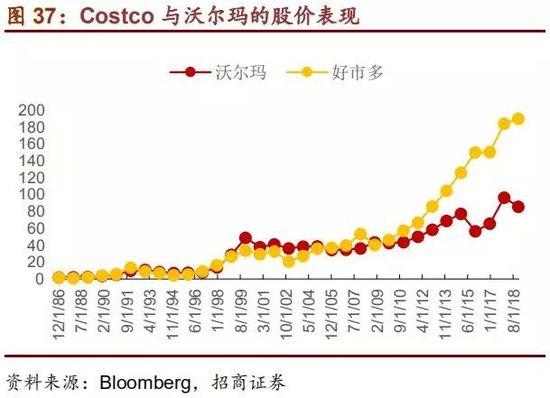

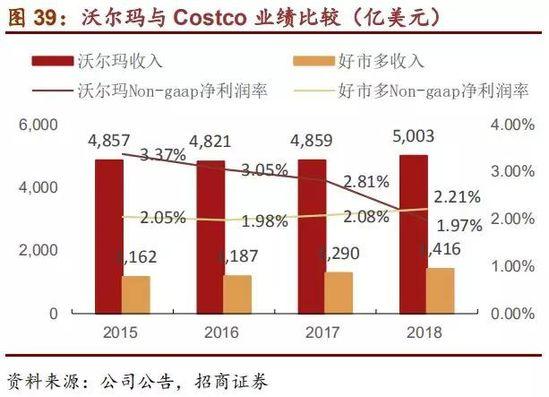

Costco股价表现优于沃尔玛。根据彭博数据显示,Costco的市盈率在2004年以后均优于沃尔玛,PE区间在15-30之间,沃尔玛在11-22倍之间。并且,Costco与沃尔玛收入体量差距日益缩小。2015年沃尔玛收入为4857亿美元,是Costco的1162亿美元的4.2倍,2018年,沃尔玛收入5003亿美元,为Costco1416亿美元的3.5倍。

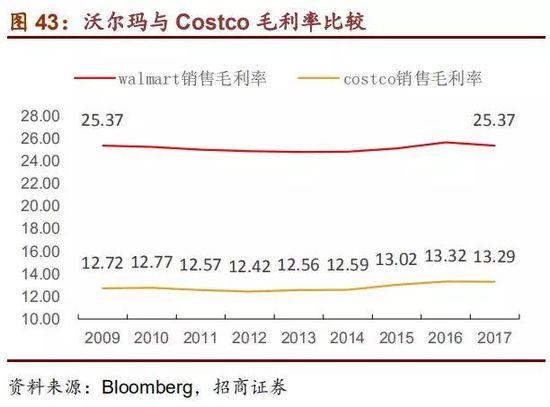

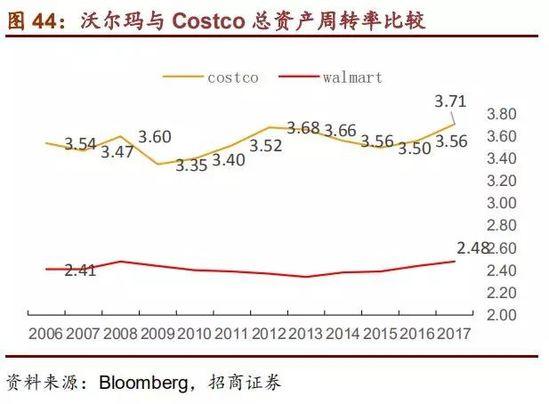

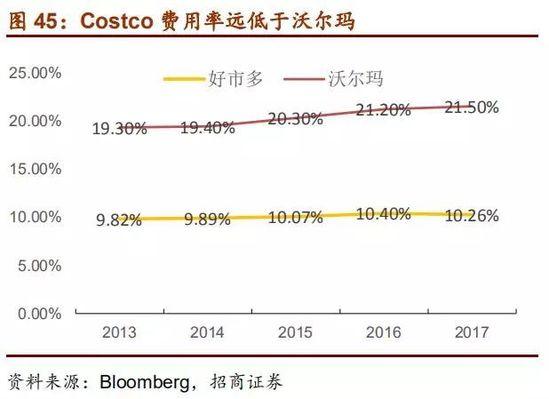

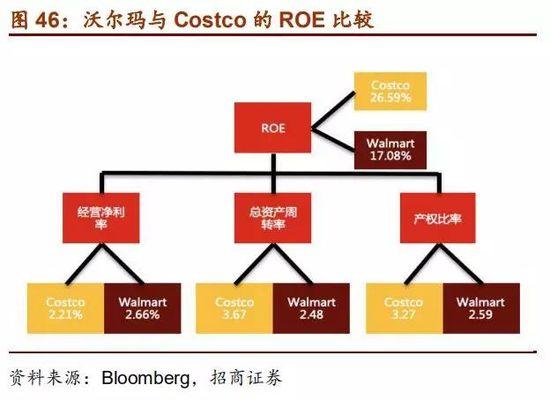

从单店以及坪效来看,近几年来,Costco的同店销售额增长以及单位面积业绩均优于沃尔玛。沃尔玛甚至出现过同店负增长的情况,而Costco的同店由于消费频率的提升以及客单价的提升,增速远高于同行,排除加油站影响,2018年同店增速为6.8%。Costco的毛利率低于沃尔玛,但资产周转率以及费用率均优于沃尔玛。沃尔玛的毛利率较高,相比Costco的13%-14%的毛利率,沃尔玛的毛利率处于25%左右的水平;2017年,Costco的资产周转率为3.71,优于沃尔玛的2.48;Costco的费用率处于10%左右的水平,远低于沃尔玛20%左右的费用率。同时,Costco的ROE水平高于沃尔玛,2018年,Costco的ROE为26.59%,沃尔玛的ROE则为17.08%。

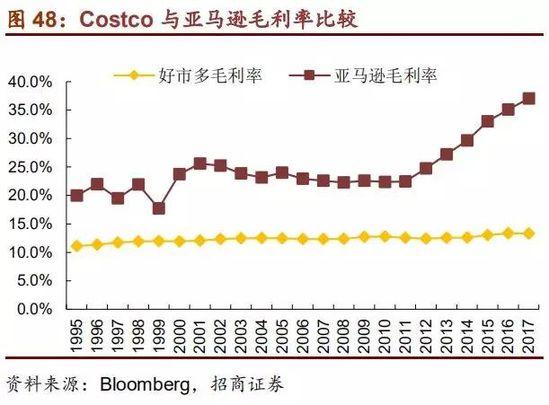

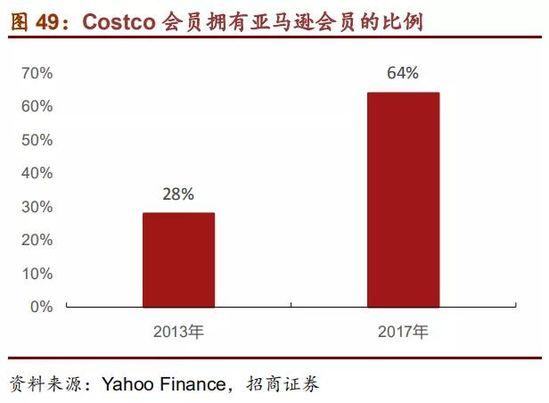

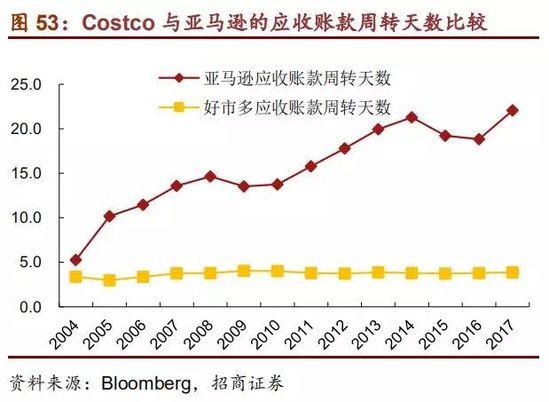

(四)PK亚马逊,控款能力及存货管理能力一流

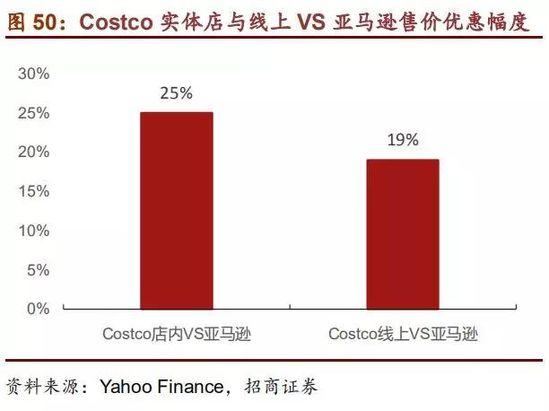

亚马逊的业绩增速以及毛利率均领先于Costco,但在产品价格、公司运营效率、控款能力以及存货管理能力方面,Costco要略胜一筹。根据BMO Capital Markets的一项研究发现,Costco线上商品价格与亚马逊的商品价格相比便宜19%,实体店内的价格则比同样产品的价格便宜25%,Costco具有良好的价格优势。但目前Costco线上业务占比较低,仅有约3.5%的比重。

Costco的盈利水平较为稳定,高效运转带来良好的控款能力和存货管理能力。Costco由于销货效率较高,对存货的控制力度较强,一定程度上降低了库存成本;同时由于高销量,以至于Costco在向供应商付款前便可以销售库存并且获得收入,对营运资金依赖较少,降低企业的融资成本。根据公司披露的各项财报指标来看,Costco在控款能力以及存货管理方面均优于亚马逊。

(一)Costco壁垒——重自身运营,最大化经营效率

摒弃依赖后台毛利提升自身经营效率。与国内超市运营方式不同,Costco无租金、不向后台供应商收取通道费,也不赚取商品前台进销差价,主要运营重点在于以高性价比、自有品牌和精选SKU策略来吸引消费者加入会员,以获得高忠诚度。

Costco的营运资本效率发挥至极致。与国内外超市经营数据相比,Costco仅用3.63亿美元支撑起1416亿美元的销售额和961亿美元的市值,相比亚马逊用67亿美元运转2329亿美元的销售额和7995亿美元的市值,Costco的营运资本效率发挥至极致。

Costco会员全年消费次数与上货频率接近。根据Perfect Price公司数据,2015年,Costco的人均消费为136美元,Sam’s Club为81美元,Target为62美元。假设2016-2018年单人单次消费为150美元,则全年消费次数在10次左右。根据公司库存周转天数推测每年上新次数为12次左右,上货更新速度与购物频率接近。

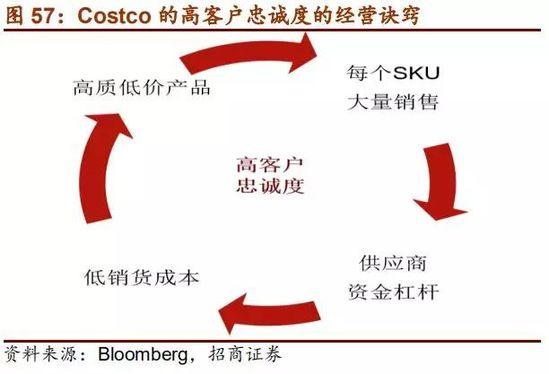

(二)Costco重塑零售商与供应商关系——从零和博弈到互惠双赢

1.从转移购买到自有品牌,Costco议价能力不断增强

从授权商品到开发自有品牌,Costco不断实现双赢。Costco起初得不到生产商的合作,通过转移购买的方式将那些好的产品弄到Costco来销售,授权产品占总数4%,后通过和供应商不断合作实现共赢。 起初,Costco并没有榨取供应商利润,而是通过帮助供应商改进物流、改进生产流程等来降低价格,以实现更好的销售。随着议价能力的提升,Costco与供应商共同开发自有品牌。一旦Costco的高管认定某一品牌没法在Costco里以最优最低的价格出售,Costco会立即着手找供应商生产一个同类的Kirkland产品,代替前者。

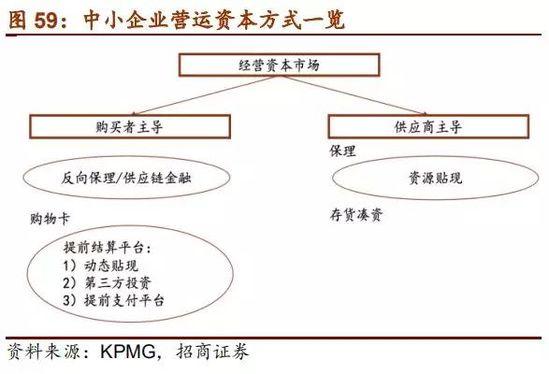

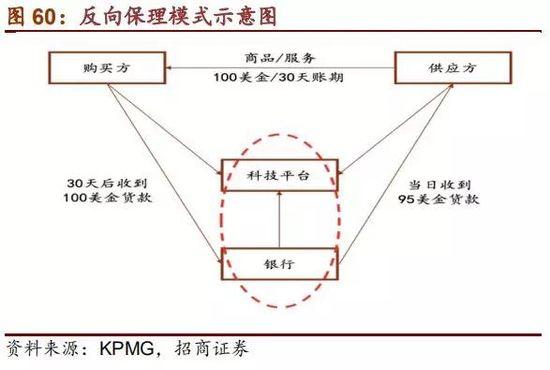

2.尊重供应商,打造供应链金融帝国

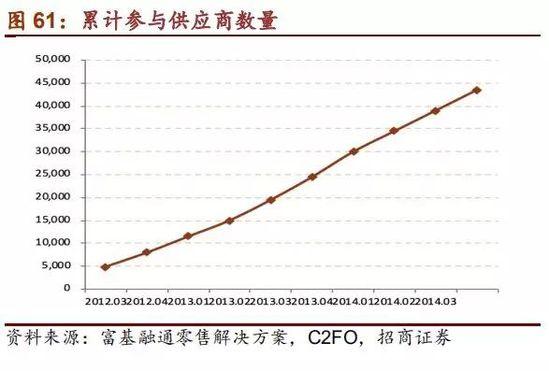

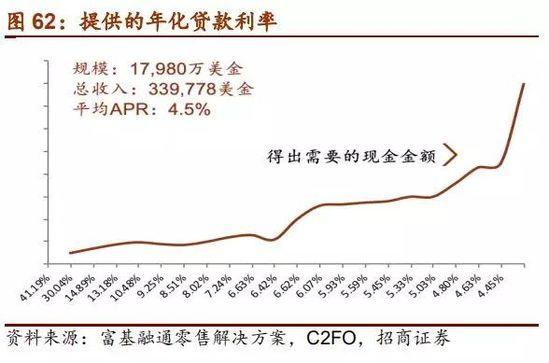

应付账款周转天数明显低于同行,Costco为供应商提供供应链金融服务。供应链金融控制和降低整个供应链之中的成本和风险,提高短期资产收益的同时,零风险、高效地将经营资本盘活。激发供应商参与和使用意愿,持续不断地满足供应商对资金的需要。通过平台,供应商收到优化资金与收益的建议。

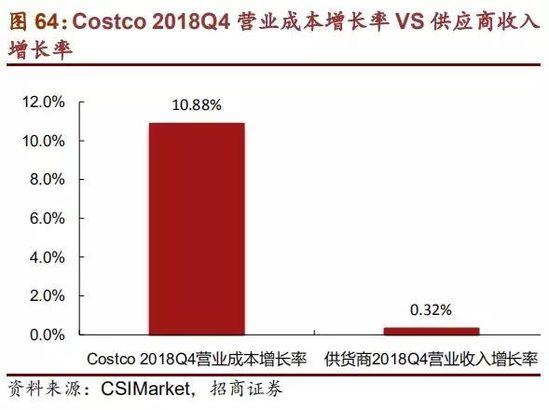

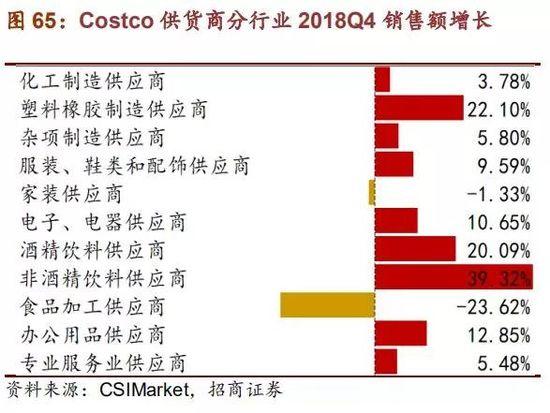

根据CSIMarket数据显示,Costco的供应商在2018年Q4季度营业收入增长0.32%,除了食品加工供应商有亏损,同比降低-23.62%,各个行业的销售额增长均较为明显,例如非酒精饮料供应商销售额增长39.32%,塑料橡胶制造供应商销售额增长22.10%。

3.积极处理与供应商关系,加强合作

除提供功能供应链金融服务,Costco还积极处理与供应商之间的关系,并且针对拒绝在Costco上价格较低的产品的供应商,Costco形成了一套较完整的方法论。总体来说,Costco努力让供应商先理解其经营哲学,再通过合作实现双赢。

一旦选择了供应商便会与其密切合作,参与到产品的制作中,确保品质一流。Costco主要与全国领先的肉商合作,在选择肉类供应商时,主要考虑其单店的地理位置及需求。肉类供应商必须要满足Costco对价格、数量、质量等无数要求才能与之合作。首先,Costco对食品安全要求极高,他们拥有自己的认证实验室,配备了科学家并进行独立抽样检查;其次,Costco对商品的需求量极大,因此合作商必须具备大量生产的能力;另外,Costco对于成本控制也十分严格,供应商可能还必须改善自己的物流。

Costco不断改善肉类产品的包装,及时补充自有品牌等新品类。例如多年前,与Swift合作时,肉类产品采用Cryovac®(定制收缩包装)包装,而现在仍与Swift进行合作,但是采用的包装更加注重环保与绿色了。Costco同样致力于补充新的品类。几年前,Costco在加利福尼亚州开设了自己的碎牛肉加工厂,生产自有品牌的碎牛肉,冷冻肉饼和肉丸。自有品牌的不同之处在于产品更好的质量与更低的成本,同时,现场能被消费者看到的切肉过程也直观地传达出一种即时、新鲜的概念。

4.供应商为Costco提供差异化产品

Costco商品差异化较强,供应商会为其设计专供商品。比如以iRobot为例,985型号在Costco的售价为529.99美元,但与其相似的960型号在官网的售价却高达699.99美元,980型号则在官网售价899.99美元。

(三)买手以消费者为中心,自建物流中心降低分销成本

精选SKU、买手多元化、买手团队设身处地为消费者考虑。Costco的每种SKU都经过管理层亲自挑选试用,新增SKU也需征得管理层同意。Costco的买手不止专注一样东西,他们是很多元化的。一个买手即便在此领域没有什么经验,也可以给Costco进货。而正是因为这些买手设身处地的为消费者考虑,能站在他们的角度,精心地挑选能选入Costco中的商品。例如在选择卫生纸时,Costco会去测试厚度、强度和柔软度,将商品经理派往纸厂,在生产过程中检查每一个可能会影响到纸质的因素。Costco的采购助理提到他们除了要与供应商谈判、采购以外,还会进行市场调研,包括到竞争超市中去调研等,以保持自身的知识把握市场的方向。

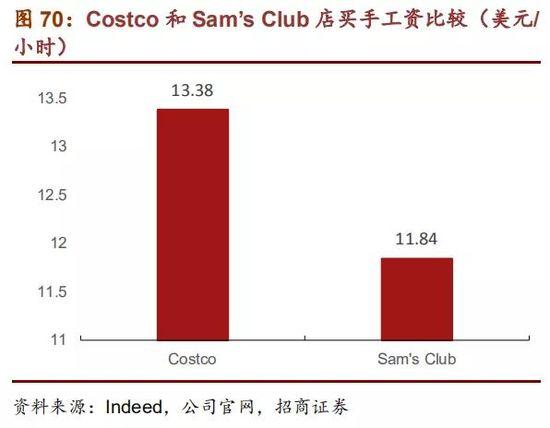

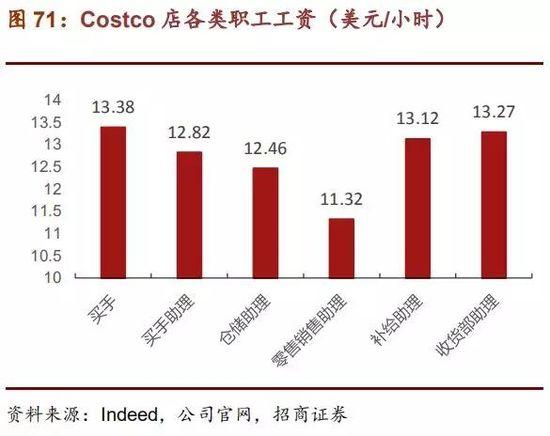

而在薪资方面,买手工资显著高于其他部门员工工资。根据Glassdoor和Indeed网站已有数据显示,基本上,买手助理每年的工资区间在5.9万美元-7.5万美元,传统的基本在6.8万美元,而加上奖金等补贴则更高,相比销售部门的2-3万美元高出不少。

在物流方面,Costco共有24个物流中心,24个物流集运点帮助完成从生产商到仓储式门店间的交叉转运,大批量的货物快速集中运转,简化分销网络,提高运营效率,降低分销成本。

(一)零售企业也能用互联网付费经营思维,前提是持续提供优质低价SKU

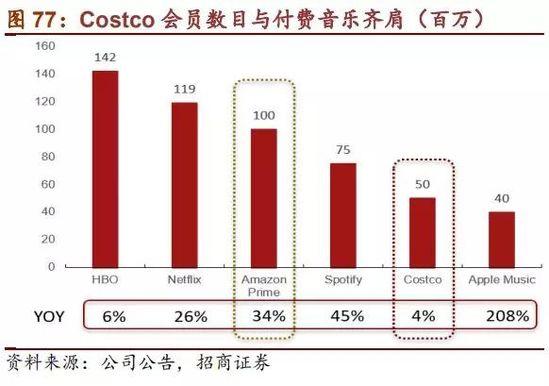

互联网付费是由于平台能够持续地提供优质内容,而零售业出身的Costco,付费会员体量并不逊色于苹果音乐付费用户。2018年会员收入为31.42亿美元,而净利润为31.34亿美元,根据年报数据显示,会员收入几乎直接贡献净利润。

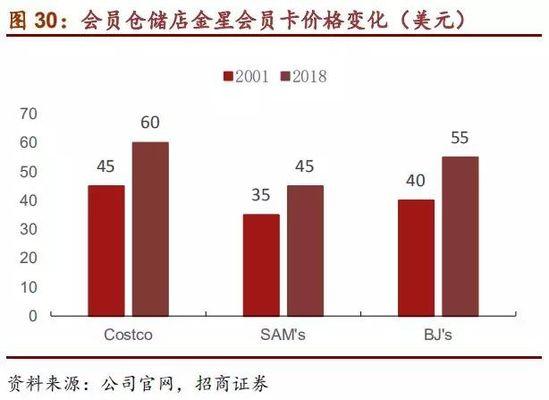

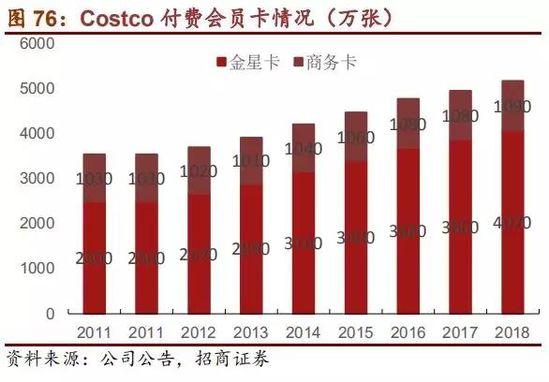

Costco会员量价齐升,付费会员数约为亚马逊Prime一半,续费率较高。Costco金星卡从2003年的45美元涨价至2018年的60美元,行政卡则从100美元涨至120美元。截至2018年,付费会员总数达到5160万,付费会员数约为亚马逊(10000万)一半,几乎和付费音乐持平。(Spotify会员数约为7500万,Apple music为4000万)

结论1:

我们认为,会员制度一方面提高顾客转换成本,另一方面顾客的会员费是一种“先期投入”,一定程度会形成 “自助餐效应”,提高顾客的购物频率从而带动同店增长。国内付费会员体系大多应用在互联网视频、音乐与阅读方面,付费习惯仍处于培养中。零售业的付费会员体系的培养重任道阻且长,但也能运用互联网付费思维经营企业,前提是掌握用户心智,并且具有持续提供优质低价SKU的能力。

(二)国内生鲜品类享受估值溢价,打造抗周期产品和服务矩阵是长久之计

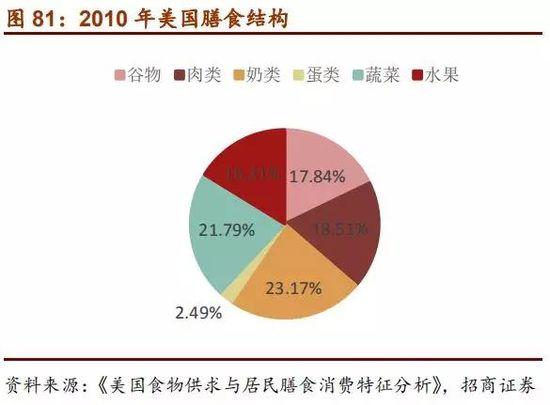

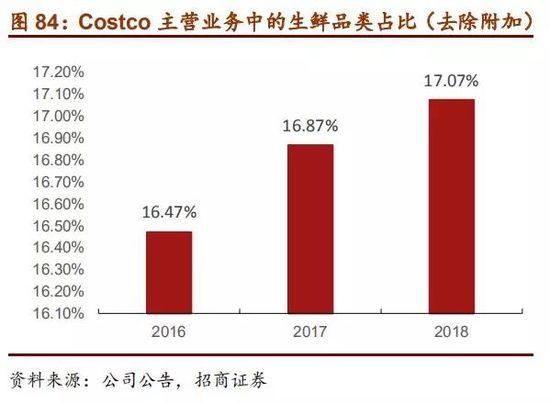

地理位置和消费习惯均决定Costco的生鲜占比相对较低。从地理位置来看,美国大型超市远离城市,位于偏远地区,周围社区稀疏,日常购买量少,不适合布局大量生鲜;中国超市则以市中心为主,围绕人口密集的社区布局,适合日常生鲜采买。从消费习惯来看,美国人偏爱奶类,其次为蔬菜和肉类,冷食消费为主;中国人则偏爱粮食谷物和蔬菜,热食消费为主,对生鲜的新鲜程度要求较高。根据公司公告,Costco在2005年生鲜占比11%,2018年生鲜占比14%,生鲜占比稳中有升。

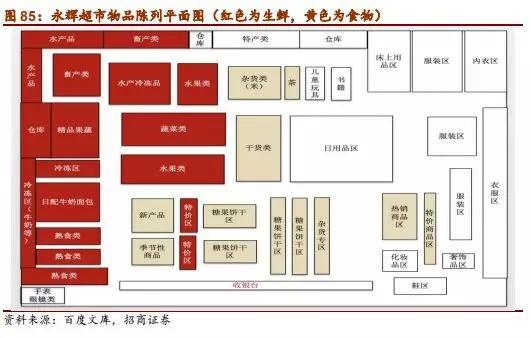

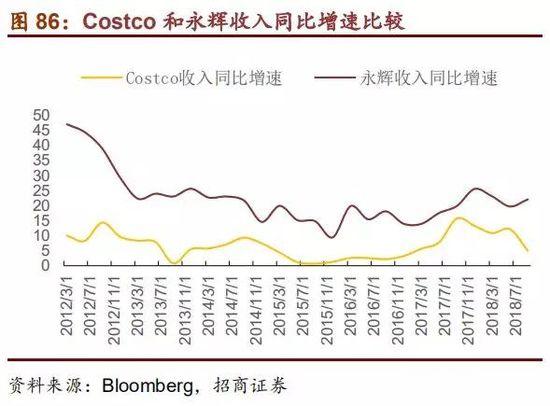

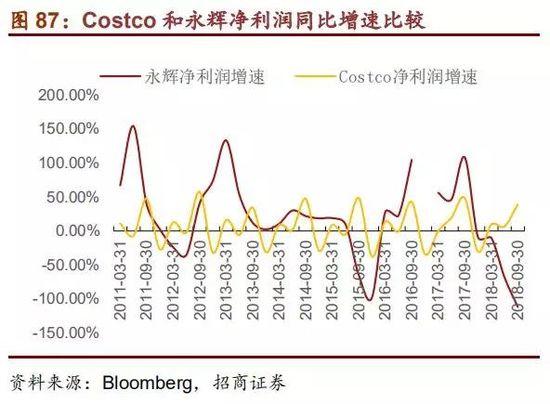

反观国内,生鲜品类成国内超市抗周期的定海神针。2018年中国社零总额增速向下走,具有生鲜品类特征的超市则出现一定的抗周期性(生鲜行业也因为高频又足够传统的特性而拥有巨大的产业机会,新业态层出不穷。)相比高鑫零售的同店负增长,2018年前三季度永辉超市同店增速约在1%-4%左右,而永辉的生鲜品类在主营业务中占比高达47%,领先于Costco的14%。体现在超市布局上,以永辉为代表的超市生鲜占地面积约为30%-35%左右。Costco生鲜占地面积约为20%,以加工肉制品和熟食为主。

挤压费用率为毛利让道,坪效大幅领先。对标永辉,Costco让利消费者,因此毛利率较低,但两者净利率相差不大的情况下,费用率相差较为明显。根据调研,永辉超市坪效在1.38万元/平(官方披露为1.28万元/平米),而Costco的坪效则在1.38万美元/平米(官方披露为1.39万美元/平米),Costco坪效大幅领先。

结论2:

Costco生鲜只起到了引流作用,在抗周期效果上,全品类出动,精选SKU。虽然生鲜作为国内超市抗周期标品,其高频需求享受估值溢价,但在抵御经济下行、生鲜业态竞争日益激烈的环境下,要在同店增长方面独挑大梁仍有难度,打通供应链也是长久大计。因此,若要建立更宽护城河,除丰富抗周期品类外,要打造抗周期的产品和服务矩阵,全面提升企业总体的商品力和服务力。

(三)零售商与供应商的终极盛宴———自有品牌

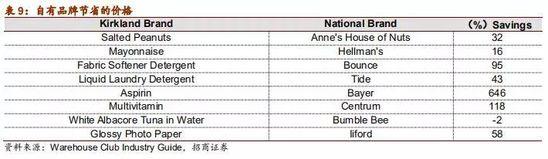

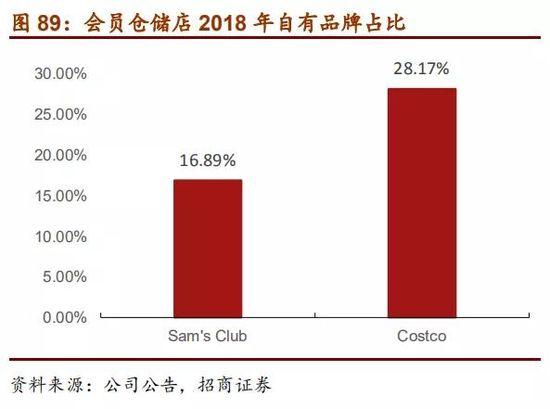

Costco努力积极与供应商进行合作,一方面获得低价,但更重要的是通过打通供应链,扶持自有品牌。Costco于1995年创立自有品牌Kirkland Signature, 至今,Kirkland已经是全美排名第一健康品牌,提供包括休闲食品(果干、坚果),保健补剂,面包,也包括冷冻食品、生鲜肉品、清洁用品、纸类用品和电池等。自有品牌是Costco选品策略的延伸,旨在顺应优质定价的定位补充SKU。从1999年至今,Kirkland品牌销售占比已经从12%提升至28.17%。

Costco的自营品牌通常采用OEM供应模式。中产阶级并非引领时尚的人群,所以Costco采取跟随的市场策略,当某潮流趋势出现时,Costco可以在最短时间内将其复制到卖场。设计环节由其设计团队自己把控,因此设计成本可以压得很低。同时由于有强大的供应链支撑,Costco部分产品从设计、制造、出货再到卖场销售可以在一周内完成。

Costco自有品牌自推出以来,在保健品以及食品方面一直有重点突破。年报披露显示,每次披露的自有品牌几乎都有食物,其次是服装和宠物用品。根据官网披露显示的自有品牌种类数进行品类丰富度打分,排名靠前的分别是健康美妆、零食、糖果及坚果、衣服箱包、食品和干货、有机食品、宠物用品等。我们认为,消费者对食物的品牌认可度低于其他品类,进入壁垒相对较低,加上欧洲食品监管严格,上架商品都是通过层层检验的,质量比较让人放心,购买相对廉价的自营品牌,没有后顾之忧。同时零售商又掌握消费者对食物品类的偏好数据,因此打造自有品牌更有优势。(国内则由于食品安全问题不断,顾客对于卖场品牌本身没有建立忠诚度和信任度,影响食物品类自有品牌发展)我们判断,未来Costco会不断提高自有品类的销售占比提升会员忠诚度,以获得更高的业绩增长。

结论3:

近年来,永辉不断加大自有品牌推出力度,推出优颂等自有品牌,加大自有品牌扶持力度。我们认为,相比品牌供应商,零售商时刻掌握消费者的需求特性和消费数据,具有更灵敏的市场嗅觉,在自有品牌设计方面比品牌商更有优势。未来我们预计零售商与供应商将共同开发自有品牌,从新零售到新制造,共享自有品牌的终极盛宴。

来源/零售思享+

作者/宁浮洁王凌霄周洁

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层