春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

物流行业马年春节的考卷已经铺开,德邦快递接下来的答卷,值得行业仔细品读。

2026-01-15

实在不行就去送快递?这是你经常听到的一句话,作为铁人三项杠把子项目,实际情况是,你可能连快递都送不好。

2026-01-07

中通、韵达、申通受券商青睐。

近期,多家券商发布了国内快递市场研究报告,总结2018年发展,展望2019年趋势。市场增量的主要来源是什么?市场竞争的发展趋势是什么?哪些企业更受券商青睐?哪些企业的运营数据更亮眼?一切都要靠数据说话。

一、拼多多强势助推快递增量 国家邮政局发布的数据显示,2018年全国快递服务企业业务量累计完成507.1亿件,同比增长26.6%,比2017年增长106.5亿件。

这些市场增量的主要来源是什么?多家券商国内快递市场研究报告一致认为,近两年迅速崛起的电商平台拼多多为国内快递市场增长提供了重要推动力。

2月6日,拼多多在美国证券交易委员会公布后续发行计划,并披露2018财年部分运营数据。公告显示,拼多多移动平台总订单达111亿笔,比上年同期的43亿笔增长158.14%。平台日均订单量从2017年的1180万笔上涨至2018年的3040万笔。

虽然从现有公开数据中无法计算这111亿笔移动平台订单到底转化成多少快递业务量,但对比快递业务量同比增速(26.6%)和拼多多移动平台总订单数同比增速(158.14%),后者是前者的近6倍。

华创证券研究报告认为,拼多多等新型电商平台在快递服务需求端依旧被低估,其对行业的贡献占比越来越高,快速增长使行业增速可维持在20%~25%的景气区间。拼多多所售商品以日用品为主,轻量化使行业终端服务价格呈下降趋势。在发展潜力方面,2018年拼多多单用户贡献1127元,同比增长102%,但与阿里巴巴和京东还有较大差距,且与其他电商平台的用户重合比例较低。

对此,招商证券交通运输研究团队报告也持相似观点。其测算表明,拼多多是近两年拉动电商快递业务增长的最主要动力,非拼多多电商快递业务增速可能只有10%左右。拼多多2018年成交总额达4716亿元,比上年同期的1412亿元增长233.99%。根据招商证券零售研究团队的研究,拼多多2019年成交总额有望增至9000亿元,但同时受制于活跃买家和人均消费额增速放缓,预计拼多多2020年和2021年成交总额增速分别放缓至29%和20%。

2019年~2023年电商成交总额、电商成交总额增速、快递业务量、快递业务量增速、电商快递业务量、电商快递业务量增速、拼多多快递业务量、拼多多快递业务量增速预测。

二、中通、韵达、申通受券商青睐 拼多多强势助推快递业务量增长,也使快递业务轻量化程度成为券商衡量上市快递企业2018年表现的重要因素之一。

2018年,在“通达系”上市快递企业中,业务量增速较快的韵达股份备受关注。2018年,韵达累计完成业务量69.9亿件,同比增长48%,比行业增速高22个百分点。从市场占有率看,韵达市场份额增长0.1%,达到13.8%,在“通达系”上市快递企业中排名第二,与排名第一的中通相差4.16个百分点。

西南证券在其相关研究报告中指出,拼多多所售商品具备货值较低、货重较轻的特点,十分契合韵达轻量化发展战略。同时,拼多多拟增发融资11亿美元加速供给端改造,有望为中长期增长拉开空间。考虑到拼多多高速发展和低值电商需求韧性,韵达2019年业务量增速有望继续超过行业增速15个百分点以上。

除轻量化发展策略外,成本优势驱动也是券商衡量上市快递企业2018年表现的另一个重要因素。

中通快递和韵达股份是“通达系”上市快递企业中成本优势驱动的典型代表。两家企业的成本管控在竞争激烈的电商快递市场得到充分验证,并形成更强的竞争力和稳定性。

华创证券研究报告指出,“通达系”上市快递企业作为整体已构筑成本优势护城河。中通快递是其中通过精细化管理推动降本增效的领军者。其2018年业绩报告显示,在专注有效增量的同时,全年单票收入的降幅低于7%,全年单票运输成本和分拣成本共下降0.11元。成本控制得当使企业在加盟商微利时代对平衡全网利益更游刃有余。

此外,2018年通过一系列措施提升成本控制能力的申通快递也受到券商关注。

民生证券研究报告认为,申通前几年更倾向于轻资产模式,资本投入略显滞后。2017年以来,申通开始补齐短板,大幅增加在基建和自动化设备方面的固定资产投资;2018年,其投资方向转向转运中心,加速推进转运中心直营化,分别收购了北京、湖北、深圳等地的核心转运中心,68个转运中心目前已有60个实现直营,直营率达88%。申通通过这些投资提升了成本控制能力,业务量收增速明显回升。

2014年~2018年上半年部分快递企业单票收入、单票成本、单票毛利

三、“马太效应”难以逆转

2019年,国内快递市场竞争的发展趋势是什么?对此,多家券商的关注点各有不同,但一个相同的观点是——“马太效应”难以逆转,“通达系”上市快递企业市场占有率会继续提升,并向下挤压未上市快递企业的生存空间。

2013年5月, 国家邮政局开始发布快递与包裹服务品牌集中度指数CR8。从2017年1月开始,CR8几乎一直处于上升状态。2017年12月,CR8已经从当年1月75.7的最低值上升至78.7。2018年1月,CR8重回80大关,为80.0。这是自2013年5月国家邮政局发布CR8以来第二次达到80(第一次是2013年12月)。2018年上半年,CR8持续攀升(除2月为79.8),并至今一直保持在80以上。

CR8一直保持高位水平是市场集中度快速提升、市场竞争格局加速演变、市场份额及要素加速向头部企业集中的直接证明。

华创证券在报告中提出将“通达系”上市快递企业作为整体观察市场集中度。2013年~2018年,CR8从80降至2016年的76.7,而后升至2018年的81.2;“通达系”上市快递企业整体市场占有率则由54.2%降至2016年的49.3%,而后又升至56%。

两者趋势相同,2016年出现市场集中度提升拐点的重要因素之一是“通达系”企业纷纷登陆资本市场。而在2016年至今的这轮提升中,“通达系”上市快递企业整体市场占有率较低点提升6.7个百分点,超过CR8的同期增幅(4. 5)。

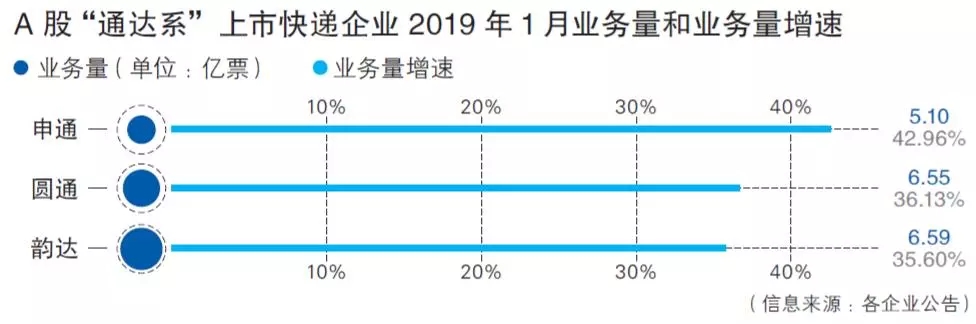

2月19日,国内A股四家上市快递企业先后发布1月经营简报。其中,申通1月完成业务量5.1亿票,同比增长42.96% ;韵达1月完成业务量6.59亿票,同比增长35.60% ;圆通1月完成业务量6.55亿票,同比增长36.13%。

对比前述三家企业1月业务量数据,增速均远高于1月行业平均增速(13.5%),申通增速最快,圆通稍稍领先韵达;韵达在业务量上比圆通多400万票,对这两家日均千万件级别的企业而言,这一差距基本可忽略不计。如果申通和圆通继续保持1月增势,将在今年强势冲击韵达在“通达系”上市快递企业中第二名的位置。

来源/快递杂志

作者/付嘉

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层