春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

腾挪存量资产,阿里资金追求“估值效率”

2026-01-07

蜜雪的成败或许不仅关乎一家企业,一个行业,更关乎着“中国模式”能否成功走出去

2026-01-07

可以说,这一轮“涨薪潮”发生在一个颇为微妙的时刻,尽管这两年头部大厂的业绩有所回暖,却也远没到形势大好的阶段,大厂主动“撒钱”,背后又是怎样的逻辑?

2026-01-05

阿里是否也迎来了自己的“纳德拉时刻”。

来源/走马财经(ID:zoumacaijing)

作者/走马的汉子

11月16日,阿里巴巴如期发布了它的2024财年二季度——也就是2023年三季度财报。

无论资本市场,还是普通用户都对这份财报翘首以待。因为阿里巴巴这样的公众公司的变化,不仅牵动着数十万投资者的心,也关系到这个庞大生态系统中参与各方的利益,此外,它还连接着数以千万计的的就业岗位。

财报发布后,市场争议的声音比较大,这究竟是一份怎样的财报,阿里各项业务在相关领域的进展如何、竞争格局是否发生了变化,未来有什么发展趋势,是我们今天的分析中试图去讨论的问题。

01

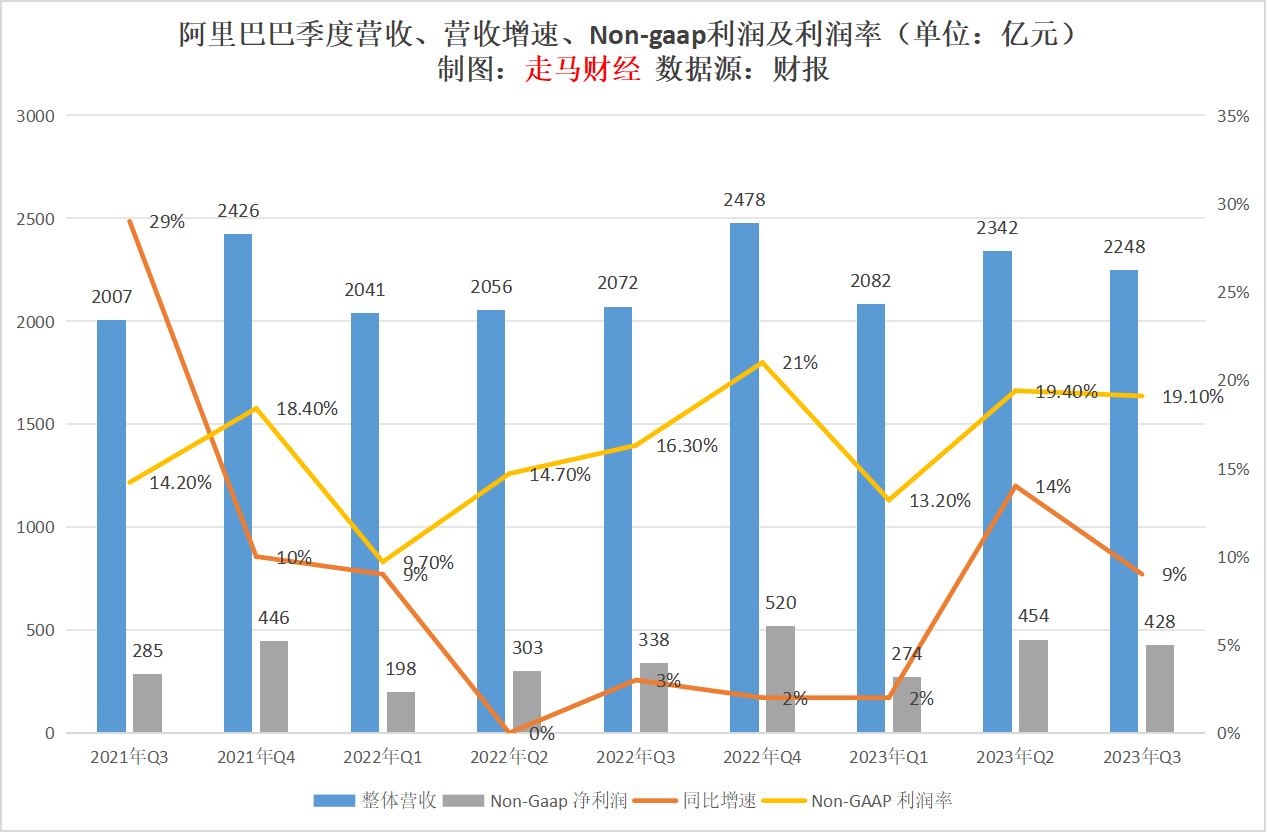

截止9月30日季度,阿里巴巴营收2248亿元,同比增长9%,小幅超越市场预期,非国际通用会计准则下利润428亿,同比增长26.6%,利润率19.1%。总体来说,本季度营收表现偏中性,利润和利润率表现则比较优秀。

本季度营收增速较上季度有所回落,主要因为去年Q2有疫情影响使得基数较低。利润和利润率维持过去9个季度的历史高位水平。

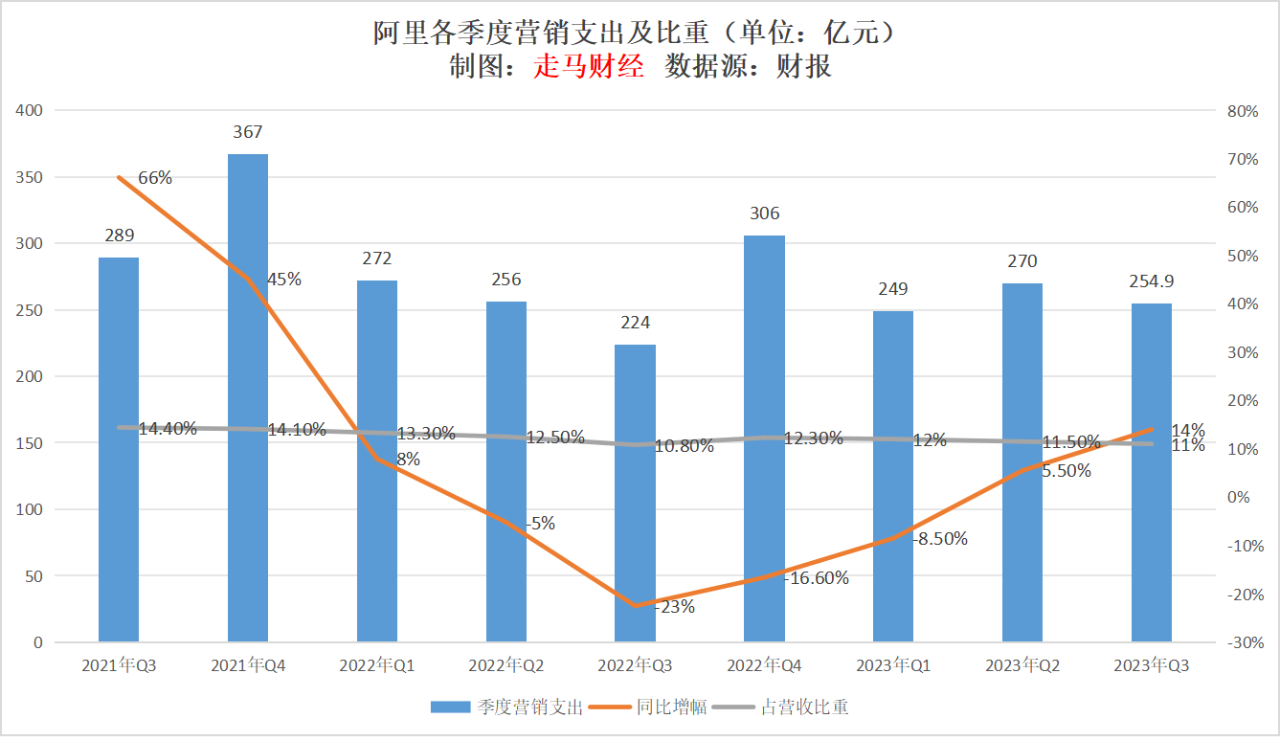

从成本中的大项营销支出来看,阿里的该项开支同比增速已经连续4个季度上扬,表明公司在业务开拓层面逐渐恢复常态,进入温和扩张态势,但由于收入增长带来的杠杆作用,营销支出占营收比值总体保持温和下降趋势,说明公司利润的恢复性增长不仅来自于降本增效。

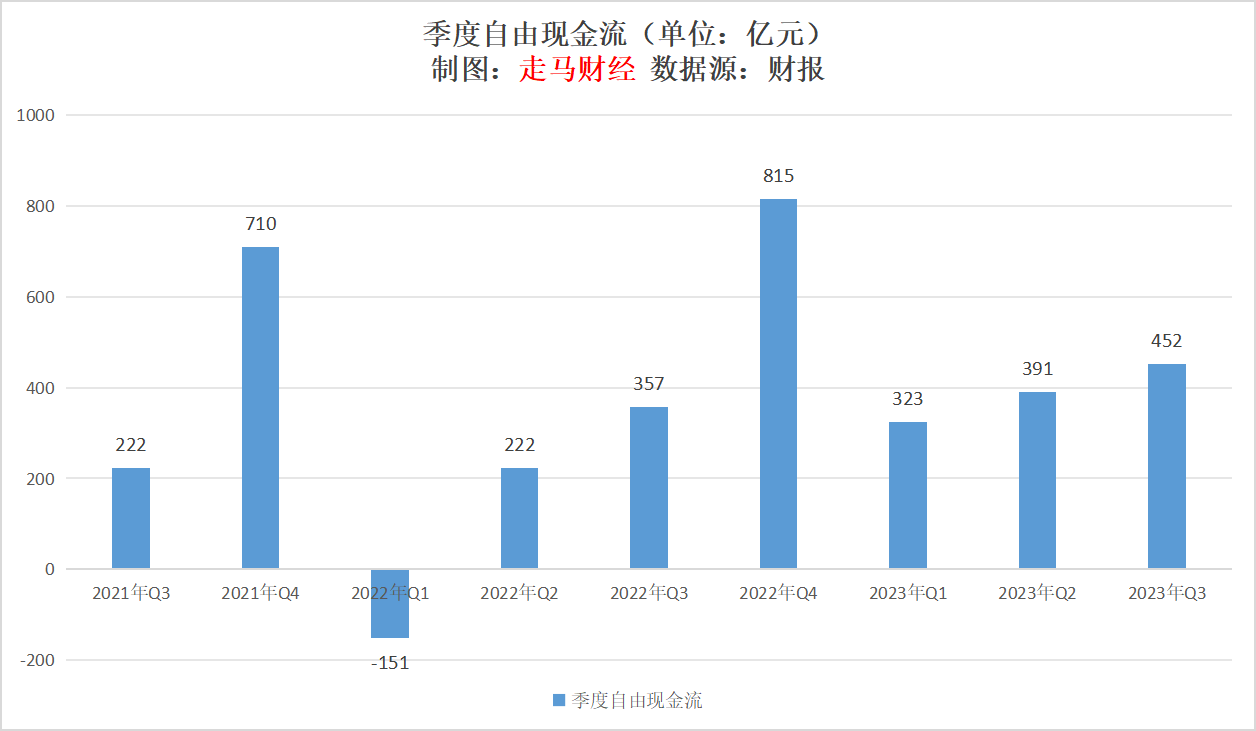

更能反映公司现金获取水平的自由现金流项目,本季度达到452亿,是2023年度内季度新高,也是过去3年内的三季度最高水平,根据季节性推测,2023自然年该数据有望达到2000亿左右历史高位。

结合营收、利润、支出、自由现金流表现,我们认为阿里本季度的业绩指标总体上健康、稳健,下面我们看看它的子业务表现。

02

阿里巴巴集团子业务主要包括:淘天集团、云智能、国际商业、菜鸟、本地生活、媒体娱乐等六大板块。

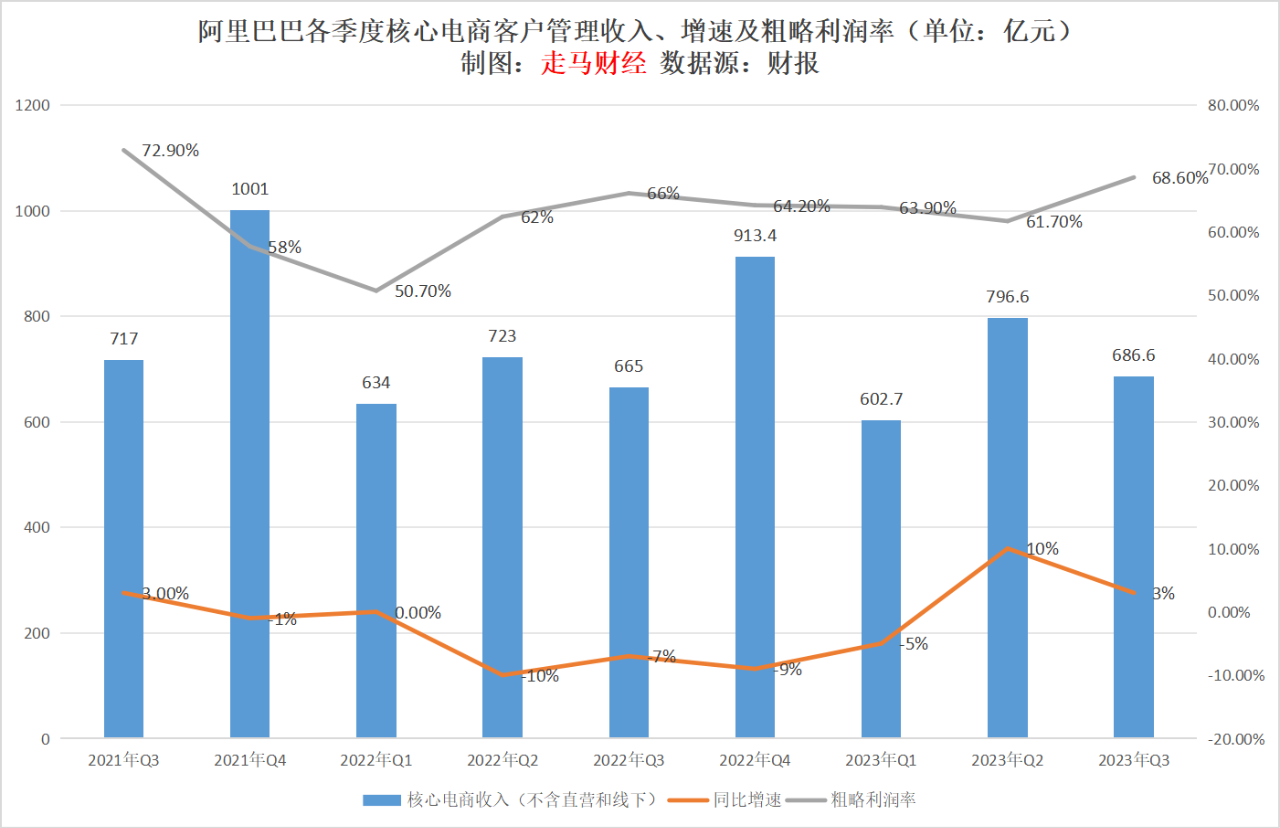

本季度核心电商客户管理收入——即淘宝天猫的广告+佣金收入达到686.6亿,同比增长3%,增速不及上季度的10%,原因同样因为去年Q2疫情扰动下电商的基数相对较低。

上图中的“粗略利润率”指标,统计标准是以淘天业务整体non-gaap EBITA除以客户管理收入,即默认客户管理以外的收入处于0利润状态,按照这个标准,三季度核心电商业务利润率达到68.6%,是过去8个季度新高,表明淘天基本盘的盈利能力还是非常强。

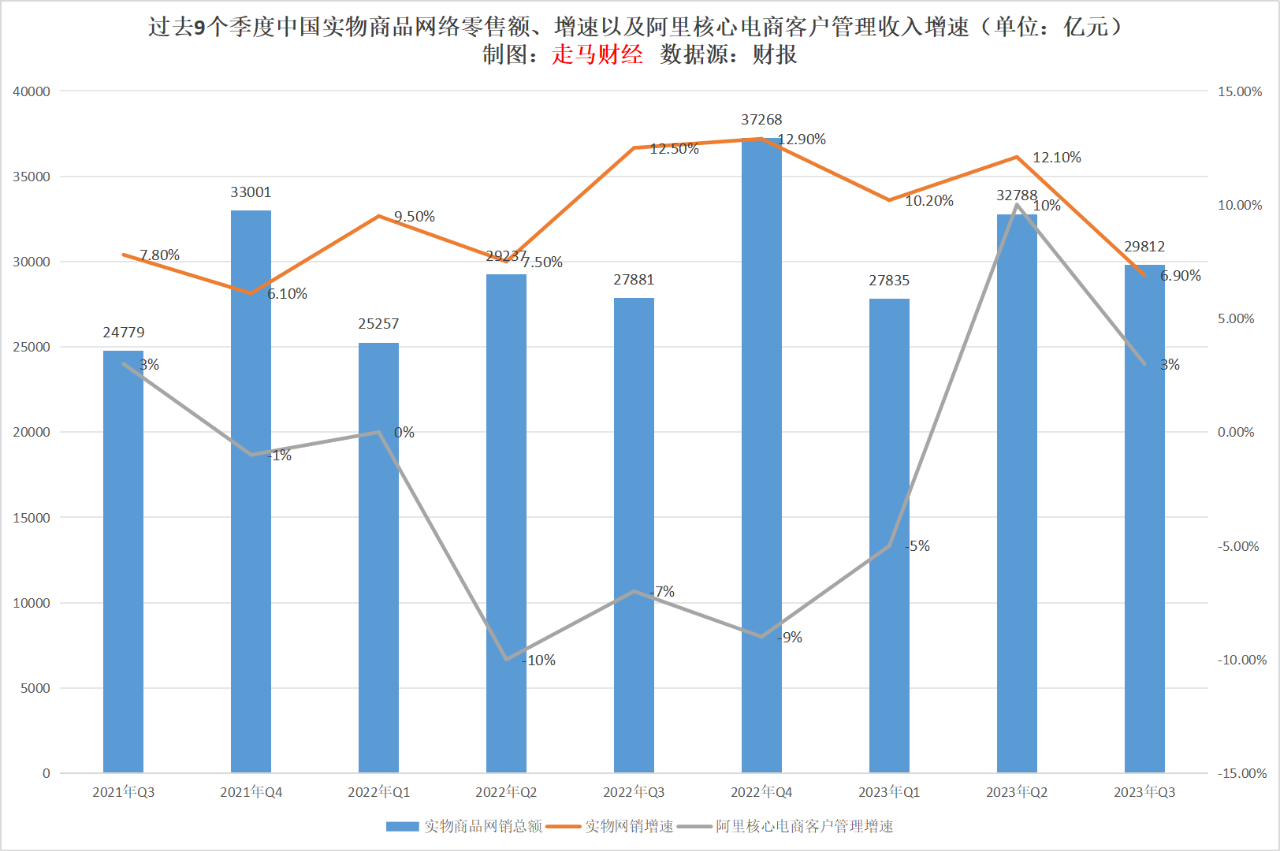

由于GMV具体数据已不再公布,我们以淘天客户管理收入的增速与同期中国实物商品网络零售的增速做比较。根据上图,我们会发现淘天客户管理收入增速与行业GMV增速的gap最大的几个季度是2022年Q1-Q4,2023年以来的3个季度这一gap整体上是大幅缩窄的,尤其是最近两个季度,差距基本上维持在3%左右。本季度两者的gap小幅扩大,主要原因是公司加强了价格力的竞争,季度订单量同比取得了增长。

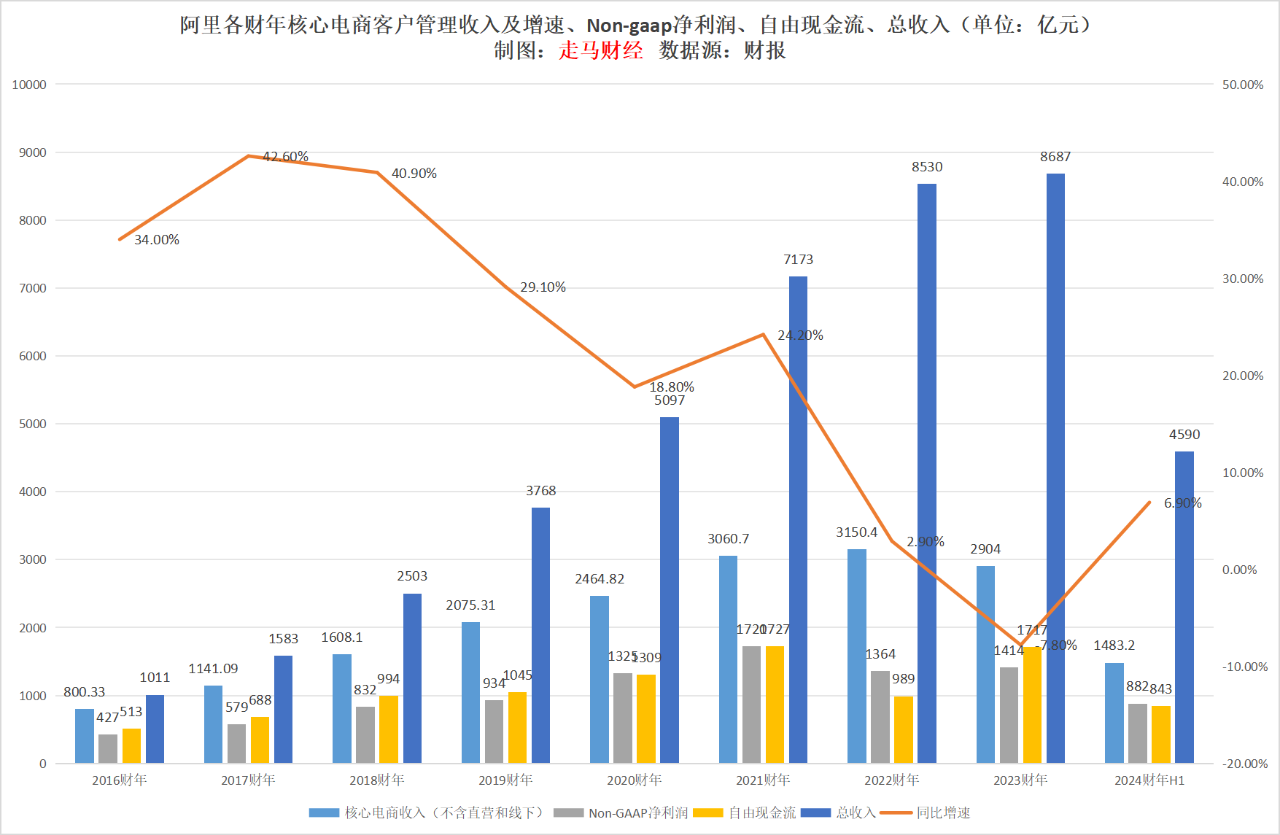

以年度或半年度维度来看,2024财年前两个季度的客户管理收入增速明显反弹,利润、自由现金流等指标也明显上扬。

从淘天这一备受市场关注的业务来看,阿里本季度的表现处于稳健修复趋势,而且团队内部已经有了更加清晰的共识:更重视日活、月活、订单量、消费频次等生态运营指标,而不是GMV、营收、利润等财务指标。根据高盛的统计,过去6个月淘宝APP的日活、月活增长是领跑国内货架电商的。

对于阿里来说,这是一个巨大的转变,也是可喜的变化。

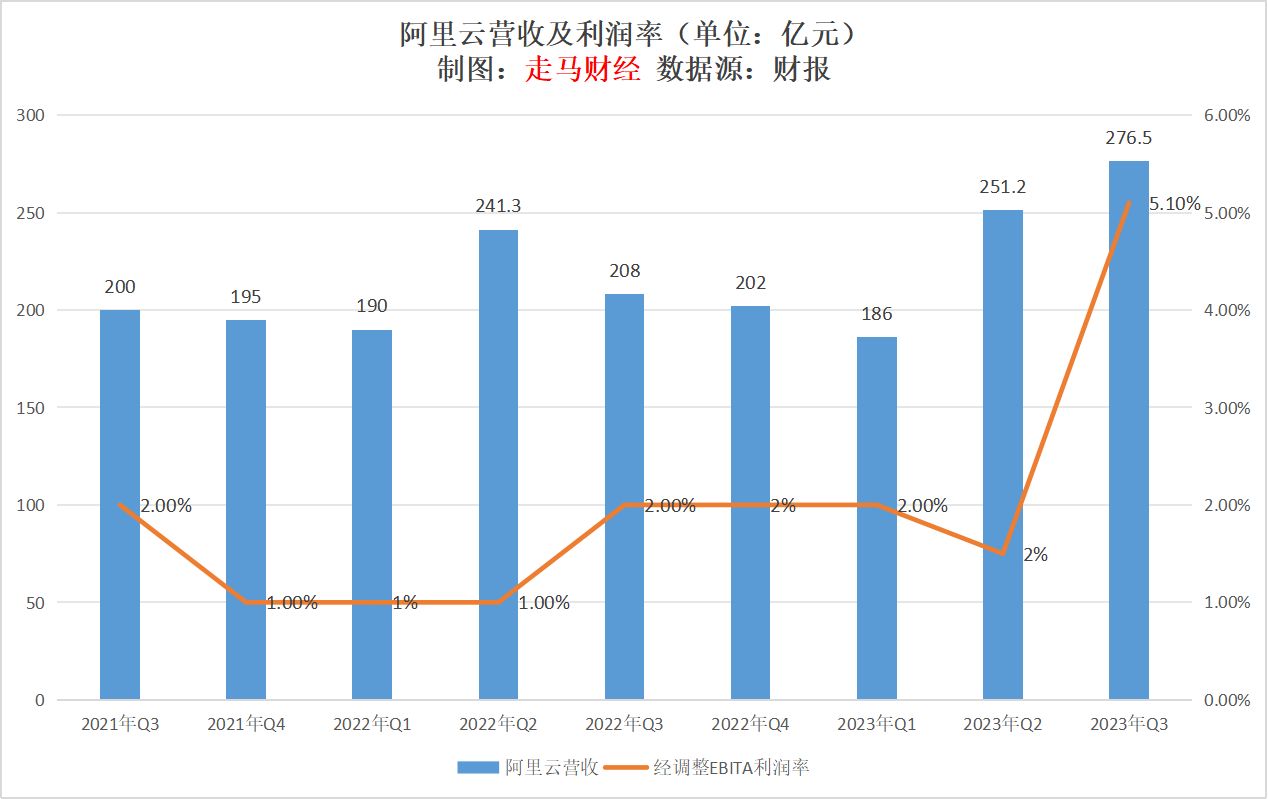

阿里云智能集团营收达到276.5亿,利润率则达到了创纪录的5.1%,值得注意的是,上个季度开始,由于六大子集团分拆经营,所以业绩统计改成了原始统计,即没有去除内部关联交易部分。

阿里云的利润率大幅提升,得益于公司进一步收缩项目制销售订单,聚焦公共云和AI驱动。

未来我们将看到,拥有AI能力的阿里云会融入到万物互联的各行各业,从智能汽车,到智能手表、电视、音箱、冰箱、洗衣机甚至球鞋、眼镜、杯子等各类生活用品。

按照独立口径计算,阿里云的年度业务规模已经突破千亿,盈利能力正处于规模化释放阶段,随着AI技术提升和日渐普及,它的内在价值将进一步凸显。

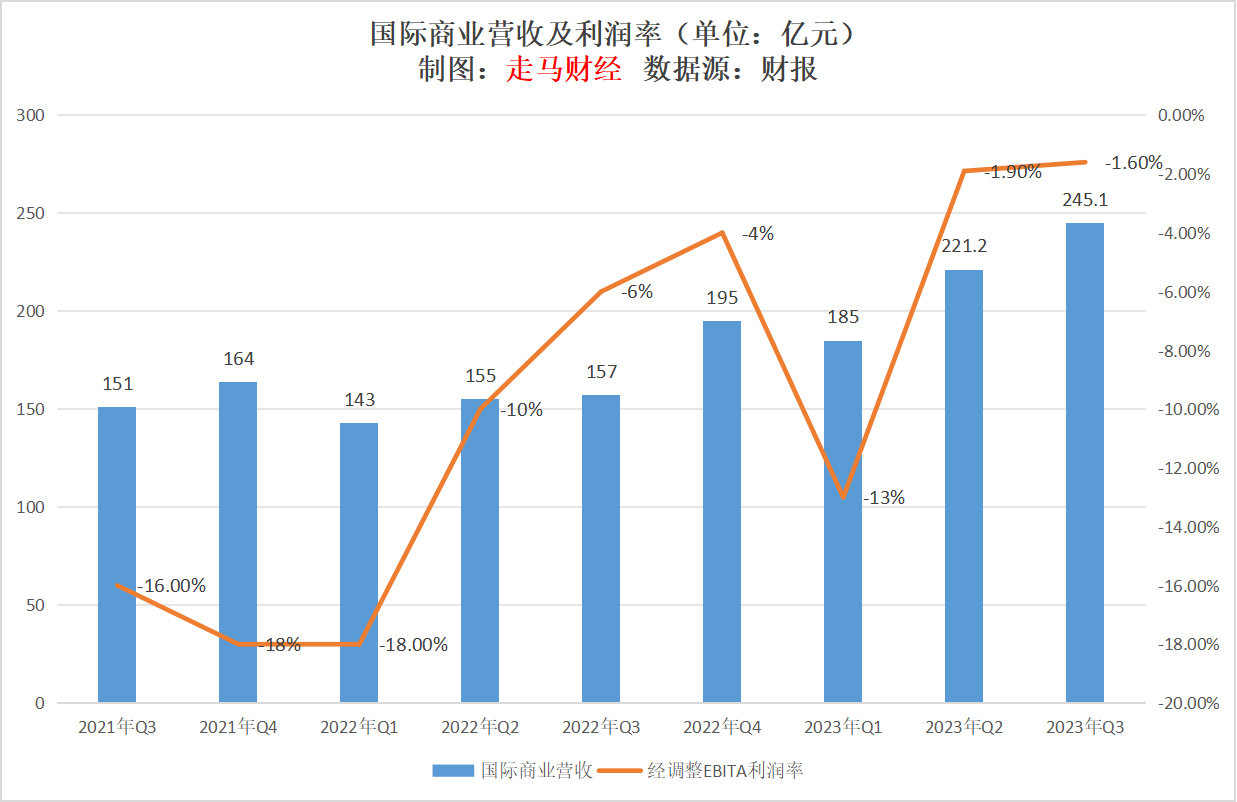

国际商业集团营收增长53%,继续录得高速增长,其中国际商业零售业务增速达到73%,主要受Lazada、Trendyol等平台电商的稳定增长驱动,还有Ali express以及choice等新业务强劲增长驱动。

Ali express choice是速卖通新推出的全托管跨境电商业务,依托菜鸟的供应链优势,目前已经在日本、韩国等地区推出5日达服务,预计在未来1年左右,其订单量将达到Ali express整体的一半以上。

由于这些新业务仍处于投入阶段,会拉低利润率,但是国际商业的亏损仍然缩窄到了1.6%的盈亏平衡附近,同比缩窄了4.4个百分点。

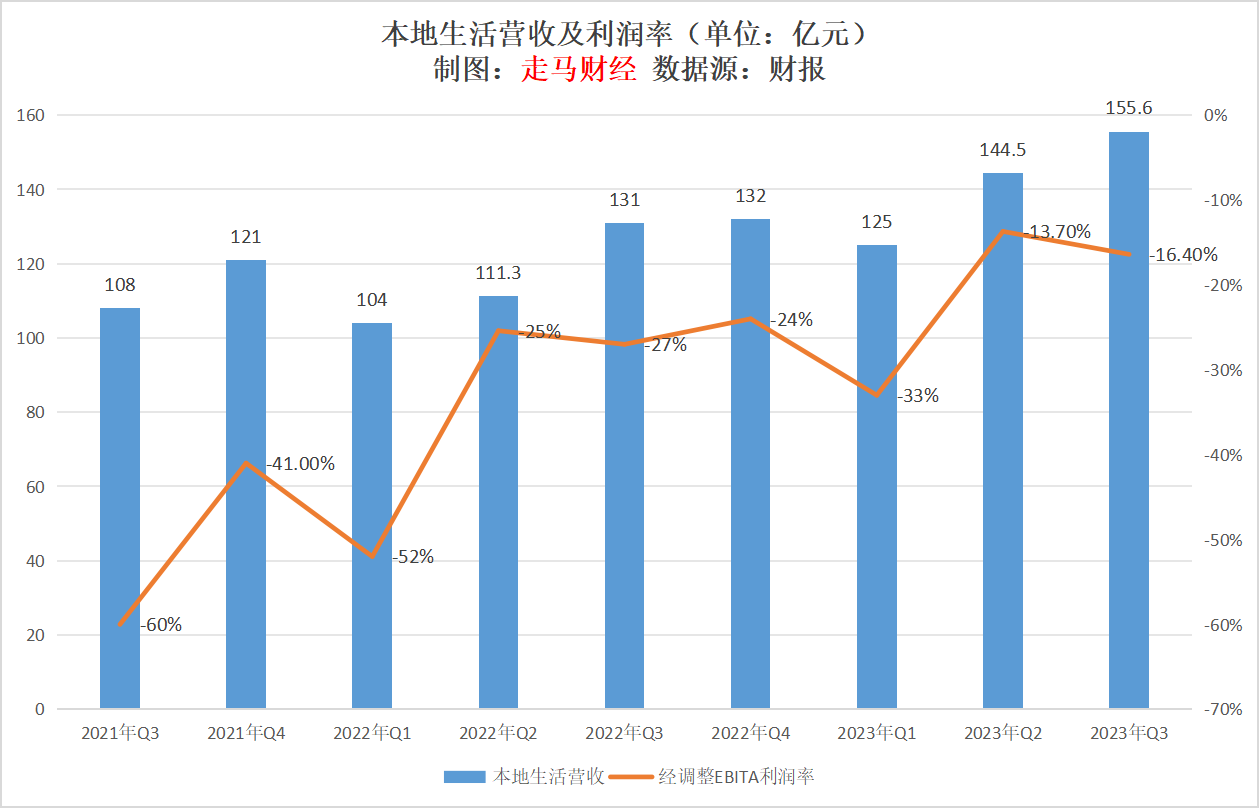

本地生活业务总体订单量同比增长20%,营收增速16%,营收规模达到155.6亿,利润率同比缩窄10.6个百分点。

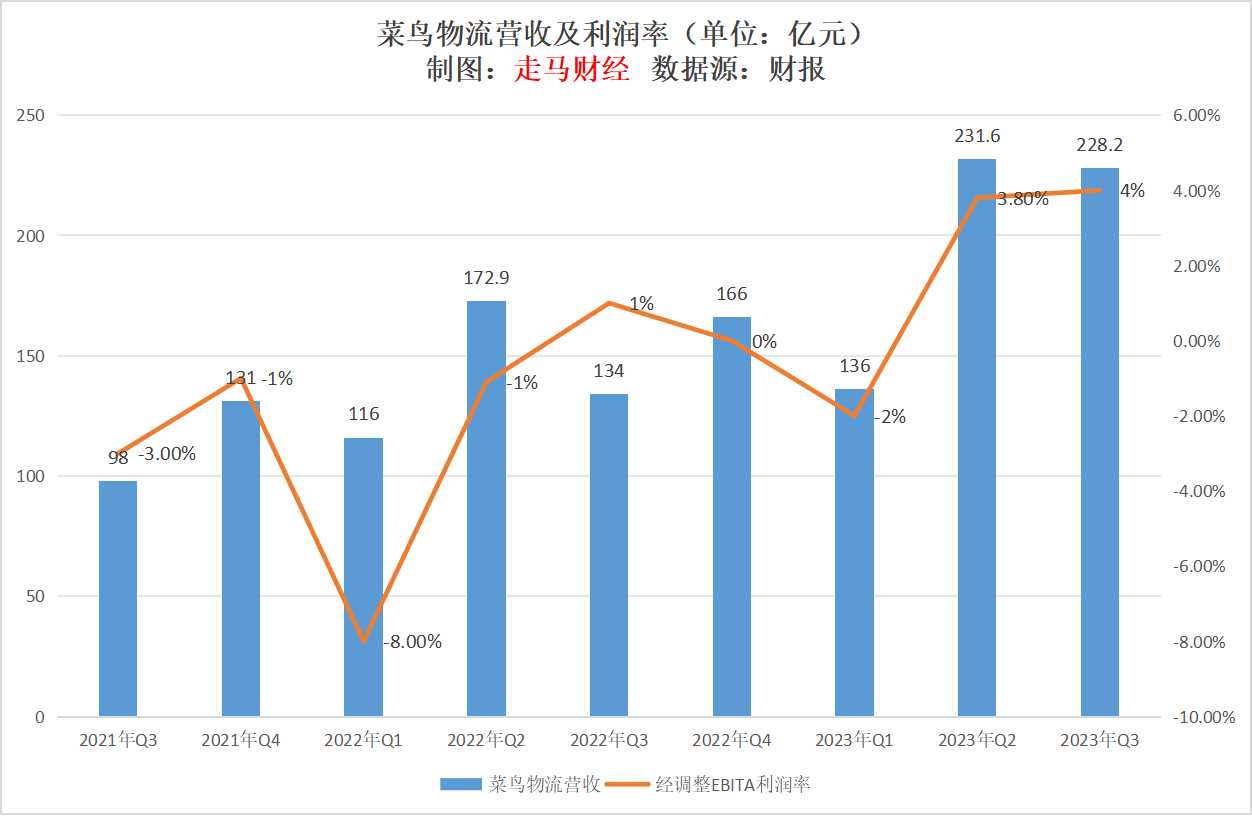

受益于海外业务高速增长,菜鸟集团本季度营收同比增长25%,达到228亿元,规模化利润率达到4%的历史高位。

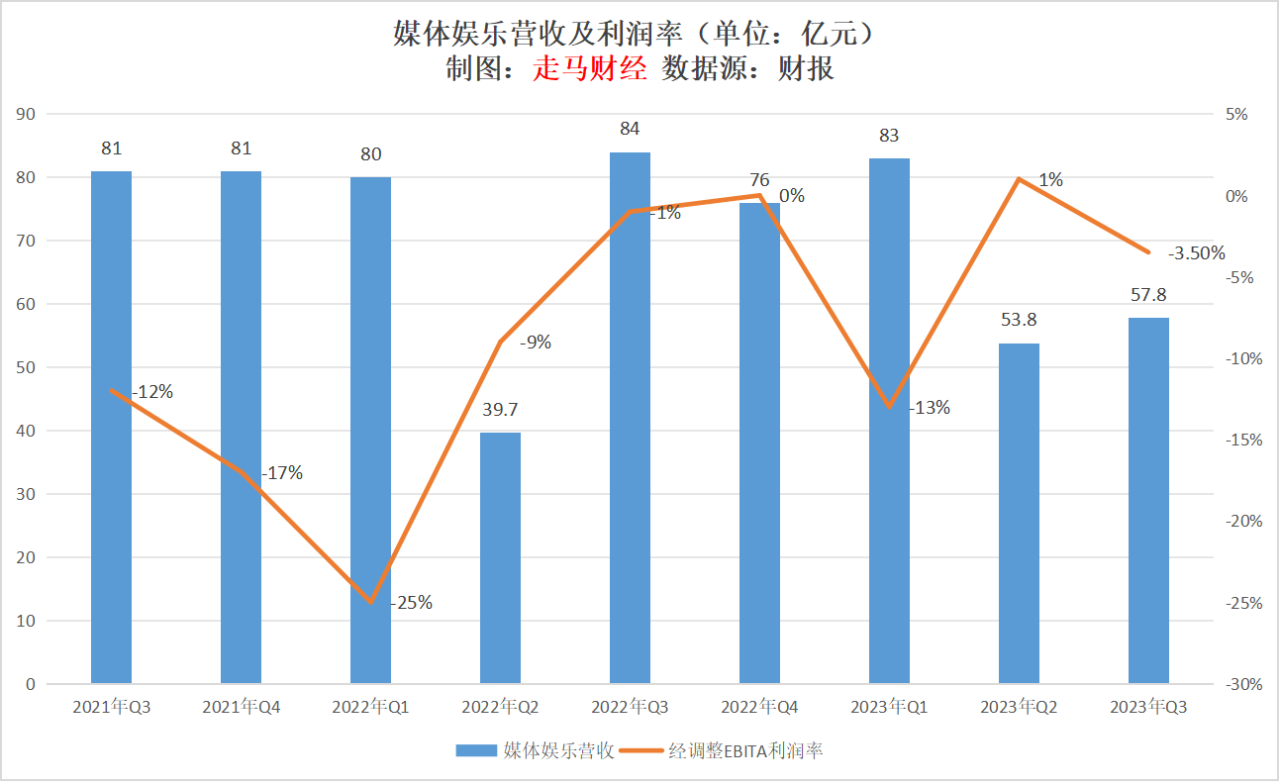

媒体娱乐业务季度营收57.8亿,亏损率3.5%,考虑到它为淘系创造流量以及内容供给的战略价值,这个亏损率可以接受。

03

仔细拆分各子集团业务后,我们会发现,阿里各项业务在行业内的竞争力正在逐渐修复:

淘天显著加强了价格力竞争态势,这是用户为先战略的生动体现,价格力不是简单的低价,而是做品牌、白牌、直播各个层次和场景的性价比,覆盖高中低不同消费层次的人群需求,强化淘宝超级APP的定位和“万能的淘宝”的心智,致力于综合购物平台的打造,而不是定位为零售商;既有淘工厂、淘宝好价、聚划算、百亿补贴这样专注于性价比优势的供应链,1688这个最老的批发业务正在焕发生机,它的供应链与淘宝融合的势头越发明显,过去12个月它的GMV超过了8000亿;也有淘宝直播这样的头部直播电商平台,且持续吸纳东方甄选、交个朋友等行业头部主播入驻;还有数以十万计的全球各地品牌旗舰店构筑的正品行货心智,他们分别覆盖价格敏感人群、新潮消费人群、品质消费人群等不同群体。

更重要的是,阿里内部达成新共识:将日活、月活、订单量等业务指标提上更高位置,在B端和C端加强分层运营策略,以价格力、内容生态、AI科技吸引更多消费者、商家、主播、达人、网红等行业伙伴,以开放的心态拥抱微信、抖音、快手等流量来源,试图创造最开放、包容、创新的繁荣生态。

这可能在短期内对GMV、营收、利润指标带来一定的波动,但是长期是正确的方向。而AI技术的发展,在便捷消费者的同时,更进一步降低品牌、商户、工厂的运营成本,它将在营销端、客服端、设计端、仓储端、生产端输出智能化,比如万相台、AI客服、文生图、智能机器人等。

阿里云有了AI加持,对于客户的价值将显著提高,不仅能享受到公共云业务规模化优势带来的盈利增长,还能享受到云+AI一体化战略的复合优势,这种优势将随着AI逐渐普及进一步放大,具备技术储备优势的云平台将进一步脱颖而出。

国际商业零售业务正取得高速增长,且该业务有成熟且盈利的国际批发业务支持,还有仓储资源丰富的菜鸟国际业务配合,同时覆盖B2B、B2C、B2B2C(全托管)等多种模式,扎根土耳其、中东地区的Trendyol已经持续规模化盈利且继续扩张市场,东南亚地区的Lazada也已经扎根当地,建立了扎实的本地供应链优势。

菜鸟国际业务依托阿里国际商业的蓬勃发展,提供战略协同的同时也迎来了快速发展的机遇期,本地生活是淘天体系的场景延伸,空间广阔大有可为。

04

一方面,可能投资者仍然习惯于以GMV、营收变化等指标,来审视阿里的电商业务进展,进而判断阿里整体的估值水平,实际上阿里云不仅处于行业变革前沿,利润规模也有了释放空间,国际商业、菜鸟、本地生活也已经颇具规模,且阿里巴巴正在从一家互联网公司转型为AI驱动的公司,过去的那套估值指标可能也需要调整了。

另一方面,阿里云原计划完全分拆上市,现在改为回归集团母体,客观上会让一部分搏分红回报的投资者失望。但是仔细想想,阿里云停止完全分拆,并没有停止业务集团独立运营,也没有停止强力资金投入,反而更坚定了投入决心。当初1+6+N规划中,阿里云是特殊的分拆方式,计划送他上市后直接分股给阿里既有股东,类似于腾讯分股京东,站在业务协同角度看,留在集团内对阿里云肯定是更好的选择,能更充分地挖掘云业务的内部价值,投资人需要的只是更多一点耐心和时间。

公司总共有250亿美金的回购额度,持续到2025年一季度,还剩下146亿美元的回购额度,本季度又额外增加了25亿美元的股息分红。

截止本季度末,公司持有现金、现金等价物、理财产品及股权投资856亿美元,当前市值仅2014亿美元,意味着市场实际给的估值仅1158亿美元,公司年度自由现金流约2000亿元,对应PCF估值4.2倍。考虑到可能加大投入已及潜在的竞争加剧,即便下降到1500亿的自由现金流水平,也仅仅5.6倍PCF估值。

参考当前市场,未上市的小红书一级市场最新估值150亿美金,Shein估值900亿美金。

05

今天阿里的状况,很容易让人联想起2014年初的微软。

同样的昔日巨头,同样的股价多年不涨,同样的舆论生态环境糟糕,同样的面临技术变革,同样的云业务初具气象,甚至同样的启用了一个工程师背景的新CEO。

2014年2月4日,微软董事会宣布萨提亚·纳德拉担任首席执行官和董事会董事,喧嚣多时的围绕CEO人选终于落下帷幕。

10年过去,微软是指从2000亿美金出头一点点,增长到了今天的2.79万亿美金,十年增长超过10倍。

微软从一个禁止员工使用Windows phone以外任何手机的公司,变了一家鼓励员工使用他们想要的任何手机的公司;从一家一次性收取授权费为主要收入来源的公司,变成了一家按需订阅为主要收入模式的公司;从一家与英特尔建立联盟垄断PC市场的“恶霸”变成了一家欣然拥抱安卓与iOS系统的“开发商”。

用户在哪里,微软的软件服务就去到哪里,而不是像过去那样圈地自萌。

这种变化的背后,是微软放下自己的身段和ego:尊重客户需求、用户需求,而不是让客户、用户来迁就自己。

我们从这半年,尤其是最近这一个季度的阿里身上,同样看到了类似的变化:

新CEO吴泳铭定战略,要“用户为先、AI驱动”;淘宝坚持做“万能的淘宝”,坚持消费分层和价格力战略,坚持消费平台的用户价值,以满足各个消费层次的用户需求,其实也是服务最广泛的商家群体;双11期间,淘天首次推出官方直降、天天低价模式,让那些负担不起300元满减门槛的用户可以享受到优惠;淘宝还和微信生态建立了开放的合作关系,今年双11,双方在朋友圈、小程序、视频号的合作更进一步,广告链接可以直接跳转淘宝APP,以一种更开放的心态拥抱竞争对手,出发点还是用户为先。

毫无疑问,今天的阿里正站在发展的关键节点上。昨夜至今,市场有很多声音。好的一面是,随着新的发展战略明晰,阿里已经站在了新的起点,拨开纷扰,无论是新的战略方向、还是现在业务的基本面都无可指摘。我更关心的是,阿里是否也迎来了自己的“纳德拉时刻”。

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层