腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

“当天采摘、当天发货” 运满满科技助农解永州脐橙运力难题

2026-01-27

随着我国人口红利的消退、社保税费成本提升,仓储行业用人成本不断提升,智能仓储优势凸显。电商、物流产业的发展更是带动了智能仓储的需求。

一、物流发展进入快车道,智能仓储缺口大

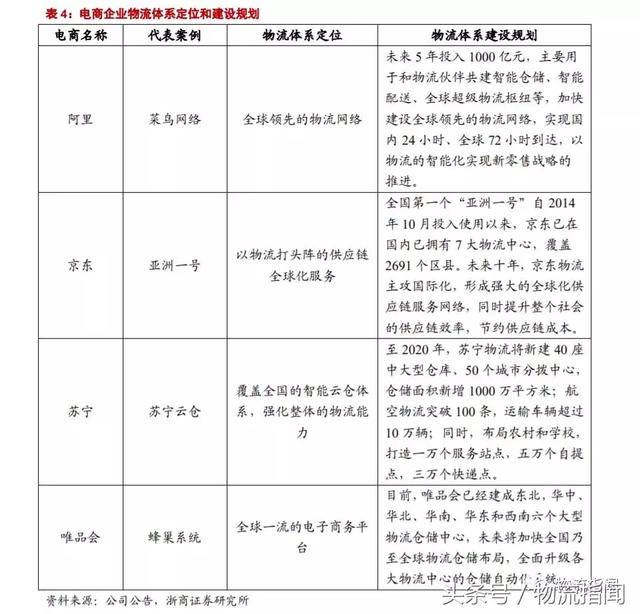

近年来,电商企业和快递企业都在智能仓储领域积极布局,企图在未来激烈的竞争中抢占智能物流领域的高地。

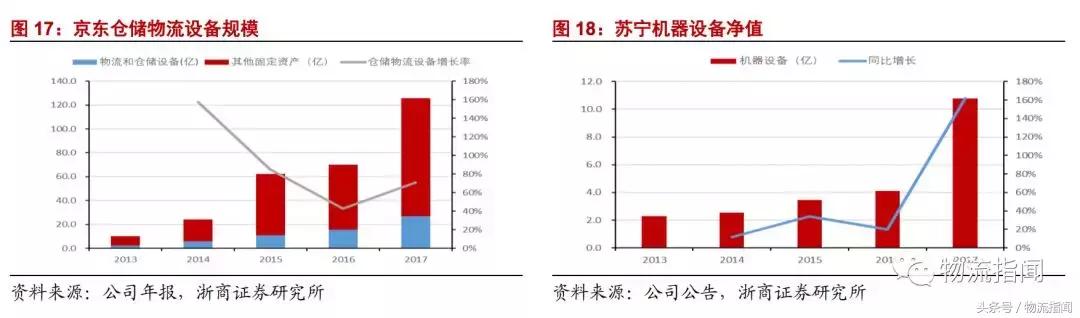

京东可谓电商物流领域的龙头企业,近年来的仓储物流设的增长率保持在70%上下,2017年京东仓储物流设备的净值达到26.9亿元;苏宁则起步稍晚,2017年其机器设备净值达到8亿元,2017年苏宁机器设备净值增长率由2016年的9.4%一跃升为225.3%,说明其近年来正在智能物流领域积极布局。

快递企业集中上市带来提升装备投资需求。2016年,圆通、申通、顺丰、韵达等快递巨头纷纷借壳上市,并募集配套资金进行项目投资。从各公司披露的信息看,所募集的配套资金多运用在转运中心的建设和设备自动化升级方面。

上市两年来,中通和韵达在机器设备中投入加速,其他三家也各有增长,说明快递行业正在积极向智能物流靠拢。

尽管在智能仓储的下游应用结构中电子商务并不突出,但近年来全国电商交易额和全国快递业务收入正在逐年攀升,其带来的智能仓储需求成为了重要的增长引擎。

二、智能仓储行业竞争格局

(一)国内智能仓储系统发展历程

国内自动化物流系统的发展大致经历了三个主要阶段:

起步阶段:

在1975-1985年,我国自动化物流系统发展处于起步阶段,在这一时期,我国已完成系统的研制与应用,但限于经济发展的限制,应用极其有限。

发展阶段:

1986-1999年,属于我国自动化物流系统的发展阶段。随着现代制造业向中国逐步转移,相关企业认识到现代化物流系统技术的重要性,其核心的自动化仓储技术获得市场认识,相关技术标准也陆续出台,促进了行业发展。

提升阶段:

2000年至今,可看作我国自动化物流系统的提升阶段。在这一阶段,市场需求与行业规模迅速扩大,技术全面提升。现代仓储系统、分拣系统和自动化立体库技术在国内各行业开始得到应用,尤其以烟草、冷链、新能源汽车、医药、机械制造等行业更为突出。更多国内企业进入自动化物流系统领域,通过引进、学习世界最先进的自动化物流技术以及加大自主研发的投入,使国内的自动化物流技术水平有了显著提高。

(二)国外智能物流装备巨头效益良好,继续保持高速增长

自动化物流系统综合解决方案是企业最终需求。整体来看,世界最优秀的物流自动化系统集成商仍集中在美国、欧洲和日本等地区,国内系统集成商仍处于相对落后状态。2018年5月,美国权威物料搬运领域杂志《MMH》公布了2017年全球自动化系统集成商20强榜单。

2017年智能仓储集成商20强榜单中收入超过10亿美元的有6家:

Daifuku(日本大福)以36.59亿美元稳居排行榜第一

SCHAEFER(德国胜斐迩)以30.60亿美元位居第二

Dematic(德马泰克)公司以营收22.67亿美元排名第三

Vanderlande(荷兰范德兰德)以15.38亿美元的营收排名第四

MurataMachineey 当年营收12.87亿屈居第五

Honeywell(北美霍尼韦尔)以10亿美元营收排名第六

在2017年20强榜单中,欧洲区域的公司占据了绝对优势,日本公司有两家入围,而目前中国本土公司尚未进入20强名单。

排名的第一的日本大福(DAIFUKU)公司创立于1937年,可谓是与日本产业界的成长发展一起壮大。

日本大福2017年营收36.6亿美元,同比增长25%,三年增长44%。该年营收的增长很大部分依赖于东亚平板显示屏产业和半导体产业对该公司物料搬运系统订单的增加。截止目前,大福公司已在23个国家及地区设立了分支机构,加速推进全球化业务。

作为全球最大的智能物流设备制造厂商和系统集成商,该公司的产品用于多个领域,其中制造业及流通产业在2016年销售额占比达34%,其次是半导体、液晶制造业,占比达27%。

大福在2017年制定了新的中期经营计划,目标是到2021年3月合并净销售额到达4200亿日元,使营业毛利达到8%。

第二名胜斐迩在2014年度之前,曾连续八年排名世界物料搬运系统供应商第一的位置,直到2014被日本大福公司反超。

作为全球最大的仓储物流设备制造商之一,胜斐迩在工业仓储设备和物流系统承建领域占有一席之地,被誉为“解决问题的专家”。

胜斐迩在2017年营收30.6亿美元,同比增长16.3%,三年增长率为23%。其在2015年承接苏宁自动化仓储项目,为苏宁南京物流基地新建了自动化仓库,增强了它在国内的影响力。

德马泰克公司以22.7亿美元的营业收入再次排名第三,营收同比增长 12.5%,三年增长42%。德马泰克是提供用于优化供应链、满足客户对物流搬运自动化需求的先进的集成自动化技术、软件和服务的全球领先供应商。

在2016年底被叉车和物流领导者凯傲(KION)集团收购后,德马泰克现在成为凯傲的供应链解决方案运营部门。该部门还包括Egemin公司,其是一家自动工业车辆专家此前曾在此列表中排名第18,并于2015年被KION收购。

根据美国《MMH》杂志每年公布的物料搬运系统集成商20强榜单2013-2017年的营收情况,前五强近五年的营业收入总额分别为85.3亿美元、87.7亿美元、95.6亿美元、100.0亿美元、118.1亿美元,整体稳定增长,且增速在波动中上升,五年复合增长率7.46%,行业发展强于宏观经济发展。

将范围扩大到每年榜单内的20家上榜企业,其总收入分别为157.1亿美元、160.6亿美元、166.6亿美元、173.8亿美元、196亿美元。

在全球GDP增速5年来于2017年首次超过3%的时候,智能仓储系统集成商的5年复合增长率达到了6.0%,基本保持在经济增速的两倍左右。可以窥见,即使在全球经济萧条的大背景下,全行业依然保持的较高的发展速度。目前,全球经济初显回暖趋势,在未来经济向上向好发展的进程中,对智能仓储行业投资将会迎来下一个高峰。

(三)国内市场充分竞争,期待国内智能仓储龙头企业

目前,我国自动化物流系统行业处于一个充分竞争的态势。国内企业与国外先进的物流自动化系统提供商竞争中不断发展,陆续推出具有自主知识产权的自动化物流产品,如昆船物流的TIMMS系统,国内企业凭借在性价比以及本土化后市场服务上明显优势,在一些中低端项目中具备了较强的竞争优势,并成功进入高端项目领域。

由于长期的技术积累,国外自动化物流系统提供商则在高端物流软硬件技术和行业经验方面具有优势,在一些高端自动化物流系统项目中占有一定优势。

国内和国内物流系统综合解决方案提供商的优劣势对比如下。

在我国自动化仓储的应用行业中,各公司优势领域和优势项目各不相同。如今天国际、昆船物流在烟草领域深耕多年,有着丰富的项目经验,日本大福则在汽车、机械领域更有优势。

从物流系统市场在各行业竞争角度来看,烟草、医药、电力系统、服装和食品等行业国内企业均具有一定的竞争优势,在汽车与机械制造行业国内外物流系统集成商各自为营,而在电商、机场等领域外资目前占据明显优势。

国内供应商相对缺乏的是大项目的总包集成能力,但国内企业正不断地朝这方面发力,随着经验的不断积累,国内企业中也将诞生出有竞争力的龙头公司。

三、智能仓储三大类核心设备发展前景光明

自动化物流装备按功能构成分为立体仓储设备、高速分拣设备、自动化输送设备等几大类,主要产品自动化立体库、堆垛机、自动分拣机、输送机、AGV自动导引车等。其中自动化立体库、自动分拣机、自动输送系统是智能物流关键设备,对于提高物流分拣中心的储存能力和分拣效率起到至关重要的作用。

(一)自动化立体库,提高仓储效率的关键所在

自动化立体库是指用立体仓库实现高层存储、自动存取,其构成为立体货架、堆垛机、输送机、搬运设备、托盘、管理信息系统及其他设备。

自动化立体库能有效减少土地占用及人力成本,是提高物流效率关键因素。自动化立体库的发展可以有效地解决仓储行业大量占用土地及人力的状况,并且实现仓储的自动化与智能化,降低仓储运营、管理成本并且提高物流效率。

自动化立体仓库市场规模增长迅速,保有量较国外仍有差距。根据中国物流技术协会信息中心统计,我国的自动化立体库近十年来市场规模保持了 20%左右的平均增速,2016年市场规模约149亿,同比增长23%。

预计未来几年将维持20%增速,到2020年将达到325亿元规模。截至2016 年,我国自动化立体库的建成数已经达3600座。

然而从国际水平来看,美国拥有各种类型的自动化立体仓库2万多座,日本拥有3.8万多座,德国1万多座、英国4000多座。与这些发达国家相比,我国自动化立体仓库保有量依然很少,未来增长潜力巨大。

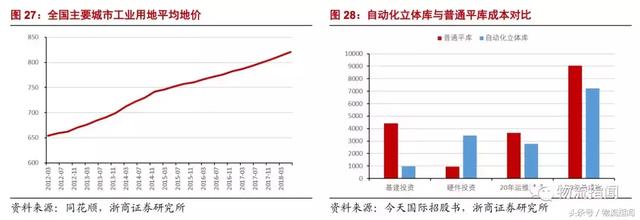

近年来,国家加强土地资源管理,土地资源日渐紧张,使得土地使用成本不断增加,倒逼企业需要充分利用有限空间,提高现有土地利用率。智能仓储系统摒弃了传统仓库的水平拓展模式,转向立体拓展,具有较高的土地利用率和库存容积率,可减少企业的土地成本。

根据测算,国内一个典型的8000个托盘规模的20年期自动化立体库的总成本为7189万元,普通平库的总成本为9036万元。虽然自动化立体库在初期的硬件投资要远高于普通平库,但长期来看,自动化立体库的总成本要低于普通平库。

随着中国土地和人工成本的不断上升,自动化立体库较传统库的优势将日趋明显,自动化立体库将是未来仓储发展的首选。

(二)自动分拣系统,提升分拣效率的关键制约

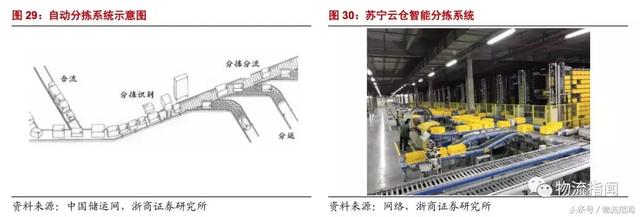

自动分拣系统是智能物流装备中的核心部件。智能分拣系统一般由控制装置、分类装置、输送装置及分拣道口组成:

控制装置的作用:

识别、接收和处理分拣信号,根据分拣信号的要求指示分类装置、按商品品种、按商品送达地点或按货主的类别对商品进行自动分类。

分类装置的作用:

根据控制装置发出的分拣指示,当具有相同分拣信号的商品经过该装置时,该装置动作,使改变在输送装置上的运行方向进入其它输送机或进入分拣道口。

输送装置的主要作用:

使待分拣商品贯通过控制装置、分类装置,并输送装置的两侧,一般要连接若干分拣道口,使分好类的商品滑下主输送机(或主传送带)以便进行后续作业。

分拣道口是已分拣商品脱离主输送机(或主传送带)进入集货区域的通道,一般由钢带、皮带、滚筒等组成滑道,使商品从主输送装置滑向集货站台,在那里由工作人员将该道口的所有商品集中后或是入库储存,或是组配装车并进行配送作业。

智能分拣设备的主要特点是能连续、大量的给货物分类,基本实现无人操作排序,错误率极低。

随着信息化标准化的来临和物联网技术的发展,尤其是条码和射频识别技术的进步,在邮政快递行业,自动分拣机系统使用越来越普遍。

近年来,我国人口红利进一步消退,智能分拣设备带来的高效率、高替代的优势凸显。

2017年,我国电子商务交易额已达28.66万亿元,快递业务收入4957.1亿元,全年配送快递400.5亿件。随着我国电子商务行业的高速发展,它所带动的线上消费产生大量的快递分拣需求,未来将会有越来越多的企业将运用自动化分拣系统提高效率。

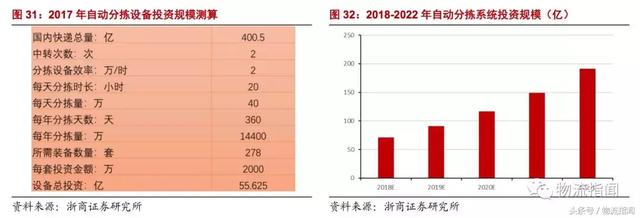

2017年我国自动化分拣设备投资规模约56亿元,假设未来快递总量以 2017年快递总量同比增速(28%)增长,中转次数、分拣效率、单条线成本不变,预计至2022年我国物流行业自动化分拣系统市场规模将达到190亿元。

自动分拣机高效作业,使配送跟上订单步伐。目前我国快递分拣自动化程度较低,在劳动密集型的转运中心,与分拣作业直接相关的人力约为一半,分拣作业时间约占整个转运中心作业时间的30%~40%,分拣的成本占到转运中心总成本的40%。

智能分拣已然成为自动化物流装备领域的一大亮点,包括韵达在内的多家物流公司都采用了智能分拣设备提高工作效率。

智能分拣设备能够实现以大转盘模式,将快递流水线和分区的建包袋结合,在800平方米操作区域大循环,每小时处理超过1.2万件包裹,全过程只需一次扫码,大大缩短了操作时间,满负荷运转可减少2/3的分拣人员,分拣精准度达99%以上。

目前自动分拣机已经为越来越多的快递企业所选用,规模化成本优势带来行业龙头集中度的快速提升,快递与物流业大都采用滑块式、交叉皮带式与翻板式。与人工分拣相比,自动分拣缩减了分拣时间,提高了分拣效率,同时大幅降低错误和破损情况的发生概率。

(三)自动输送系统,提升物流效率的关键纽带

自动输送系统,主要包括箱式、托盘式两大类。

箱式输送机主要包含皮带式、辊式输送机以及提升机等多种形式,唯品会“蜂巢”系统就是箱式运输机的典型应用之一。

托盘式输送机主要包含辊筒式输送机、链条式输送机、提升机、穿梭车等多种形式,亚马逊 Kiva AGV 就是托盘式输送的典型应用之一。输送机主要和自动化立体库配合应用。

二十一世纪以来,我国自动输送系统技术取得了长足的进步,叉车、高速输送机、AGV、RGV等已实现国产化,应用领域也遍及多个行业,其在烟草、医药、服装、零售等领域发展迅速。

近年来,伴随着我国电商、快递业的飞速发展,自动输送机也更多的向该领域渗透。自动输送系统改变了传统“人到货”拣货模式,变为现在的“货到人”模式,减少拣货员移动和寻找过程,极大地提升了拣货效率与准确率。

(四)叉车:物流搬运车代表,随全球工业化快速发展

叉车原属于工程机械大类,但又在企业物流系统中扮演着搬运作业的重要角色。最早诞生于1917年,是对成件托盘货物进行装卸、堆垛和短距离运输作业的轮式搬运车辆,广泛应用于港口、车站、机场、货场、工厂车间、仓库、流通中心和配送中心等,是托盘运输、集装箱运输中必不可少的传统设备。

根据前瞻产业研究院2014年的统计,我国建筑业和机械制造行业应用领域占比最大,占比分别达到26%和20%。

随着国家工业的结构性发展,细分下游有略有变化,根据中国工程机械工业协会统计,2017年我国叉车需求量最大的行业包括交通运输仓储、物流仓储、邮政业、电器、机械行业、汽车行业等。

随着计算机控制技术和单元化运输方式快速发展,以及世界各国工业化水平的不断提高,叉车企业的制造能力不断提高,产品种类型号日益丰富、性能大大加强,应用场景逐渐拓宽进入众多领域,成为生产搬运中的重要工具。

近十年以来,全球范围内的叉车行业销量保持快速发展,主要驱动因素来自于中国等新兴经济体“机器换人”(叉车替代手动搬运和板车)的红利。

根据世界工业车辆联盟统计数据,全世界叉车销量从2006年的82.41万台增长到2017年的133.38万台,年复合增长率4.47%,2017年销量再创新高。国内叉车销量在2017年同比增长34%的高基数下,2018年上半年增速依然强劲,达到26.7%。

1. AGV:物流搬运车的无人化升级版

根据前瞻产业研究院的数据,2013年我国AGV机器人销量为2439台,2014年上升至3150台,同比增长29.15%;2016年销量为6500台,同比增长51.16%。

2013-2016年年复合增长率达38.64%。按每台AGV机器人40万元的均价测算,2018年的AGV市场达到72亿元。

从需求领域来看,目前我国AGV机器人需求领域较为集中,主要分布在汽车工业、家电制造等生产物流端。2016年,除了工业级的应用外,AGV开始向商业行业推广应用,其中对AGV需求最大的莫过于电商仓储物流、烟草和电子3C行业,三者占比分别为15%、15%和13%。

2016年中国AGV市场中,内资企业销量占比达85%,外资占比15%。其中内资企业主要占领中低端市场,代表企业有新松机器人、昆船装备、机科、三丰智能等;而外资企业则占据高端AGV市场,代表企业有JBT、Egemin、Rocla、Swisslog、日本大福、明电舍等。

2. RGV

RGV是有轨制导车辆(Rail Guided Vehicle)的英文缩写,又叫有轨穿梭小车,RGV小车可用于各类高密度储存方式的仓库,小车通道可设计任意长,可提高整个仓库储存量,并且在操作时无需叉车驶入巷道,使其安全性会更高。

利用叉车无需进入巷道的优势,配合小车在巷道中的快速运行,有效提高仓库的运行效率。目前,立体仓库正逐渐向高动态应用的方向发展,对仓库存储量的要求越来越高,拣选、输送以及出入库频率等要求也越来越高。

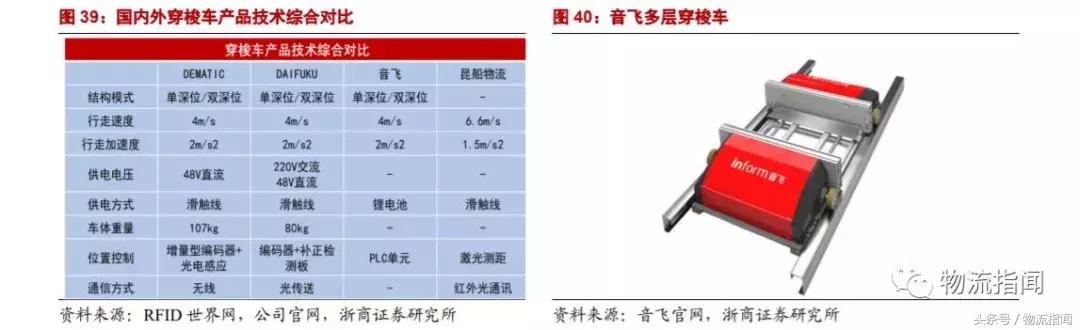

国外对RGV的研究起步较早,在2005年前后,YLOG、DEMATIC、TGW 等物流巨头就推出了自己的货架穿梭车,并在这几年进行持续优化,已相继推出多款升级版本的货架穿梭车,显著提升了RGV的运行速度、灵活性和智能程度。

国外的穿梭车运行速度普遍在4m/s以上,并且一般具备路径规划系统,可进行复杂路径的规划。国产穿梭车近年的发展还算迅速,最高运行速度接近国外产品。随着国内企业的不断发力,未来国产RGV各项指标会逐渐接近国际水平,甚至高于国际水平。

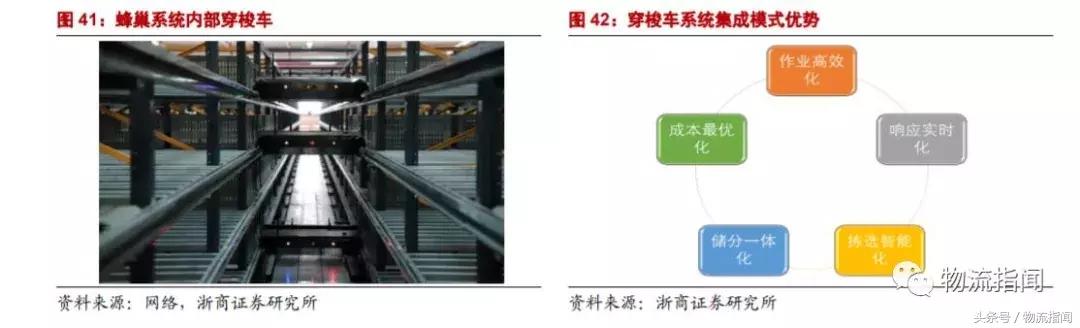

山东蓝剑为唯品会打造的蜂巢系统,是典型的的穿梭车系统集成模式。2015年3月,兰剑蜂巢一代系统在唯品会发布运行,2017年11月,唯品会华南运营中心宣布兰剑蜂巢二代上线运行。

在二代蜂巢系统中,兰剑应用了自主开发的智能高速穿梭车,实现了288 台的超大集群调度。该智能高速穿梭车车身采用新材料,降低了车重。提高了载重,速度可达5m/s,达到了国际先进水平。

蜂巢系统利用自动化立体库和多层穿梭车的有效配合,订单处理能力可达 52万件/天,属于典型的“货到人模式”。

来源/浙江证券

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层