腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

“当天采摘、当天发货” 运满满科技助农解永州脐橙运力难题

2026-01-27

疫情影响下的物流和B2B供应链投资机会

01

疫情对经济影响或大于非典

但不改变经济中长期发展趋势

1.2003年非典对短期经济影响较大,但产生的中长期影响较小

总体来看,非典在2003年初爆发,使我国2003年二季度经济有较明显回落。受非典影响的主要是第三产业的交通运输业、餐饮、旅游等行业,而食品等生活必需品行业仍保持“坚挺”。非典疫情对经济有短期影响,但产生的中长期影响较小,2003年下半年我国宏观经济重回上升通道。

2.2020年新冠肺炎对经济影响(尤其是第三产业)将大于非典

相比非典,本次新冠疫情传染性更强、辐射范围更广,而受疫情影响较大的第三产业占当前GDP比重相比非典时期更高。在当前中国经济下行压力较大且无法形成有效对冲的背景下,我们预计新冠疫情对经济的影响较非典要大。

进入21世纪后,单一重大事件对于中国经济影响产生的波动趋于平缓,我们判断本次疫情亦不会改变我国经济中长期的发展趋势。

图1:两次疫情三产占经济比重

图2:建国后,重大事件对GDP影响程度

02

物流板块短期受疫情影响较大

中长期仍将与GDP保持同步增长态势

1.短期影响:收入、成本和资金端承压

现代物流体系紧密相连,快递、快运、整车、仓配等都是物流供应链中的一环,疫情对于物流不同领域的企业的影响基本是趋同的。本次疫情对物流企业带来的影响包括:

收入下降:受疫情影响,下游B端企业延期开工,上下游企业复工率不高,物流行业整体收入将有所下降;

成本上升:一方面,复工率大幅降低,人力紧缺导致成本上升;另一方面,各地设立检查消毒站,物流线路受阻,增加在途时间,最终导致物流行业产能不足、效率降低、运输成本上升;

资金压力:受回款速度下降、新一轮融资延缓等因素影响,运营资金周转偏紧,公司出现临时性资金缺口。

2.中长期物流行业仍将与GDP保持同步平稳增长态势

物流行业是国民经济的重要组成部分,物流板块与国民经济保持较高的相关性。本次疫情发生后,政府在税收优惠、贷款补贴等多方面对物流企业给予支持。新冠疫情不会导致物流行业发生根本性变化,亦不会改变物流市场中长期的发展趋势。

03

2019年物流板块市场表现低迷

或将带来中长期投资机会

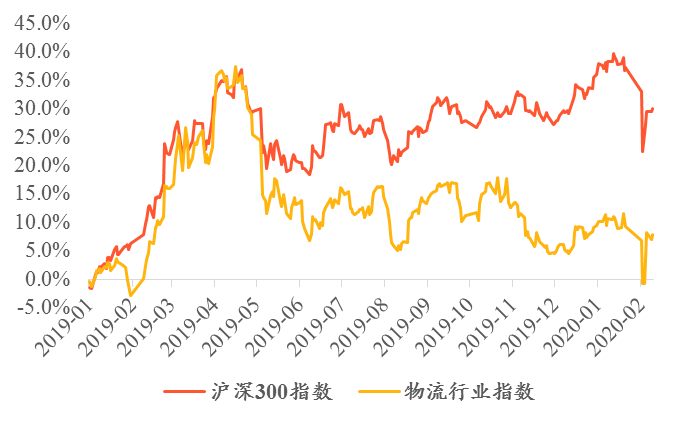

从二级市场来看,物流板块与市场总体走势于2019年下半年开始发生背离,物流板块市场走势持续跑输沪深300指数,主要是2019年物流行业受宏观经济不景气影响导致业绩整体下滑所致。

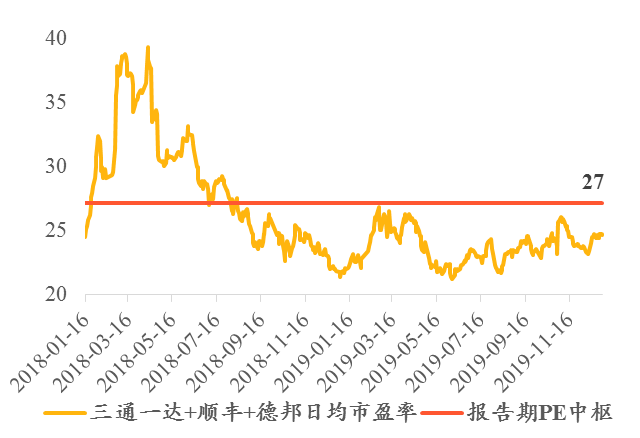

同时,各快递企业采取价格战策略影响公司财务数据并进一步影响市场价格,快递龙头的估值水平持续低于近两年的估值中枢。随着我国电商行业的高速发展,快递市场竞争保持激烈状态,二线快递企业生存压力愈发加大,被并购、破产清算等事件时有发生,快递龙头的市占率不断提升,将有望出现中长期布局的机会。

图3:2019年H2物流板块与市场走势发生背离

图4:二级市场快递龙头市值低估

从一级市场来看,2019年物流行业投融资低迷,物流行业全年融资额同比降低25%、融资次数降低38%。融资遇冷有利于物流企业估值向内在价值回归,中小企业生存将面临更加严峻的挑战,而头部企业较以往有望获得更多资本的青睐,加速整合的步伐。

04

建议关注的物流投资机会

零担快运:看好大件快递市场,高端制造业发展利好全网型企业

随着《中国制造2025》战略的不断推进,我国电子、通信业向全国型高端制造方向发展,出现了越来越多的像华为、海康威视等业务覆盖全国的高科技企业。对于零担快运企业来说,能否跟上主流客户的发展,顺利转型为提供全网、高品质服务的快运服务供应商变得尤为重要。

这一变化对于已经构建起全国网络的快运企业来说较为利好。另外,随着电商的逐步成熟和快递行业的迅猛发展,高价值、体积大、非标准化外形的商品迎来了发展机遇。

而大件快递介于传统快递和大票零担之间,毛利高于传统零担快运。切入大件快递市场,将有效利用快运企业分拨网络,亦能提高快运企业的产品利润率。

电商仓配龙头:疫情加速线上消费渗透,将缩短对消费者的教育周期

本次新冠疫情的发展缩短了对消费者线上消费的教育周期,尤其对生鲜买菜、在线教育等细分赛道带来较大利好。独立第三方仓配企业中短期将受益于电商业务的高速发展。

但长期形成壁垒仍需要深耕商流,强化供应链的管理深度,不断提高客户粘性,增加客户替换成本。我们看好能够切入商流、供应链金融等多维度供应链管理的仓配服务商。

快递行业:垄断格局逐渐形成将促进行业价格上涨,头部企业盈利能力上升带动估值修复,或将创造超额收益

2019年我国快递行业集中度进一步提升,部分二线快递企业陆续退出市场。中国邮政局统计数据显示,2018年CR6为72.22%,截至2019年9月CR6大幅提升至79.6%。

退出市场的二线快递包括全峰、全一、如风达、卓越亚马逊、安能快递、国通等。根据美国和日本快递巨头的发展历程,我们预计,随着目前中国快递业增速不断下滑、产业不断出清,快递行业将很快迎来增速换挡期,形成寡头格局后价格开始上涨,资本市场估值抬升,将有望创造超额收益。适当关注一线快递企业的定增与战略投资机会。

从中长期视角来看,持续高速增长的末端配送相关领域,以及能够为物流企业带来中长期降本增效的物流科技相关领域也是我们长期关注、持续跟踪的细分领域。

05

B2B供应链各垂直细分赛道

在疫情影响下的投资价值分析

本次疫情对整个B2B供应链体系造成了较大冲击,叠加经济下行周期的影响,众多企业面临着生死存亡问题,但危机中往往也孕育着机会。

为了更全面地判断疫情对国内供应链企业潜在影响及供应链细分赛道上的投资机遇,我们选取海外成熟B2B供应链企业为标的,通过分析标的企业在2009年美国H1N1疫情、2015年巴西ZIKA疫情及中东MERS疫情后的表现,结合我国B2B供应链市场现状,给出我们对细分赛道上的投资判断。

1.食材供应链

(1)对标企业分析

对标企业选择:美国Sysco Corporation

时间段选择:2009年美国H1N1疫情期间

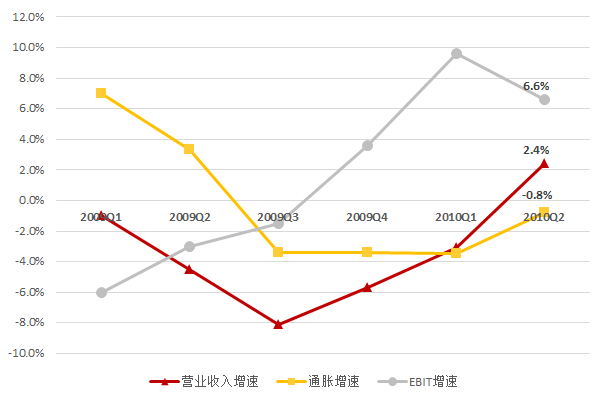

疫情对头部企业的总体影响有限:虽然Sysco所处的食材供应链领域下游客户(超市、餐厅)受疫情影响较为明显,但是Sysco作为细分赛道头部企业,经营实力体现了较强的防御性,因此,即使在疫情峰值期,公司营收和EBIT跌幅也仅在个位数以内;

疫情初期影响较为明显,但随后会出现补偿性消费:(1)疫情初期受需求端下降和成本端通胀影响,食材供应链企业的业绩影响较大。但随着疫情和通胀的逐步缓和,企业的经营情况也逐步恢复正常;(2)待疫情全部结束后,补偿性消费需求出现,企业业绩出现增长;

下行的宏观经济周期将加速行业整合:Sysco以其雄厚的财务实力,在宏观经济下行周期中加大并购力度,因此,食材供应链出现行业加速洗牌、强者恒强的趋势。

(2)国内市场影响与机遇分析

疫情短期冲击较大:反观国内,受疫情影响,大多餐饮企业收入呈断崖式下跌,但各项高昂成本如租金与人员工资仍需支付,现金流大幅流出。因此,大批餐饮企业将面临因现金流断裂而倒闭的危机,对上游食材供应链行业造成冲击。

B端、C端反应大相径庭:尽管疫情下餐饮企业之类的B端客户需求大幅下滑,面向C端的个人线上订单却呈爆发式增长,远洋投资团队关注的多家生鲜食材电商企业近期销售额明显增长,同时,其供应链的配送商与服务商也相继获益。

2.车后市场供应链

(1)对标企业分析

对标企业选择:美国AutoZone、O’Reilly、Advance Auto Parts

时间段选择:2009年美国H1N1疫情期间

上述三家车后市场供应链龙头企业在2009年经济下行周期中有显著防御性,究其原因主要有三点:

汽车行驶公里数稳定增长,保障了车后市场的业务需求;

经济下行导致新车销售下滑,老车增多;

油价下降也将驱动驾驶公里数的增长,从而带动车后市场增长。同时,易损件和维修件相对于保养件和事故件,在经济下行周期中通常有更好的销量,也间接支撑了车后市场。

(2)国内市场影响与机遇分析

受疫情影响,短期导致多地道路交通封闭,商用车及私家车使用频率降低,使得汽车易损件及维修件消费频率降低,修理厂收入下滑。下游疲软以及物流配送受阻也造成车后供应链相关企业短期内业绩下滑。

但中长期来看,疫情影响有限,当前中国车辆保养量仍处于持续增长中,经济下行周期车辆平均使用年限增长,疫情并不能改变这一长期趋势,车后市场仍具备投资价值。

3.MRO供应链

(1)对标企业分析

对标企业选择:美国Grainger、Fastenal

时间段选择:2009年美国H1N1疫情期间

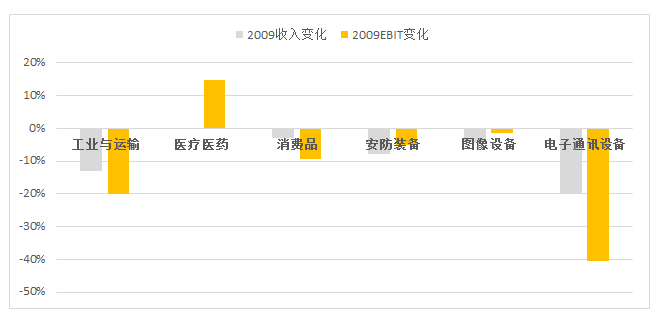

防御性较弱:MRO供应链市场在经济下行周期中防御性较弱。Grainger和Fastenal2009年收入分别下滑了9.2%和17.5%。这是因为MRO行业与经济走势呈较强的正相关性,特别是与工业产值、非农就业正相关性较为明显。

(2)国内市场影响与机遇分析

线上模式迎来爆发期:MRO供应链企业在经济下行周期中压力较大,但考虑到我国MRO供应链行业仍处于快速发展阶段,且疫情促进了下游客户采购习惯的改变——由大量的现场品类遴选变更为线上产品的遴选, MRO供应链线上模式预计将加速开展。

4.大宗商品供应链

(1)对标企业选择

对标企业选择:巴西淡水河谷

时间段选择:2015年巴西ZIKA疫情期间,同时叠加中东MERS疫情。

与经济周期高度相关:作为巴西乃至全世界最大的大宗商品供应链企业之一,淡水河谷的业绩表现与大宗商品价格走势以及全球宏观经济高度挂钩,因此,2015年全年,淡水河谷收入较2014年大幅下滑31.8%,净亏损高达126.2亿美元。

据管理层估计,铁矿石价格每公吨下降1美元将使公司营收减少3亿美元以上。鉴于此,在宏观经济下行周期中,大宗商品赛道的投资需要谨慎。

(2)国内市场影响与机遇分析

整体冲击较大:疫情期间,受制于防疫物资的需求和生产信息传导机制不畅,防疫物资的生产陷入严重瓶颈期,导致类似一些国有大宗商品生产企业开始被迫生产防疫物资。而大宗商品供应链企业,则启动新业务介入生产—— 帮助生产企业对接大宗原材料、生产设备、生产工艺流程等。

5.医药健康供应链

(1)对标企业选择

对标企业选择:美国3M公司

时间段选择:2009年美国H1N1疫情期间

具备逆周期防御性:通过图表可以看到,对比3M公司的各业务板块在2009年的表现,其医疗医药板块在疫情及宏观经济下行周期中具有显著的防御性。同时,在疫情影响下,3M首次接到巨量的口罩订单,并因此在新加坡和美国设厂介入口罩生产,成为长期驱动3M业绩增长的重要业务之一。

(2)国内市场影响与机遇分析

投资价值凸显:本次疫情中暴露最大的问题即医疗用具(如口罩、防护服等)的短缺与医疗物资配送体系的低效。在未来,能更高效地匹配需求并做到快速响应的新型医药健康供应链领域相关企业将具备投资价值。

6.纺织服装供应链

消费结构改变导致整体冲击有限:短期内疫情会影响服装外贸出口及国内线下销售,但服装作为网购频率最高的品类,线上销售很大程度弥补了线下业绩的疲软,疫情预计对服装业整体冲击有限,进而也不会显著冲击纺织服装供应链企业。

中长期来看,疫情给纺织服装供应链企业带来了机遇:传统服装厂受疫情影响,将转移至线上供应链平台进行布料采购,线上供应链平台的优质服务和高效供应链体系可培养客户粘性,进而实现市场份额提高和营收增长。

同时,新型纺织服装供应链企业具备上下游赋能能力,可通过物联网等技术指导上游生产,及时响应下游需求,同时提升上游产能利用率,将在这一长期大趋势中获益。

06

疫情对B2B供应链行业的影响及发展机遇总结

1.疫情影响

疫情短期对我国宏观经济形成负面冲击,因此,大多数B2B供应链垂直领域整体受到暂时性影响。中长期来看,疫情对企业整体的中长期经营影响有限。而且在经济下行周期中,企业受降本增效诉求的激发,将长期利好B2B供应链行业的发展。

2.发展机遇

(1)加速行业整合

疫情及经济下行周期中,细分赛道头部企业凭借稳定可靠的服务,以及较为明显的资金实力,将加快并购力度并提升市场占有率,加速行业整合,弱者将逐渐被估清。

(2)B2B工业互联网模式将快速发展,主要体现在以下3个方面:

B端客户采购习惯的转变:受疫情影响,传统的采购流程被迫转移至线上。因此,具备出色线上服务能力的B2B供应链企业将在疫情期间获得B端客户的青睐,并在疫情后可以持续引导客户的采购行为,使得客户对平台形成粘性。

新型B2B供应链企业对供需信息传导机制的改善:传统供应链上下游之间供需信息传导机制长期不畅,因此,在疫情突发时出现了严重的产能瓶颈。而深耕于特定行业的垂直领域的B2B供应链企业,凭借着对产业链上下游深度介入和扁平的信息传导机制,可以高效响应下游需求至上游生产企业,同时通过互联网整合生产企业所需的原材料、设备、生产工艺等必要生产要素,以实现引导和介入生产,提升上游效率。

食材供应链企业,尤其是生鲜企业的toC能力在疫情中得到凸显:疫情期间,消费者的大量食材采购行为转移至线上,因此,具备toC服务能力的toB供应链企业将由于疫情逆势发展,更重要的是在疫情结束后,培养了C端客户对平台的粘性,增厚了其竞争壁垒。

来源/远洋资本

作者/物流投资团队

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层