春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

物流行业马年春节的考卷已经铺开,德邦快递接下来的答卷,值得行业仔细品读。

2026-01-15

实在不行就去送快递?这是你经常听到的一句话,作为铁人三项杠把子项目,实际情况是,你可能连快递都送不好。

2026-01-07

百世集团:不断进化的综合物流企业,价值大幅低估,拐点将至

近日,百世集团公布2019Q4及2019年财报。营收方面,Q4实现营业收入人民币107.68亿元,同比增长19.2%。其中,快递业务收入68.96亿元,同比增长16%;快运业务收入15.55亿元,同比增长27.8%;供应链业务收入6.07亿元,同比下降11.5%;店加业务收入6.11亿元,同比下降0.7%;其他业务收入10.98亿元,同比增长91.3%。

利润方面,Q4实现毛利润人民币6.39亿元,同比增长22%,毛利率5.9%,同比增加0.1个百分点。实现净利润0.43亿元,上年同期亏损0.24亿元;实现non-GAAP净利润0.61亿元,同比大增203%。剔除店加业务后,实现non-GAAP净利润1.44亿元。

2019年实现营业收入人民币351.76亿元,同比增长25.8%。其中,快递业务收入218.08亿元,同比增长23.2%;快运业务收入52.24亿元,同比增长27.3%;供应链业务收入21.9亿元,同比增长5.6%;店加业务收入28.17亿元,同比下降1%;其他业务收入31.36亿元,同比增长153.7%。

利润方面,2019年实现毛利润人民币19.59亿元,同比增长35.9%,毛利率5.6%,同比增加0.4个百分点。实现净亏损2.19亿元,同比减亏56.9%;实现non-GAAP净亏损1.24亿元,同比减亏72.54%。剔除店加业务后,实现non-GAAP净利润2.32亿元。

01

快递业务

Q4单票成本0.96元,同比下降11.11%,毛利环比提升

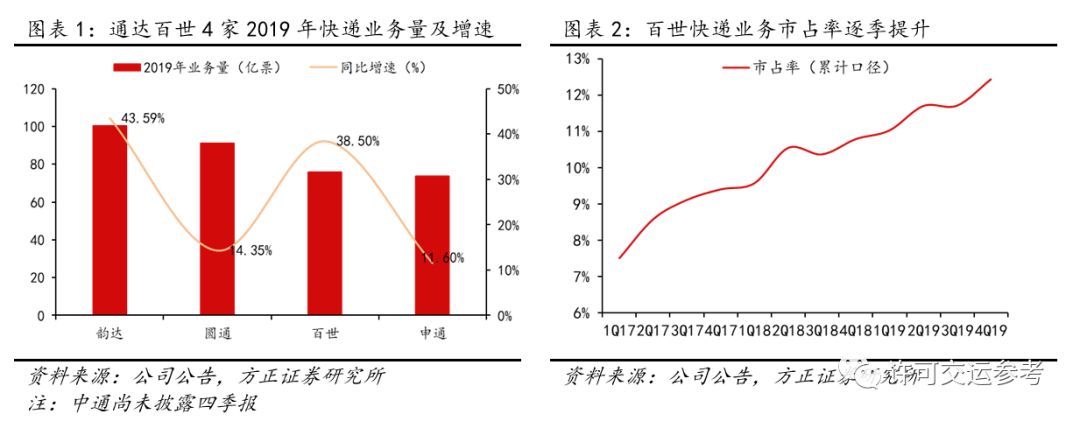

百世快递Q4业务量24.38亿件,同比增长30.5%。2019年累计业务量为75.76亿票,同比增长38.5%。2019年市占率由去年同期的10.8%提升至11.93%,继续保持行业第四。

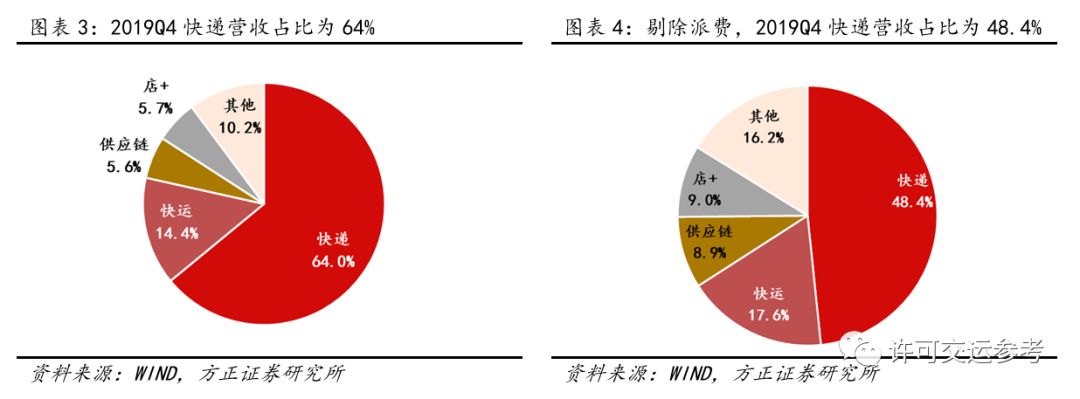

Q4快递业务单季度收入为68.96亿元(含派费),同比增长16%。由于公司只是经手派费,并不从派费中获利,剔除快递派费36.08亿元及快运派费3.62亿元影响之后,2019Q4快递业务(不含派费)占总收入(不含派费)比重为48.4%。

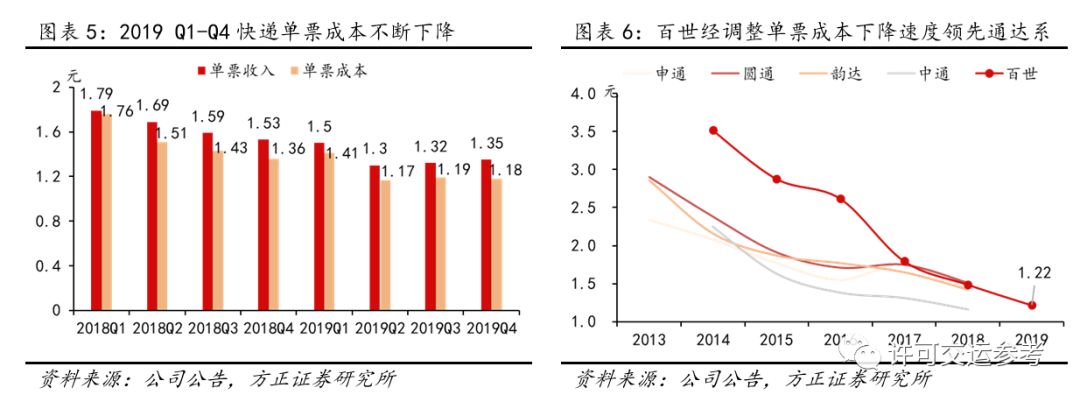

Q4是快递旺季,成本控制难度更大,Q4百世快递单票成本持续大幅下滑,不含派费单票成本由1.18元降至0.96元,同比下降11.11%,环比亦略低于Q3水平。

其中,单票运输成本由0.84元下降至0.75元,同比下降10.4%;单票人工成本由0.28元下降至0.22元,同比下降20.6%;单票租赁成本0.09元,同比下降6.8%;单票其他成本由0.15元下降至0.12元,同比下降23.4%。百世快递成本管理能力已经领先部分同行。

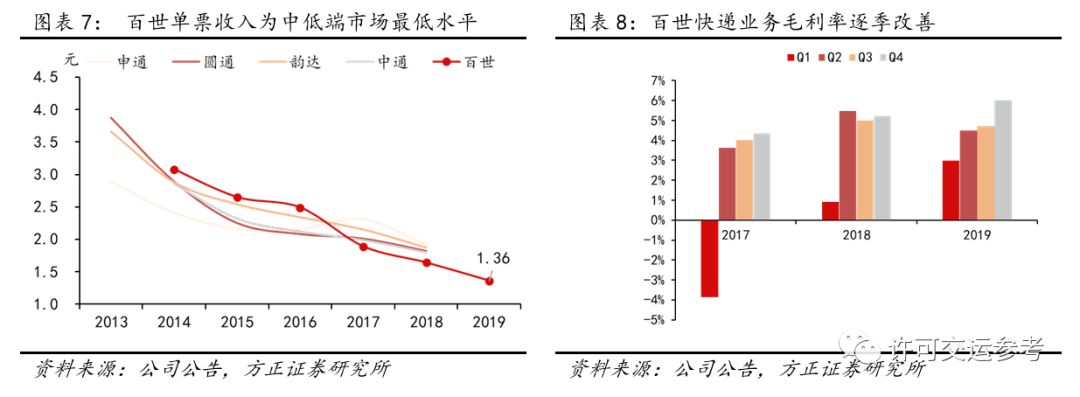

由于百世起步时间较晚,其快递服务品质的稳定性仍略滞后于通达系1-2年,同时受2019Q4中低端快递市场价格战加剧影响,百世快递单票收入由1.53元下滑至1.35元,同比下降11.76%,为通达系最低水平。单票毛利0.17元,毛利率6.01%,同比增加0.66个百分点。

成本是中低端快递市场竞争的核心,百世快递业务经过多年追赶,其控成本能力已经领先行业平均水平,并且与行业龙头中通之间的差距正在不断缩小。从落后到领先,当下的百世快递正处拐点,成本优势为其全年提升服务水平和收益水平赢得了足够的战略纵深。

02

快运业务

价格战加剧,盈利能力稳定

百世快运Q4业务量209.7万吨,同比增长30.6%,日货量达2.33万吨。网点数量较Q3减少115个,较去年同期增加3898个网点至17380个。中转环节持续优化,转运中心数量Q4达到98个,较年初减少13个。

Q4百世快运收入15.55亿元,同比增长27.8%。单吨派费由150.6元提升至172.6元,同比提升14.6%。单吨收入由758元下降至741.8元,同比下降2.1%。单吨成本则由714.9元下降至700.6元,同比下降2%。

剔除派费影响,单吨收入由607.4元下降至569.2元,同比下降6.29%;单吨成本由564.3元下降至528元,同比下降6.43%。单吨毛利由43.1元下降至41.2元,同比下降4.5%。

作为中国加盟制快运开创者,百世具备先发优势,相较于后起品牌中通快运、韵达快运、顺心捷达等优势明显。

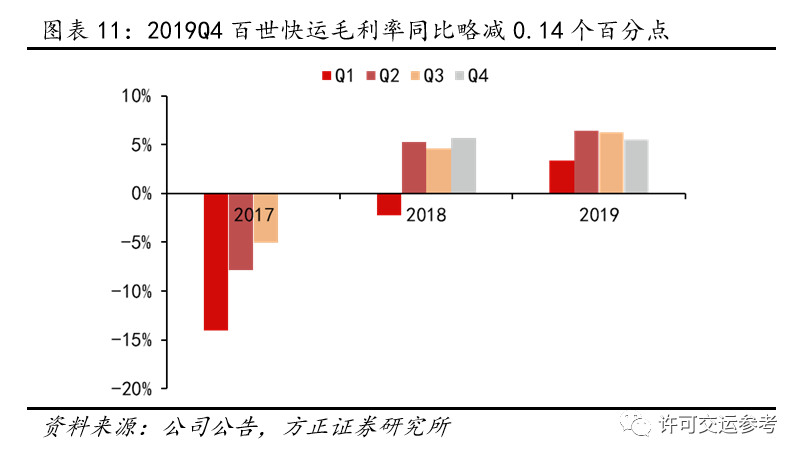

当下快运市场正处于发展的前期阶段,提升网络覆盖是当前的主要任务。百世定位的中低端赛道价格战激烈程度不弱于电商快递赛道。在此背景下,百世一方面跟进价格战,另一方面依托成本优势,战略性放缓业务量增速至27.8%以提升收益质量,Q4毛利率同比下降0.14个百分点至5.55%,环比下降0.73个百分点,但仍保持了较高水平。

03

供应链业务

加盟云仓加速扩张,Q4毛利企稳提升

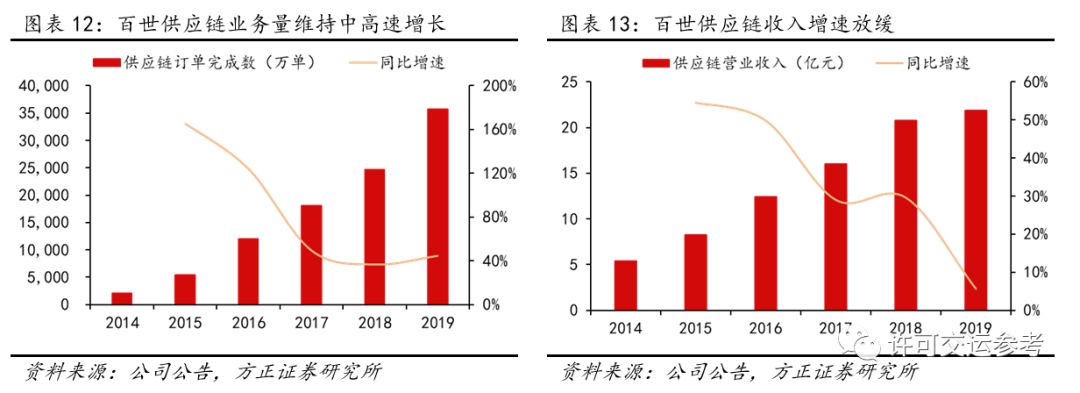

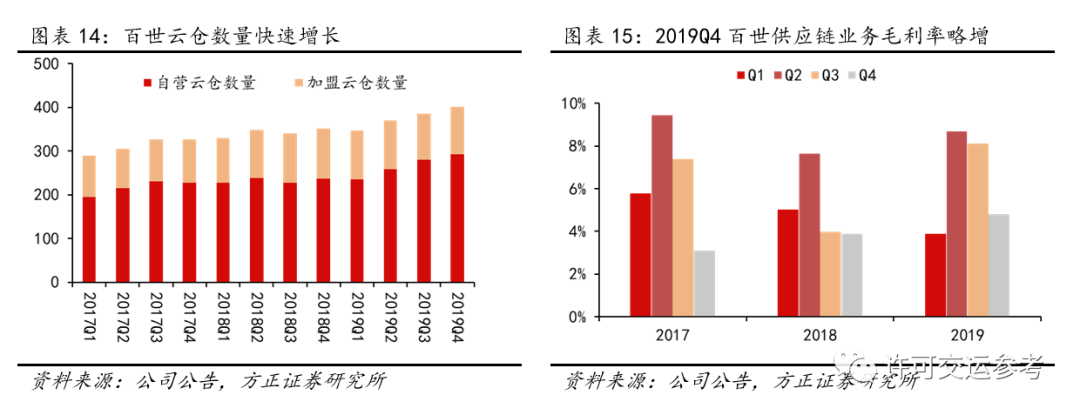

百世供应链业务Q4持续保持高增速,云仓完成订单达1.22亿单,同比增长45.8%,其中加盟云仓完成订单量5830万单,同比大增102.6%,其订单数占比从去年同期的34.4%提升至47.8%,贡献主要增长动能。云仓数量达到401个,其中自营108个,加盟云仓293个。

Q4实现供应链业务收入6.07亿元,同比下降11.5%,主要系业务结构调整,缩减部分亏损业务所致。供应链业务毛利率4.8%,同比上升0.9个百分点。

04

店加业务

战略调整店+业务,毛利持续提升

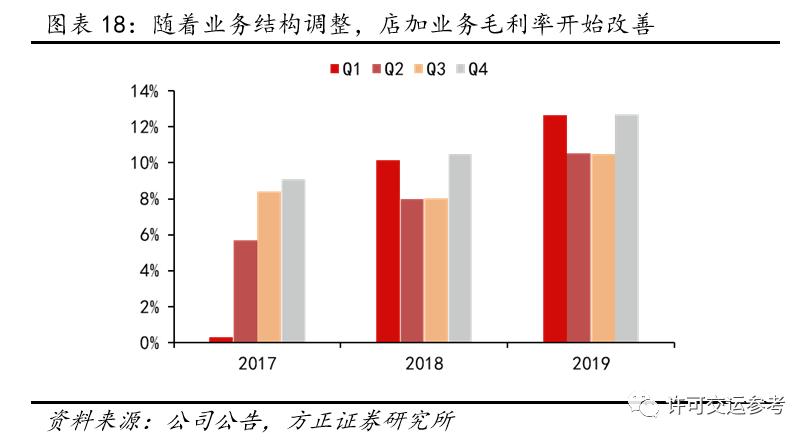

为提升盈利能力,百世店加业务2019年主动调整订单结构,加速培育品牌店订单,并砍掉部分低质量会员店订单。受此影响,Q4百世店加业务完成总订单量75.5万单,同比减少13.2%,店加业务收入6.11亿元,同比下降0.7%,但毛利率提升2.2个百分点至12.7%。

Q4店加品牌店增长迅猛,数量达到3614家,同比增长96.4%,较一季度末新增200家。

2C派送网络迅速扩张。店加发展2C会员项目以进一步增强到线上到线下业务以及派送服务。截至2019年底,品牌店已拥有超过110万个2C会员,同比增长182%。

店加业务的推广扩张占用大量费用,以2019Q4为例,集团销售费用共计3.13亿,其中店加业务销售费用即达到1.12亿元,集团一般及行政费用总计2.46亿元,其中店加业务的一般及行政费用即达到0.43亿元。因此,公司自2019Q2开始将店加业务单独核算,剔除店加业务后,公司Q4实现non-GAAP净利润1.44亿元。

05

其他业务

优货、国际、金融业务收入超高速增长,与现有业务形成有效补充,但机遇与风险并存

Q4百世优货、百世国际、百世金融共计10.98亿元,同比增长91.3%,毛利率8.86%。

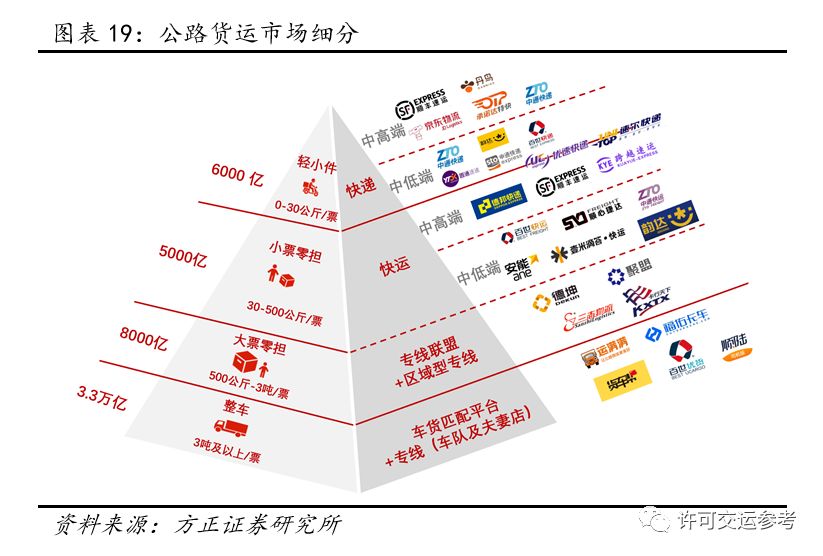

其中,百世优货作为车货匹配平台,定位于整车市场,与现有的快递业务(轻小件)和快运业务(小票零担)形成有效补充。由于整车市场的现状为个体户形式成本最低,以公司形式组织运力,成本无法与其匹敌。

因此,3万亿整车大市场,车货匹配平台成为最佳切入方式。百世优货成立以来发展迅猛,Q4平台注册卡车已增长至32.73万辆,产生订单数量达到21.44万单,其中外部订单达到20.13万单,同比增长187.9%。增速虽然迅猛,但与满帮相比,百世优货并无优势,业务未来发展前景仍有待观察。

百世国际业务则将中国加盟制快递模式复制到东南亚,并实现了高速增长。2019Q4百世国际在泰国的业务量达到261万票,环比增长61.9%;在越南的业务量达到255万票,环比大增155.5%。2019年百世国际在海外布局业务的国家数量同比增加5个至20个。当下的东南亚市场可类比10年前的中国市场,市场潜力巨大,但同样充满挑战。

百世金融业务则负责为货车主提供融资租赁服务,一方面车主通过竞标成为百世快递及快运业务的干线运输商,另一方面,百世金融通过融资租赁服务,为车主扩张运力提供资金支持,双方实现互利共赢。截至2019年底,百世金融已经累计为1.06万辆货车提供金融服务,同比增长23.7%。

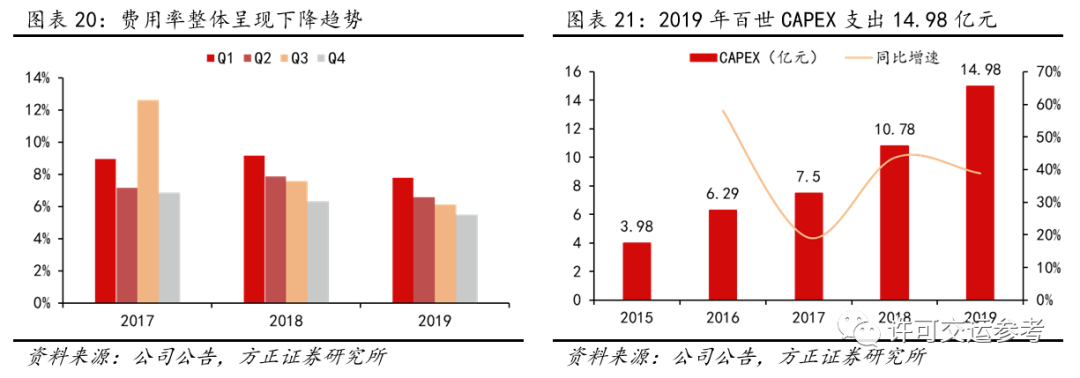

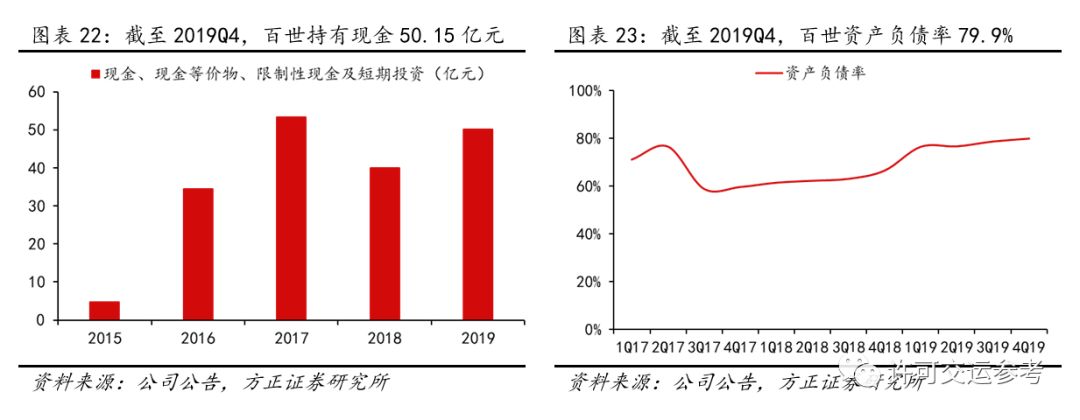

随着快递业务和快运业务规模效应的持续显现,百世集团费用率整体已经呈现明显下降趋势。截至2019Q4,公司持有现金、现金等价物、限制性现金及短期投资共计50.15亿元,较Q3增长4.95%。2019年CAPEX 14.98亿,同比增长38.93%,依然保持较高增速。

来源/许可交运参考

作者/方正交运许可团队

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层