春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

物流行业马年春节的考卷已经铺开,德邦快递接下来的答卷,值得行业仔细品读。

2026-01-15

实在不行就去送快递?这是你经常听到的一句话,作为铁人三项杠把子项目,实际情况是,你可能连快递都送不好。

2026-01-07

为何价格战在当前时点爆发?还要打多久?价格战如何破局?

01

义乌价格战在当前时点为何如此激烈?

回顾义乌快递价格走势,我们看到单价的大幅走低从2018年开始(通达系上市公司单价亦从2018年开始降幅扩大),2018年义乌快递单价4.27元,同比降幅达29%(远高于行业单价3.7%的降幅),2019年义乌快递平均单价进一步走低(3.43元/票),同比下降20%,同时我们也注意到义乌市场在2019年7月底有过短暂的提价;而根据腾讯新闻报道,以及我们草根调研了解,近期义乌市场价格战再起,部分加盟商反映市场竞争情况比2019年7月更为激烈。

为何在当前时点市场竞争如此激烈?

1)疫情高峰过后,快递企业产能恢复较快。前期我们认为受此次新冠疫情影响,各家快递企业的市场竞争策略将有所调整,行业价格战在今年Q2有所缓解,而实际情况是随着头部企业产能恢复比预期更快(根据国家邮政局预测,到3月中旬除湖北以外全网快递基本能够恢复常态,根据湖北省邮政局预测,全省主要快递企业力争3月底前达到90%复工水平,4月上旬达到100%),各家需要更多的业务量来平衡成本,同时考虑到目前免收高速公路通行费以及低油价,业务量恢复越快的企业将更加受益。

2)核心原因是头部快递企业对于份额的追求。义乌作为快递主要“产粮区”之一,2019年业务量达47.3亿件,行业占比7.5%(占浙江业务量36%),业务量规模位居全国城市第二(仅次于广州),义乌一直是各大快递企业价格竞争的“主战场”。

同时,我们看到在义乌市场,各大快递企业的额份额差距并不大,而且相对同质化的竞争,使得一家采取降价策略后,其他家为确保份额不得不被迫选择跟进。

02

义乌价格战还要打多久?

我们认为价格战的持续时间,主要看快递加盟商与总部的承受能力。

1.对于义乌快递加盟商,如此低的价格还能盈利吗?

根据我们调研了解,从目前义乌市场电商小件收费情况看,针对日均发货量在1000票以上(0.3KG以下小件)的电商客户,快递价格基本在1.0-1.4元左右(比去年7月更低),如果发货量越大,单票重量越轻,对应的价格还会有折扣;而从各家快递企业终端的揽件价格看,也已经开始出现分化,以日均1000票以上客户为例,中通的揽件价格约1.4元/票,韵达在1.3元左右,其他家在1.0-1.2元,中通与韵达凭借时效、服务等方面的优势终端价格高于同行。

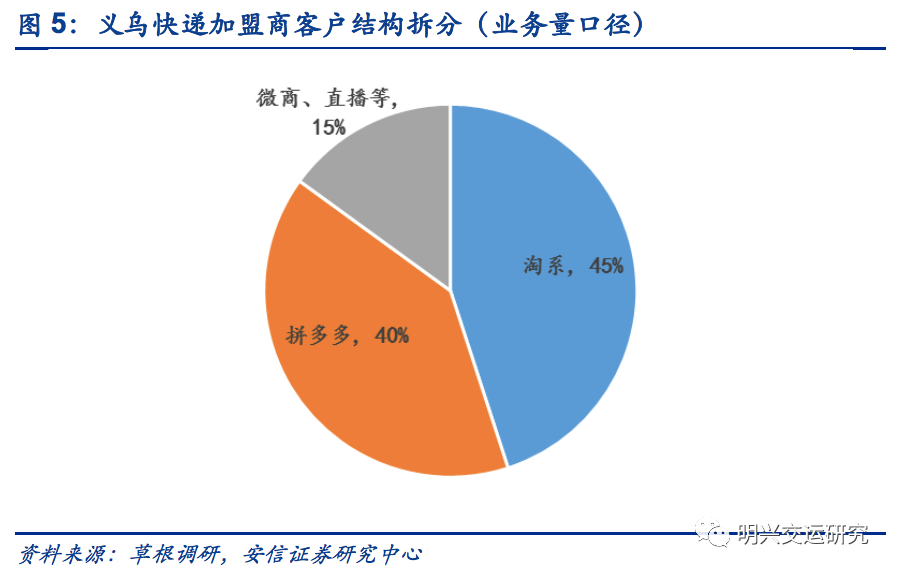

同时,我们也注意到义乌快递市场的低价也与其业务结构构成有关,根据我们调研了解,目前义乌加盟商业务量结构中淘系约占45%,拼多多约占40%,其他来自微商、抖音、快手直播等平台,其中拼多多占比高于行业平均水平(我们测算2019年拼多多业务量行业占比约25%),而拼多多较低的客单价水平(2019年客单价仅51元,大幅低于淘宝、京东)决定其平台上的卖家对快递费用极其敏感,尤其是对于“9.9元包邮”商品。

2.1元左右的快递价格,加盟商还能盈利吗?

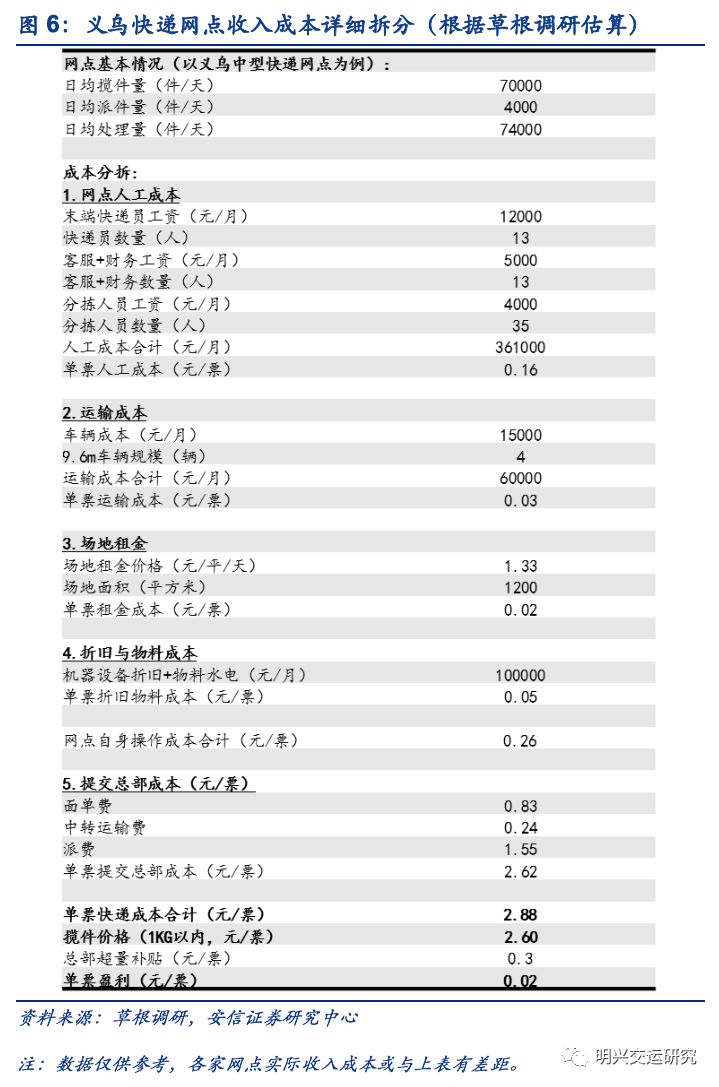

我们对义乌一家中型一级网点的收入成本结构进行了拆分(详见图6),如果按照1KG以内2.6元/票的揽件价格,综合考虑各项成本以及总部超量补贴,我们测算单票盈利为0.02元/票,基本处于微利状态。

而之所以出现1元甚至更低的快递价格,我们认为主要是部分加盟商为完成总部的业务量指标或获得超量补贴通过降价去冲量,另外极低的快递价格主要针对均重低、件量大的客户(例如根据部分加盟商反馈,8毛一票主要针对的是均重0.2KG以下,日均发货5000票以上客户,实际这样的客户并不多),因此,低价电商件更多是出于填仓考虑(提升装载率,对于像手机壳这样的小件其中转环节的边际成本极低),从而我们可以认为如果网点全部以1元左右的低价电商件为主,其大概率是亏损,对于货品结构好的加盟商,仍可能实现微利(低价填仓件占比较少)。

通过我们前期调研也发现,不同快递品牌的不同加盟商负责人其管理水平差异较大,精细化管理能力强的网点其经营情况较好,另外,网点的生存状态亦跟总部的支持力度有关,如总部对中转、派费补贴力度直接影响到网点的经营状况。

另外,从快递品牌加盟商的换手率也可以窥见网点的经营状况,目前除申通在义乌仅一家大加盟商(浙江义乌分公司)外,其余各家均分拆了多家一级加盟网点(中通40余家,韵达、圆通30余家,百世20余家),总体看头部公司网点较为稳定,换手率低。

3.总部的现金流储备亦决定着价格战走势

对于快递行业,极低的揽件价格意味着派件网点获得的派费收入也较低,尤其是对于以派件为主的网点来说,不断降低的派费收入(部分地区派费不足1元/票)使其面临较大的经营压力,相当于用全网加盟商为义乌市场“输血”,当然总部也会对各区域派费进行调整或补贴;

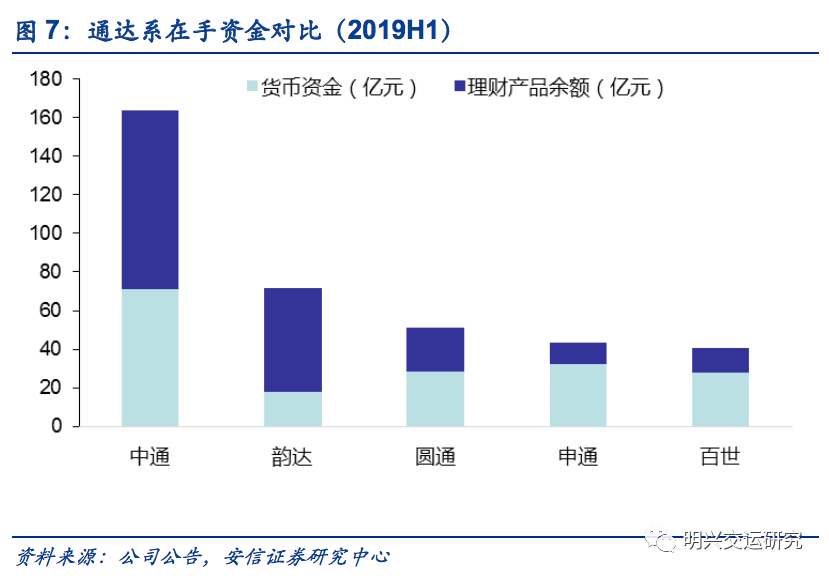

为保持全网加盟商稳定性,总部需要把控全网网点的利益均衡,对于总部来说也面临着较大考验,对于网点支持也需要总部充裕的现金流储备以及较强的再融资能力来支撑。通达系快递企业中,目前中通在手资金最为充裕,同时揽件价格具备优势,公司面对价格战相比同行更为从容。

03

总结与展望:价格战如何破局?

1.考虑到义乌自身产业结构(电商发达,网货资源集中)、快递同质化竞争以及各家快递企业对份额的追逐,我们预计义乌快递价格战仍会持续一段时间。

同时考虑到派费的下降,对网点加盟商与总部来说都是重大的考验,资金实力强的网点与成本管控能力强、现金储备充裕、再融资能力强的上市公司总部将成为最终赢家。

2.行业集中度提升与差异化竞争是破局价格战的关键。

对于国内电商快递市场,尽管行业仍处于较快增长阶段,但行业内部价格竞争激烈(如上文分析的义乌市场),企业单票盈利水平较低,提价难度高,快递业竞争面临着“囚徒困境”:在市场份额没有完全拉开情况下,领先企业难以通过提价缓解竞争(因为一旦提价,竞争对手可通过维持低价抢占份额),而领先企业维持低价竞争是,竞争对手也不会主动提价,从而形成囚徒困境,博弈的最优解即所有企业都采取低价竞争策略。

破解“囚徒困境”的关键,我们认为一方面是集中度提升,尤其是领先企业与竞争对手拉开较大差距。

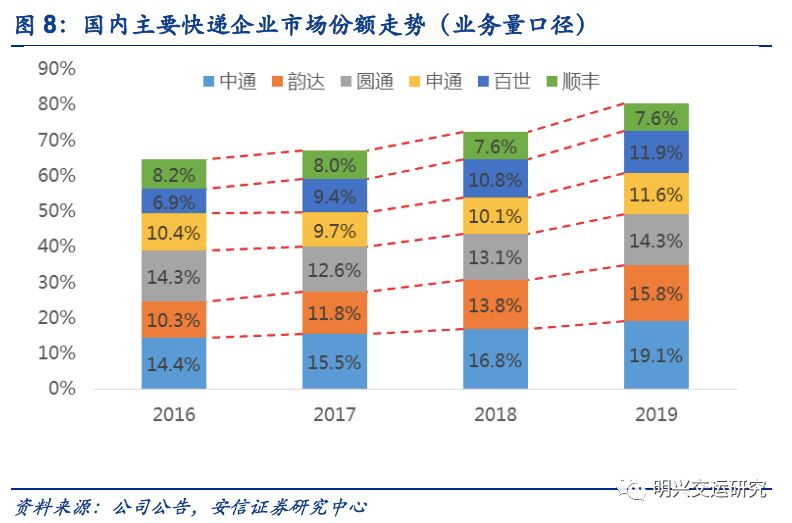

2019年,通达系五家上市快递企业业务量市场份额72.7%,同比大幅提升8.1pct,而龙头中通份额19.1%,领先第二名3.3pct,尽管差距并不大,但我们已经看到企业在加速分化,未来在龙头企业具备足够的统治力后,行业定价权将转移到领先企业。

另一方面,聚焦成本领先战略的通达系,也在向差异化竞争探索,如头部企业中通推出尊享件、星联时效产品,韵达推出高频派送、“韵达特快”产品等,快递企业通过打造差异化的时效产品,实现产品与服务分层(还包括以快递为底盘的多元业务布局)走出囚徒困境,亦值得期待。

3.同时关注以阿里为代表的主流电商平台对行业竞争格局的影响。

阿里一直以行业整合者的角色涉足物流行业,逐步构建起仓、干、配等物流生态体系。阿里物流平台菜鸟网络正在由“轻”变“重”,尤其是经历此次疫情后,我们认为菜鸟将会加强对物流基础设施的把控力度,另外从提升行业效率、降低配送成本角度出发,其对快递物流企业的整合进程有望加速(行业激烈的价格战如果影响到配送网络稳定性,势必对阿里的物流服务体验带来负面影响,我们认为阿里更希望看到快递物流企业的协同合作),而究竟以何种方式整合也考验着阿里的智慧。

来源/明兴交运研究

作者/安信交运明兴孙延

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层