春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

物流行业马年春节的考卷已经铺开,德邦快递接下来的答卷,值得行业仔细品读。

2026-01-15

实在不行就去送快递?这是你经常听到的一句话,作为铁人三项杠把子项目,实际情况是,你可能连快递都送不好。

2026-01-07

极兔发力通达系市占率下滑,快递躺赚时代一去不复返?

近期,顺丰、圆通、韵达、申通纷纷发布了6月经营简报,至此,2021年上半年A股上市快递企业业绩也全部出炉。

《快递观察家》整理上市企业月度经营简报发现,2021年1—6月,顺丰、韵达、圆通和申通4家A股上市快递企业累计完成快递业务量256.35亿件,占全行业的比重超过一半,达51.9%。

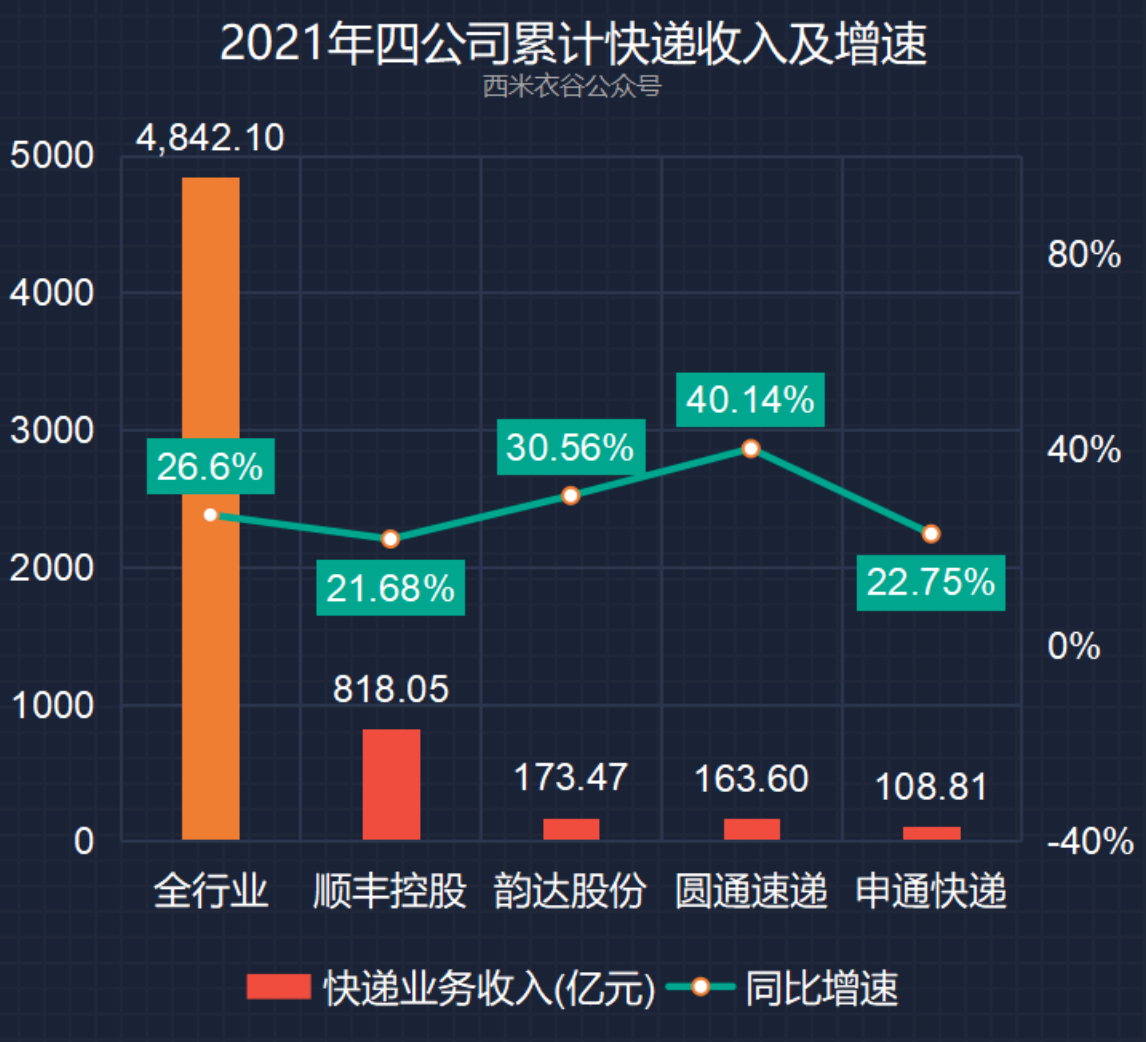

据国家邮政局统计数据显示,今年上半年,全国快递服务企业业务量累计完成493.9亿件,同比增长45.8%;业务收入累计完成4842.1亿元,同比增长26.6%。

作为传统淡季,上半年我国快递市场依旧延续良好发展态势,在去年338.8亿件的较大基数上,始终保持中高位区间运行,仅用半年时间,业务量就突破500亿件,比2020年提前约2个月,发展势头良好。

国家邮政局表示,下半年将进入快递运行旺季,发展潜力可期,快递行业完全有能力完成年初设定的快递业务量955亿件的目标。

快递行业整体向好的局面没有发生变化,而在激烈的竞争中,头部上市快递企业之间的分化却越来越明显,已经体现在在业务量、增速、市场份额以及口碑等方方面面。

01

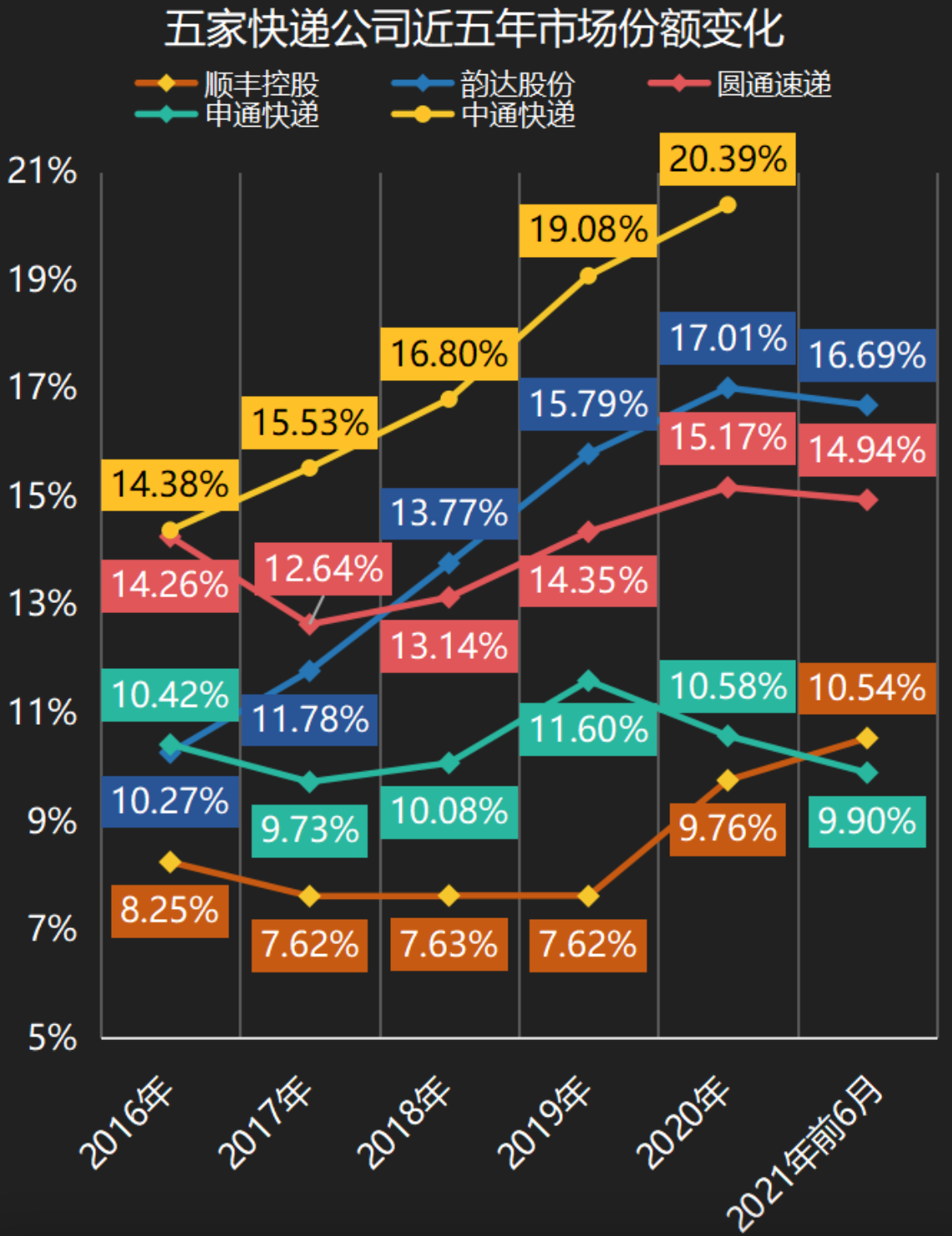

决战前的“平安夜”:排名无变化

《快递观察家》统计发现,从2021上半年上述A股上市快递公司业务量来看,同比2020年,顺丰完成业务量51.31亿票,市场份额微增至10.4%;韵达完成业务量82.61亿票,市场份额微降至16.7%;圆通完成业务量74.11亿票,市场份额微降至15%;申通完成业务量48.23亿票,市场份额微降至9.8%。

对比发现几个有意思的点:

一,韵达、圆通及申通等上市快递企业总体市场份额呈现小幅度下降趋势,而仅有顺丰市场占有率呈现小幅提升趋势;

二,在令外界看重的快递公司业务排名方面,上半年似乎整体排名没有出现变化:韵达依然保持对圆通的稳定的小范围业务量领先优势,不过结合每个月单票收入、增速来看,韵达在保量方面做出了不少牺牲;尽管在不同月份出现明显的波动差异,顺丰上半年的市场份额整体依然以微弱优势领先申通快递。

不可忽视的前提是,去年上半年顺丰的市场份额出现提升,并且超过申通快递,与其在新冠疫情防控关键时期坚持网络正常运转,而其他通达系快递公司多数并未正常运转的情况离不开。

抛开疫情这一特殊因素,从去年下半年至今,顺丰在快递业务量及市场份额方面可以保持增长并延续优势,足以代表顺丰的增长优势并非“昙花一现”,而是长期战略布局已经显示出在行业惨烈竞争周期中的韧性。

顺丰在今年上半年业务量保持增长趋势,且市场份额领先申通背后,原因不难分析:一方面,顺丰近年来面向经济件市场推出更为经济件,推出对标通达系的丰网,带动其在电商件市场份额提升明显。

另一方面,上半年是传统快递淡季,电商促销活动的数量、力度不如下半年密集,加上期间有传统春节假期,尽管“快递不打烊”渐成惯例,但快递网络基因及用户习惯并非朝夕之间可以改变,顺丰的品牌直营快递网络在2月依然有不可撼动的优势。

不过,在下半年电商促销活跃的情况下,顺丰业务量能否继续领先申通快递还存在不确定性。

02

搅局者众,亏损成新常态

另外,至于上述三家“通达系”市场份额份额较2020年均出现不同程度的下滑,这背后与极兔速递等新入局者脱不了关系。极兔速递进入中国后市场,融资、烧钱力度不小,依靠复制价格战,市场份额快速提升,已经在行业占据了一席之地,不可小觑。

而具体通达系内部,面对搅局者的影响程度也不一。快递行业的规模性优势已经成为共识:规模靠前的企业规模经济显著,成本得到有效控制,市场竞争力相对较高。

相较于中通、韵达的体量,现有上市快递公司中,同样在电商经济件市场与极兔“肉搏”的申通、百世等受到的冲击最为明显。

《快递观察家》发现,这一冲击体现在上半年的财务数据上,申通快递半年报业绩预告显得更不好看了。

据7月14日晚,据申通快递发布业绩预告称,2021年上半年预计实现净亏损1.40亿元至1.60亿元,2020年上半年盈利7067.78万元,由盈转亏。对于业绩下降原因,申通快递在公告中表示,主要是由于2021年上半年整个快递市场的的价格总体保持低位运行,以及该公司在春节期间安排保障的补贴等相关投入与支出较大。

2021年上半年,申通快递整体业务量规模仍不及预期,产能利用率较低,单票固定成本较高,一定程度上对该公司整体业绩造成了影响。

同样上半年业绩出现“变脸”的还有顺丰。据顺丰2021年上半年业绩预告显示,顺丰上半年净利润为6.4亿元至8.3亿元之间,同比下滑78%至83%。

不过,相较于第一季度接近11.34亿元的亏损,顺丰第二季度实现扭亏。这背后反映出:在维持高业务量增长的同时,春节期间高额的人力成本等开支,以及新的快递网络、多元新业务等方面持续的投入等,也让顺丰盈利承压。

《快递观察家》了解到,尽管美股上市公司尚未公布业绩,但百世上半年的日子也不会太好过。自2016年圆通开启快递公司上市潮以来,快递是大物流板块中最受资本市场瞩目的存在。

除了百世等个别公司以价格换取业绩常年待扭亏,整个快递股中鲜少有多家快递公司同时出现亏损的局面。快递行业“躺着也赚钱”的时代一去不复返,快递出清潮前期厮杀之残酷,通过上市快递公司财报来看可见一斑。

03

单价走低,价格战迎监管压力

“上半年快递市场价格总体保持低位运行”在申通快递上述公告中提到的这一因素几乎贯穿整个上半年的行业基调。

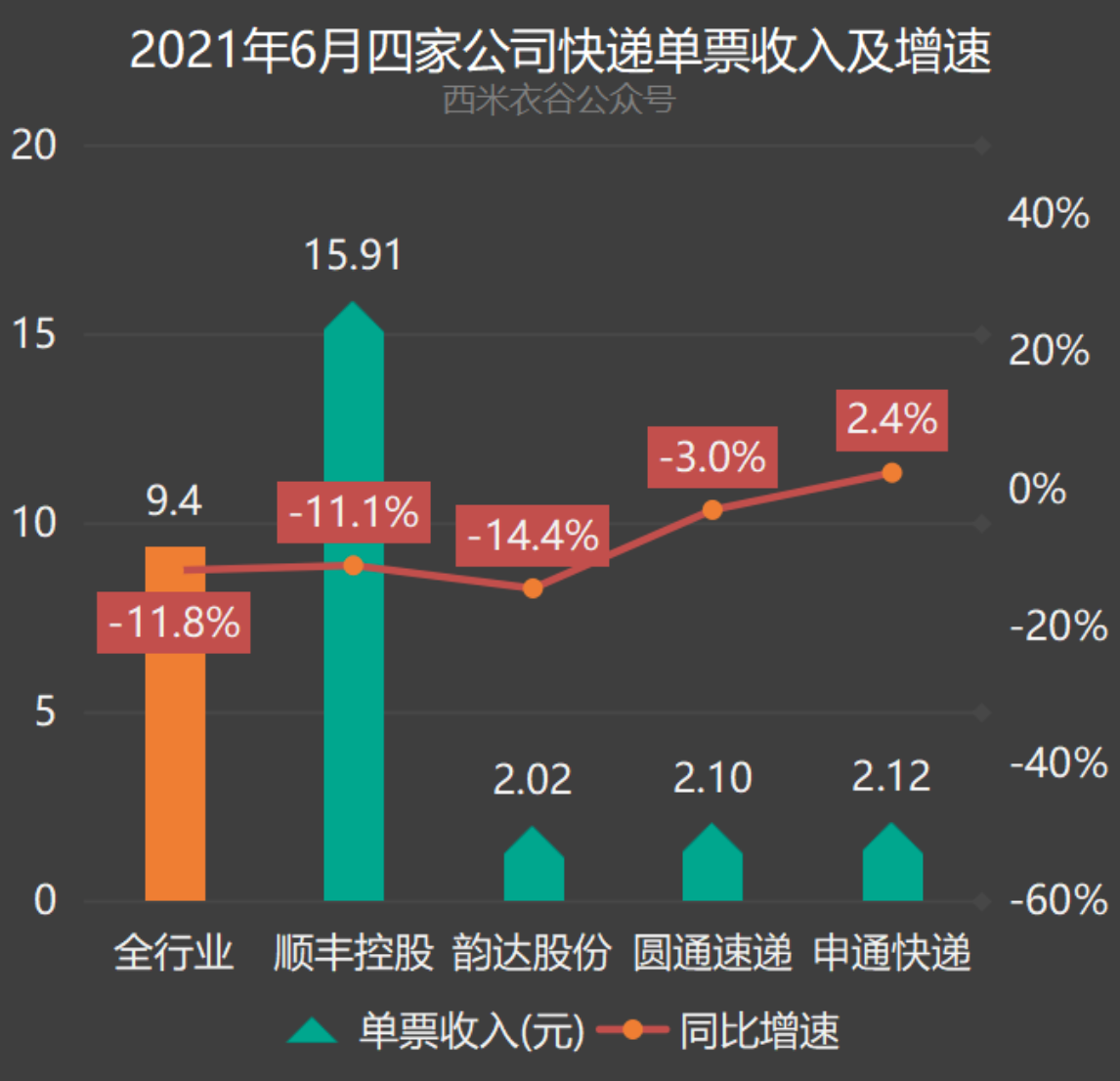

据《快递观察家》统计,上半年全行业呈现单票收入逐月整体走低的趋势,不过,相较于5月的最低点,6月行业单票收入有小幅度上升。其中,6月顺丰、圆通、申通等单票收入环比5月均出现上升,分别增长2%、2.9%、2.4%,仅韵达单票收入持平。

具体到四家快递公司,顺丰上半年平均单票收入15.94元,这与其产品结构相关,单票收入与其他快递企业不具可比性;韵达上半年平均单票收入2.10元,圆通上半年平均单票收入2.21元,申通上半年平均单票收入2.25元。不难看出,相对而言韵达上半年价格策略表现得相较更为激进。

事实上,随着自动化分拣设备在快递行业的普及、龙头快递企业业务规模增加等因素带来的成本降低,成为整个行业的单票收入下滑背后的支撑。

当然,以低价为手段的竞争方式也是快递行业单票收入在部分区域一度探底的原因。这背后既有电商快递占绝对市场结构的历史积因,也是快递行业出清大趋势下头部企业、新入局者的主动策略选择。

不过,快递行业下半年的价格战迎来巨大的政策不确定性。今年4月以来,来自浙江邮政管理局、国家邮政局等监管层面多次严厉发声,以及《浙江省快递业促进条例(草案)》、《关于做好快递员群体合法权益保障工作的意见》、《关于规范快递服务治理价格违规行为的通告》等陆续出台,对以低价扰乱行业市场经营秩序等行为表达出强烈的干预意愿,也为当前快递行业惨烈的价格战敲响警钟。

在极兔、丰网等尚未入场之前,某快递公司老板接受媒体采访时曾言,价格战一定是短暂的,不是长久的,2020年快递行业将结束价格战。

然而,搅局者的加入让快递行业的价格战战线拉得更长,行业格局不知不觉也发生了新一轮洗牌,真正的“大决战”战局还不明朗。

当下的竞争格局,业内人士认为,市场给予龙头企业溢价,强者恒强。未来,出现在头部快递公司之间的分化依然会加剧,并且进而影响快递公司的市场表现。

来源/快递观察家

作者/肖圆

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层