腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

受益于拼多多持续放量,韵达快递未来业绩高增速有望保持,预计未来三年,韵达件量增速仍将显著高于行业平均水平。

报告摘要:

1.业务量方面,持续高速增长显著跑赢行业

2018年12月业务量为7.6亿票,(同比+45%);2018年全年累计完成业务量69.9亿件,(同比+48%),全行业2018年总件量507亿件(同比+26.6%),韵达增速较行业增速高22个百分点。

从市占率来看,市场份额扩张0.1个百分点至13.8%,在「通达系」中排名第二,与第一的中通市占率相差4.16个百分点、差距较2017年的3.96个百分点有所扩大。

2.价格方面,ASP环比下降

韵达2018年12月快递业务收入13.2亿元(同比+35%),ASP为1.74元(同比-7.3%),环比11月变化-10.3%,我们判断为应对后位快递公司的件量竞争公司对提价控量的策略有所调整。全年来看,2018年完成收入120.5亿元(同比+32%),全年单价同比下跌11.6%至1.73元。

我们认为,ASP的下降部分归结于行业价格竞争,亦归结于公司持续贯彻轻量化策略。18H1公司快递单重下降13.7%,我们判断下半年公司单重变化延续了这一趋势。

3.轻量化策略受益于拼多多持续放量,未来业绩高增速有望保持

2018年Q4拼多多GMV达到2056亿元,同比增速161%、环比增长73.9%,活跃用户数增长与客单价提升共同造就当季GMV超预期,同时拼多多拟增发融资11亿美元加速供给端改造,有望为中长期增长拉开空间。

我们认为拼多多所出售商品具备货值较低、货重较轻的特点,十分契合韵达的轻量化发展策略。考虑到拼多多的高速发展和低值电商的需求韧性,我们判断公司2019年件量增速有望继续超过行业增速15个百分点以上。

报告正文:

(一)享受电商红利业绩高增长的快递龙头

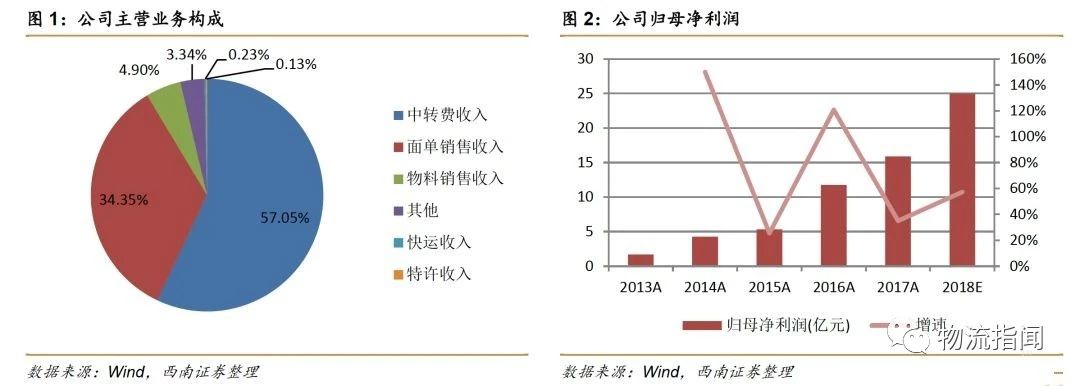

韵达股份是国内四家加盟制快递公司(「通达系」)之一,其主营业务是电商商品物流,并在近年来逐步扩展业务版图至重货快运、高端电商物流等新业务中。

近年来,随着电商渗透率的不断提高,公司业务蓬勃发展,并体现在了利润的高速增长上:从2013年的1.7亿元增加到2018年的约25亿元,实现了6年年化55%的增长。

公司的实际控制人为陈立英和聂腾云,公司创始人聂腾云直接持股比例为3.4%,较2018年初的3.68%略有下降。公司第一大股东为上海罗颉思投资管理有限公司,系聂腾云实际控制的一家资产管理公司,持股比例达52.19%。前十大股东的持股比例较为集中,达到82.28%。

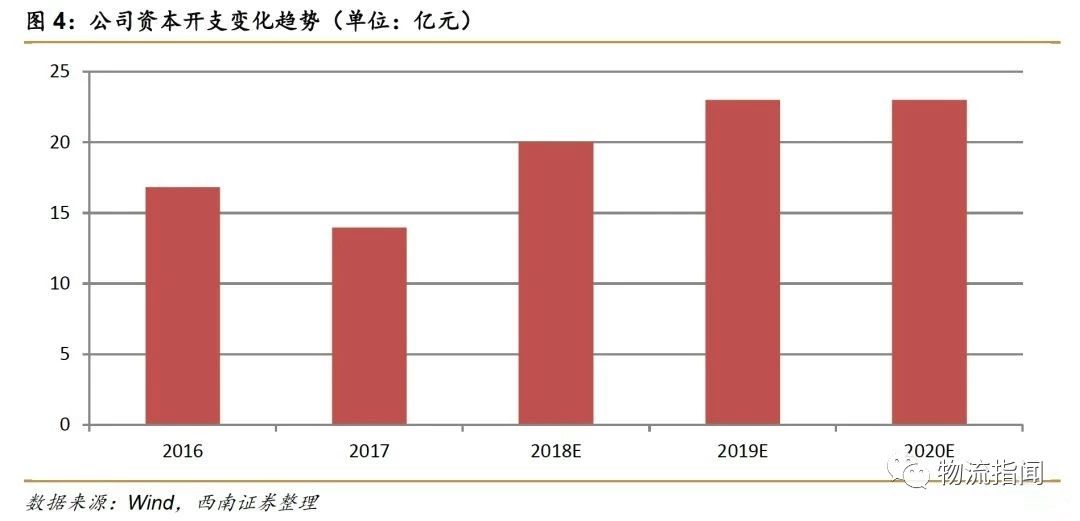

从资本开支方面来看,未来两年资本开支年均18亿元左右,新入转运中心用地开支5亿元左右。

(二)成本领先驱动

1.低端消费的韧性,电商系快递仍将保持20%以上行业增速

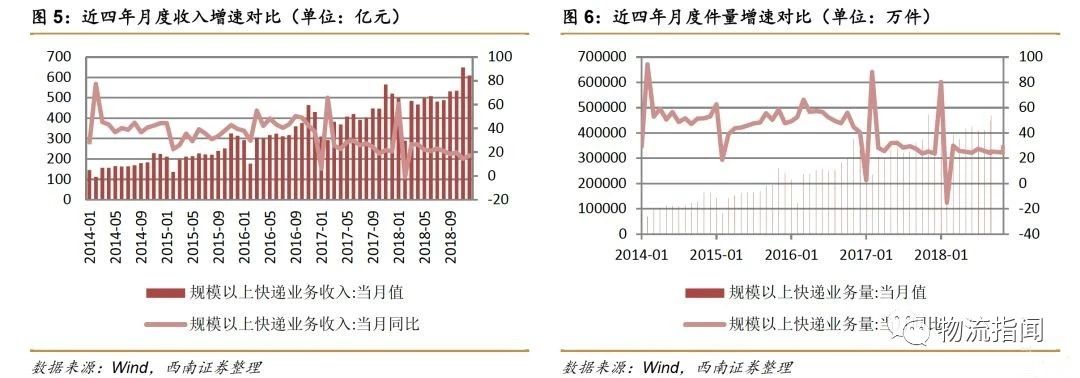

2018年全年规模以上快递业务收入再创历史新高,达到6038.4亿元,增速21.81%,较2017年下降2.91个百分点;全年规模以上快递业务量亦创历史新高,达到507.1亿件,增速26.60%,较2017年下降1.44个百分点。

我们认为,快递行业收入与件量增速较之社会零售总额相比,呈现出了两个特点:一是,较强的韧性,增速下滑幅度明显小于社零;二是,绝对增速显著高于社零,即社会零售平台向电商继续靠拢。因此,我们判断2019年快递行业收入与件量增速仍将保持20%以上的中高速增长。

2.成本优势显著,件量增速远超行业

行业ASP持续下降,反映了各大快递公司之间的竞争愈发激烈。「通达系」ASP普遍在2018年下跌,其中韵达的单价下降最为明显,从2017年的1.95元下降至2018年的1.73元,降幅11.64%。我们认为,韵达的轻量化策略是导致其ASP下降的主要原因之一。

快递行业增速放缓导致行业价格竞争激烈,未来三年ASP下降的趋势可能持续,我们判断18、19和20年韵达ASP分别继续下降12%、5%和1%至1.70、1.61和1.60。

我们判断,未来三年,韵达件量增速仍将显著高于行业平均水平。一方面韵达使用轻量化策略降低单个包裹重量,但同时迅速起量,使得市占率快速提升,从2017年末的约11.8%迅速提升至2018年末的13.8%,一年内提高了两个百分点。

在快递行业增速放缓的今天,到手的市占率具有较高的含金量,较以往相对难以失去;另一方面,韵达拥有物流信息技术系统,不论是从单件人力成本还是路由优化上,信息技术系统都起到了关键作用,因此我们认为,未来单件人力成本增速将下降。同时,韵达受益拼多多等小件电商件的逻辑不变,看好未来19和20年韵达的件量增速达到34%和28%。

(三)资本开支的先行者

韵达自借壳上市后的主要融资系2018年上半年定向增发募集的39.15亿元,主要用于智能仓配一体化转运中心的建设和升级。

公司借壳上市后,使用募集资金主要购买转运中心与运输设备。2016年借壳上市后至2018年三季度共产生资本开支50.68亿元,其中2016Q4和2018Q3最多,分别为16.41亿元和10.36亿元。自2017Q1开始的7个季度中,只有两个季度公司的资本开支是呈现下降态势的,其他季度全部处于较快的增长区间。

我们认为,韵达是在自动化转运中心中投资较早的公司,在之前的竞争格局中建立了一定的科技壁垒。但是类似资产壁垒的先发优势可能有限,大规模资本开支的后效还有待继续观察。

(四)申诉率长期处于低位,服务品牌已建立

值得一提的是,在邮政局公布的12月有效申诉率排名中,韵达每百万件的有效申诉率仅为0.2件,位列「通达系」+顺风五家中的第二。并且从历史数据中可以观察到,韵达的有效申诉率长期在0.5以下,在全行业中处于较低的区间。

来源/西南证券

作者/陈照林

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层