年货节的两个月,这位快递小哥创下了高峰期日均揽收超4000单、最高单日8000单的亮眼业绩

2026-02-28

中德论坛上,顺丰为何能出席?

2026-02-27

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

大件发德邦,春节也送货。这个春节,德邦快递用专业守护,让每个包裹如期而至。

2026-01-23

一年直营率提升30%,申通要冲刺了。

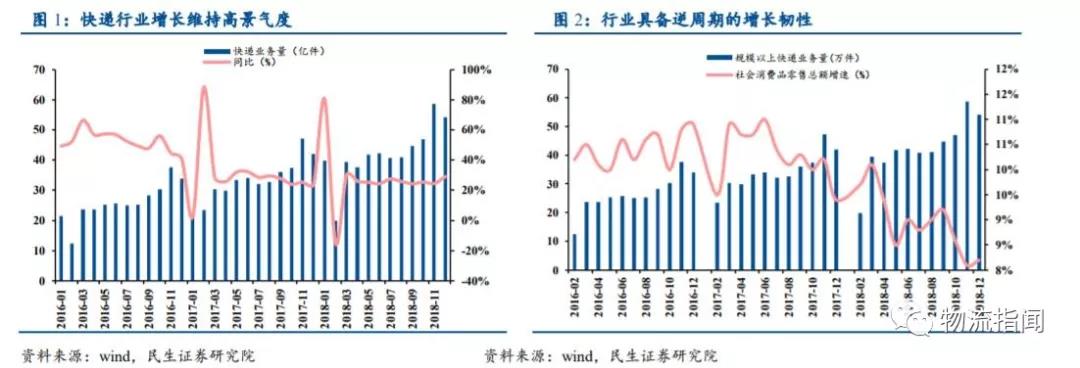

一、行业维持高景气度,未来两年有望保持20%以上增速

(一)快递行业维持高景气度,具备逆周期的增长韧性

快递行业维持高景气度,表现出较强的增长韧性。据国家邮政局统计,2018年全国快递业务量累计完成507.1亿元,同比增长26.60%,较去年同期增速28.04%仅下滑1.44个百分点,可见快递行业在整体经济增速下行的趋势下,整体增速表现出较强的增长韧性。

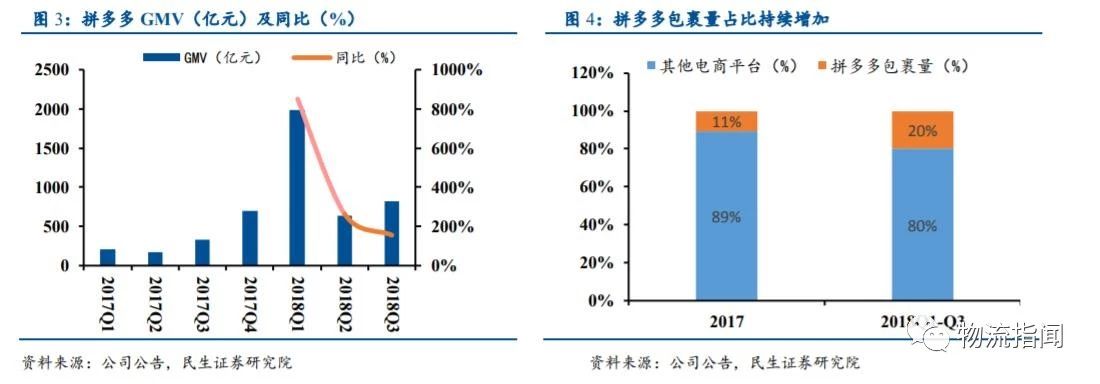

(二)低线城市消费继续驱动电商快递保持中高速增长

低线城市的电商需求爆发,维持行业高景气度。目前行业保持较高增速的主要原因来自于拼多多新模式的爆发增长,2018Q1/Q2/Q3的GMV同比增速为850.72%/582.55%/386.23%,且在拼多多模式下,此类中低端电商具有较低的客单价,提高了GMV向快递包裹的转化率。根据公开数据和调研数据进行测算,预计2018年前三季度,拼多多快递包裹量占全国快递包裹量的20%左右。

拼多多现象的背后,其本质是低线城市和中西部地区的崛起。一二线城市由于其基数效应增速放缓不可避免,随着电商人群和电商品类的逐渐渗透,三四线城市及中西部地区等下沉市场的电商需求拥有不可低估的消费潜力。

从互联网渗透率数据来看,截至2017年末,一二线城市的互联网渗透率增速由于存在基数效应而较小,但三四线城市的互联网渗透率增速较高,分别达到35.40%和61.10%。

从业务量增速情况来看,中西部地区的业务量增速在2018年增加明显,2018年全年中部/西部业务量同比增速分别为34.24%/35.27%,分别高于东部地区业务量增速(24.73%)9.51个百分点和10.54个百分点。

(三)预计未来两年行业仍能保持20%以上增速

按照快递业务来源主体进行分类,主要有电商件、商务件和个人件,现阶段电商件是快递的主要构成。整体来看,尽管我国快递行业在基数效应下增速放缓的趋势难以避免,但是随着电商人群向三四线城市及中西部地区的继续渗透,其广大的电商需求仍将继续支撑快递业保持强韧性的增长,预计未来两年行业仍能保持20%以上的较高增速。计算过程的核心假设如下:

1.2018年是拼多多的爆发期,由于基数效应及渗透率的进一步提升预计接下来两年同比增速将有所放缓,预计拼多多GMV2018/2019/2020的同比增速为215%/90%/60%。

2.由于拼多多的GMV计算过程中包括取消的订单交易额,假设2018/2019/2020的取消订单比例为20%/20%/20%。

3.假设2018/2019/2020年拼多多的单件包裹价格为50/60/65元。

4.预计2018/2019/2020来自拼多多的快递业务量占比分别为20%/25%/30%。

5.受宏观经济影响,预计商务件+个人件19/20年的增速为10%/10%。

根据以上假设,最终2019/2020的快递业务量分别为618.18亿元/753.54亿元,同比增速分别为21.91%/21.90%。

同时,国家邮政局此前也在会议上表示,预计2019年全年邮政业业务总量完成15000亿元,同比增长22%;业务收入完成9300亿元,同比增长18%。其中,快递业务量完成600亿件,同比增长20%;业务收入完成7150亿元,同比增长19%。

二、管理体制调整滞后拖累公司发展进程

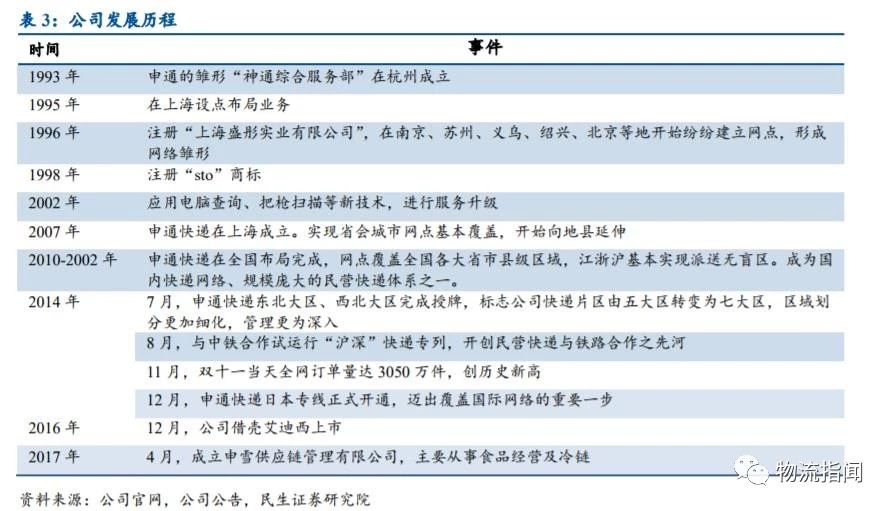

(一)以快递业务为核心,深耕行业二十余载

申通快递是我国知名的快递物流企业,作为通达系中最早成立的公司创立于1993年,经过25年的持续发展,公司目前已经在全国范围内形成了完善、流畅的快递运营网络。

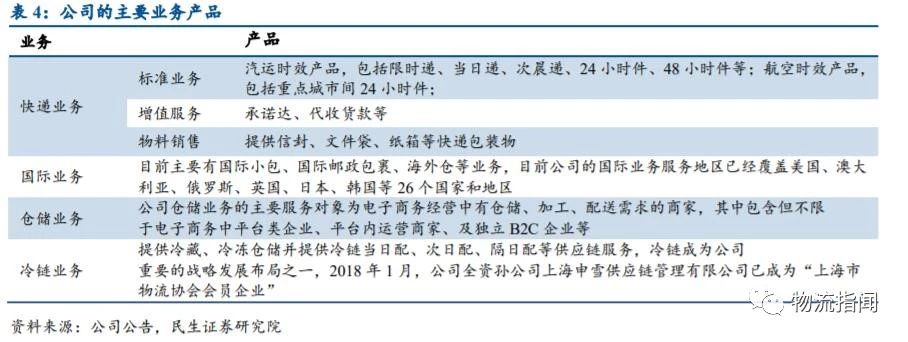

目前公司的核心业务是快递业务,截至2018年半年报,占营收的99.33%。快递产品包括限时递、当日递、次晨递、24小时件、48小时件、72小时件、重点城市间24小时件(航空时效产品)等汽运时效标准产品,以及承诺达、代收货款等增值产品。

此外,申通快递及其子公司还提供信封、文件袋、纸箱等快递包装物销售服务,占营收的0.48%。未来,公司将以快递为基础,通过打通上下游产业链,从而构建快递、快运、国际、金融、数据和供应链六大业务板块,实现公司多元化的战略布局,为申通快递注入发展的新动能,终将申通快递打造成以快递业务为核心的国际化综合物流服务集团企业。

(二)股权高度集中,加盟制快递头部企业

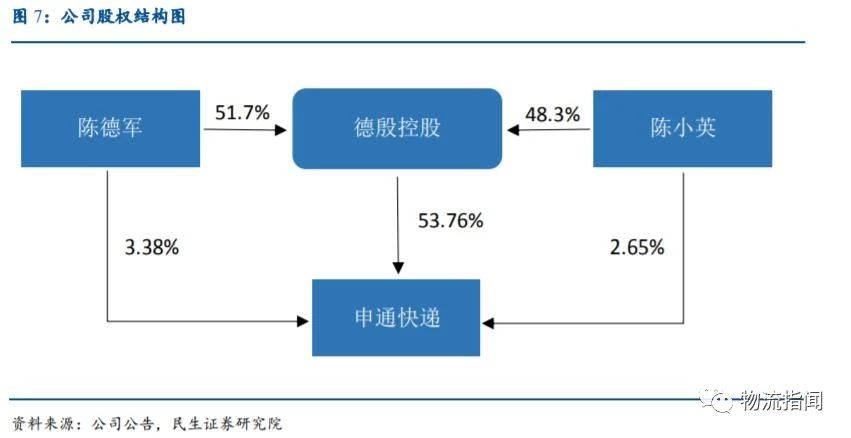

1.股权高度集中,实际控制人为陈德军、陈小英

公司股权保持高度集中。公司通过借壳艾迪西,向申通快递原股东陈德军、陈小英发行股份支付现金购买申通快递100%股权,以现金支付20亿元,股份支付149亿元,合计作价169亿元,并向9名特定投资者发行股票募集配套资金48亿元,于2016年12月30日正式登陆深交所中小板。

截至2018年三季报,公司实际控制人陈德军、陈小英通过德殷控股间接和直接持有公司股份合计31.17%和28.62%,实现公司股权高度集中。

2.加盟制快递集大成者,实现网络的全覆盖

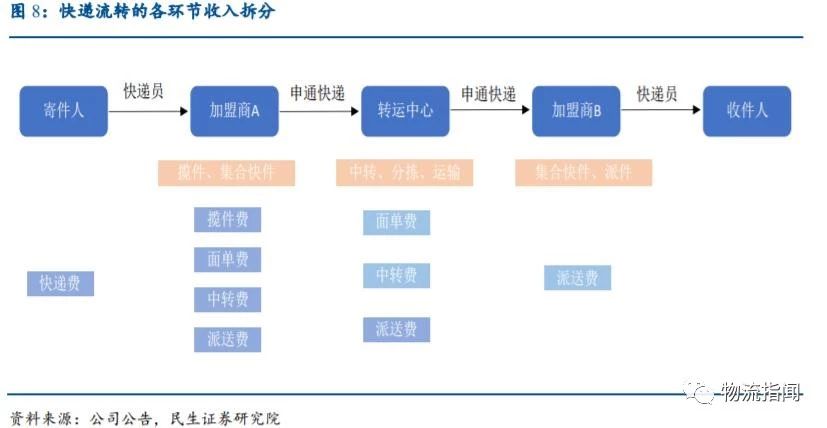

公司主要采用“中转直营、网点加盟”的经营模式。至2018年半年报,公司已经拥有68个转运中心,独立网点2012家,服务站点及门店24000余家,已开通路由达到9453条,较2017年底增长84.02%,加盟模式使得公司实现了网络的快速布局。在加盟模式下,总部负责网络建设、中转和运营相关业务,包括分拣、干线运输等,加盟网点负责收派件和支线运输。

结算方面,总部承担统一支付结算功能。以快递流转的各环节来看,寄件人所在的加盟网点向总部支付面单费、中转费和收件地的派送费等,并由总部向收件人所在的派件加盟网点支付派送费。

3.行业头部企业,居于第一梯队

行业集中度较高,公司居于第一梯队。根据国家邮政局统计数据,快递行业CR8指数已从2015年1月的78.20提升至2018年12月的81.20,且呈现上升趋势。这主要是由于2016年第一梯队快递公司陆续上市融资,资金量充足使得公司通过价格战逐步挤占二三线企业的市场份额,市场开始向头部企业集中。作为电商快递的头部企业,截至2018年上半年,申通市占率为9.3%,居于行业第一梯队。

(三)回顾公司发展,管理体制拖累发展进程

自2006年开始,我国快递业迎来了发展的黄金时期,公司凭借加盟制的先发优势,乘电商爆发之东风实现了快速的扩张,牢牢的占据了通达系第一梯队的位置。然而随着精细化管理时代的到来,调整滞后的管理体制拖累了公司整体的发展进程。

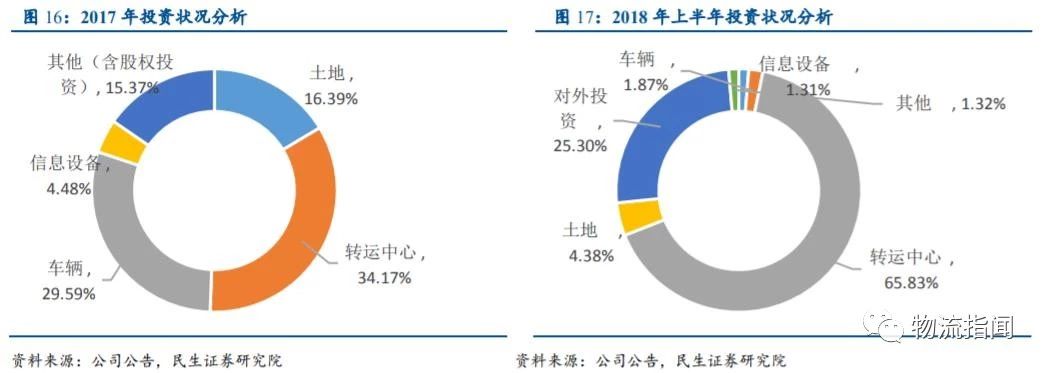

较低的转运中心直营率,难以适应精细化管理时代的发展。从资本支出的情况来看,相比于同类型的通达系公司,申通前几年更倾向于轻资产模式,整体投资明显低于韵达、中通等公司。且从投资内容占比来看,公司前几年投资的主要方向集中在运输车辆购置和分拣中心上,在土地和设备上的投资相对较少。

因此公司2017年转运中心直营率为59%,远低于中通(92%)和韵达(95%)。由于一线等重要城市的转运中心多为大加盟商所有,自动化率较低,总部的降本增效措施难以推进。得益于公司在18年对转运中心的加大投入,直营率达到88%,但是相对于精细化管理较为突出的中通和韵达来说仍具备改善空间。

调整滞后的管理体制,使得公司市占率逐年下降。申通快递作为通达系成立最早的公司,凭借加盟制的先发优势,其在2012年以前是绝对的民营快递龙头。对于公司来说,加盟制占用资金少,可以快速扩展网点,在发展初期加盟制的推行让申通快递迅速实现了全国的网络布局。但是随着行业逐渐脱离粗放的高增速时代开始进入精细化管理时代时,传统加盟制出现弊端,使得公司难以适应快递企业的标准化和集约化发展趋势。

公司市场份额逐渐被其他快递公司蚕食,市占率从2013年的16.0%下降到2018年上半年的9.3%。截至2018年半年报,公司市占率比圆通、韵达和中通分别低3.4%/4.3%/7.5%,居于第一梯队企业的末位。

三、投资弥补短板,核心竞争力逐步提升

(一)投资补短板,成本管控能力提升

1.加大固定资产投资,弥补短板

通过对公司过往发展进行分析,我们发现申通前几年更倾向于轻资产模式,对于基建投资、自动化设备升级等资本投入略显滞后。但自从意识到自身劣势之后,公司开始大幅增加固定资产投资以弥补短板。截至2018年半年报,公司固定资产达13.82亿元,同比增长93.83%,在建工程达4.78亿元,同比增长169.50%。

2017年以来,公司高度重视基建投资和自动化设备方面的劣势,开始加大基础设施投入,包括新建、改扩建的中转枢纽场地和自动化设备的更新、信息化设备等。

从投资总额上来看,2018年投资力度更大,截至2018年半年报,公司投资总额达到1751.54亿元,高出2017年全年的投资总额373.16亿元;从投资方向上来看,公司的投资方向由原本的车辆购置转向转运中心投资,使得2018年上半年转运中心投资比例达到65.38%。

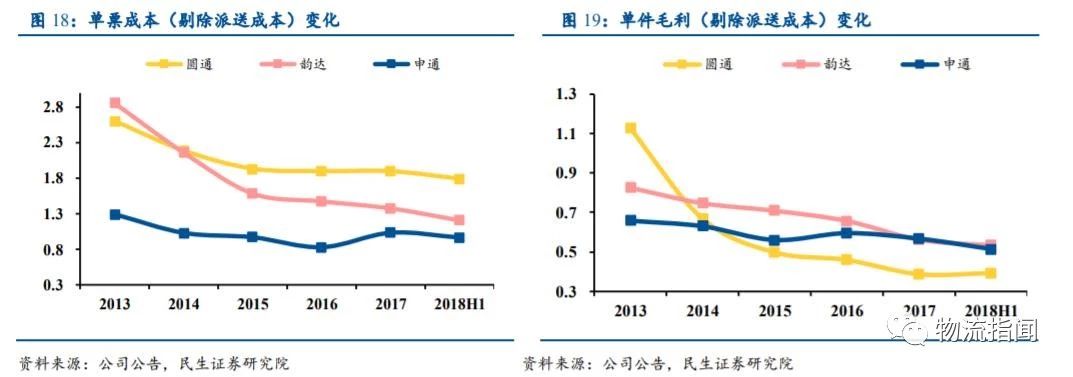

2.精细化管理时代,运输成本和职工薪酬控制成关键

规模化效应造成的成本改善能力减弱。通过对单票成本(剔除派送成本)的趋势变化进入分析,我们发现,在全国网络的建设初期,通过快速扩张网点形成的规模化效应极强,对成本的边际改善空间较大,但是随着快递网络的建成,由规模化效应带来的成本边际改善能力逐渐递减,行业告别粗放的高增速时代,进入精细化管理时代是行业的大势所趋。

精细化管理时代,运输成本和职工薪酬成为公司成本管控的关键。快递公司的快递业务成本主要分为三部分:面单成本、派送成本和中转成本,中转成本又可细分为运输成本、职工薪酬、折旧摊销和其他中转成本。由于总部对派送费进行统一支付结算,揽件方网点向总部支付派件费,总部又向派件方网点支付其派件费,所以相应的派送成本并不是精细化管理的重点。

剔除派送成本后,我们对公司成本构成进行分析,其中运输成本和职工薪酬占比最高,分别为50.29%和18.60%,同时对标在精细化管理上具有先发优势的韵达和中通,我们认为运输成本和职工薪酬将成为公司精细化管理的重点。

3.加速推进转运中心直营化,提升成本管控能力

收购非直营转运中心,成本改善值得期待。转运中心作为连接揽件方和派件方的中转中枢,关系到快递服务的时效和质量,是服务过程中的核心节点。通过推进转运中心直营化,优势主要体现在以下三个方面:

1.对快递网络进行有效管理,公司可通过对运输车辆进行重新编制和运输线路调整,提升快递的中转效率进而降低运输成本;

2.总部具备资金优势,能够对转运中心进行改造并投入自动化分拣设备,降低人成本;

3.从财务角度来看,收购转运中心后,分拣中心土地转化为自有,节约场地租赁成本,只需对土地投资额每年进行折旧摊销。

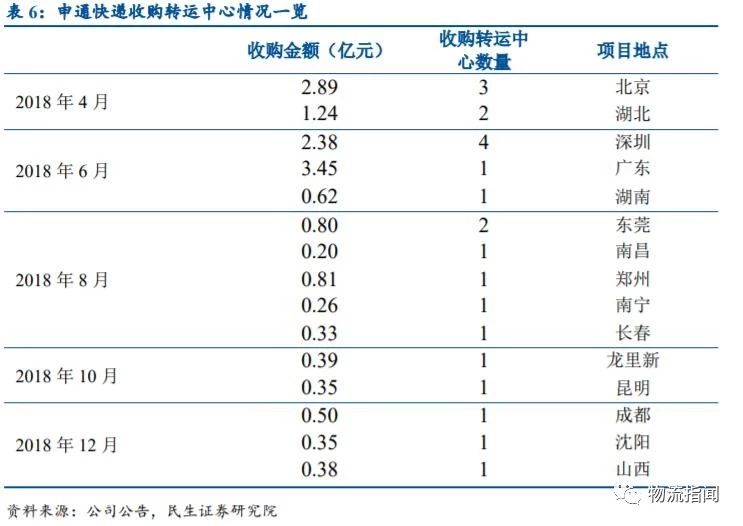

自2018年以来,公司加速推进转运中心直营化,分别购买了北京、湖北、深圳等核心转运中心,截至2018年底,公司68个转运中心中已经实现了60个转运中心的自营,转运中心直营率已经达到88%。

对比精细化管理进程较快的其他通达系公司,我们认为随着公司对已购买转运中心的持续设备投入和精细化管理,以及对转运中心直营的持续推进,成本边际改善值得期待。

推进转运中心自营,有利于实施中转布局“一盘棋”战略。按照公司发展规划的总体目标,对全网的中转统一进行布局:

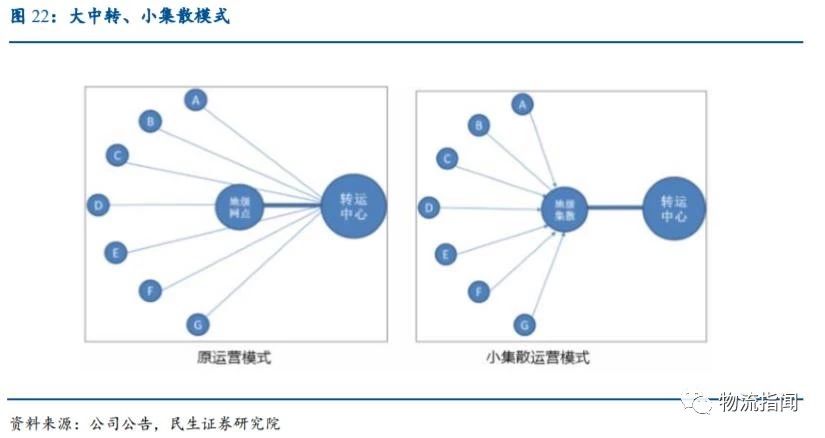

1.大中转小集散布局

明确未来的中转布局采用大中转、小集散模式,在管理上大中转实行总部直营,小集散实行网点自主。

2.枢纽功能分级管理

建立枢纽等级对接机制,特级枢纽负责一个区域与全国的对接,一级枢纽负责一个省份与全国的对接,二级枢纽负责几个地级城市与全国的对接;

3.三级枢纽统一布局

根据发展战略目标和地域环境的差异,统筹兼顾时效与成本,在全网统一进行布局,逐步推进大中转建设,5年内,拟在东北、华北、华东、华中、华南、西南、西北形成7个特级枢纽、30个一级枢纽、若干个二级枢纽的大中转格局。航空运输在重点线路实行包板、包仓,最终实现全货机运输。

(二)业务增速与快递质量齐头并进,份额有望回升

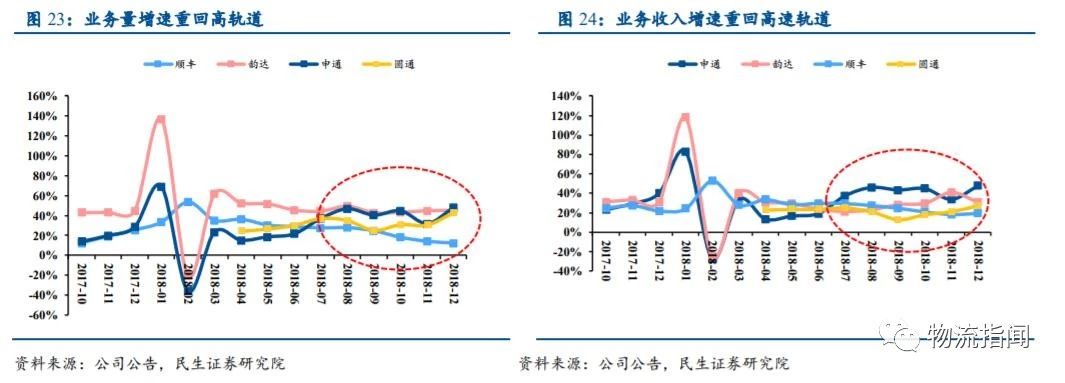

1.业务量、业务收入增速重回高速轨道

长期以来,申通快递的增速处于行业平均水平以下,在公司借壳上市之后开始改善管理、提升核心转运中心以及干线运营车辆的自营比例、改善服务质量,业务量增速逐步回升,收入增速在2017年再次超过行业平均水平,2018年除了公司业务量增速提升带来收入增速提升外,前三季度新增自营转运中心资产组并表导致公司收入端增速高于行业增速近6个百分点。

我们预计,随着公司精细化管理进程的推进、核心转运中心比例进一步提升以及全网效率、服务质量逐步改善,公司业务量增长仍将维持高增速,而高业务增速也将带动业务收入的高速增长。

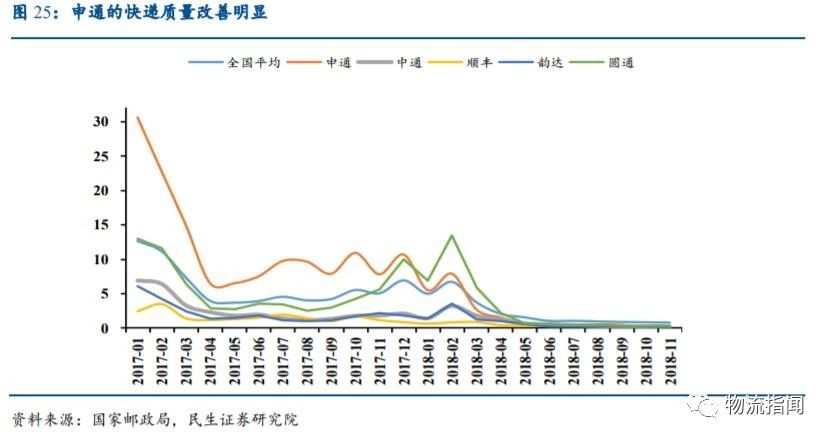

2.强化服务管控,快递服务质量改善明显

除95543呼叫系统、官网在线客服平台及官方微信平台等多种方式,公司还通过多种举措强化服务管控:(1)95543呼叫中心系统平台扩容升级;(2)搭建省区客户服务体系;(3)重新优化邮政申诉考核办法并优化邮政申诉相关人员的绩效考核方案。

从快递服务申诉率(快递企业每百万件业务量发生申诉问题的件数)数据来看,申通的快递服务质量改善程度最为明显,公司申诉率已从2017年1月的30.57降低至2018年11月的0.12,均低于全国平均/中通/顺丰/韵达/圆通的0.85/0.18/0.27/0.13/0.31,跃居为通达系中快递服务质量最优。

3.市场份额呈现上升态势从市场份额来看,申通的市占率18年呈现小幅回升态势。

我们认为份额的回升主要是基于两方面的因素:(1)得益于公司在精细化管理的推进,公司的服务效率和服务质量得到显著的提升,使得公司市场份额增加;(2)通达系企业继续抢占二三线快递市场份额,头部集中度提高。

公司2018年12月市场份额达到11.20%,较去年同期增加1.44个百分点,市场份额变化整体呈现上升态势。

来源/民生证券

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层