NRF 2026 APAC(亚太零售展)将于2026年6月2-4日在新加坡滨海湾金沙会展中心举行。

2026-01-28

换帅潮为行业注入了新的动能与想象空间,而真正的胜负,将在未来 1-3 年的战略执行中见分晓。

2026-01-07

更复杂的商业环境,更残酷的商业竞争,共同压缩了「单一产品定成败」的空间。未来的经营里,我们都需要从大单品的「简化公式」去学习多SKU的「复杂方程」。

2026-01-07

蜜雪的成败或许不仅关乎一家企业,一个行业,更关乎着“中国模式”能否成功走出去

2026-01-07

两年所开的店超过去二十多年的总和

来源/AI财经社(ID:aicjnews)

作者/刘冬雪

编辑/陈芳

在各大便利店企业频频喊出万店目标的背景下,2020年和2021年这两年,国内便利店凶猛扩张,门店数新增了12.1万家,超过了过去二十多年开店数量的总和。而直到2017年,我国便利店数量才刚刚突破10万大关。这背后起到拉动作用的到底是什么?便利店真是一门好生意吗?

01

遍地开花

近日,在北京国贸商圈办公的刘潇后知后觉地发现,公司对面的世纪财富中心不知什么时候开了一家便利蜂,明明向西300多米的光华路SOHO就有一家便利蜂,向北300多米的财富中心也早已开了一家便利蜂。

被震惊到的刘潇,打开便利蜂APP数了数,以她所在的位置画圈,一公里范围内总共有11家便利蜂,如果加上7-Eleven、全家、罗森等,她附近一公里足足开了50多家便利店。

“我从来没想到,我们单位附近会有这么多便利店。”刘潇看着遍布北京街头的便利店说:“北京是不是可以摘掉‘便利店荒漠’的帽子了?”

今年9月9日,中国连锁经营协会发布的2022中国城市便利店指数显示,北京便利店发展指数位列前十,总得分83.5;门店增长率为6.31%,在全国排名第四;在饱和度上,北京每9277人“拥有”一家便利店。

不光北京便利店遍地开花,根据饱和度计算,上海的街头更是布满6400家便利店,是全国便利店数量最多的城市,与之相比,广州、东莞、成都、长沙、深圳的便利店数量分别为5100家、5100家、4990家、4840家和4600家。

而在距离首都北京500公里之外的山西太原,也不亚于一线及新一线城市,平均每300米至500米就有一家便利店。2022中国城市便利店指数显示,太原每2587人就拥有一家便利店,密度直逼国际发达城市。曾经太原还因便利店繁华上过热搜,在全国39个重点城市中,太原便利店发展指数排名第二,仅次于厦门,总得分90.5。

虽然厦门人口不多,只有500多万人,却拿下了两个便利店桂冠,以92的总得分,位居2022中国城市便利店发展指数的榜首;门店增长率为10.34%,同样夺得了头筹。在厦门,哪怕是不开路灯,便利店的灯箱估计也够照亮每条大街小巷,平均每3227人拥有一家便利店。

日系的、本土的,花花绿绿的门头灯箱正在加速包围厦门这座沿海城市。今年6月1日,位于水产学院路、石鼓路和新洲大厦等8家罗森便利店同开。彼时,广东罗森总经理藤原孝司在开业仪式上表示,罗森2022年将在厦门布局100家门店,未来二三年,厦门及近郊地区计划开到500家。

100家、500家算是小目标了,2021年7月,罗森中国区总裁三宅示修在25周年庆典上表示,罗森中国门店数将于2025年达到10000家。

这是什么概念?自1996年进入中国开始,罗森从0到1000足足用了21年,直到2017年3月11日,才在中国开满1000家店。虽然2018年以后,罗森开店速度明显加快,但是直到2021年也只有4466家门店,若要按时完成万店目标,罗森接下来平均每年要开1384家店。

同样提出万店目标的还有中国本土品牌天福。这家在东莞起价的便利店企业,在成立前十年一直在广东摸索,直到2014年才走出广东。不过,2020年,天福便利店正式按下了“加速键”,声称要在2024年,也就是公司成立20周年之际,开出一万家门店。当时天福便利店的门店数是5360家,要实现万店目标,门店数几乎要在四年翻一倍,算起来,平均每年需开店1160家。

无独有偶,2022年5月29日,武汉唐家墩的美宜佳门前锣鼓喧天,礼炮声恨不得让整个武汉的人都知道。阵仗如此之大是因为这家店有些特殊,这是美宜佳在当地开的第1000家门店,具有里程碑意义。

美宜佳是2016年进入的湖北,2018年4月门店突破100家,之后便呈现井喷式增长。不光在湖北,2021年下半年,美宜佳还在江西和广西举办过类似的千店开业仪式。

1997年成立的美宜佳,在便利店行业有“隐形冠军”之称,门店数量和开店速度都是一骑绝尘。1997-2007年的第一个十年,从0家开到1000家;2007年-2017年的第二个十年,从1000家开到10000家。2020年,美宜佳的门店数突破20000家,开满第二个10000家,只用了3年时间。

同时,也是在这一年,美宜佳的门店数量超过了昆仑好客,仅次于易捷,并且与前者的差距越拉越远,与后者的身距越来越近。2021年,美宜佳门店数只比易捷少2081家。据美宜佳总部透露,截至2022年6月,其门店数已接近28000家。这意味着,美宜佳与便利店老大易捷仅有一步之遥。

根据2021中国便利店100强显示,目前全国便利店数量排名前三的是易捷、美宜佳和昆仑好客,三家门店总数均超2万家。紧随其后的是天福和芙蓉兴盛,门店总数2021年分别为6626家和5280家。

02

凶猛扩张

便利店企业不约而同地选择加速扩张,最终让整个便利店市场呈现出了凶猛扩张的现象。

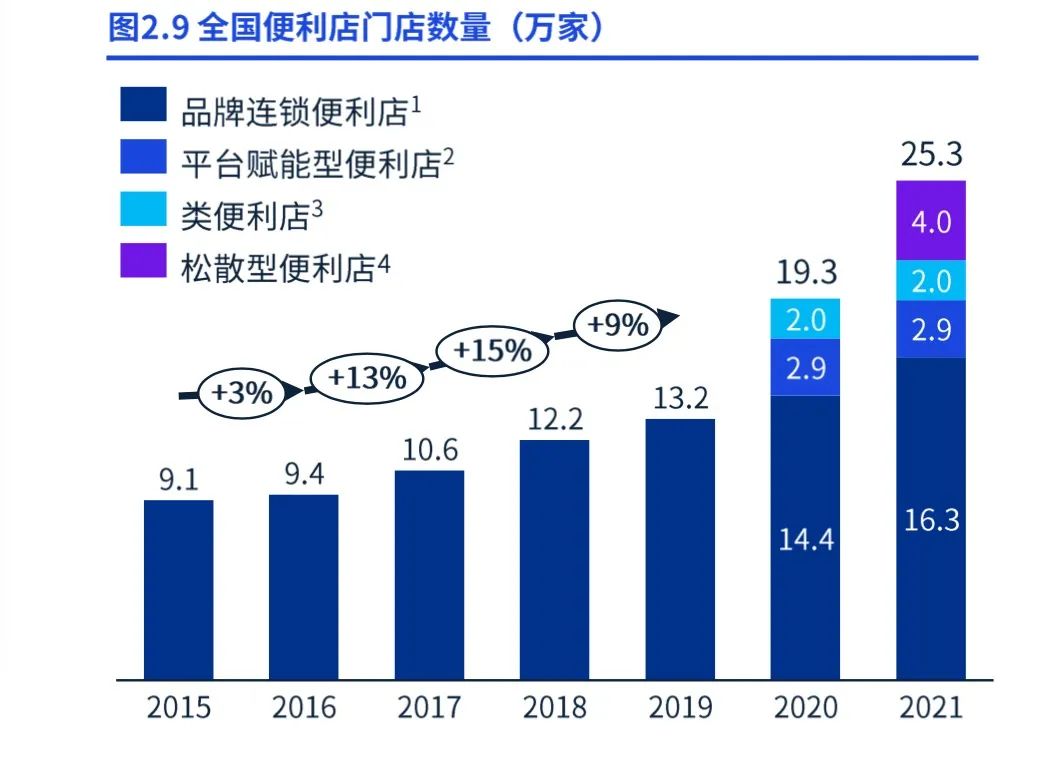

日前,中国连锁经营协会发布的《2021年中国便利店发展报告》显示,2021年,全国便利店门店规模达到了25.3万家,与2020年的19.3万家相比,短短一年之间新增了6万家,同比增长31%。而2020年全国便利店已经新增了6.1万家,同比增长46.2%。

图/2021中国便利店发展报告

数据背后说明,2020年和2021年是中国便利店凶猛扩张的两年,开店速度与过往相比,提速明显。2020年和2021年新增的12.1万家便利店在25.3万家总数中,占比接近一半。而从上个世纪90年代开始,中国便利店足足用了二十多年的时间,直到2017年才开满十万家便利店。这意味着,短短两年我国新增的便利店数量就超过了过去二十多年的总和。

在此背景下,中国从美国手里夺下了全球便利店老大的宝座,目前中国所拥有的便利店数量是美国的1.7倍,是日本的4.5倍,是韩国和英国的5.2倍和5.4倍。

中国连锁经营协会常务副秘书长王洪涛分析,近两年中国便利店规模高速增长一个很重要的原因,是一些头部企业的拉动。

确实,中国便利店的猛增离不开品牌连锁便利店的贡献,超六成以上的便利店是由品牌连锁便利店所开,一共开了16.3万家,创造的销售额为3050亿元,在2021年全国便利店总销售额3492亿元中,占比高达87.34%。

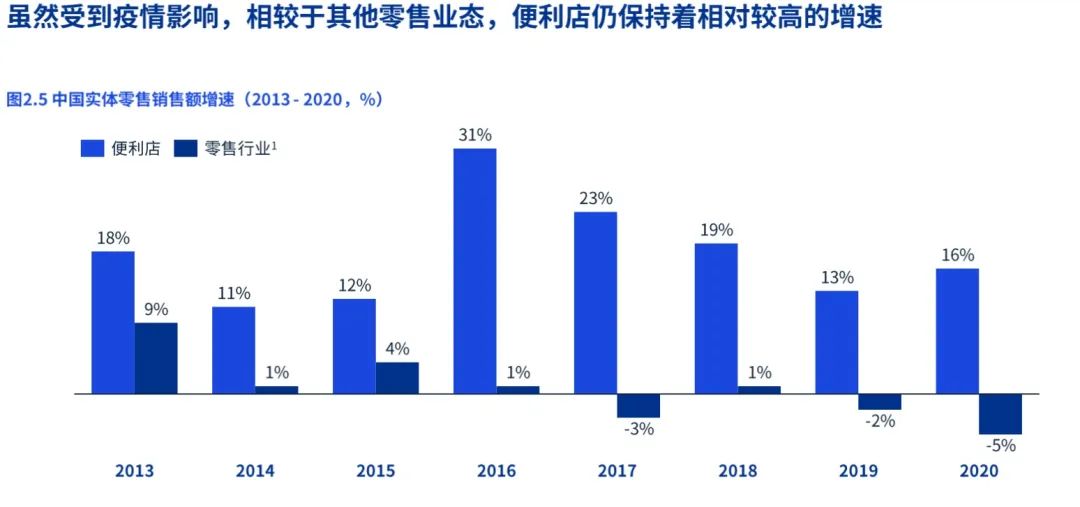

中国便利店数量高速扩张背后,是市场规模在逐年攀升,过去十年来便利店销售额一直维持着双位数的高速增长,2016年到2021年同比增速分别为31%、23%、19%、13%、16%和18%,与整个零售行业销售额个位数增长甚至负增长形成了鲜明对比,拿超市举例说,智研咨询数据显示,中国连锁超市总数五年减少了近万家,今年上半年超市关店的动作仍在持续。

便利店企业为何这两年热衷开店,一句话说这是一个蓝海市场,有着巨大的发展空间,而便利店行业的发展曲线则与经济有很强的关联性。

图/2021中国便利店发展报告

参考其他国家经验,便利店发展过程大约可以分为3个阶段。1.0时期,也就是一个国家人均GDP达2000-3000美元时,便利店就会出现;2.0时期,人均GDP达到5000美元时,便利店进入快速成长期;3.0时期,人均GDP达1万美元时,便利店行业就会高速发展。

回顾便利店在中国的发展史,其成长节点与以上规律相吻合。2019年,我国人均GDP超过1万美元,自然就过渡到了3.0阶段,用业内人士的话讲,是到了对的时间。

而从人均密度看,我国便利店的饱和度还远远不够。虽然中国便利店总数在世界上名列前茅,但单店覆盖人口率为7033人,远低于英、美、日、韩的一两千人/店。即便是饱和度排名第一的东莞,也是每2052人才能拥有一家便利店,并且在便利店销售额上,中国为541亿美元,仅为美国的1/5、日本的不到1/2,巨大的成长空间下,企业很难不心动。

在窗口期,不扩张等同于弃权,你打盹的时候,同行不会停下来等你。“晚进不如早进,如果要等到一个区域做透再进下一个城市,可能就没有机会了。”一位业内人士如此表示。

一位区域性便利店企业创始人称,这两年有一些位置好的铺子空出来,且租金有所降低,机会可遇不可求,因此大家都在猛开店。

另一方面,便利店普遍以特许加盟为发展模式,也就是企业输出品牌,加盟商输出资本,二者合作经营。其中大部分初始投资都是由加盟商承担,企业就不必承担巨大资金风险,扩张的步伐自然轻快。

03

主力是下沉市场

值得注意的是,过去两年,中国便利店门店的高速增长,下沉市场功不可没。

根据中国连锁经营协会公布的数据推算,2018年,北上广深四座一线城市的便利店门店数合计为23508家,占12万家全国门店总数的20%。而到了2021年,全国门店总数为25.3万家,北上广深的便利店门店总数只有18440家,占比骤降至7.3%。这就表示,近两年便利店规模的高速增长实则主要是靠下沉市场撑起来的。

《2022中国城市便利店指数》报告也显示,门店数量增长率的前三位是厦门、济南和贵阳,同比分别增长10.34%、8.33%、7.5%。从饱和度上看,排名前三的东莞、长沙、太原分别为2052人/店、2076人/店和2587人/店,能与发达国家一较高下。像中山、惠州、乌鲁木齐、海口等城市单店覆盖人口率也高于中国的平均水平。

在王洪涛看来,一线城市肯定是便利店企业的首选,不过这几年一线城市便利店饱和度高,房租也高,经营压力大,品牌就会考虑下沉市场。

另一方面,中国一线城市容量有限,掰着手指能数过来,撑不起便利店企业动辄“万店”的野心。毕竟我国49个发达城市的行政面积仅占全国总面积的5%多,没有只做5%的生意,不做95%生意的道理。

下沉市场,几乎是近几年便利店品牌扩张的主战场。去年8月以来,罗森便利店先后入驻河北唐山、安徽芜湖等多个地级市;7-Eleven则在山东德州、云南昆明等地开出首店。本就在下沉市场起家的本土品牌,也选择了留在“舒适圈”。

就像一位网友感叹:“这两年,便利店开始进军下沉市场,泰州这样的三线城市,100米能开三家便利店。”

而下沉市场的消费潜力,确实也为便利店企业带来了惊喜。每当一座城市迎来了一个新品牌,排队限流、销售额刷新纪录的消息总是屡见不鲜。

2020年10月23日,7-Eleven郑州首店开业首日,14点,销售额突破了34万元;19点,正式突破50万元;20点,销售额达到54万元,刷新全球7-Eleven单店首日销售纪录。

2021年8月,罗森正式进驻石家庄,首批一口气开了六家店。8月17日早上6点30分,距离平日的早高峰还有一个多小时,石家庄勒泰中心还未苏醒,B座写字楼下却热闹非凡,临街的罗森便利店半个小时后开业,现场已经有近三百人在等候,两条队伍都排出了十几米远。

罗森中国副总裁张晟曾表示,疫情期间,罗森华东地区销售额环比增长30%,其中三四线城市增幅较大,高于一二线城市。以苏州所辖县级市张家港市为例,罗森社区便利店销售额同比增长近80%,而上海门店同比增长仅为10%-20%。

看起来下沉市场确实足够诱人,但对于企业来讲,还需直面另一个庞大的对手——夫妻店。

凯度零售数据显示,目前中国有700万家小店,夫妻店的存量规模在680万家左右。2019年,夫妻店的出货规模就占到了整个市场的44%。而他们的主力就在下沉市场,目前,约30%的夫妻店位于乡镇农村,46%在三四线城市和县级市。

不过,便利店们想要攻占下沉市场,简单地将一线城市的商品结构和服务复制一遍的方式行不通了。

罗森就曾吃过这方面的亏。张晟举例称,罗森刚进入江阴的时候是以做盒饭为主,消费者到店后发现罗森的盒饭很好吃,第一天排队,第二天也排队,后来就没有了。因为在江阴这个地方,不少人中午午休时间是两个小时,根本不需要图省时买盒饭吃,后来就调整了产品结构,改卖甜品。

04

马太效应愈发突出

虽然过去两年我国便利店在数量上跑出了加速度,但经营便利店绝不是一件简单的事,想要把便利店生意做好是一门精细活,稍有不慎就有可能赔了个底朝天。

一个典型的代表是邻家便利店,其2015年成立时,来势汹汹,把头部便利店企业的高管挖了个遍,扬言一年要在北京开店200家。虽然从实际效果看,两年后邻家第100家直营店才落地,但速度已远超7-Eleven、罗森和全家在中国早期的发展。

到第三年也就是2018年,邻家形势急转而下,不但200家门店的诺言落空,还因投资方善林金融资金链断裂,使其一夜关店168家,尚在资本输血期的邻家三年来只是打了个“酱油”。同年,类似的情节又在131便利店、全时便利店身上重新演绎了一遍。

最近一个被传出现困难的是便利蜂,在冬眠计划下,据称已有700多家便利蜂门店选择暂时关闭。资深零售专家王国平认为,便利蜂的门店都是直营,对资金的要求更高,如果销售利润无法覆盖成本,就会出现亏损,公司必然要做出调整,以稳住基本盘。

厦门见福连锁管理有限公司董事长张利在行业经营多年,他见过太多便利店消失在市场中,“经营便利店企业要做到战略目标和战略资源匹配,如果目标定的太高,资源跟不上就会很麻烦,容易翻车。”

见福便利店在2013年首次实现整体盈利,2018和2020年分别拿到了来自红杉中国、京东集团等合计数亿元的融资,此后开始重资打造产业园。2020年,见福涵盖仓储物流配送中心、鲜食厂和烘焙厂等的产业园建成并投产,足以覆盖目前2000多家门店的需求。

在张利看来,便利店企业要想立于不败之地,必须夯实基本功,最基础的就是开店密度。因为便利店是短供应链半径的商业模式,门店密度不够高,物流配送、市场管理和品牌提升的成本就无法形成边际效应。

图/受访者提供

而一家便利店企业的成长性,很大程度上也代表了对上游供应商的话语权。张晟坦言,在上海之类租金较高的城市,若只追求短期利润的话,开出大约470家门店后不再扩张,一定能实现盈利。不过供应商不会为一家不继续增长的零售企业投入更多,企业会逐步丧失谈判能力、交涉能力与新品上市的能力。

当前,我国便利店呈现出两极分化的马太效应,头部便利店借助并购、区域加盟等方式实现规模扩张,二三线城市小品牌便利店在发展规划上呈现分化态势。

《2021年中国便利店发展报告》显示,头部便利店企业的坪效显著高于其它企业,行业营收排名前20%的企业平均坪效为76元/平方米/天,而便利店企业的平均坪效为67元/平方米/天。在毛利率和净利率上同样如此,坪效排名前20%的便利店企业毛利率和净利率分别为26.53%和2.84%,明显高于行业整体毛利率的25.5%和净利率的1.4%。

前瞻产业研究院数据显示,门店数排名第一的易捷2020年的销售额为806亿元,美宜佳、昆仑好客、世纪华联在200亿元以上,全家、红旗、365、7-ELEVEN、罗森和十足在50亿元到90多亿元之间,第一梯队和二三梯队之间的差距巨大。

在单店营收能力上,日系便利店较为突出,2020年,全家的单店年销售额为316.6万元,7-ELEVEN为300万元,均明显高于本土便利店品牌,但在门店规模上有优势的易捷,单店年销售额也接近300万元。

不过在日系便利店“三巨头”中,营收稍显逊色的罗森,却在盈利能力上甩开了友商。2020年,罗森中国首次实现全年盈利,这是国内第一家达成整体性盈利的日资便利店。此后,罗森连续攻城略地,盈利能力继续笑傲群雄。财报显示,2021年3月至11月,罗森净利润达到243亿日元,为上年同期两倍;总营收为5224亿日元,同比增长5%。同期,罗森中国盈利18亿日元,而上年同期为亏损1.88亿日元。

面对近年日系便利店企业的强势扩张,本土企业直言有压力,但也不全是坏处。一位从业者透露,以前还得专门去日本学,现在来到家门口了,学习更方便了。面对竞争的日趋激烈,最核心的还是得练好基本功,在供应链能力和管理运营能力上做出差异化。

(文中刘潇为化名)

来源/AI财经社(ID:aicjnews)

作者/刘冬雪

编辑/陈芳

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层