春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

腾挪存量资产,阿里资金追求“估值效率”

2026-01-07

蜜雪的成败或许不仅关乎一家企业,一个行业,更关乎着“中国模式”能否成功走出去

2026-01-07

可以说,这一轮“涨薪潮”发生在一个颇为微妙的时刻,尽管这两年头部大厂的业绩有所回暖,却也远没到形势大好的阶段,大厂主动“撒钱”,背后又是怎样的逻辑?

2026-01-05

从“拆拆拆”到“买买买”

来源/盒饭财经(ID:daxiongfan)

撰文/刘星志

编辑/彦飞

海底捞创始人张勇即将迎来第三个IPO。

12月9日,海底捞海外业务运营主体特海国际控股有限公司(以下简称“特海国际”)通过港交所聆讯,距离上市仅临门一脚。

海底捞旗下的独家底料供应商颐海国际2016年上市,海底捞2018年登陆港股,加上此次通过聆讯的特海国际,一个火锅店“拆”出了三家上市公司。

但与两个已经上市的老大哥不同,特海国际的上市低调而特别。它以介绍形式在香港主板上市,不涉及融资,也就省去了发行新股、路演配售等流程环节。

此外,12月5日海底捞发布公告称,董事会考虑宣布以实物分派方式,有条件派发该公司将有权拥有的所有特海国际股份,占于分派时特海国际全部已发行股本的90%。这意味着,分拆完成后,海底捞将不再保留特海国际的任何权益,特海国际将不再为海底捞的附属公司。张勇、舒萍夫妇,连同ZY NP LTD、SP NP LTD及NP United Holding Ltd将继续成为公司控股股东。

对于分拆上市,海底捞曾表示:分拆可使特海国际业务和海底捞其余业务在各自地域范围内获得更好的发展,让各自的运营管理团队更高效管理,专注各自业务,并在一个独立的上市平台上产生未来的增值收益。

拆掉亏损的海外板块,也有助于给海底捞“减负”。据招股书数据,2019年至2022年上半年,特海国际净亏损分别为0.33亿美元、0.53亿美元、1.51亿美元和0.56亿美元。三年多以来,特海国际持续亏损,一定程度上拖累了海底捞的业绩。

除了改善海底捞主体的业绩表现,将特海国际股票实物派发给股东,也能一定程度上安抚此前蒙受损失的投资者。截至12月13日收盘,海底捞股价21.25港元,较2021年初85.78港元的高点下跌超七成。

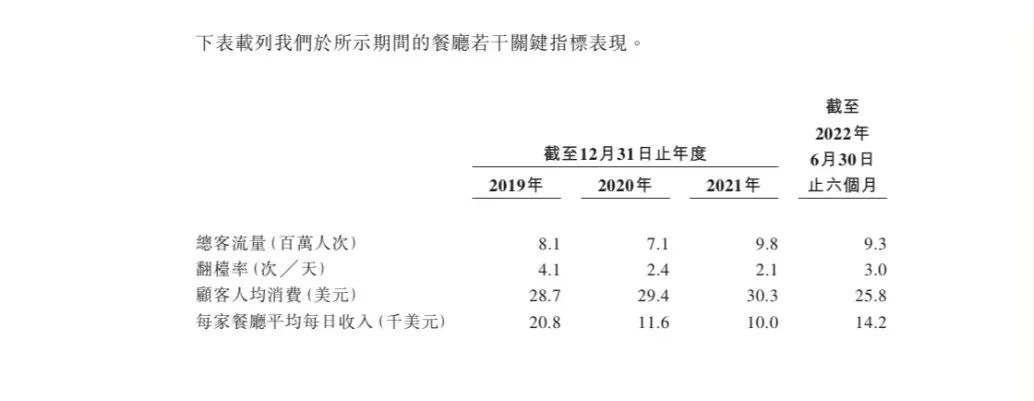

随着海外疫情趋于平稳,今年上半年特海国际营收达到2.46亿美元,较去年同期的1.35亿美元接近翻倍;翻台率也从2020年的2.4次/天、2021年的2.1次/天回升到今年上半年的3.0次/天。海外业务的复苏曲线,无疑为市场观察海底捞国内业务走势提供了样板。

除此之外,海底捞的扩张策略也在悄然改变。

根据招股书,特海国际已于2022年10月收购Hao Noodle and Tea Holdings Inc.(「HN& THoldings」)80%已发行及发行在外普通股。据了解,HN&T Holdings在纽约经营两家名为「Hao Noodle」及「Hao Noodle and Teaby Madam Zhu’sKitchen」的餐厅,提供轻食、饮料及酒类。

从2019年放出消息开始,这场收购持续了整整两年。从“拆拆拆”到“买买买”,海底捞寻求用新的方式扩展商业版图,效果如何值得期待。

01

与国内的大面积闭店不同,即使是疫情期间,海底捞在海外市场仍然大体保持着高速扩张的态势。

从2012年在新加坡开设首家海外餐厅以来,截至目前,海底捞已在四大洲11个国家开设110家餐厅。但海底捞海外店面增长并非匀速,截至2018年底,海底捞在国外仅有23家门店,绝大多数门店是在2019年以后开张。

海底捞新加坡分店

高速扩张意味着成本的大幅上涨。海外开店的前期成本和持续经营的成本都十分高昂,据招股书数据,2021年特海国际各项成本及开支的总和达到了4.08亿美元,同比增加了43%。

这些投入也给海底捞带来了更多固定资产,在一定程度上挤占了母公司的流动资金,成为如今分拆上市的动因之一。财报数据显示,2021年,海底捞海外收入占总收入比重达到7.18%,这一数据在今年上半年提升到12.4%,然而非流动资产占比却超过20%。

具体来看,特海国际在亚洲每家餐厅开业前成本性支出介于17~40万美元,而资本性支出一般介于140~300万美元,在亚洲每家海外餐厅的投入在157-340万美元之间(约合976-2372万人民币)。而在欧美国家,这一成本可能更高。

此外,已营业餐厅的成本结构也和国内有所不同。海底捞的成本结构中,原材料及易耗品占四成左右,员工成本次之,占比35%左右;而特海国际则完全相反,员工成本支出达到45%,原材料及易耗品支出在35%左右。

海外经营成本高,但相应的客单价更高,理论上单店利润天花板也就更高。2019年特海国际海外餐厅单店日均收入达到2.08万美元,约合人民币14万元,远超当时海底捞总体单店日均9.26万元的水平。但受疫情等因素影响,这一数据在今年上半年回落到1.42万美元,约合人民币10万元。

显然,看起来潜力巨大的海外业务仍在恢复阶段,难以为当下的海底捞增加亮点,盈利更是遥遥无期,剥离出去能够帮助海底捞主体“减负”。

此外,内地和海外餐厅在经营管理等方面都存在不小的差异,这也是海底捞将其分拆上市的动力之一。

02

围绕主业分拆成熟业务,一直是海底捞降低公司财务压力和加强管理的惯用手段。

早在2005年,海底捞就成立了成都分公司,专门从事火锅底料生产,而随着海底捞的生意越做越大,单是底料生意就已成为一个庞然大物。于是在2014年,相关分拆开始启动,张勇通过一系列操作,将这块业务注入境外上市公司,并在2016年7月13日,成功在港交所挂牌,是为张勇的第一家上市公司颐海国际。

这一操作既帮助高速扩张的海底捞卸下了一个包袱,能够轻装上阵,颐海独立运营也能在市场上募集更多资金。

受到颐海成功分拆的鼓舞,2014年起,海底捞将更多板块单独拆分,成立公司,包括负责火锅食材自采和外购等服务的蜀海、负责人力资源的微海咨询等。就连门店装修,海底捞也是“肥水不流外人田”,将业务交给了自家的品牌蜀韵东方。

张勇这套“拆拆拆”战略的优点显而易见:将各个板块业务独立,有助于品牌的规模化、标准化,也能在资本市场上利益最大化,巅峰时期,仅颐海国际一家,市值便突破1000亿港币。

但这套模式的缺点同样明显,各板块分拆独立,本质上是围绕海底捞这个品牌纵向挖掘,各家公司一荣俱荣一损俱损。过去三年里,颐海国际股价和海底捞整体走势基本一致,截至12月13日收盘,海底捞市值1184.48亿港元,颐海国际市值274.29亿港元。

海底捞和颐海股价低迷,一部分原因在于疫情反复对餐饮行业的影响。不光是海底捞,呷哺呷哺、捞王等竞争对手在疫情期间翻台率都断崖式下跌。但除此之外,张勇对疫情形势的错误判断,也是令海底捞元气大伤的重要原因。

海底捞自2019年起实行扩张战略,疫情后更是逆势“抄底”开店。张勇这一决策给海底捞带来了营收增长的同时,翻台率、净利润接连下跌,陷入亏损危机的海底捞不得不实施收缩战略,开展“啄木鸟计划”,关停亏损门店。承认误判了疫情趋势的张勇,还于今年3月卸任海底捞CEO一职,由杨丽娟接任。

一系列动作下,海底捞情况有所改善,但距离恢复元气还很遥远。

今年8月,海底捞发布杨丽娟上任后首份半年报。财报数据显示,受疫情和“啄木鸟计划”影响,今年上半年,海底捞营收同比减少16.57%,净亏损2.67亿元,上年同期净利润为9650万元。

在这种情况下,剥离持续亏损的海外业务单独上市,既有助于海底捞扭亏为盈,也能一定程度上安抚受伤的投资人。

此外,招股书数据显示,随着海外餐厅恢复经营,今年上半年特海国际整体翻台率从去年的2.1次/天回升到3.0次/天。随着国内疫情形势发展,特海国际的数据也起到了“抛砖引玉”的作用,为海底捞国内业务的复苏提供了一定程度的指引。

03

今年8月,海底捞表示,6月以来中国大陆地区及其他地区的餐厅经营表现月度环比已经明显好转。

然而这种好转是相对于最差的时候而言。参考特海国际披露的关键指标,从疫情中逐渐恢复后,翻台率显著回升,但距离2019年的4.1次还很遥远;此外,顾客人均消费也显著下降,由2019年的28.7美元下降到25.8美元。

强敌环伺下,逐渐复苏的海底捞很难回到当初在中餐连锁领域一枝独秀的局面了。即使在疫情期间,火锅赛道的洗牌竞争也从未停止,凑凑、捞王等对手都在虎视眈眈。

以呷哺呷哺旗下的高端火锅品牌“湊湊”为例,近年来发展尤为迅猛,且在客单价上已经超过海底捞。而在业态上,湊湊也在用“火锅+奶茶”等新颖形式来对标海底捞的服务王国,不少门店已经有了排队效应,和疫情前的海底捞颇为相似。值得一提的是,今年1月,湊湊海外首店亮相新加坡,马来西亚项目也正式启动。

面对愈发激烈的行业竞争,海底捞在通过“拆拆拆”的方式将品牌做厚以后,也尝试过通过收购其他品牌或孵化子品牌等方式,涉足中餐、面食等更多品类,把品牌影响力做宽。

2019年11月,海底捞发布公告称,公司拟收购中餐品牌“汉舍中国菜”和“Hao Noodle”面馆。但与分拆海底捞相比,张勇对于多品牌经营的兴趣并没有那么浓厚,上述收购的时间节点和海底捞大举扩张的时间节点重合,收购的投入更像是主业扩张的点缀。或许是受疫情影响,直到今年10月,特海国际才完成对“Hao Noodle”的收购。

而疫情来临后,张勇也尝试通过孵化子品牌来对冲负面影响,陆续推出秦小面、饭饭林等多个子品牌,但这些品牌并未给海底捞带来多少收入。

现有的餐饮巨头中,百胜中国拥有肯德基、必胜客两个品牌,同赛道的呷哺呷哺孵化出了“湊湊”,隔壁新茶饮品牌奈雪则刚刚将乐乐茶收入囊中。反观海底捞,在高速扩张期间沉迷拆分,而在主业扩张失速之际,始终缺一个拿得出手的“小弟”来撑门面。

目前,海底捞主业面临品牌乏力等肉眼可见的困难,海外业务也需要时间复苏,张勇急需一个新故事,把更多资源用于投资并购或许是一个不错的选择。

今年9月,老牌餐饮连锁品牌Wagas(沃歌斯)被安宏资本收购;近日,新茶饮品牌乐乐茶被奈雪的茶收入囊中,交易对价较乐乐茶此前估值大幅下降。

有餐饮行业人士预计,虽然疫情政策优化利好餐饮行业,但想要看到明显反弹可能要半年之后,这半年期间挺不下去的品牌要么像乐乐茶一样委身于巨头,要么黯然离场。

当然这也给了张勇一个不错的时间窗口,在市面上寻找给海底捞打辅助的标的。特海国际招股书中也提到,后续战略除了做大海底捞品牌、提升门店业绩外,还将“识别有机增长机会,寻求潜在收购机会。”

据弗若斯特沙利文数据,截至2021年底,不论是营收还是市场覆盖面来看,海底捞都是源自中国的最大中式餐饮品牌,而在卸下特海国际这个包袱以后,轻装上阵的海底捞后续动向值得期待。

来源/盒饭财经(ID:daxiongfan)

撰文/刘星志

编辑/彦飞

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层