NRF 2026 APAC(亚太零售展)将于2026年6月2-4日在新加坡滨海湾金沙会展中心举行。

2026-01-28

换帅潮为行业注入了新的动能与想象空间,而真正的胜负,将在未来 1-3 年的战略执行中见分晓。

2026-01-07

更复杂的商业环境,更残酷的商业竞争,共同压缩了「单一产品定成败」的空间。未来的经营里,我们都需要从大单品的「简化公式」去学习多SKU的「复杂方程」。

2026-01-07

蜜雪的成败或许不仅关乎一家企业,一个行业,更关乎着“中国模式”能否成功走出去

2026-01-07

Temu谋“省”,SHEIN变“多”。

来源/贸行四海(ID:wuliuzhiwen)

作者/天巫Ted

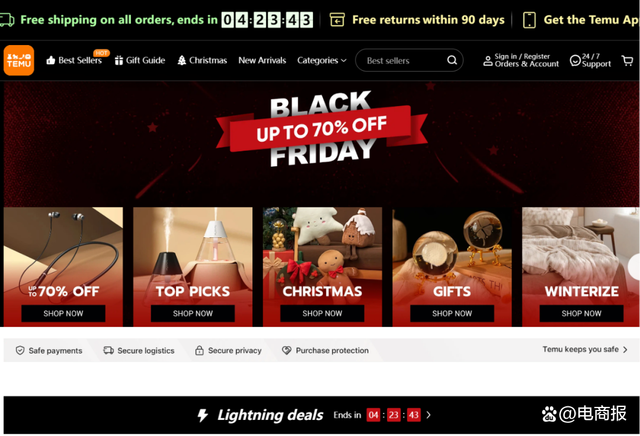

“挨最狠的骂,飙最快的车”。 6月17日,彭博Second Measure在分析数十亿信用卡和借记卡交易的数据后指出,5月美国人在“海外版拼多多”Temu的消费支出高出了Shein近20%。 此前,彭博社报道,今年2月份,Temu曾立下一个flag,即日起至2023年9月1日,至少要有一天的GMV要超过SHEIN。 不曾想,仅仅花了四个月,Temu不仅实现了小目标,还实现了月度反超。 Temu与SHEIN这场龙虎斗,越来越精彩了。 01 Temu:枪口紧紧瞄准SHEIN 从拼多多谋划出海项目以来,就将SHEIN视为标靶。 2015年,SHEIN在广州番禺设立公司,开始打造日后震撼世界的柔性供应链。 2022年,Temu也将办公室,安到了SHEIN的龙兴之地。两家的办公室仅相隔两个地铁站,直线距离不超过一公里。 决心与SHEIN贴身肉搏的Temu,很快开始了“三抢”政策,“抢员工、抢供应商,抢用户”。 据多家媒体报道,Temu曾以原薪资2-3倍的力度,挖走SHEIN的一批员工。同时,从0到1过程中的Temu,也将SHEIN的供应商,作为了拉拢重点。 当去年9月1日,Temu正式登陆美国市场后,SHEIN惊讶发现,Temu居然提前上架了很多SHEIN同款,并且将价格拉低到SHEIN的“53%-80%,甚至部分单品价格低至30%。 (Temu黑五促销界面截图) 到了去年黑五大促的时候,Temu上商品的价格,更是相当于SHEIN上同款的五折。 这种战术,就是王者荣耀中的“偷家”。 在电商行业,有个“多快好省”的“不可能三角”,意思是没有一家平台可以同时做到这几点,而是各有偏重。 长期以来,SHEIN正是以“低价”+“海量上新”,又“省”又“多”,牢牢握住了海外年轻消费者的爱美之心。而Temu摆出一副,用“更低价打败低价”的进攻姿态,直接冲击到了SHEIN本阵中的“省”。 这样的凿阵拦腰一击,对SHEIN的伤害很大。 从数据上看,2022年SHEIN的客单价增幅从2021年同期的16%,下滑到7.4%;净利润率从2021年同期的7.5%,下滑到2022年的3.2%。 从SHEIN最近一轮完成的20亿美元融资来看,其估值已经从巅峰期的高达千亿美元,下调到660亿美元。 02 SHEIN:懂了淘宝天猫的痛 在业内人士看来,当前SHEIN的尴尬在于,正在转型的当口,被Temu半渡而击之。 数年来,SHEIN手握“省”与“多”两张王牌,完成了对海外快时尚市场的横向扩张,打造了从欧美,到中东,再延伸至东南亚、南美的时尚零售帝国。 但占据了所有水草丰美之地后,SHEIN迎来了“成长的烦恼”。单靠市场横向扩张,已经无法支撑SHEIN的飞奔了。 2022年,SHEIN的年复合增长率虽然依然高达52.8%,但与2015-2020年间,超过189%的年复合增长率相比,无疑是相形见绌的。 背负一堆明星投资机构期望,志在IPO的SHEIN,注定要寻找新的高速增长点。 (SHEIN宣传视频截图) 这时候的SHEIN,有两个增长方向,一个是“消费升级”,提高现有用户群的客单价;一个是多品类扩张,不止于快时尚赛道。 实际上,SHEIN也是这样干的。从2020年起,SHEIN就着手挺进高端领域,推出了SHEIN premium系列,后更名为MOTF。 据了解, SHIEN主品牌的单价大致在10美元至15美元,而其高端品牌MOTF的单价约为20美元至40美元之间。 同时,2022年开始,很多消费者开始感觉SHEIN,不像之前那么“物美价廉”了。据媒体报道,有很多消费者反映,SHEIN商品价格出现大幅上涨,有的商品一个月内涨了1.5到3倍。 有消费者分析,SHEIN是根据商品的热销度来浮动定价,“哪款卖得好,哪款就涨价”。 问题是,Temu的到来,贴脸比价,打乱了SHEIN的“消费升级”计划。 此时此刻,SHEIN应该能理解,当年淘宝天猫被拼多多偷家的痛。 03 SHEIN高挂免战牌? 面对Temu的侵略如火,SHEIN并没有选择以“更低价”回击。2022年内,SHEIN更多是见招拆招,避免与Temu直球对决。 据多家媒体报道,对员工,SHEIN强调,跳槽到Temu的员工永不录用。 对供应商,SHEIN开始严令,不许给Temu供货,开始祭出处罚大棒。 SHEIN在等待什么呢? 半渡被击的SHEIN,其实也只有两个选择,要么投入真金白金,回头与Temu打一场下沉市场保卫战,要么背水一战,抢滩登陆。 据雷锋网报道,2022年底,SHEIN内部就如何狙击Temu展开了激烈讨论,部分投资方认为,SHEIN应该拿出10亿美金,狙击Temu杀入加拿大市场。 SHEIN创始人许仰天最终没有选择与Temu死磕。2023 年初,Temu 进驻加拿大,部分股东愤怒地指责,许仰天是在任由 Temu 野蛮生长。 从目前SHEIN的出招来看,SHEIN选择了向前冲。 (图源:SHEIN官网公告) 5月4日,SHEIN发布公告,宣布继4月在巴西推出SHEIN Marketplace后,该集团计划将让SHEIN Marketplace在美国上线。公告称,SHEIN未来还会进一步将其推广至全球市场。 之所以这样选择,在业内人士看来,原因有二: 其一,短期来看,Temu与SHEIN用户群重叠率不高,SHEIN暂时还不急于砸入巨资护盘,免得主动陷入“降价”螺旋,何必与比价从来没输过的拼多多,在自己的核心地盘展开厮杀。 科技媒体WIRED曾分析,Temu目前主要用户群是亚裔,还有家庭年收入低于3万美元的低收入人群。 反观SHEIN,其用户画像指向,一类是海外中低收入阶层,一类是1995年至2009年出生的Z世代。 曾有第三方比对过数据,认为目前Temu和SHEIN的用户重叠度仅有2%。 04 SHEIN枪口瞄准的是亚马逊 还有第二点原因是,SHEIN其实从2020年开始,就将自身流量开放给其他品牌,允许其他企业在SHEIN上销售商品,并代为负责物流。 SHEIN早就为从零售商,转型平台,将战火烧到他人地盘,默默做着准备。 如果说Temu将枪口紧紧瞄准SHEIN,那么SHEIN枪口则在紧紧瞄准亚马逊。许仰天避战Temu的深层原因,可能是他认为SHEIN要专注摸着亚马逊过河。 1994年成立的亚马逊,最开始也是只卖图书的独立站。 亚马逊能坐上如今全球电商霸王的铁王座,一个靠开放生态,引入了大量卖家,丰富了自身的供给,一个靠推出会员制,稳住了其核心用户群——Prime会员,锁定了需求,从而能够不断转动飞轮。 无独有偶,SHEIN也在美国本土开始试水会员制,推出了“SHEIN CLUB”, 用户每季度花费6.99美元,可享受10万余件商品的专属95折优惠以及其他折扣。 随着SHEIN正式推出SHEIN Marketplace,SHEIN平台化的两扇飞轮也已经到位。 (SHEIN官网截图) 有意思的是,SHEIN刚好与亚马逊形成了错层竞争。 从用户角度看,曾有第三方市场机构调研,亚马逊的核心用户是美国中高收入阶层的家庭用户。2016年,在年收入超过11.2万美元的中产家庭中,将近75%的家庭都是Prime会员。 正如上文所述,SHEIN用户画像指向,一类是海外中低收入阶层,一类是1995年至2009年出生的Z世代。 同时,这两年亚马逊也在主动从单均40美元以下的价格带主动撤退,也给了SHEIN走上平台之路,留下了空间。 2022年初,亚马逊美国Prime会员年费从2018年的119美元提高到139美元。其后,亚马逊各个站点Prime会员年费涨声不断。 据统计,2020年至今,亚马逊已将订单履约费用提高了30%以上。与2020年相比,目前亚马逊上,较小商品的配送成本高出了约30%,而大型商品和重型的配送成本高出了20%。 羊毛出在羊身上。Prime会员费、订单履约成本的上升,必然对消费者产生挤出效应,而SHEIN正可趁机而上。 05 Temu与SHEIN,比拼“多与省” 同时,由于欧美不断加息,很多欧美DTC品牌融资困难,也陷入了裁员、收缩甚至破产的边缘,这也为SHEIN跨品类扩张,让出了市场空间。 只要能抓住这样的市场空白,SHEIN就有望上升一个生态位,这无疑对正陷入增长瓶颈的SHEIN具有莫大的吸引力。 据了解,亚马逊2000年正式推出第三方平台业务后,毛利率从1999年的20%,提高到了2001年的30%. 当然,盯上这轮机会窗口的,肯定不止SHEIN一家。 任何一个生态,金字塔上的位置都是有限的。 正如上文分析,电商行业存在“多快好省”四个竞争象限,之前SHEIN在快时尚赛道,占住了“多”和“省”两个象限。 随着Temu怒砸百亿,玩命内卷,至少“省”这个象限,目前已经牢牢攥在手中。 同时亚马逊通过二十年如一日的耕耘,打造了完善的物流基础设施,成为了美国最大的快递公司。 有美国72%的用户都能享受亚马逊的当日或次日达服务。“快”这个优势,短期内没有其他平台可以撼动亚马逊。 对于SHEIN来说,其平台化之路,眼下的捷径,就是从快时尚赛道出发,联合一众品牌商和卖家,去抢占“多”这个象限。 但对于刚刚启动平台化进程的SHEIN而言,其吸引卖家也有很大的顾虑。 之前,SHEIN自营能够保证商品的品质、服务和售后在同个水准,但是引入第三方卖家后,用户体验就很难得到保证。 为此,SHEIN在开放第三方平台业务的同时,也同时推出了“全托管模式”,一方面是为了吸引更多不善运营的工厂进场,降低门槛,一方面是为了平台做大的同时,由SHEIN直接出手运营,确保用户体验丝滑过渡。 有趣吧。同样叫“全托管”,Temu用来将供需两端几乎所有的环节抓在手中,消灭了中间商,压出了“最低价”。同时,依托拼多多在国内供应链端的积累,Temu在“多”上一点也不弱。 而“全托管”则成为了,SHEIN从零售商到平台过渡的防震阀。 当然,一手打造出快时尚柔性供应的SHEIN,难说不能借助“全托管”,逐步熟悉各大类目的供应链后,做到“又多又省”。 未来,究竟是Temu用“低价”攻破市场的矛更锐利,还是SHEIN平台化之盾更牢固,让我们继续观察这场龙虎斗。

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层