腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

“当天采摘、当天发货” 运满满科技助农解永州脐橙运力难题

2026-01-27

深入分析航空货运市场发展趋势,以期帮助业内玩家更好把握行业发展机遇,为未来经营决策提供输入。

来源/罗兰贝格管理咨询(ID:roland_berger)

今天,菜鸟联合全球知名战略咨询公司罗兰贝格发布《2023年跨境航空货运行业展望》。

展望认为,“谋发展”将成为2023年航空货运市场的主基调。需求端,产业链重新分工、高端制造加速出海,供给端,腹舱运力恢复、货机集中交付、海运价格走低,行业端,物流组织方合纵连横生态组局,均影响未来航空货运的市场发展,市场长期向好趋势不变。

罗兰贝格发布《中国跨境航空货运白皮书(2023)》,其中提到菜鸟将进一步提升国际快递在时效稳定性、产品丰富度等方面的表现,通过提供差异化的优质服务为中国品牌及商家增强出海竞争力。

目前,菜鸟自建的国际快递物流网络覆盖全球100多个国家及地区,其中“5美元10日达”物流产品已覆盖20个国家,助力更多跨境商家“用一杯咖啡钱送全球”。

01 2022年中国跨境航空货运历史回顾 整体回顾

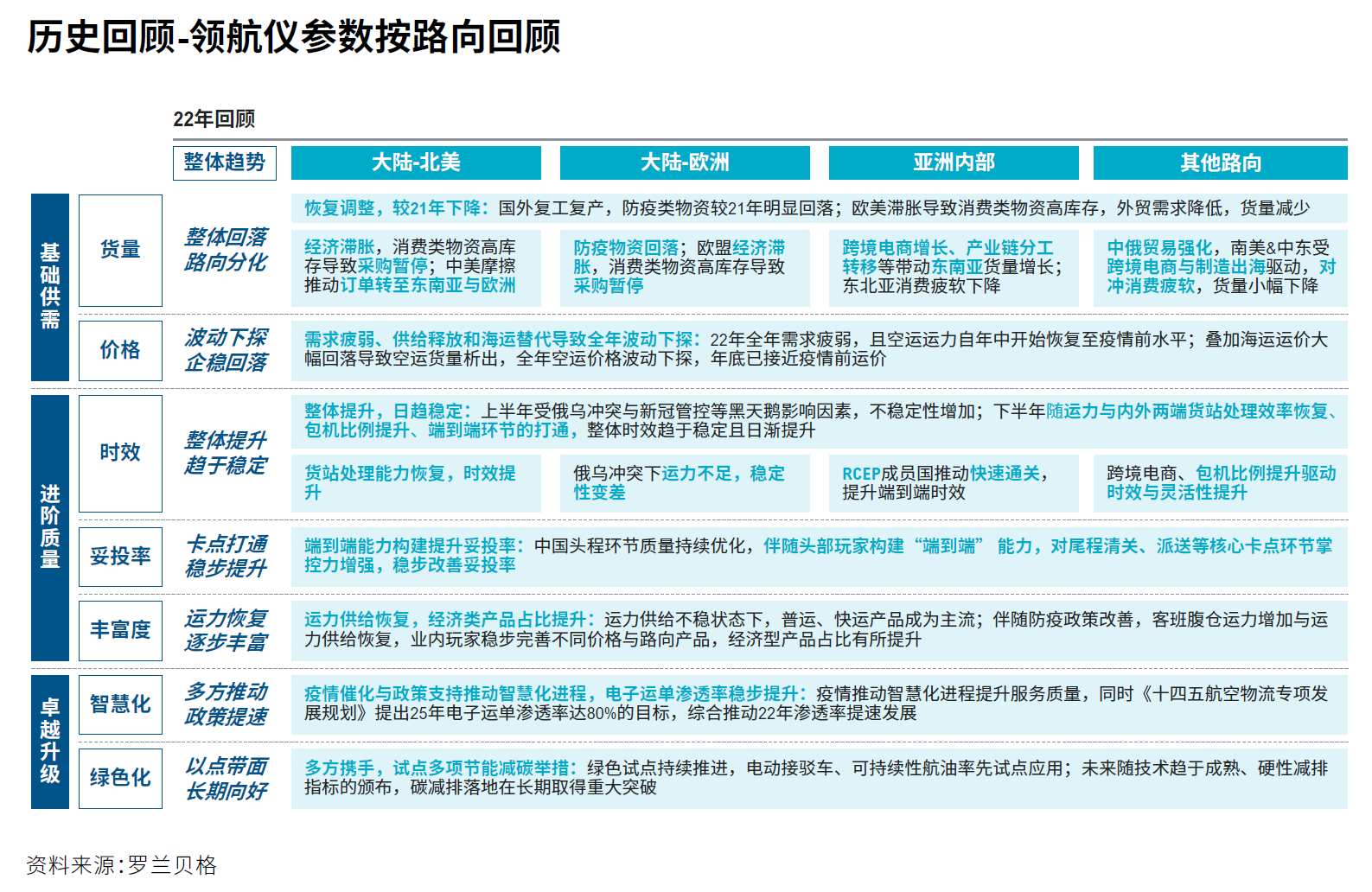

局势错综,再度承压:2022年国际形势变化多端。上半年俄乌冲突、疫情管控等黑天鹅事件频发导致产能受限、机场停摆,航空货运市场在动荡中持续调整;下半年卡点环节逐步厘清、供给端运力逐步释放,但遭遇经济下行周期,同时防疫物资需求释放殆尽、欧美滞涨消费疲软,供需关系急速扭转。航空货运市场量价齐跌,整体表现低迷,再度承压。

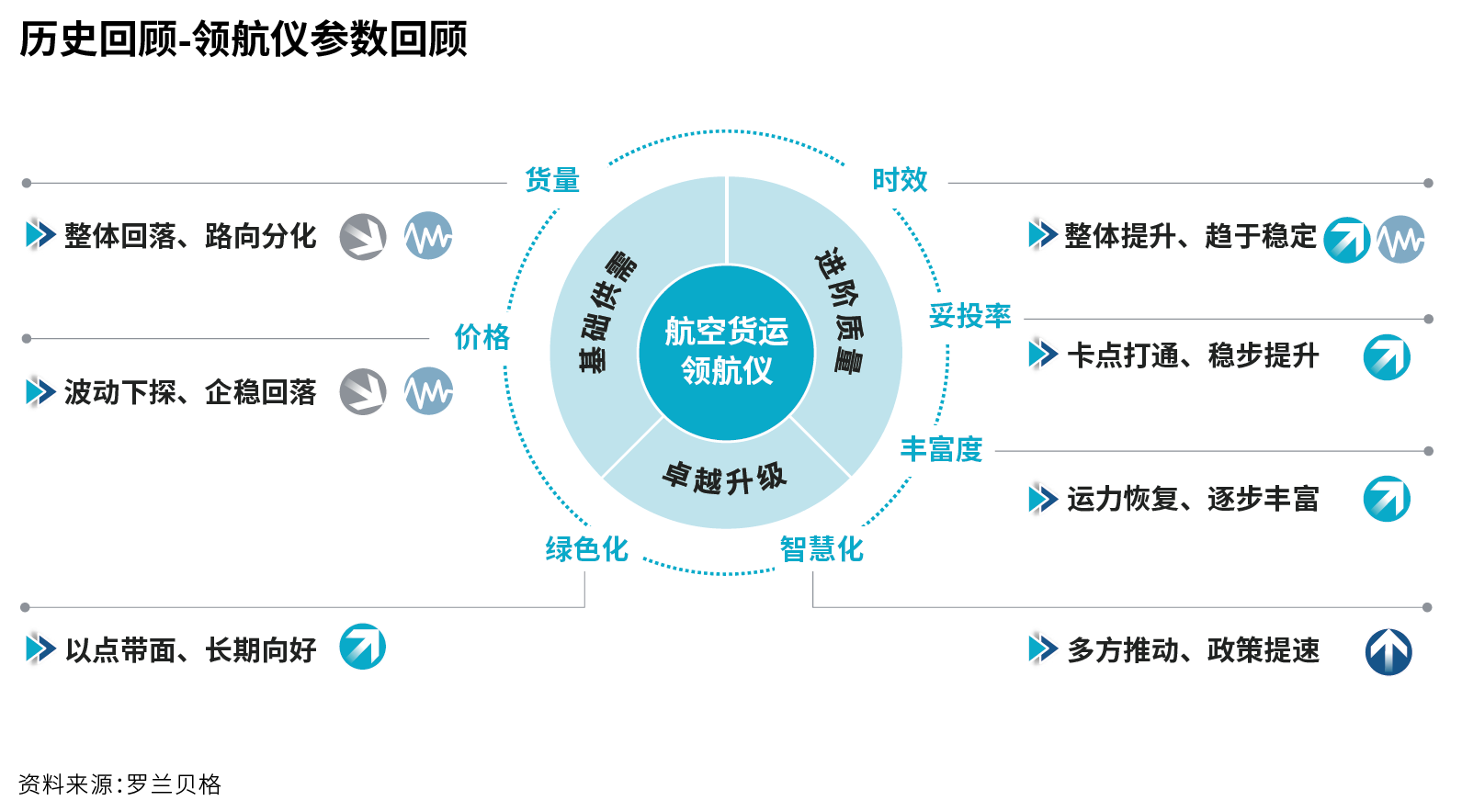

领航仪各核心参数回顾

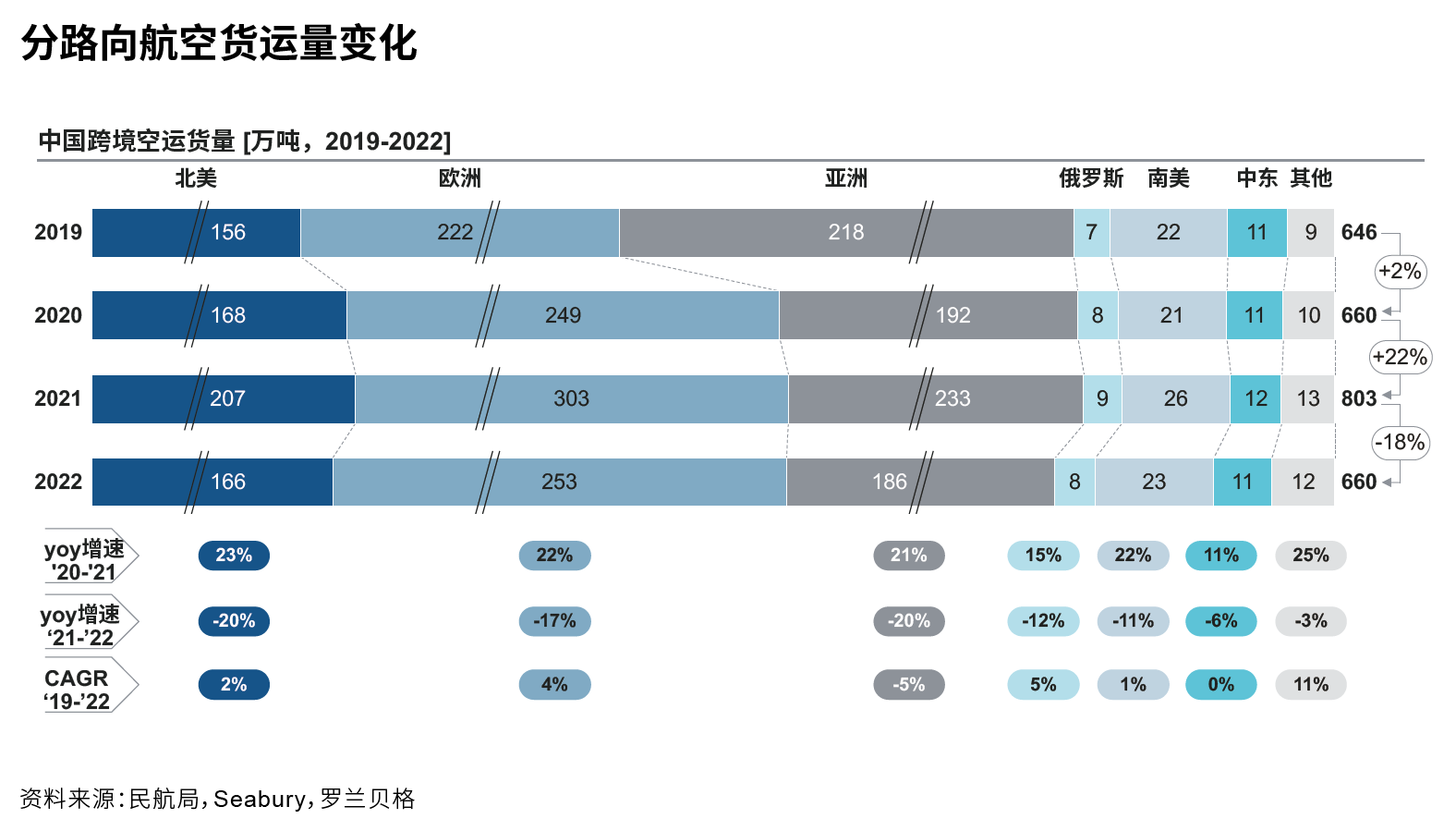

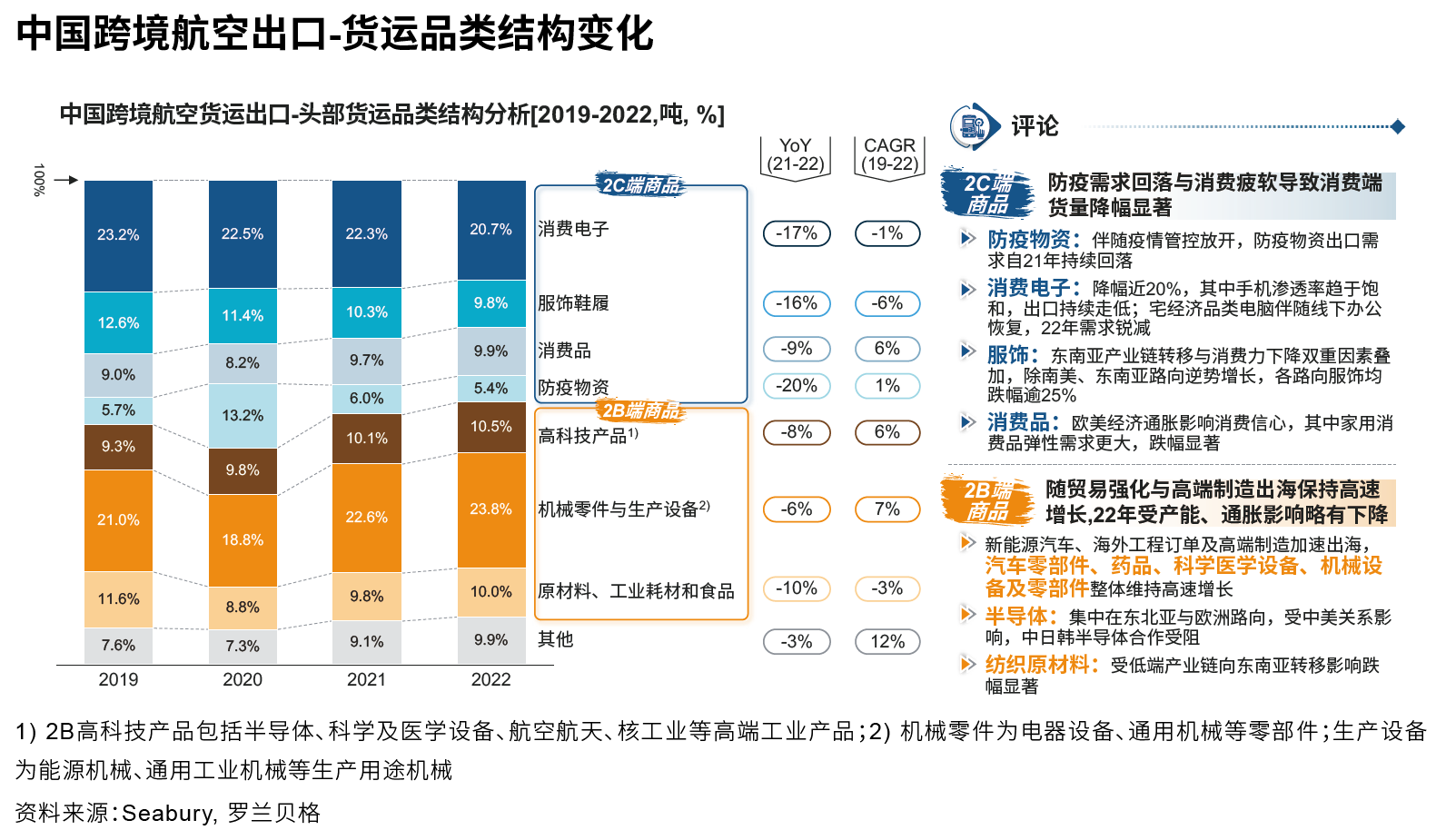

货量——整体回落、路向分化:相较21年呈整体下降、恢复调整态势,与20年基本持平。上半年受疫情管控产能大幅下降,叠加地缘政治冲突持续、欧美滞涨明显,以消费电子、服饰为主的个人消费需求陡降。此外防疫物资需求持续回落,强烈冲击航空货运。

传统路向跌幅近2成。北美路向通胀叠加中美摩擦,工业类与消费类产品齐跌;欧洲路向消费疲软,但工业类起到对冲;亚洲路向分化,东北亚与北美呈相似态势,东南亚在跨境电商、产业转移与RCEP支撑下对冲消费跌幅。

小众路向跌幅有限,南美工业进程持续、跨境电商快速起量,俄罗斯、中东贸易加密对冲消费疲软,支撑路向止跌。

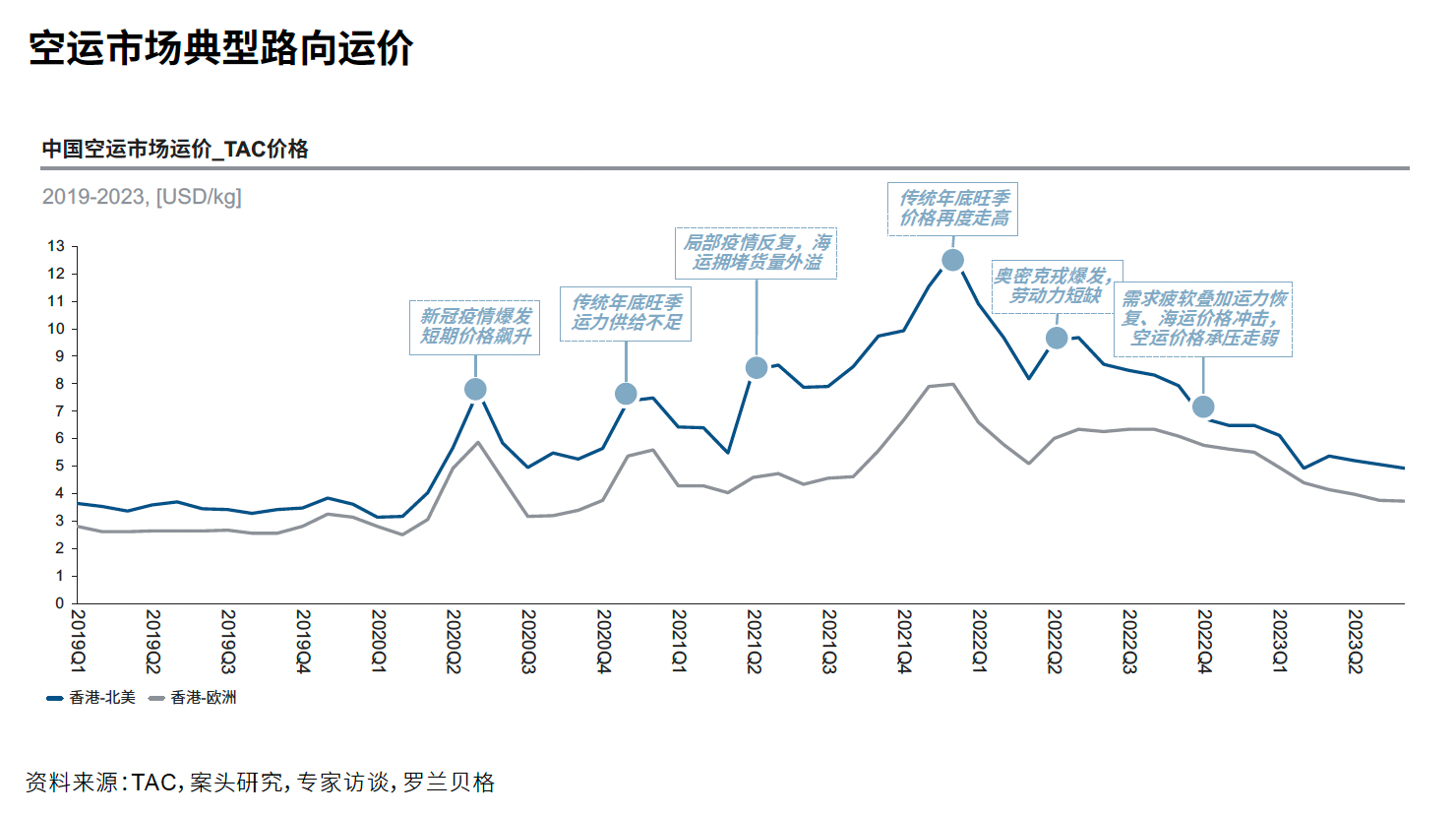

价格——波动下探、企稳回落:2022年从年初高点一路波动下探,年底基本恢复至疫情前水平。需求疲软、全货机运力释放导致供需翻转。海运运价大幅跳水,抢夺部分经济型空运需求,加剧货量流失,价格一路承压下探。

时效——整体提升、趋于稳定:年初受疫情防控拥堵积压现象频发,时效短期稳定性不足。下半年国内疫情管控理顺,运力逐步恢复,海关推动卡点疏解,时效趋于稳定。海外方面,伴随基础设施持续完善、端到端环节打通、通关效率提升,货运时效亦保持稳步提升状态。

◆ 案例:针对西班牙市场,菜鸟国际快递从2022年开始在建设末端配送网络。目前,该网络已覆盖当地30多个城市,马德里、巴塞罗那等核心城市已陆续开通周末派件和同城配送服务,实现快递“次日达”及 “晚到必赔”保障。如在速卖通Choice频道下单的西班牙消费者,可享受“9日必达,晚到必赔”的物流承诺。

产品丰富度——运力恢复、逐步丰富:22年初运力供给波动、运价大幅跳跃,以拼舱为核心的经济性产品受到影响;下半年,伴随运力逐步恢复,经济型产品占比回升,货运企业亦围绕产品时效推出更加丰富的产品组合。

妥投率——卡点打通、稳步提升:受益于节点设施自动化水平提升、装卸操作规范、拆包频率降低等因素,中国头程环节质量持续优化。伴随头部玩家深化构建“端到端”能力,增强对尾程清关、末端派送等核心卡点环节掌控力,妥投率稳步改善。

◆ 案例:菜鸟美国5大分拨中心,配合其5大口岸,可平均节约1-2天的等待时长。目前,菜鸟在全球运营18个国际快递分拨中心,并于2023年与DHL合作,投资 6000 万欧元在波兰投放智能自提柜,目标建成波兰最大的自提网络,不断优化末端物流能力。

绿色化——以点带面、长期向好:《“十四五”民航绿色发展专项规划》等政策引领下中国航空货运加速绿色转型进程。如国货航携手菜鸟,在中国大陆完成首个国际航空货运可持续航油商业航班的飞行,双方将推进航空物流碳资产管理体系建设,探索航空物流绿色低碳解决方案。

智慧化——政策提速、多方推动:多方锚定2025年电子运单渗透率达80%目标积极推进。此外航司与节点设施亦在积极拥抱“数智化”转型趋势。如郑州机场引入无人叉车等自动化设备,打通库位管理系统与机场货运平台的信息壁垒,持续推动智慧化进程。

02 中国跨境航空货运市场未来展望 (2023年) 2023年展望——影响因素

开年低迷,静待拐点:23年伊始,全球经济持续萎靡不振。需求端产业链重新分工、高端制造加速出海,供给端腹舱运力恢复、货机集中交付、海运价格跳水,行业端物流组织方合纵连横生态组局,均影响未来航空货运的市场发展,市场长期向好趋势不变。

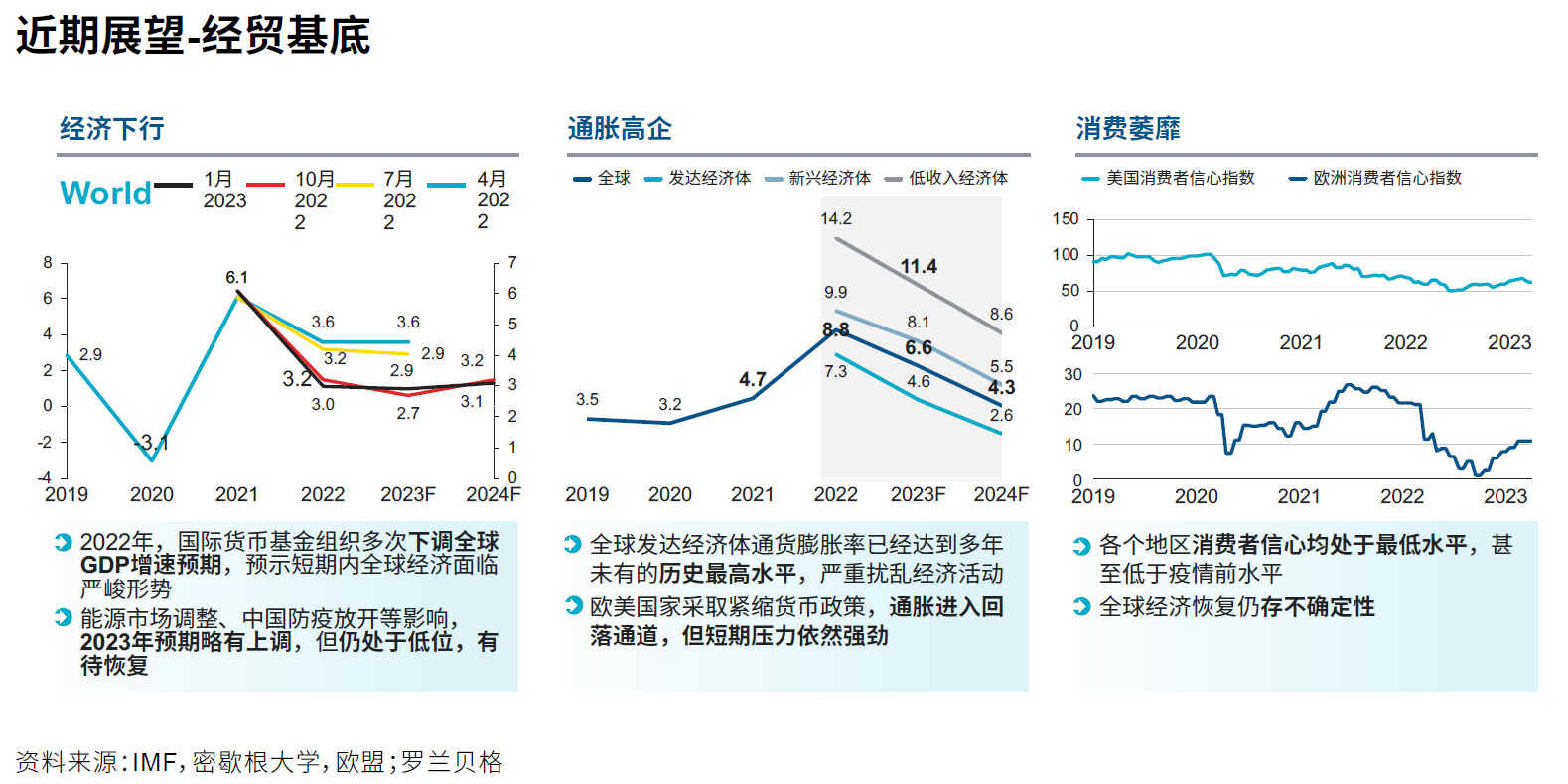

经贸基底-全球经济下行,欧美滞胀仍将持续,货运需求萎靡亦导致价格承压:2023年全球经济发展存在周期下行、通胀持续、消费信心萎靡等多种不利因素。中国外贸出口持续下跌,整体预计呈 “前低后高”趋势。欧美补货需求预计快则年中、慢则年底出现,疲弱的空运需求也会使价格承压。

国际局势-中美欧三角关系动态演变,新兴经济体深化往来,深刻影响货量流向:中欧领导频繁会晤,释放积极合作信号;中美贸易摩擦不断,推动对中产业链脱钩导致货量承压,高科技出口限制长期扭转货种结构;中东关系提质升级,密切合作稳步推升货量。

产业布局-东南亚产业链转移与高端制造加速重塑贸易流向:东南亚产业转移,上下游零部件密切往来提振货量,然冲击与最终目的地贸易。光伏、电动汽车、锂电池等中国高端制造及零部件加速出海,长期小幅带动空运货量提升。

贸易结构-跨境电商增速回落,叠加海外仓模式替代,带动的空运增长预计放缓:中国跨境电商增速整体回落、但小众市场发展迅猛,增量主要来自SheIn, Temu为代表的新兴独立站。海运价格跳水与海外仓模式普及抢夺部分空运货量,但快返模式与SKU极宽导致海外备货难度高,均导致SheIn, Temu等玩家仍以空运为主要运输模式;目前,跨境电商仍高度依赖本土供应链,但税收等因素驱动SheIn考虑巴西建厂,短期影响有限,长期需前置思考海外供应链布局对路向的潜在冲击。

中国政策-产能恢复、运力释放带动货量与时效提升:政策放开利好产能恢复,国际客运航班稳步恢复促进运力释放,劳动力恢复促进处理效率提升。

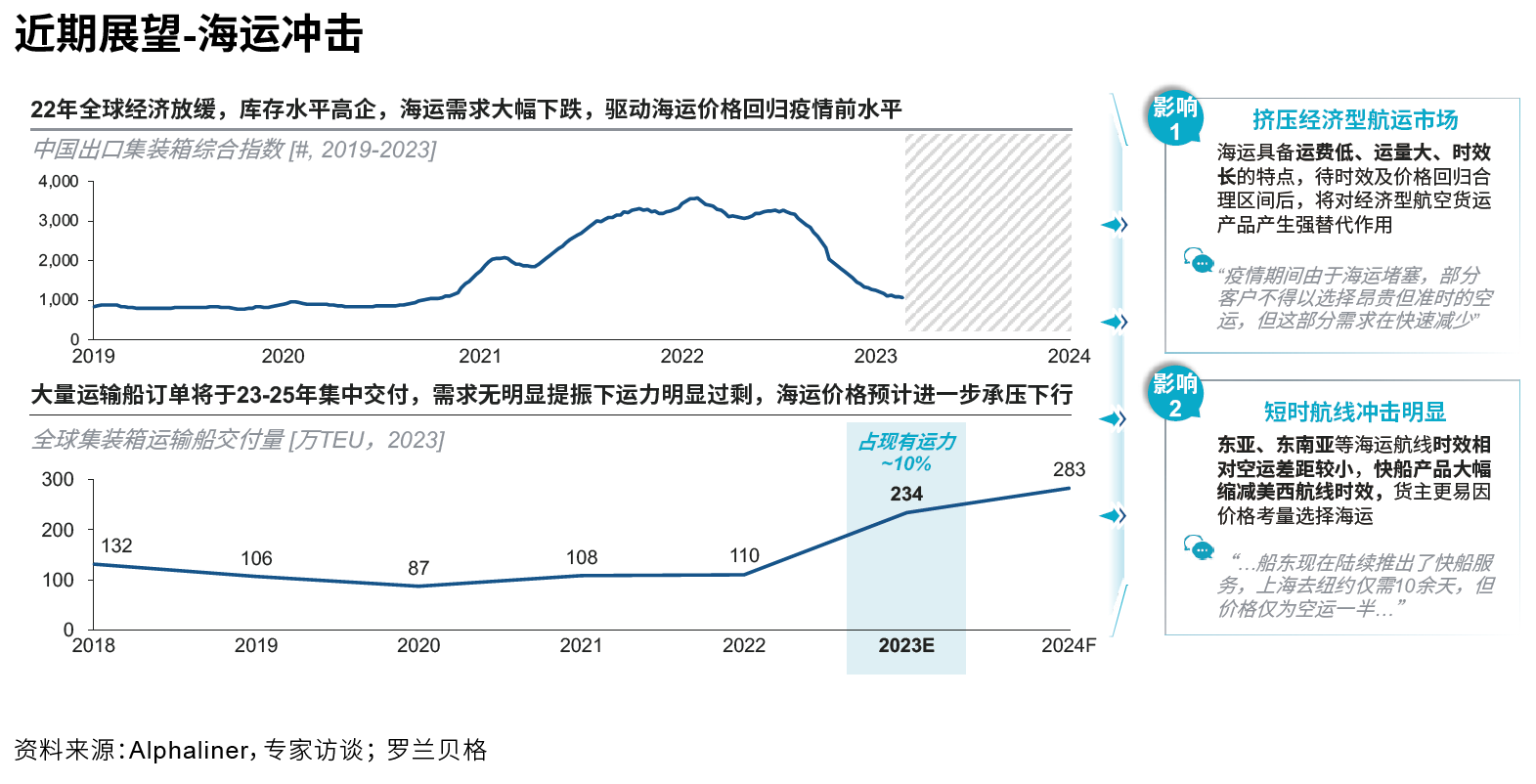

海运冲击-价格跳水与运力持续释放,冲击空运货量与运价:海运价格大幅跳水,疫情期间催生的船只订单预计陆续投放市场,运力增长超10%。美西、亚太路向快船产品将与空运产生直接竞争。

干线运力-腹舱运力逐步恢复,全货机机队迎来集中交付期,运力供给进一步释放:国际客运航班截至目前恢复至19年25%水平。目前复航集中在东南亚航线,中欧路向,而中美航线航权谈判推动缓慢;全货机较去年增长31架,疫情间订单预计集中在23-24年交付。运力持续释放存在供给过剩风险,运价预计持续承压。

节点设施-完善基础建设,精益运营效率,绑定产业资源,全面提高运力保障:鄂州花湖机场、郑州机场北货运区等货运枢纽建设完善升级,持续打造智慧货站,提高保障能力;南宁机场紧抓RCEP红利深度绑定与东盟贸易资源,保障周转货量。节点设施完善、地面处理能力提升与时刻资源倾斜等助推物流质量提升。

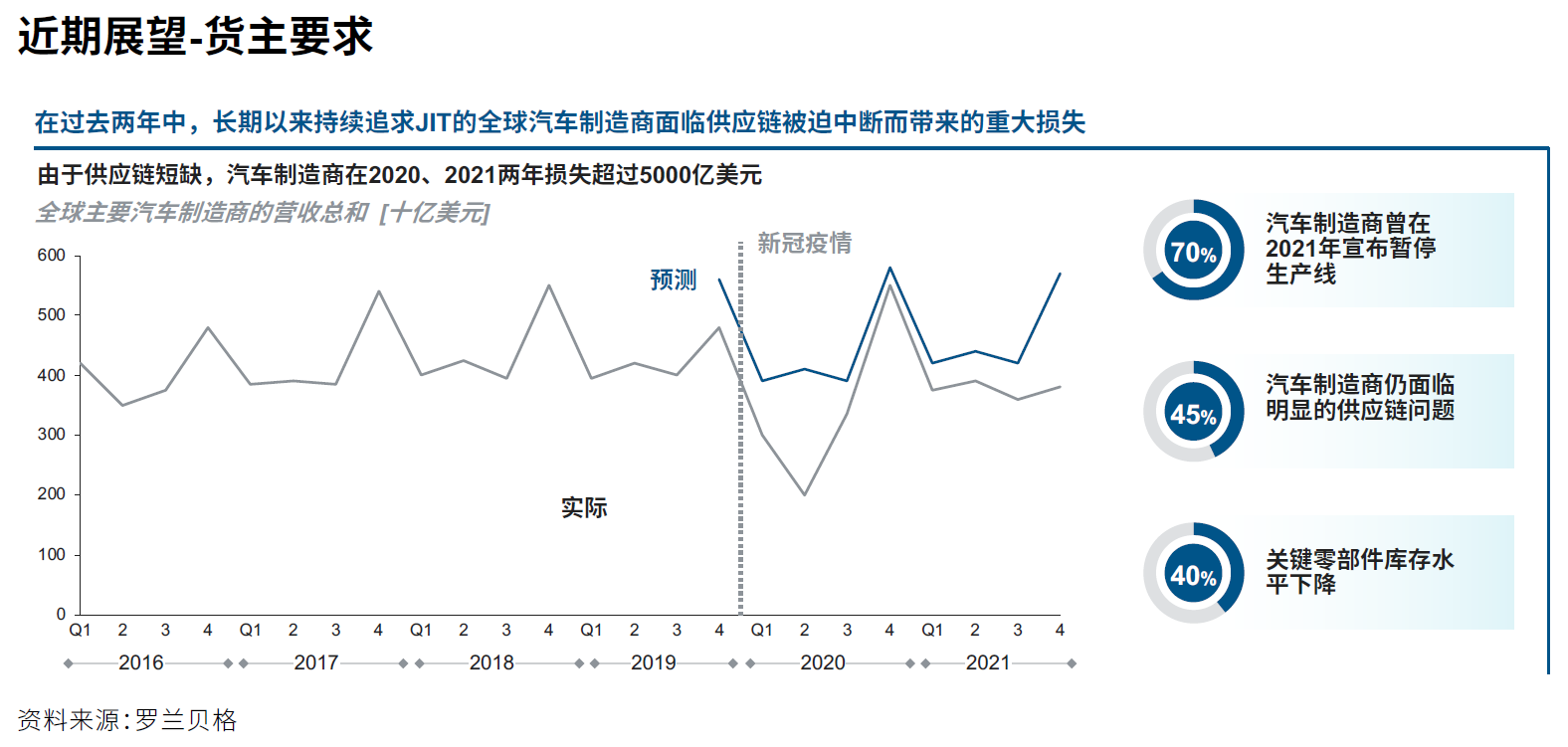

货主要求- 供应链分散布局需求凸显,货主变革引领行业智慧、绿色进程:供应链稳定需求驱动分散化布局,从精益效率导向的JIT(Just In Time)转型为安全韧性导向的JIC(Just In Case),并持续推动供应链绿色、智慧化发展。j) 竞合模式-跨界玩家入局,增添市场活力与运力供给:三大航运巨头加码航空货运、京东航空成立、华贸物流筹建嘉诚航空,航空货运市场投资力度不减,充分释放运力供给、激发市场活力。

竞合模式-头部物流组织方合纵连横,多方组局,提供顺畅的一站式解决方案:东航、南航、国货航依托混改引入京东、中外运和菜鸟;顺丰、京东、圆通投建花湖、南通、嘉兴机场,绑定基地机场;华贸、中国邮政和东航物流战略合作,圆通航空与土耳其货运合作开展空空对接。头部物流组织方持续发挥资源整合优势,合纵连横为客户提供顺畅高效的一站式解决方案。

◆ 2023年,菜鸟与深圳机场签署合作协议,打造菜鸟国际快递全国首个航空货运中心,并联手阿特拉斯开通深圳-巴西圣保罗货运包机航线,成为深圳飞往南美的首条全货机国际货运航线。

监管政策-多项政策陆续出台,彰显航空货运战略地位:政策接连出台推动航权时刻、地面保障、规划布局等航空资源向货运倾斜,推动由“重客轻货”走向“客货并举”。

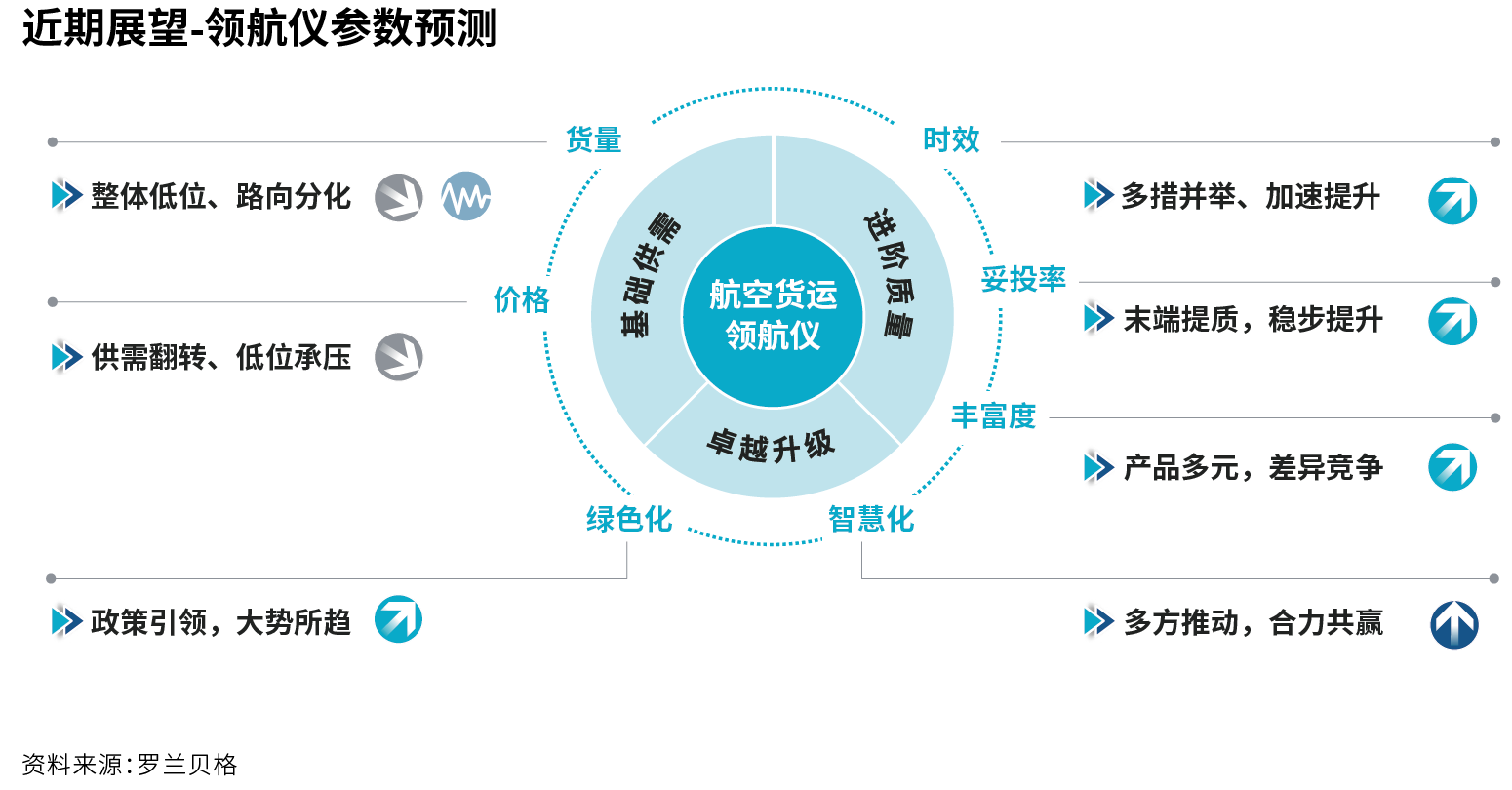

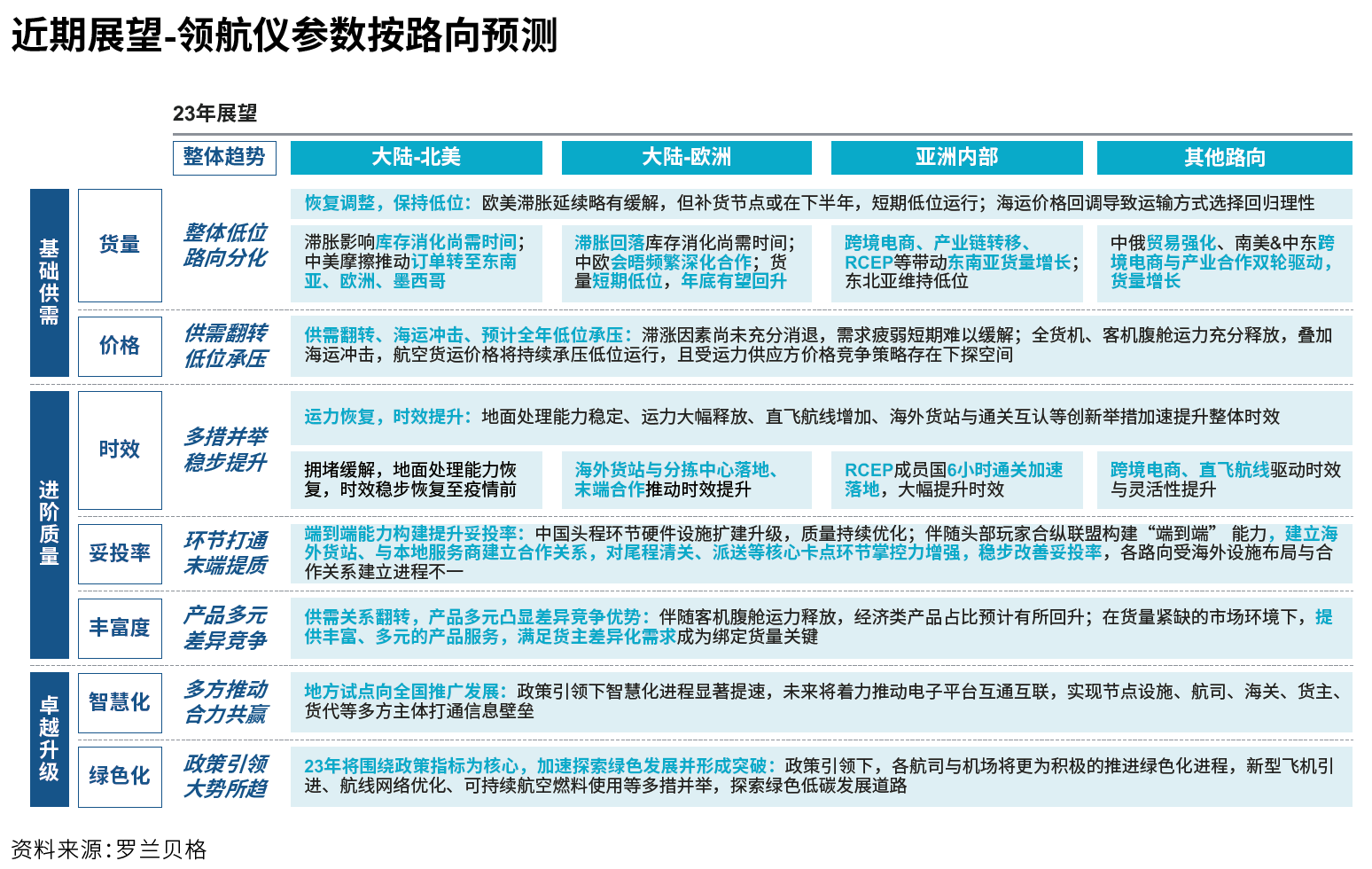

2023年领航仪参数预测

复苏发展,短期承压,长期向好:在复苏中谋发展将成为2023年航空货运市场主基调。整体而言,全球经济低迷,货量在短期仍将保持低位运行,货运机组壮大、国际航线恢复大幅释放运力,运价持续承压。市场格局由“货找机”向“机找货 ”转变,而在政策引领下亦将深化推进绿色化、智慧化建设进程。菜鸟作为中国快递出海企业领军者,将进一步提升国际快递在时效稳定性、产品丰富度等方面的表现,通过提供差异化的优质服务为中国品牌机商家增强出海竞争力。

货量——整体低位、路向分化:23年整体低位运行,有望在年末逐步回升。海运价格跳水导致一定货量流失。补库周期或在23年末24年初到来提振货量。北美路向摩擦不断,货量保持低位,存在下探空间;欧洲路向短期承压,有望年底回升;亚洲内部贸易强化,货量稳步恢复。中俄、南美、中东在产业合作、跨境电商、高端制造出海支撑下稳定增长。

运价——供需翻转、低位承压:新年伊始,航空货运价格已承压下行。23年预计出现运力过剩局面,受运力供应方价格竞争策略等可能性影响,或存在下探空间。

时效——多措并举、加速提升:运力供给恢复至疫情前水平,海外直飞线路多点新增,报关前置、差异化安检、货运代理人分级管理等创新举措持续推进,RCEP等区域合作条例保障通关时速进一步提升,多环节共同发力赋能时效加速提升。

产品丰富度——产品多元,差异竞争:航空货运从卖方市场向买方市场过渡。需求端跨境电商B2C更依赖全货机运力抵达专业货运枢纽,而非依托腹舱飞向传统客运热点;在全货机投放增加、“机找货”背景下,行业玩家为抢夺稳定货运预计将挖掘细分市场机会,在货品种类、运输路线、运输模式、成本时效等多方面开发差异化产品,主动迎合客户日渐复杂多元的需求,大幅提升产品丰富度。

◆ 案例:菜鸟将联合速卖通在2023年内正式推出“全球五日达”国际快递快线产品,从重点国家市场开始,逐步让跨境包裹实现5个工作日送达。通过对国内揽收、干线运输、海外分拨与末端配送四段的精细化运营,预计可让跨境包裹从支付到签收全程时长较行业平均提速30%,以满足跨境商家对极致物流时效与性价比的需求。

妥投率——末端提质,稳步提升:头程硬件设施持续扩建升级。综合物流商持续发力末端,与海外机场海关深化合作、构建最后一公里能力。中东、南美等跨境电商高速发展的小众路向末端建设如火如荼,预计提质显著。

绿色化——政策引领,大势所趋:各航司与机场继续有序推进绿色化进程,新型节能飞机引进、航线网络优化、可持续航空燃料使用等多措并举,探索航空脱碳路径。

智慧化——多方推动,合力共赢:目标倒逼电子运单渗透率提升。未来发展重点将围绕机场、航司、海关、联检单位、货主、代理等航空主体打通系统间信息孤岛,实现信息高效整合。

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层