NRF 2026 APAC(亚太零售展)将于2026年6月2-4日在新加坡滨海湾金沙会展中心举行。

2026-01-28

换帅潮为行业注入了新的动能与想象空间,而真正的胜负,将在未来 1-3 年的战略执行中见分晓。

2026-01-07

更复杂的商业环境,更残酷的商业竞争,共同压缩了「单一产品定成败」的空间。未来的经营里,我们都需要从大单品的「简化公式」去学习多SKU的「复杂方程」。

2026-01-07

蜜雪的成败或许不仅关乎一家企业,一个行业,更关乎着“中国模式”能否成功走出去

2026-01-07

硬折扣是系统性变化的一种呈现,是结果,不是原因,是表象,不是内核。

来源/新经销(ID:New-distribution)

作者/任文青Andy

校审/何雯

01

“实话说,给山姆供货后,我对零售的认知真的被颠覆了。”一位山姆的供应商告诉我。

他给我举了一个例子。

某款商品他们的出厂价是63块,但是山姆的零售价只有69.9块。

“这是难以想象的,在传统商超,最起码要卖到一两百。”

从这位供应商的表述,我们可以窥见山姆如此火爆的背后,有其强大的供应链支撑的因素。

2022年山姆会员店销售额660亿元,门店数42家,平均每家年销售额将近16亿元,算下来单店每天的销售额在438万左右。2023年山姆新开5家门店,销售预计700-800亿元。

同属仓储会员店的开市客同样火爆,1月12日,开市客华南首店开业,顾客爆满,截止开业当天开卡数量超14万,居全球第一。

在传统商超遭遇经营困难,倒闭声不断的当下,仓储会员店着实冲击着行业的认知。

大量消费者会驱车几十公里专程去会员店购物,但却对家边上的超市视而不见。

消费者之所以愿意去山姆,说到底是因为那里的商品拥有极致的性价比,63块买,69.9块卖,山姆整个系统只保留了10%的毛利率。

当然还有差异化,山姆店里的商品基本都是源头工厂定制,即使是大品牌的商品,与传统商超里的那些流通品,在规格上也不一样。

传统零售经营的是货架,能付得起进场费、条码费、陈列费的就可以上架。而仓储会员店经营的是商品,只有真正受消费者喜爱的、卖得好的商品才能上架。

2024年春节,仓储会员店依然火爆的画面,充斥在各大自媒体的新闻上。

与此类似,最近两年,行业的关注点除了仓储会员店,还有零食折扣店。

02

“100箱货在库房,之前可能5天就卖出去了,现在一个月也卖不完。”有经销商表示,零食折扣店在当地开起来之后,生意越来越不好做。

2023年零食折扣店从南方开到北方,从二三线城市开到乡镇市场。

传统零售的生意受到影响,为他们供货的经销商,以及他们的上游品牌,自然受到影响。

上游直采、精选SKU、减掉品牌溢价,为消费者提供质价比的商品。硬折扣表现出来的是低价,但本质上它既是一种经营理念,也是一种流通模式。

从广义上来讲,零食折扣店和仓储会员店,都属于硬折扣,只是二者定位的人群和消费场景不同:仓储会员店瞄准的是中产家庭消费,是高客单价基础上的高质价比,零食折扣店是下沉市场的个人消费,是低客单价基础上的高质价比。

而减掉品牌溢价,追求高质价比的一个重要方式,是跟源头工厂合作,做渠道定制的商品。

这些商品,有的人叫白牌、厂牌,还有人叫自有品牌、硬折扣品牌。不管怎么叫,它们与传统意义上的品牌是不同的。

最大的不同在于,传统意义上的品牌,必须付出大量的营销费用,这既包括广告营销的费用,也包括渠道营销的费用。

不打广告,消费者不认识;不做渠道推广,根本上不了零售商的货架。

二者都投入,有可能成为知名品牌。

只投入后者,也可以出现在货架上,但那就是消费者口中的“杂牌”。

硬折扣提供了另外一条路径。

“消费者到这里购物,哪个是因为你的品牌?我才是品牌。”山姆会员店采购对其供应商这样说道。

消费者冲着山姆会员店去购物,而不是具体某一个产品或者品牌。当渠道达到一定规模,并拥有消费者的信任后,渠道自身就是品牌,放在货架上的商品就能形成动销。

03

自有品牌,是销售规模和消费者信任后的结果,它不是硬折扣模式成立的原因。渠道还未取得消费信任,且在规模上也不具备优势的时候,自有品牌其实是伪命题。

但零食折扣店,尤其是头部零食折扣店已经具备了这个条件。

2023年零食折扣店主要在第一个战场竞争,大家在拼市场布局和开店密度,2024年将是两个战场同时开打。

第二个战场,拼的是供应链整合和商品差异化。

简单做个划分,零食折扣店与上游的关系,可以分为“对抗——博弈——生态”三个阶段。

1. 对抗阶段,品牌商因为既有体系和维持价盘的原因,抗拒与零食折扣店的合作。

2. 博弈阶段,在销量的压力下,主动与零食店合作,但在规格、供货规模、价格等方面进行博弈。

3. 生态阶段,产业链的深度融合,拥有供应链优势的品牌、工厂,与渠道一起为消费者提供更具质价比的商品。

2023年12月,好想你和盐津铺子入股零食很忙集团,即是标志性事件——这只是上市公司公开的信息。

硬折扣与上游的关系进入生态阶段,对品牌商意味着什么?

在供应链上没有资源和优势的品牌、工厂,无法在这个生态里找到生态位。

比如新消费品牌,上游找工厂代工,自己在营销端做投入,寻求产品销售时的溢价。实践证明,这样的模式走不通。少数走出来的品牌,一定是往上游深入,获取供应链端的资源和能力的品牌。在消费者越来越理性,硬折扣大行其道的今天更加如此。

一开始,硬折扣是卷价格的零售,然后是能带来销量的渠道,但对于没有供应链优势的品牌商而言,它其实是抢走你生意的一种模式。

04

参考以往的B2b、社区团购的故事,硬折扣最终也只是一个渠道,是品牌商可以销售的众多渠道之一,所以不用投入太多精力在硬折扣上。很多人持这样的观点。

我认同这个观点的前半部分,因为零售一定是多元的,市场不可能最终只剩硬折扣渠道。

不过,不能把硬折扣等同于折扣零售。

我们讲硬折扣,是从零食折扣店、仓储会员店切入,但它们是表现形式,不等同于硬折扣本身。

硬折扣是系统性变化的一种呈现,是结果,不是原因,是表象,不是内核。

中国经济周期下行,快消产业的供给过剩,消费者钱包收缩、消费习惯理性化,这些是硬折扣发展起来的原因。

供应链垂直整合、去中间化、宽品类/窄SKU、发展自有品牌、经营商品而不是货架,这是伴随硬折扣而来的内核。

传统商超在倒逼之下,也会按照这个逻辑去走,不然消费者就不会再回来。

零售行业未来不会都是折扣店,参照发达市场的数据,它也不会是主导的零售模式。

但对于品牌商来讲,看清这个行业发展的趋势,才是最重要的。这一点,我们要结合尼尔森最近发布的数据来看。

05

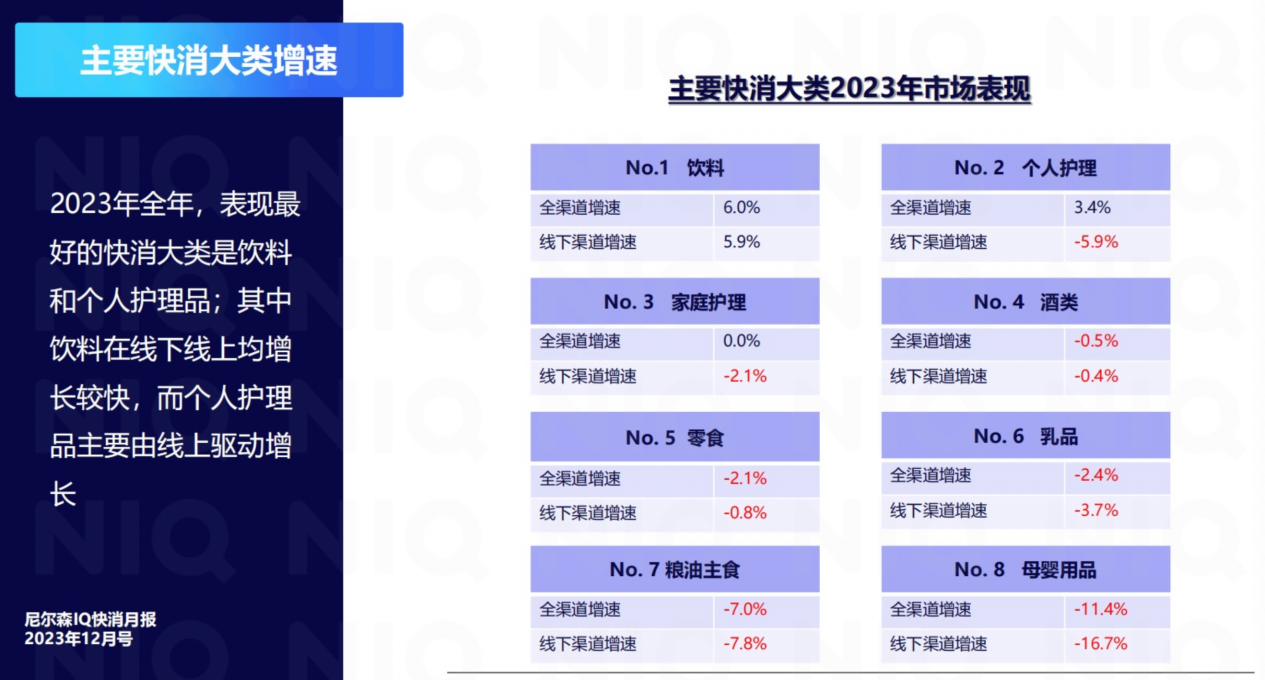

2023年,主要快消大类,除了饮料和个护,基本都是负增长,而线下渠道也只有饮料在增长。

来源:尼尔森IQ

现在不是存量竞争,而是缩量竞争,再结合我们看到的零售层面的变化:

一方面,硬折扣连锁会通过垂直整合,加大工厂品牌或者自有品牌的供给。另一方面,传统零售商会试图通过调整商品组合,精简SKU,去吸引消费者。

这意味,一定有一些现在还在货架上的商品,将失去它们生存空间,主要是二三线品牌、没有产业链优势,尤其是没有制造能力的品牌。

未来不管是硬折扣连锁,还是传统商超,他们有一点一定是趋同的:经营商品,而非经营货架。

品牌商空中打广告,然后通过武装地面部队,给足枪支弹药去占领终端的货架和堆头。后台模式的传统商超要么死掉,要么改造,那这样的方式未来还行得通吗?

未来品牌一定会存在,毋庸置疑。即使是欧美发达市场,零售渠道的自有品牌也只占较小的市场份额。

但品牌商必须学会站在零售商的视角,去思考自己的定位。

开门店、摆货架,谁付得起费用,就让他的商品上架销售,而且就能赚钱的零售时代过去了。

未来是找到目标客群,做好品类规划,与上游深度合作,做好商品组合去满足消费者需求。只要能做到这一点,不同的零售模式就有其生存空间。

对于品牌商来讲,我属于哪个品类,如何拓展和深化供应链资源和能力,放哪个渠道销售,做哪个价格带,消费场景是什么?这些都需要跟零售渠道,建立真正紧密的合作关系。

过去品牌和渠道的关系是博弈型的,未来是生态型的,真正理解这个逻辑的品牌商,才会拥抱硬折扣,积极投入精力研究硬折扣背后的行业趋势。

来源/新经销(ID:New-distribution)

作者/任文青Andy

校审/何雯

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层