中德论坛上,顺丰为何能出席?

2026-02-27

腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

领先的综合物流服务商,服务网络覆盖全球

01

公司概况

领先综合物流服务商,未来发展可期

中国外运股份有限公司(中国外运)是中国具有领先地位的综合物流服务企业。公司隶属中国外运长航集团。2015年12月,经国资委报经国务院批准决定后,中国外运长航集团与招商局集团实施战略重组。中国外运长航集团以无偿划转的方式整体并入招商局集团,成为其全资子公司,而公司也因此成为招商局集团的上市附属公司。

中国外运主营业务包括货运代理、专业物流、仓储码头服务和供应链管理等。公司发展集中于发展迅速的中国沿海地区和战略性地区,并拥有广泛而全面的国内服务网络和海外网络,提供全球物流服务。

截止2019年6月,公司海外网络覆盖超过30余个国家和地区,拥有超过60余家的自有机构。公司于2003年2月在香港联交所上市;2019年1月,公司通过换股吸收合并其A股上市子公司外运发展后,成功在上海证券交易所上市。至此,中国外运成为同时在上海和香港两地上市的公司。

1.以货运代理业务为核心,积极开拓专业物流市场

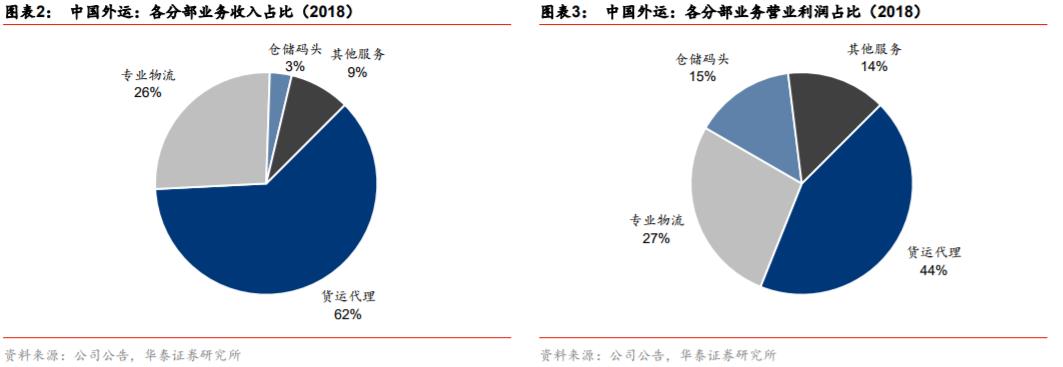

2018年,公司实现营业收入773亿元,同比增长5.7%;实现归母净利润27亿元,同比增长17.4%。按分部业务看,货运代理业务占比最大,2018年占比公司营业收入的62%;其次是专业物流业务,占比营业收入的26%;仓储码头和其他服务(托盘业务和快递服务等)业务分别占比公司营业收入的3%和9%。

盈利贡献方面,2018年货运代理业务实现营业利润11.1亿元,占比公司营业利润的44%;专业物流业务录得营业利润7.0亿元,贡献公司营业利润的27%;仓储码头和其他服务分部实现营业利润3.8亿和3.7亿元,占比分别为15%和14%。

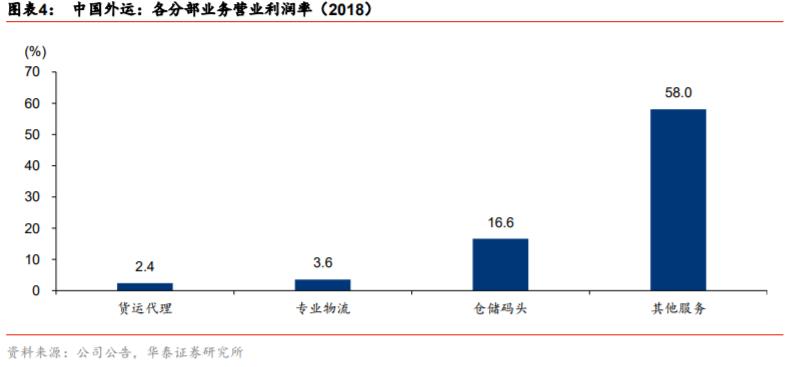

盈利能力方面,公司各业务板块差异较大。货运代理作为传统物流中介服务,行业准入门槛和议价能力低,2018年营业利润率仅为2.4%;公司的专业物流业务由于还处于前期培育市场和投入阶段,营业利润率为3.6%;仓储码头业务营业利润率和行业平均水平相当,2018年为16.6%;其他服务利润率最高为58.0%,主要受益托盘和快递业务的推动。

2.土地资源丰富,服务网络完善

作为综合物流服务企业,公司在国内外拥有超过1,200万平方米的土地,运营仓库面积超过600万平方米(其中一半以上为自有仓库)及 8个内河码头、约3,900米岸线资源。凭籍完善的服务网络资源以及综合物流服务模式与专业能力,中国外运为客户提供全方位的综合物流服务,并在市场竞争中居于领先地位。

02

货运代理业务

行业龙头,服务网络覆盖全球主要贸易国家

中国外运货运代理业务主要包括海运代理、空运代理和船舶代理。公司是世界领先的海运代理服务商之一,是中国最大的货运代理公司,年处理海运集装箱量达1,000多万标准箱。

利用遍布全球的服务网络,公司能提供从中国各主要口岸到全球主要贸易国家和地区的全程供应链物流服务。

同时,中国外运可提供中国与全球200多个国家及地区之间门到门服务,建立了以北京、上海、广州、成都、郑州及香港六大口岸为核心的全国统一航空作业平台。

中国外运还是中国领先的船舶代理服务公司,在中国沿海、沿江70多家口岸设有分支机构。并在香港、日本、韩国、新加坡、英国、德国、泰国等地设立代表处,为船公司客户提供船舶进出港、订舱、单证、船舶供应及其他船舶在港相关业务等服务。中国外运在国内货代业务市场享有龙头地位。营业收入规模大幅超出其他货代物流企业。

根据中国国际货运代理协会的数据,截止2017年,中国外运实现营业收入773亿人民币,而其余中国货代物流企业的营业收入规模均低于500亿人民币。

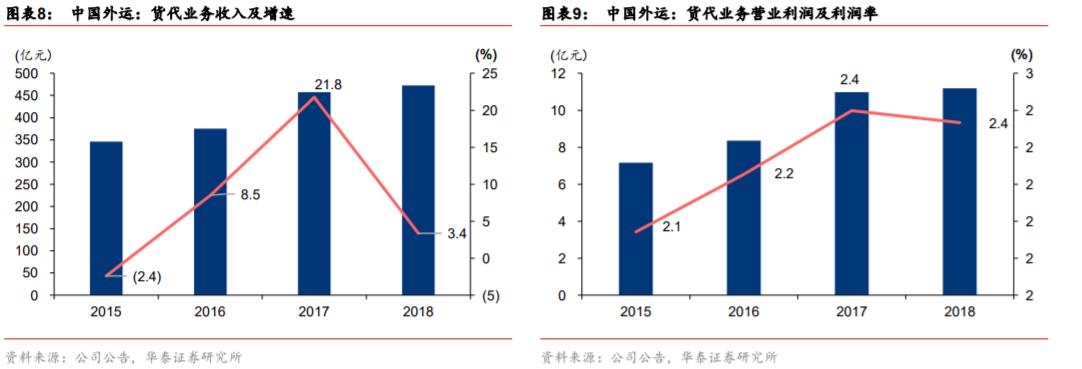

货运代理是中国外运最主要的传统业务。2018全年,公司货代业务实现营业收入473亿元,同比增长3.4%;贡献营业利润11.2亿元,同比增长2.0%;营业利润率2.4%,较上年同期下降0.03个百分点。

1.国际海运出口代理业务贡献主要盈利

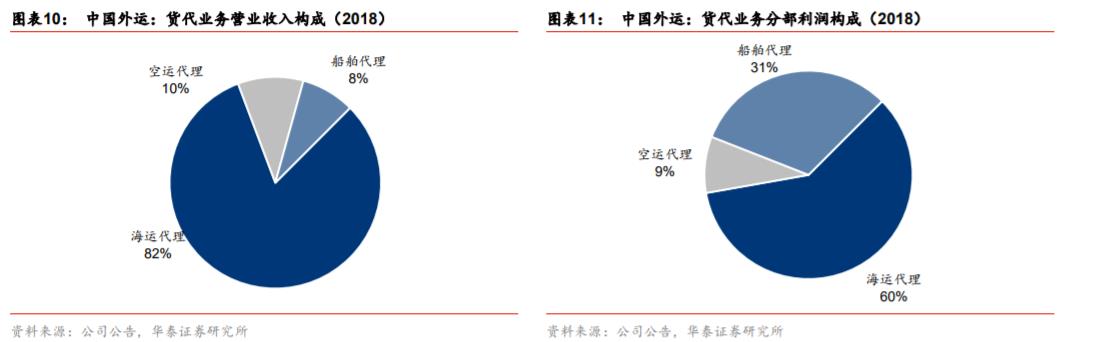

截止2018年,公司货代业务营收构成上,海运代理、空运代理、船务代理分别占货代收入的82%、10%和8%;利润贡献方面,海运代理、空运代理、船务代理分别贡献货代业务利润的60%、9%和31%。

公司约80%货运代理收入来自出口业务,因此公司货代业务的经营情况和全球宏观经济海运集装箱货运需求量有高度相关性。

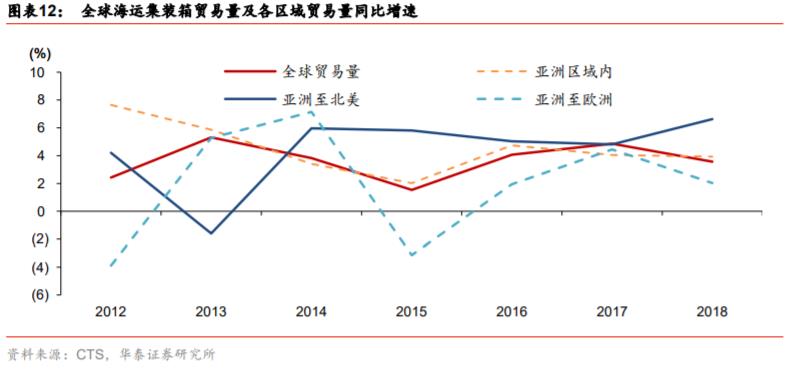

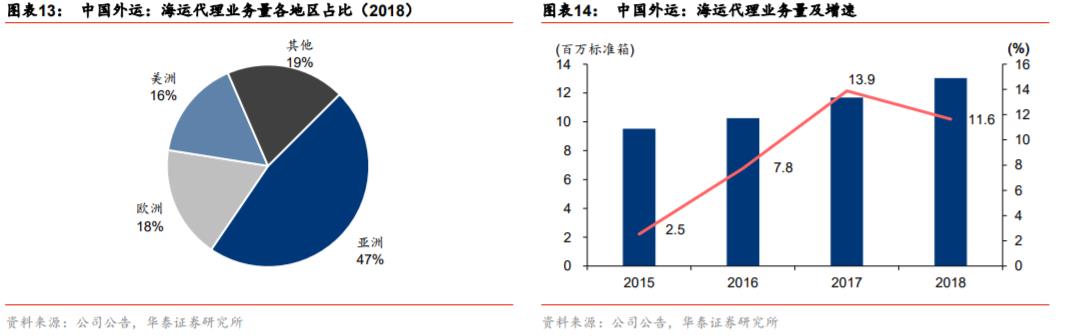

2018年,全球海运集装箱量同比增长3.6%,较上年同期下降1.3个百分点;公司海运代理业务完成集装箱量1,304万标准箱,同比增长11.6%,较上年同期下降2.3个百分点。其中,公司在亚洲、欧洲和美洲市场的货量比重分别为47%、18%和16%。

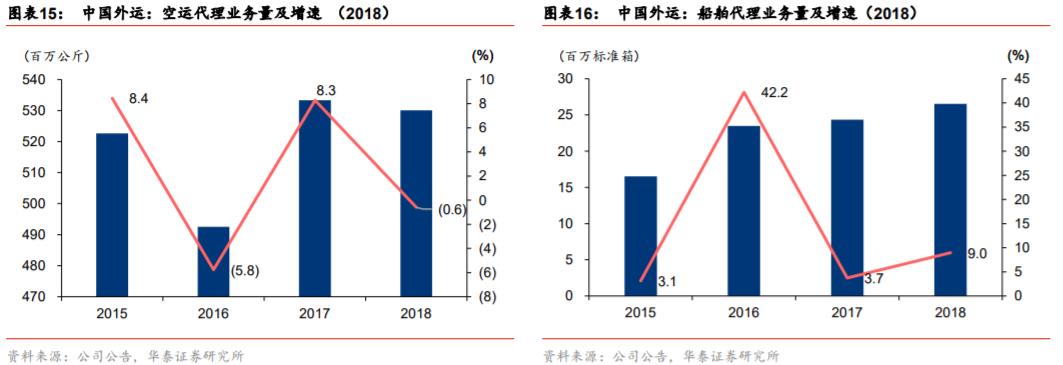

其他代理业务方面,2018年全年公司完成空运代理业务量5.3亿公斤,同比下降0.6%;完成船务代理业务2,655万标准集装箱,同比上涨9.0%。

2.扩内需,进口贸易占比稳步提升助力公司业务新发展

对于中国出口的商品,由于国际货物通常以FOB条款成交,因此国外买方有权决定运输方,其偏向于选择外资运输公司。相反,中国作为进口方会在贸易中倾向选择中资物流方。

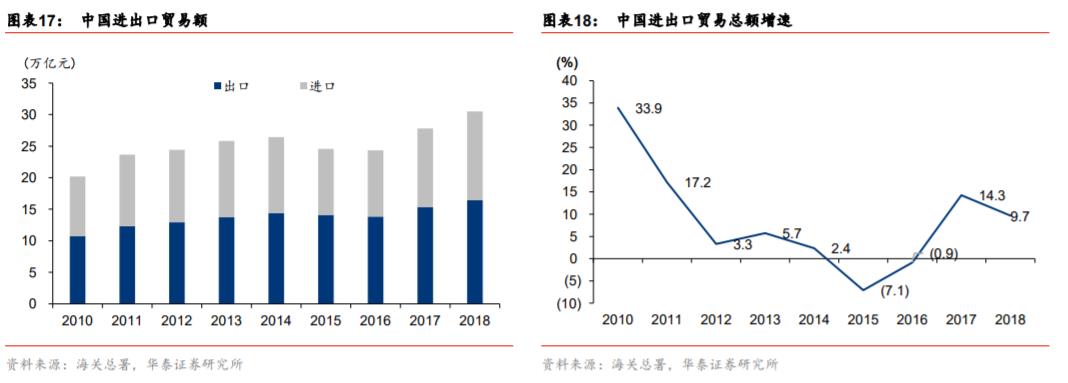

因此,我国进口贸易的逐步提升将有助于中国货代企业在进口业务方面的货量增加。根据海关总署数据,自2016年起,中国进口货运量增速持续高于出口货运量增速,公司进口类货运代理业务量有望逐步提升。

2018年,我国进出口金额共计30.5万亿人民币,同比增长9.7%。其中,出口金额16.4万亿人民币,同比增长7.1%;进口金额14.1万亿人民币,同比增长12.9%。进口需求稳步提升,将有助于公司进口货运代理业务的发展。

03

专业物流业务

未来盈利增长的核心

专业物流业务是公司第二大业务,其业务模式是根据客户的不同需求,为客户量身定制及覆盖整个价值链的一体化物流解决方案。主要服务包括合同物流、项目物流、化工物流和冷链物流。

2018年,公司专业物流业务实现营业收入201亿元,同比增长7.9%;贡献营业利润7.2亿元,同比增长16.6%;实现营业利润率3.6%,较上年提高0.3个百分点。

细分业务构成上,合同物流、项目物流、化工物流和冷链物流分别占专业物流业务收入的72%、18%、8%和2%;分部利润上,合同物流、项目物流和化工物流分别贡献分部利润的72%、21%、和10%,冷链物流业务仍处于亏损状态。

1.物流行业景气度同步宏观经济,物流业市场总收入持续增长

中国货物运输量增速与GDP增速呈现高同步性。从国民经济活动的要素看,投资、消费、进出口均离不开物流环节。投资涉及原材料和工业品物流,消费和进出口涉及商品的终端物流,从而形成制造到消费的物流链,因此物流行业景气度是宏观经济景气度的同步指标。

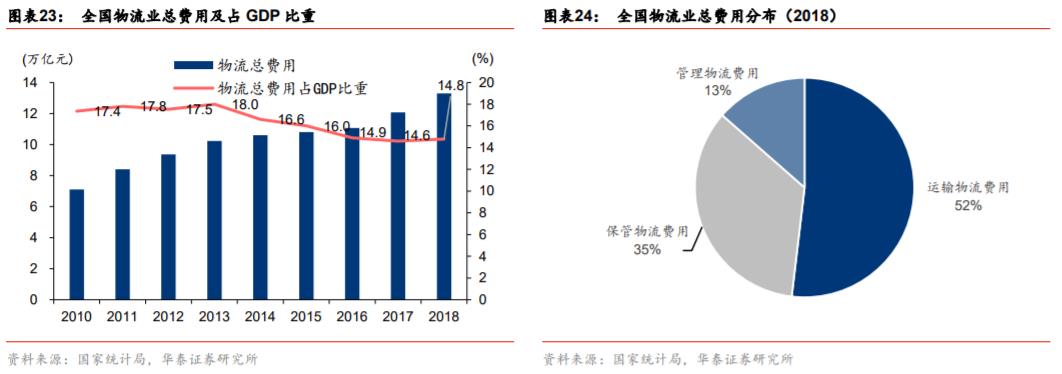

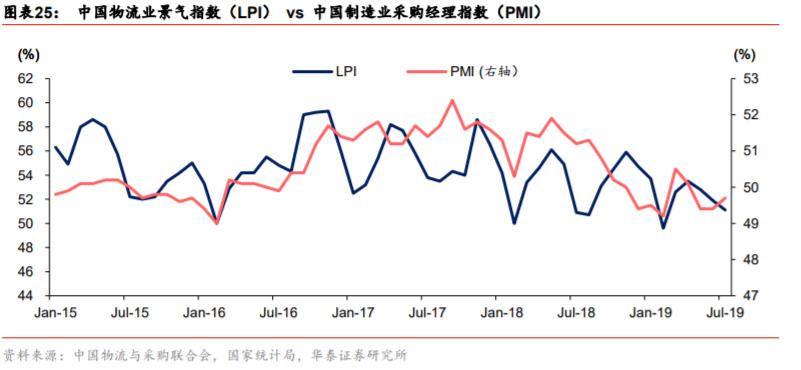

截止2018年,全国物流业总费用共计13.3万亿元,同比增长10.1%,占比GDP总值的14.8%。分细分领域看,运输物流费用占比最高,约占社会总物流成本的52%;保管费用和管理费用分别占比35%和13%。物流业主要服务于制造业,中国物流业景气指数(LPI)与中国制造业采购经理人指数(PMI)走势基本一致。

2.中国产业转型,有助进一步开拓国内专业物流市场

公司积极推进,从专业物流业务入手,提升价值链整合能力,形成B2B2C的解决方案能力。公司的合同物流业务为客户提供定制化的全程物流服务,主要面向快速消费品、汽车及零配件、电子产品、国际采购及医疗健康等客户,基于长期的合作协议,为客户提供包含采购物流、生产物流、销售物流和逆向物流等在内的供应链管理服务。

受益于公司在全国的广泛物流中心资源,中国外运建立了覆盖全国主要经济区域的合同物流服务体系,能够为客户提供全方位、一站式的合同物流服务。

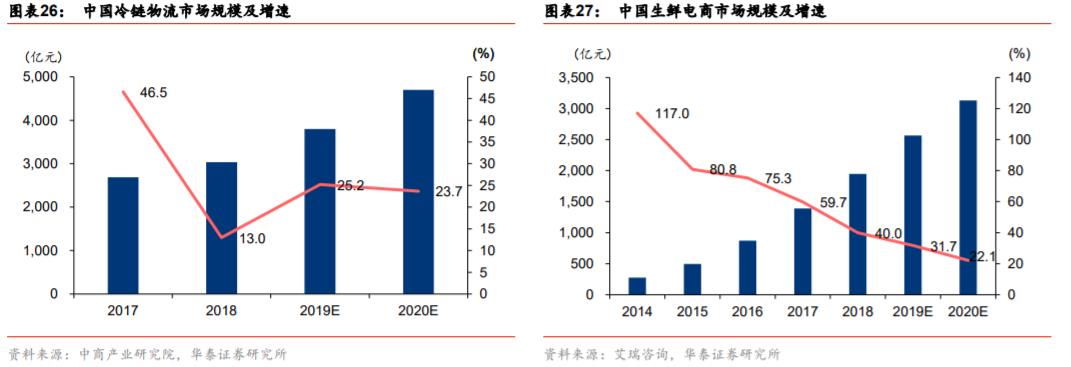

长期来看,中国产业转型和消费升级催生高标准货物运输需求,高端物流业务有望进一步提升公司盈利能力,提高毛利率。其中,冷链物流对硬件和管理要求较高,利润率也显著高于传统物流业务。根据中商产业研究院预测,2020年我国冷链市场物流市场规模有望达到4,700亿元。冷链物流需求主要来自农产品、医药、餐饮、快消品等。

其中,消费升级带动对生鲜食品需求的快速增长。根据艾瑞咨询预测,2020年电商生鲜交易规模将达3,132亿元,2018-2020年年复合增速为27%。公司冷链物流业务仍处于初期起步阶段,具备较大增长空间。

3.消费升级,进口需求带来专业物流市场新增量

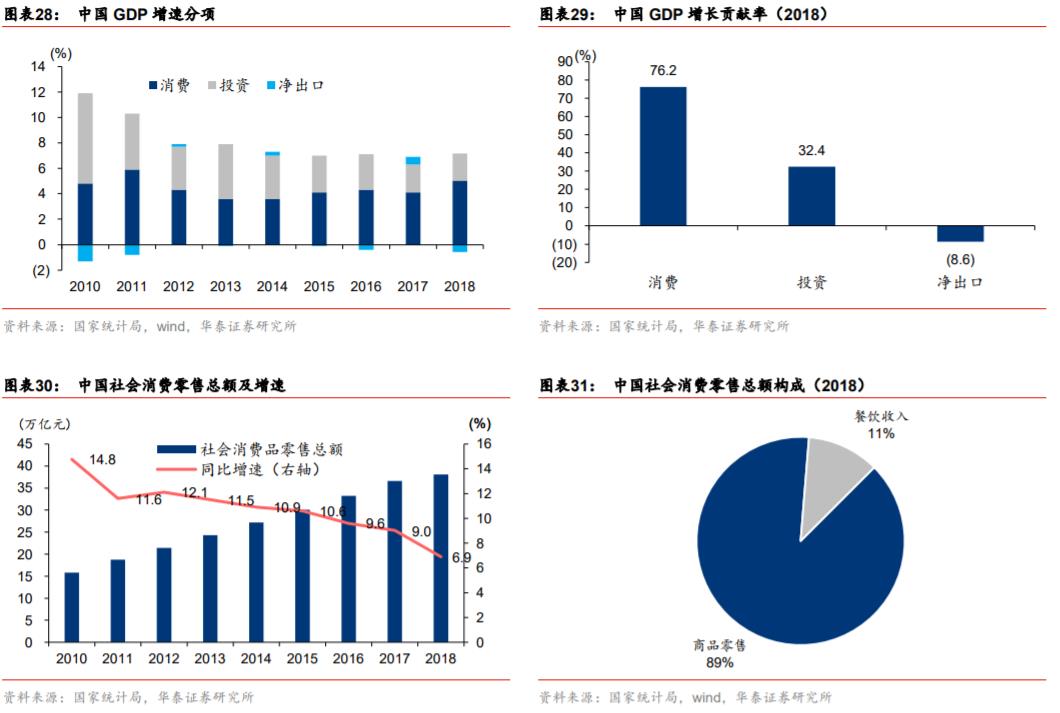

消费已成为中国GDP增长第一大分项。截止2018年,消费为中国GDP增长贡献5%,占比76%;社会消费品零售总额实现38.1万亿元,同比增长6.9%,其中89%由商品零售构成。

新生消费力量体现在网购商品,截止2018年,实物商品网购零售额占社会消费零售总额比重达18.4%;根据中国电子商务研究中心数据,中国网购人数已达5.6亿人。

居民财富积累形成规模,为消费升级提供条件。根据国家统计局数据,截止2018年,中国城镇居民人均可支配收入中位数达3.6万元,同比增长7.6%,高于GDP增速;中国高净值人群数量突破197万人,其可投资资产规模超过61万亿元。迅速膨胀的消费主力有望增加高品质的进口商品消费,刺激进口物流需求。

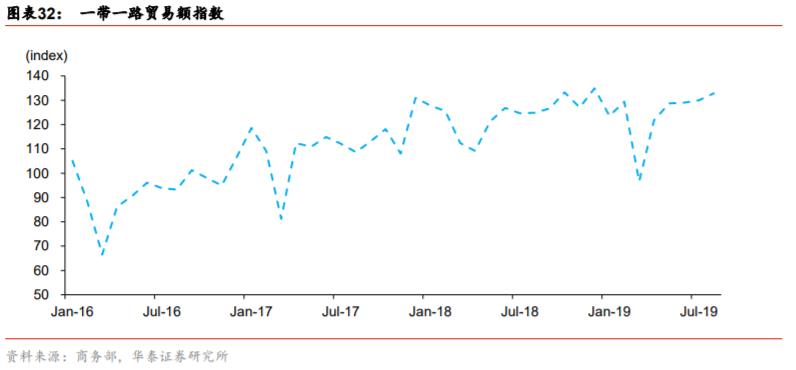

4.“一带一路”政策推进项目物流业务的发展

公司的项目物流业务主要覆盖“一带一路”沿线国家及地区,面向石化、电力、冶金矿业、基础设施、轨道车辆等行业的中国对外工程承包客户,提供工程设备、物资等从中国到海外目的地的门到门、一站式物流解决方案设计及执行服务。

04

仓储码头业务

高利润率,体现联动效应

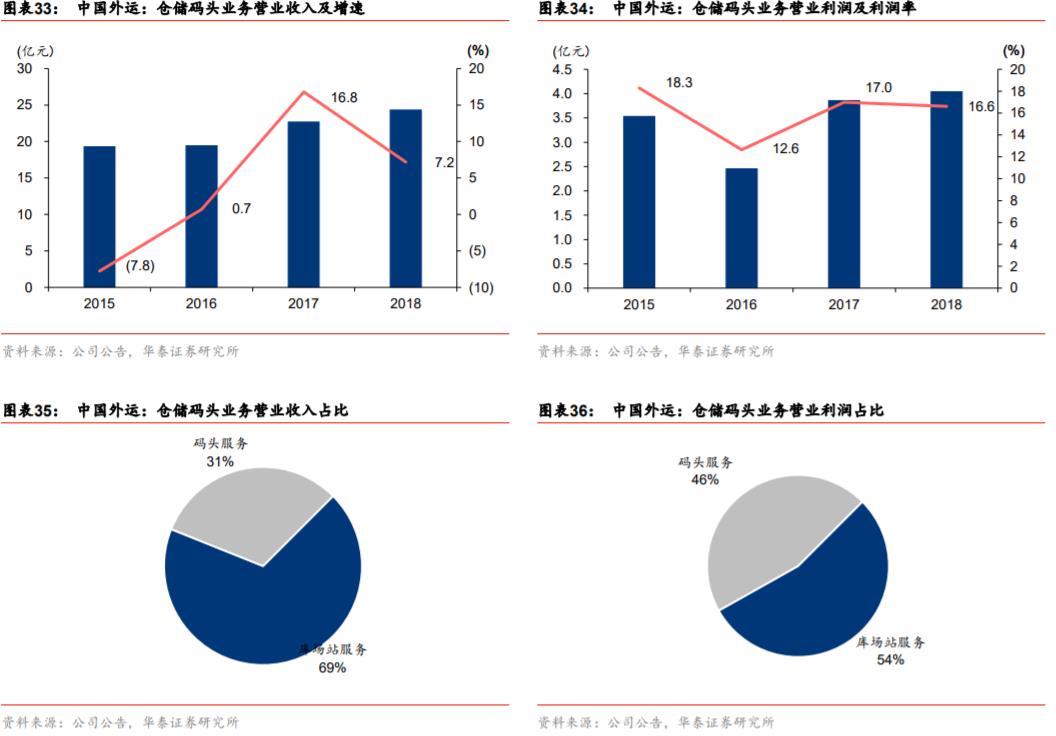

中国外运拥有丰富的码头和集装箱场站资源,为客户提供货物储存及相关服务。2018年,公司仓储码头业务实现营业收入24.4亿元,同比增长7.2%;实现营业利润4.1亿元,同比增长4.6%;营业利润率16.6%,较上年下降0.4个百分点。

其中仓储服务和码头服务在营业收入占比分别为69%和31%,贡献分部利润分别为54%和46%。

中国外运仓储码头业务的主要客户是船公司、货代和货主,其业务经营情况与宏观经济、进出口贸易高度相关,同时与公司自身的货代业务和专业物流业务相联动。

根据海关总署数据,2018年全国保税仓库进出境货物总金额共计1,941亿美元,同比上涨23.8%,仓储需求向好。截止2019年8月,中国仓储综合指数为54.3点,较年初提升0.6点。

05

其他业务

受益跨境电商,快递业务发展势头强劲

中国外运的其他业务板块主要包括物流设备租赁、船舶承运、汽车运输和快递服务等。2018年,公司其他业务板块实现营业收入67.4亿元,同比增长14.1%;营业利润14.2亿元,同比增长10.2%;营业利润率58.0%,较上年下降1.6个百分点。

具体业务构成方面,2018年快递服务、汽车运输、托盘租赁、船舶承运和集装箱租赁分别占分部营业收入的33%、30%、20%、15%和2%。

利润贡献方面,托盘业务贡献分部利润占比高达104%,汽车运输则录得净亏损。2018年下半年,公司出售了部分路凯国际股权(托盘租赁业务),自2019年起,托盘租赁业务不再进行并表,改由权益法核算长期股权投资。

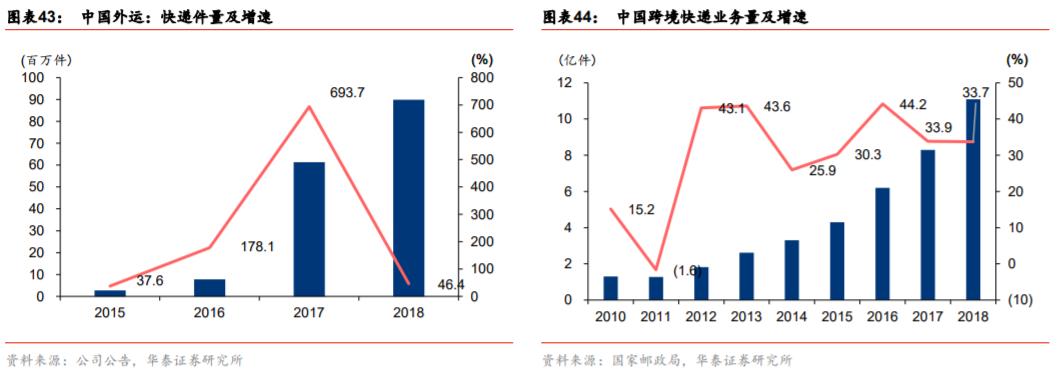

公司的快递业务主要涉及跨境电商领域,且发展势头强劲。自2016年下半年起,公司与菜鸟物流深度合作加大自营快递业务投入,利用公司已有的全球物流网络资源,并采用低价策略抢占市场份额,业务迅速放量。2018年,公司完成快递业务货运量8,983万件,同比增长 46.4%。

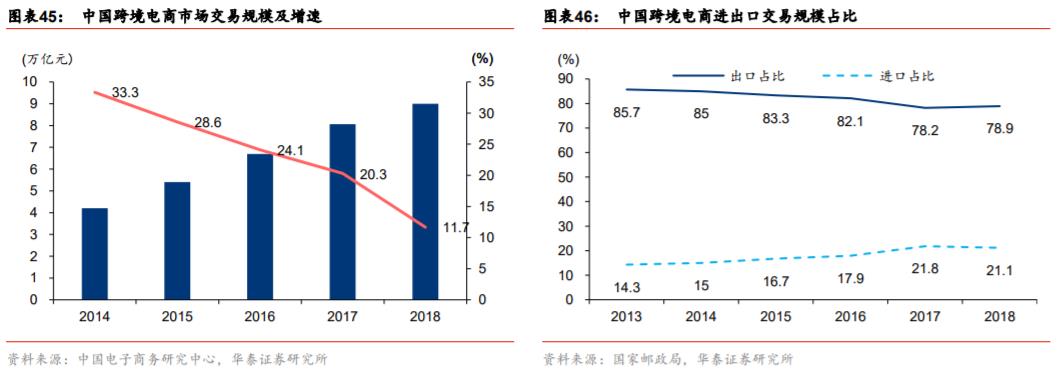

我们认为公司跨境快递业务将持续受益旺盛的跨境电商消费需求。根据中国电子商务研究中心数据,截止2018年,中国跨境电商市场规模已达9.0万亿人民币,同比增长11.7%;中国跨境规模以上快递业务量共计11.1亿件,同比增长33.7%。

从交易结构上看,跨境电商B2C和进口规模比重均逐年扩大,预示国内消费需求旺盛。其中,跨境电商进口交易规模占比由2013年的14.3%扩大至2018年的21.1%。

来源/华泰证券

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层