腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

“仓储+办公”一体化运营

2026-01-28

“当天采摘、当天发货” 运满满科技助农解永州脐橙运力难题

2026-01-27

冷链物流新阶段:水大鱼大。

转折点出现在疫情后,生鲜电商和社区团购意外“井喷式”发展,冷链需求被引爆。

中物联冷链委统计,2020年,共有68家冷链物流及相关企业发生78笔投融资事件,26起已公开融资中有5起达到10亿元及以上。2021年冷链行业共发生33起投融资事件,已公开融资的20笔融资均超过亿元,其中11起超10亿元。

近5000亿的冷链市场,最大个的顺丰也只有78亿。行业高度分散,前百强企业的市占率总计不过18%。资本市场似乎对冷链物流的终局也有了新共识:和快递行业相似,冷链的终局必然是寡头竞争。

目前的冷链形态还是千奇百怪,有擅长全网运营的快递企业拉起一张全国冷链网,有自带销售渠道的电商物流一边卖货一边配送、有从大型食材企业的物流部门独立发展,还有深耕冷链快20年的合同物流企业实践前沿技术。

可以预料的是,头部企业相继进场,冷链物流“布局”阶段接近尾声,即将进入比拼硬实力的“中盘战":不同出身的冷链企业,资源禀赋与能力结构各异,但都在寻找经济可行性和战略必要性之间的平衡。

冷链物流看起来不像是可以大快朵颐的肥肉,更像是一块别具美味的腔骨:耐得住性子,又掌握窍门儿的人才可能成为赢家。

01

高增长、高投入,冷链企业中盘战

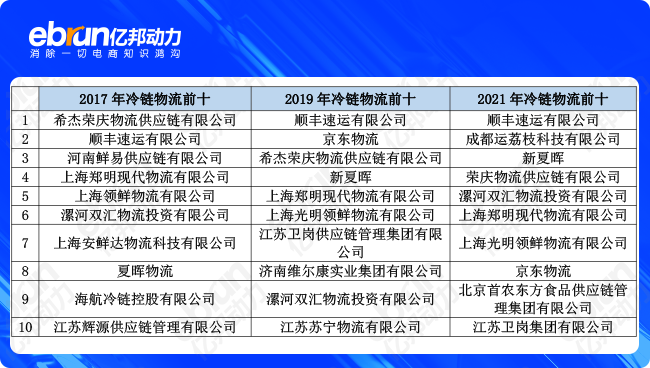

2022年8月19日,中物联冷链委发布《2021年中国冷链物流百强榜》(评选标准为申报企业的年营业额),顺丰继续领跑行业,京东冷链从第二退至第八,运荔枝从第九升至第二。

回看近五年冷链物流排行榜:曾排名第七的安鲜达2020年破产重组;曾排名第三的鲜易供应链2020年破产重组;曾拿过五连冠的希杰荣庆2021年被方源资本收购;前十里的常客夏晖物流2018年被顺丰收购;实力雄厚的顺丰重注冷链8年,营收78亿,持续亏损;京东物流也连亏14年——城头变幻大王旗,没有一家企业是高枕无忧的。

过去三十年,冷链物流发展受传统的多级分销流通模式制约,客观上造成了分段、散乱、区域性、小规模等特点。“冷链物流企业缺乏话语权,利润空间被无限压制,缺乏扩大再生产的能力。”中通冷链总裁孟峰指出,这样的冷链企业处在一个恶性循环之中,很多冷藏车靠二手改装维持低温。

加之冷链物流重资产、重运营的属性,投资周期长,发展风险大。有从业者算了一笔账,自营的冷链物流企业需要趟过3个周期,经历5-10年时间才能获得回报:

第一个周期是资产投入的静默期。需要买地、建仓、买车等前置性投入。

第二个周期是市场的反应期。资产投入后,等待B端客户原有的合同到期,加之营销、下单、执行、回款,不知不觉时间就过去了。

第三个周期是资产回报期。这个时候有可能已经过去了5年-10年。

2020年中通和韵达都推出独立的冷链品牌。企查查数据显示,这一年,新成立的冷链企业数量暴涨到11938家,2021年新注册的冷链企业也有9005家。

本轮冷链物流的发展与生鲜电商的爆发息息相关。“对生鲜电商和社区团购来说,冷链物流就是那块压舱石。”五源资本周晓分析。

种种迹象表明,整个流通变革还在进行当中。“上游的农业生产集中化还在继续,预制菜、生鲜电商等业态还不稳定,商品流通也在结构性调整中出现震荡。”在北京跑了5年冷链运输的刘威认为,“流通模式不变,物流不会有新模式。反之,消费需求变了,肯定会带动供给结构的变化,甚至是行业结构的变化。”

在一位经历过快递大战的中通冷链负责人看来,冷链物流的终局和快递的终局也有不同。

“你会发现,在快递的终局里是没有仓的。冷链有仓,快递没仓,我们做的是转运中心,快进快出,所以快递里没有谁专门做仓。但是冷链需要冷库来加工和储存。”他指出,“未来我们自己也会有仓网,但它只可能是我们的一个子品牌,因为物流地产太贵,大国企太多。做仓的冷链企业也会有巨头,但会相对分散很多。”

“冷链发展三十年,形成了比较成熟的仓配体系;但冷链零担还在发育中,至今没有全国网;近两年的社区团购促进了冷链城配的快速发展,只不过,城配起来了,客户没了。”有从业者这样形容当前的发展局面。

02

四方争霸,谁得头筹?

如果冷链物流也有小组赛和半决赛,那么现在,头部企业已经拿到各小组的出线权。

从业超10年,瑞云冷链CSO李秀强认为,所谓的小组分类,源自冷链企业各自的资源禀赋、客户类型和能力结构:“毕竟大家背后都有一个母公司,母公司带来资源优势的不同,导致各家的发展路径也不一样。”

纵观多年来榜单前十的物流企业,可以分为四类:

快递系:顺丰冷运、中通冷链、韵达冷链等;

电商系:京东物流、苏宁物流、安鲜达等;

生产企业:鲜生活冷链、光明领鲜、双汇物流等;

第三方冷链企业:郑明现代,荣庆物流等。

我国冷链市场需求多元,让冷链企业可以进行差异化竞争。快递系企业长于全网运营,生产系企业深耕KA客户,电商系企业侧重产销一体,第三方冷链则行业资源深厚。

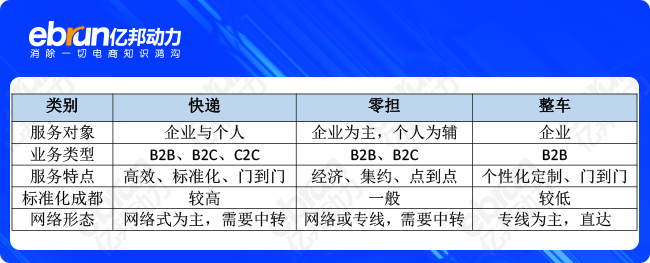

从业务形态来看,全网型企业早期投入重,集货难度大,收支难平衡;仓配型企业则短于全网运营,侧重于大客户服务,目前都在向供应链服务转型。

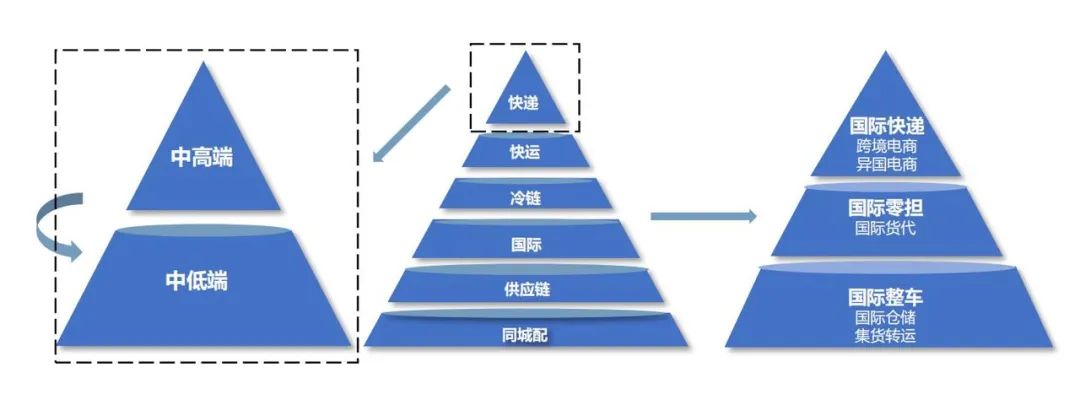

从发展路径来看,对于出身生产系和电商系的冷链企业来说,宇宙的尽头是卖货;对于顺丰和通达系来说,发展方向是综合物流集团。

顺丰多条业务线同时扩展,图来自华创证券

(1)快递系:打破冷链零担的诅咒?

顺丰冷运、中通冷链是快递系冷链的急先锋。

快递系企业长于全网运营。早在2014年,一线快递企业已经完成全国布局——全国快递服务网点达到13.2万个,直辖市和省会城市覆盖率超90%,省转市网点覆盖率超80%;农村网点近5万个,乡镇覆盖率超过60%。

单纯从做网的角度来看,冷链网没有快递网复杂。一位中通冷链负责人表示:快递是全国发全国,是c to c逻辑;冷链是局部发全国,订单主要来自农产品生产基地、加工基地、口岸,还是b to b逻辑。从仓储和配送的角度看,分拣到仓和分拣到店的难度远远小于分拣到消费者。

但是冷链物流需要的高标仓、冷藏车和特殊的收派操作,与快递网的协同性不强 。同时,快递系企业对于冷链的行业认知、客户资源和品牌力均有待提升。

从成本的角度看,冷链网投入多,集货难度大,且有很强的供给半径。快递系企业在传统冷链企业的优势领域抢客户并不占优,顺丰、中通多选择老牌企业薄弱的零担环节立足。

冷链零担是传统冷链企业最不愿碰的业务。几乎所有冷链老兵提起冷链零担的反应都很一致:“谁碰谁亏钱”、“这门生意为什么这么多年做不起来,因为它就不成立”、“冷链零担空间当然很大,如果能够标准化对行业意义巨大,但很多人都尝试过,也都失败了。”

原因在于:

冷链零担集货难度大。订单小而分散,发货频率难保障。

货主意愿不强。中小企业出于成本考虑,更愿意选择棉被车而非冷藏车;

前期投入大。自建一个五千平方米的冷库,且具备六大温区,仅硬件成本就超两千万元。

在更多从业者眼中,跨界而来的快递企业也许是构建冷链零担网的最佳选手。

首先,小票零担的逻辑接近to C快递,操作流程相似,包括集货、分配、搬运、中转、卸下、分散等。

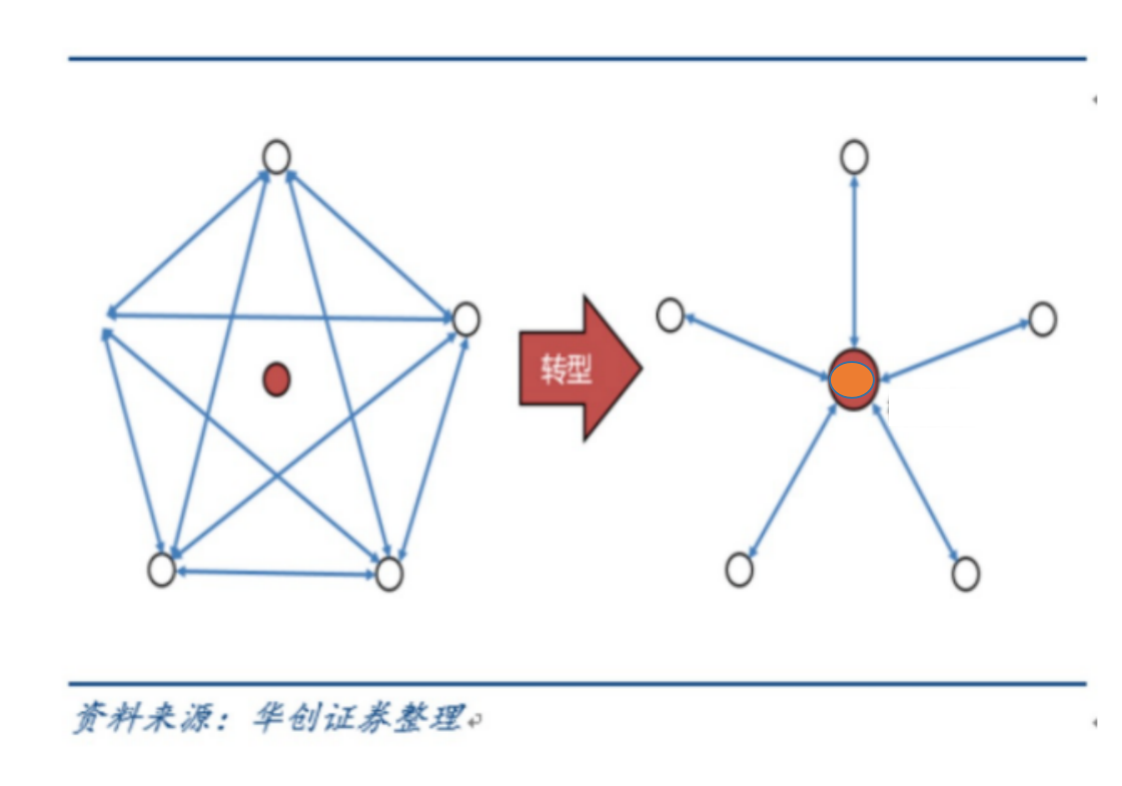

其次,对于冷链零担网来说,快递系企业的全网运营能力是传统冷链企业所不具备的。相比于合同物流点对点的运输方式,快递企业熟悉的枢纽结构+轴辐式运营可以大幅降低成本,同时有效提升装载率。

同时,顺丰、中通、韵达等企业都先后参与过快递和快运等赛道的数轮血战,成本控制能力已成为核心竞争力。

在冷链物流领域,顺丰2014年推出冷链业务,2018年登顶冷链百强榜榜首;中通则在2020年发力冷链零担,2021年对外投资25起,基本覆盖全国25个省及直辖市。

顺丰冷运的超前布局,已取得四连冠的阶段性领先;中通冷链一年起网,来势汹汹。快递系企业能否打破冷链零担的诅咒,在冷链物流中延续辉煌?或许在接下来的三年就能见分晓。

(2)电商系:冷链的尽头是卖货?

电商系物流原本是电商平台的履约工具,业务逻辑与快递公司恰好相反。

比如,京东物流长于仓配,短于运输。年报显示,截至2021年末,京东物流仓库超1300个,云仓超1700个,总面积2400万平方米。作为对比,我们可以看到,顺丰的仓储面积为1000多万平方米。

京东物流的干线运输是短板,主要依赖外包。从车队规模看,2020年末,京东物流拥有各类车辆7500台;同年,京东收购跨越速运55%股权,京东物流招股书显示,此时车队规模达到1.8万台。而截至2020年末,顺丰拥有干线车辆5.8万台,末端收派车辆10.5万台。

在冷链领域,京东冷链更侧重于仓储优势和电商平台,在农产品产地开设产地仓,提供“产地仓直发+冷链干线+末端配送”的全供应链服务,同时整合京喜、京东生鲜、七鲜超市等商流与营销资源进行产地直销,服务于乡村振兴和农产品上行。

在平谷大桃的主产区,京东物流增设产地仓,新开直发航空线路等高时效运力资源;在云南,京东冷链联合京东零售设立京东自有鲜花品牌、种植园合作及与花拍合作代采等模式。2021年,京东物流为1000多个农特产地和产业带打造专属供应链,包括赣南脐橙、云南鲜花、内蒙牛羊肉、平谷大桃、烟台樱桃、岭南荔枝等。

除了食品冷链,京东还提供医药冷链。2021年,京东冷链曾负责北京地区疫苗配送业务,并逐步展开多个疫苗运输合作项目。

京东物流年报显示,截至2021年12月31日,京东物流运营超过100个针对生鲜、冷冻和冷藏的温控冷链仓库,运营面积超过50万平方米。此外还运营28个药品和医疗器械专用仓库,运营面积超20万平方米。

(3)生产系:从物流执行到供应链服务?

鲜生活冷链、双汇物流、光明领鲜开辟了生产系冷链的赛道。

生产系的冷链企业出身大型食材企业物流部门,深谙大型企业的采购——生产——销售流程与业务场景,且有母公司大笔订单支撑。但从企业物流转型物流企业的过程中,企业自身的系统底层架构、运营能力都要调整。规模上不去,信息化、自动化程度低、过分依赖集团内部,向外开拓能力不足也是常见问题。

生产系企业以合同物流为主。合同物流是指根据客户需求,为客户提供从供应链设计到仓储、配送等基础物流产品交付的端对端服务。

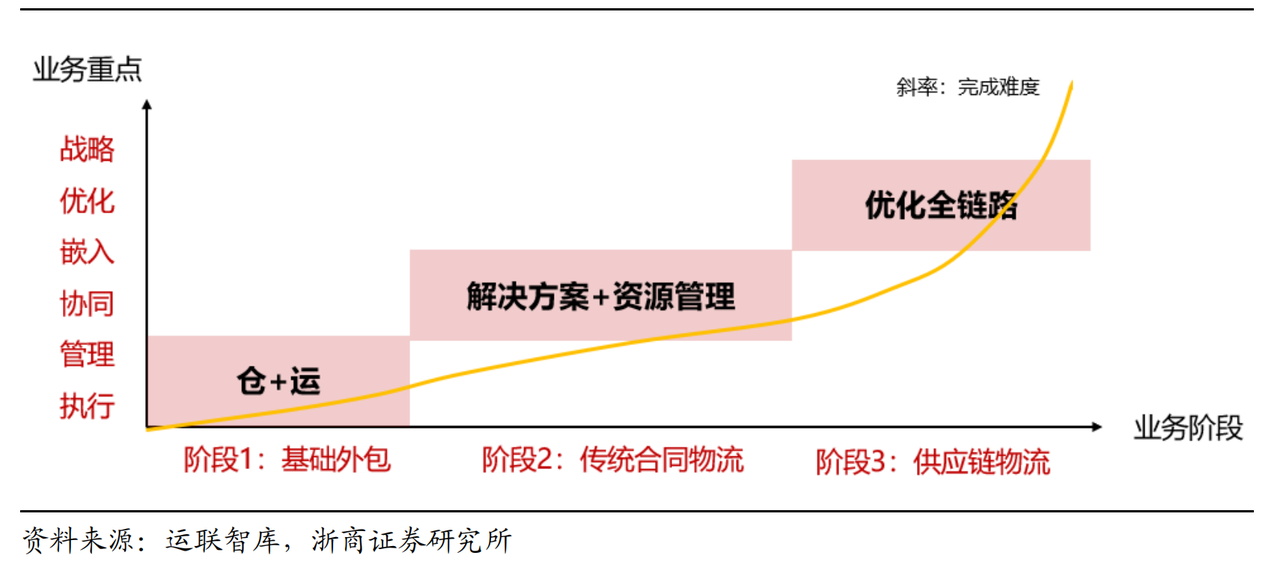

浙商证券将第三方物流发展分为三阶段:

第一阶段仅仅为客户提供基础的运力、仓储外包服务;

第二阶段能针对供应链某环节提供一定的解决方案,即传统合同物流阶段;

第三阶段则是能提供端对端、一体化服务,帮助客户优化供应链全链路成本,即供应链物流。

比如鲜生活冷链,2015年前,作为新希望的内部职能部门,打牢物流基础。

2016年-2019年,从企业物流转型物流企业,从冷链仓配入手,通过自建+并购,实现全国范围的冷链仓配服务,第三方客户订单占比大幅上升。

2019年,鲜生活冷链成立智慧物流部门运荔枝,将服务经验沉淀为众多数字化产品,通过数字技术驱动资源协作,实现供应链优化。

作为背靠鲜生活和新希望的冷链物流企业,运荔枝诞生三年,2019年独立运营,2020年排名第九,2021年排名第二。谈到运荔枝如何成为行业第二,运荔枝CEO黄博曾对亿邦动力表示,这归功于运荔枝在科技能力、履约能力上的快速迭代,核心是实现“冷链升维”,也就是通过不断增加数据维度,实现服务质变。

“比如,如果冷链企业只有运输数据,那就只能做运输配送;如果有运输数据+货品数据,就可以做车辆排线;如果有运输数据+货品数据+仓库数据,那就可以提供云仓布局服务。每增加一个纬度的数据,服务就会发生一次质变。”黄博总结。

目前,运荔枝服务超2800家商超零售、食品工贸等大B客户,积累订单、车辆、司机、仓库、站点等冷链核心要素的数据300亿+,100+算法模型、1000+画像标签、2000+数据指标等大数据资产,还推出了“动态订存、仓网优化、仓可视化、干线组网、货翼云”等数智产品,实现从仓干配服务延伸到供应链服务,从物流执行延伸到供应链决策。

(4)传统合同物流参与者:自动驾驶率先落地?

老牌合同物流企业拥有长期积累的仓配优势与客户资源,只不过背后没有母公司的订单支持。

荣庆物流和郑明现代物流是长居榜单前十的冷链企业。荣庆物流从2004年开始服务食品冷链类客户,2014深耕婴幼儿奶粉,加入高端冰淇淋业务,2018年进入咖啡茶饮行业,拥有冷库仓储面积超30万平,冷藏车400多辆。郑明现代则拥有29条省级干线,600+自由车辆,3000+外协车辆,在全国设有50+子公司,进驻80+城市,运营86个仓库,超130万平。

在向供应链转型的过程中,老牌合同物流企业都在积极进行业务创新——荣庆物流选择了无人驾驶技术,郑明现代选择了金融科技、集采分销等模式创新。

2022年8月中旬,荣庆物流开通国内首条量产智能重卡运营专线,探索自动驾驶卡车在干线物流领域的实践。智加科技+挚途科技+一汽解放打造的100辆自动驾驶重卡交付荣庆物流,负责京沪、沈海两条交通线的双向运输。

智加科技与荣庆物流同为方源资本的入股公司,挚途科技为一汽解放发起成立的自动驾驶公司。智加科技与挚途科技联合提供自动驾驶系统。数据显示,截至7月,自动驾驶重卡的联合运营里程数已突破90000公里,自动驾驶比例为96.7%,减少油耗10%。

03

三十年一梦,冷链终局在何方?

很多行业的演进变迁历程,可以贴上1.0、2.0、3.0的标签。中物联冷链委秘书长秦玉鸣曾发表过题为《迎接冷链3.0时代》的演讲,在演讲中,他将我国冷链物流分为1.0的萌芽期、2.0的蒙眼狂奔期和3.0的升维蝶变期。

秦玉鸣指出,冷链物流的1.0时代是90年代-2007年。该阶段冷链物流刚刚萌芽,资源非常匮乏。

冷库设施陈旧且大部分在国营企业手里,城市配送都在经销商手里,多数企业仅依靠几台二手改装的冷藏车跑运输起家。1992年夏晖物流进入国内市场,想找一辆冷藏车也比较费劲。这是一个资源极度短缺,但利润异常丰厚的阶段。

冷链物流2.0时代,有几大标志性事件。秦玉鸣指出,2007年,荣庆物流拿到今日资本投资;2008年,北京举办奥运会,为满足运动员食材需求,冷链物流开始组织化、规模化运营;2010年,国家发改委出台《农产品冷链物流发展规划》;这一个10年(2008-2017年),冷冻食品产业也开始快速发展。

这一阶段,冷链一体化服务开始形成,合同物流的崛起,行业参与者也越来越多。中外运、招商局等央企布局冷链;全球知名的美冷、普菲斯、太古等外资冷链公司相继进入;双汇、光明等食品企业的物流部门独立;麦德龙、沃尔玛、永辉等连锁超市陆续建立生鲜配送中心;连锁餐厅也带动中央厨房遍地开花;京东、易果、天猫都试水生鲜电商。

进入2018年以来,冷链市场进一步蜕变。全民冷链需求爆发、基础设施体系日益完善、新技术对产业驱动强劲。2020年疫情爆发后,新注册的冷链企业和冷藏车数量激增,东部地区的冷链物流从匮乏走向过剩。2021年,《“十四五”冷链物流发展规划》出台。这些都是进入冷链物流3.0时代的印证,行业也将迎来新格局。

在北京跑了5年冷链物流的陈超对亿邦动力回忆称,冷藏车最吃香是在2018年以前,一单从草桥到四季青的业务,2015年-2016年,可能需要1000块钱,2017年-2018年最少要800块钱,但是今天,只有350元。“以前是10个客户去抢三五辆车,现在恨不得50辆车去抢两三个客户,供需关系发生很大的转变,冷链生生干成了普货。”他说。

中冷联盟数据显示,我国一二线城市的冷藏车数量已经逐步从稀缺过渡到相对过剩,2021年我国冷藏车累计销售79895辆,同比(2020年冷藏车终端销量为67205辆)增长19%。2021年我国冷藏车保有量超30万,灼识咨询预计,到2025年,我国冷藏车将增长至接近60万辆。

当前,冷链物流的上下游依旧分散,非标和断链依旧是行业痼疾。对于行业的发展方向,所有人都知道冷链物流在朝着标准化、网络化、信息化的方向发展,但是没有人能够清晰地知道中国冷链发展会如何一步一步演变过去。

“各家企业的业务发展都是根据既有优势和成熟能力在走。”运荔枝黄博认为,“比如我们的优势是冷链城配,做着做着,客户需要冷库,我们就做仓配,再做着做着,客户需要采购,我们就开始卖货。”

“冷链企业的角色不同、做的品类不同、跑的路段不同,需要整合硬件搭建的体系就会很不一样。”一位前京东冷链负责人表示,“比如说,同样是仓配企业,冷库的密度是多少,冷库内的分拣、冷藏需要做到什么程度,是to B还是to C,都很不一样。所以每个玩家应该清楚自身的定位角色,有哪些硬件资源,需要搭出什么样的体系。”

可以肯定的是,“这两年的疫情是个引子,疫情常态化一定会带动直接的或间接的带动整个冷链的结构性变化。”中通冷链黎冰指出,“生鲜电商和冷链物流叠加起来,通过规模优势,不断降低运输成本,这是大势所趋。这个趋势一定要规模化才可以实现。我们今天的时机就是这种需求已经开始从规模化的出现了。”

但对冷链物流的主要参与者来说,除了资源禀赋,更大的难题是在经济可行性和战略必要性之间的平衡。“对不同企业来说,可以在微亏的情况下去做,还是只能营收平衡才能做,还是说必须在有利润的情况下做,各家的区别主要在这里。”黎冰补充。

(应受访者要求,文中刘威、陈超均为化名)

来源/亿邦动力(ID:iebrun)

作者/胡镤心

编辑/张睿

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层