安能半年赚4.76亿!“红海”里杀出“快运之王”

2025-09-04

代价和战果想必不出京东所料,值得玩味的是为什么非要死磕外卖。

2025-08-23

河南许昌胖东来,一家企业带火一座城,被网友称为“没有淡季的‘6A级景区’”。近日,围绕一些热点话题,人民日报记者与胖东来商贸集团董事长于东来进行了面对面交流。于东来分享了他对高质量发展的理解和对服务品质的追求。

2025-08-23

在阿里、拼多多和抖音的跨境电商业务均已形成一定规模时,京东终于加速出海了。

2025-08-17

01

全球视角下,新市场酝酿新机遇

在第一轮快递全球竞争中,欧美国际快递巨头已经占据了跨境商务件市场,以及部分发达国家本土快递市场的先机。

进入21世纪,在电商崛起的大背景下,全球或许将崛起数个规模较大的新兴快递市场。

中国快递的全球化机遇,注定与欧美快递巨头不同。中国快递在本土的发展,也将面临新一轮全球挑战。这其中的核心,是新兴大型快递市场带来的新机遇与新竞争。

1.第一轮快递全球化竞争,欧美快递巨头全球扩张

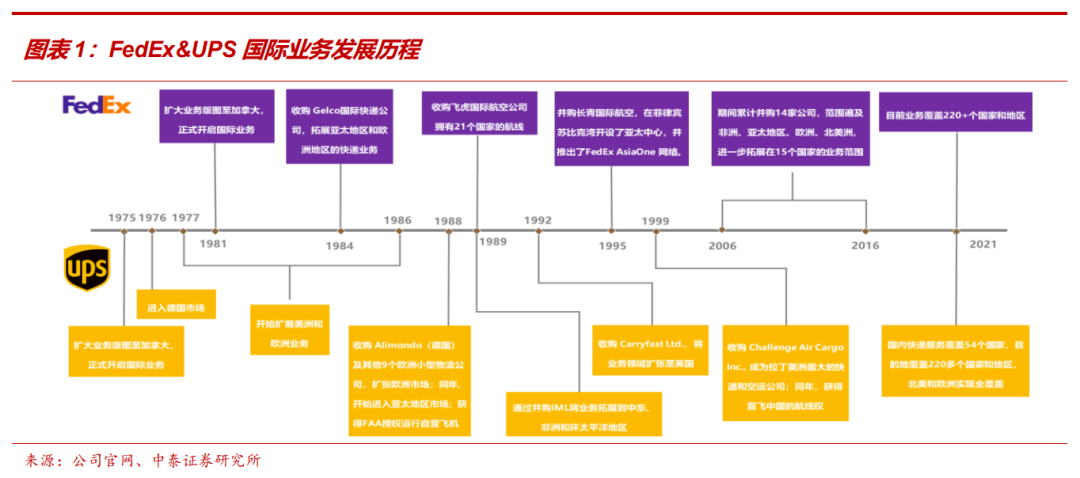

20世纪70年代后,欧美快递龙头顺应经济全球化浪潮率先开始全球扩张。以UPS和FedEx为例,1975年,UPS率先开展快递业务至加拿大,随后在1981年,FedEx也将业务版图扩展至加拿大,正式开启国际业务。

UPS和FedEx在之后的十几年中,通过并购航空、货运公司,配合美国企业全球化的浪潮,迅速壮大。抢占了跨境快递市场,甚至其他国家本土快递市场的先机。

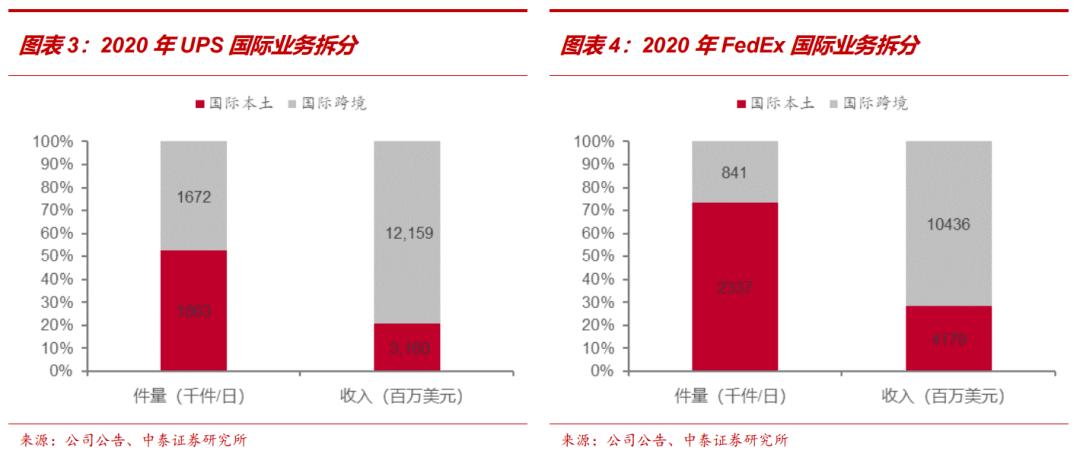

快递业务的全球化分为国际跨境业务与国际本土业务两部分。国际跨境业务,是指从一个国家运送到另一个国家的快递运输;而国际本土业务(International Domestic),即在其他国家运行的国内快递业务。

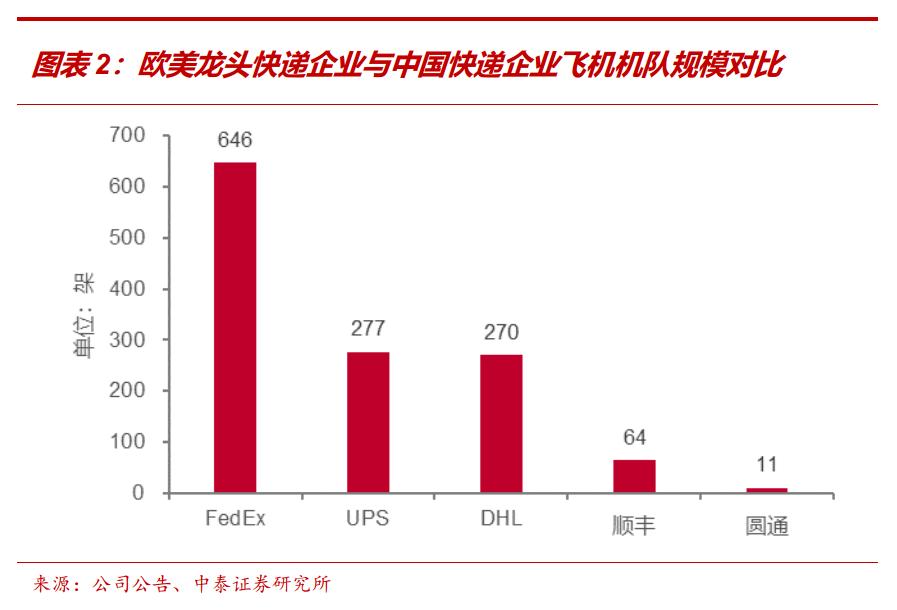

国际跨境业务方面,欧美巨头已建立了具备强劲先发优势的网络。20世纪80年代,国际跨境业务以商务时效件需求为主,对应的供给要求是一张由重资产全货机构成的全球航空网络。早年入局的欧美巨头,在经历了最初大规模投入与亏损阶段后,建立起强劲的先发优势。当前,UPS、FedEx、DHL拥有的飞机数量远超中国快递企业。

欧美快递巨头的国际本土业务,在其国际业务中也占据重要地位。2020年,UPS国际业务包裹量达353.5万件/日,其中国际本土业务量占比超50%,收入占比21%;FedEx国际业务包裹量达317.1万件/日,其中国际本土业务量占比74%,收入占比达29%。根据UPS财报会议内容,其国际本土业务以西欧为主。

2.电商崛起,第二轮快递全球化竞争集中于新兴蓝海市场

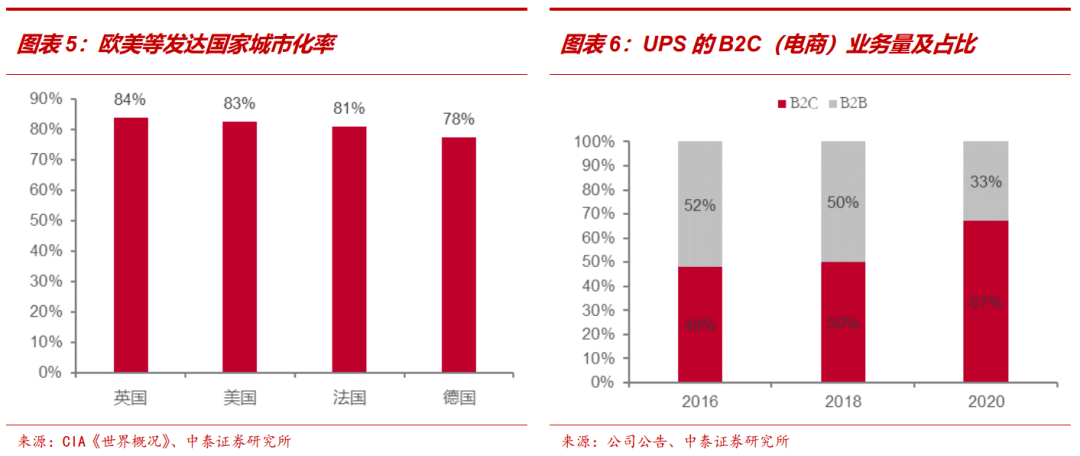

欧美等经济发达地区,较早完成城市化,快递市场形成了以商务件快递龙头为主导市场。欧美等经济发达地区,在互联网时代到来之前便完成城市化进程,其快递市场由商务快递龙头主导。

在这样的市场格局下,电商兴起后,商务快递龙头在市场中仍占得先机。以UPS为例,其B2C(即电商包裹)业务占比逐步提升,而美国至今尚未形成一家以电商包裹为主要业务的全国性民营快递企业。

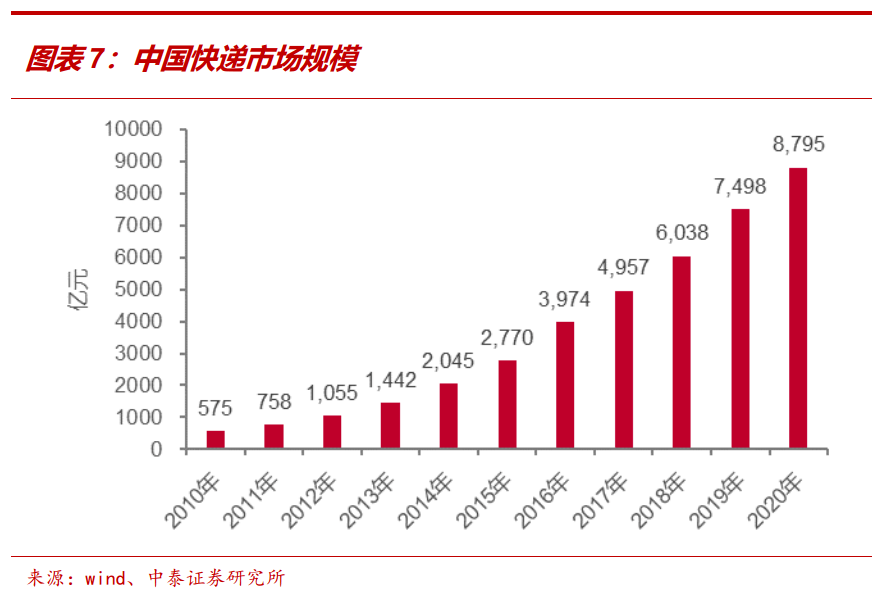

电商崛起,过去二十年,中国快递市场经历剧变。中国电商规模自2010年到2020年增长了19倍,与此同时,快递规模自2010年至2020年增长了15倍。当前,中国80%左右的快递包裹由电商贡献。

中国涌现了一批以电商包裹为主要业务来源的加盟制快递企业。中国快递整体的进化效率全球领先,规模在全球占比超50%。

当前,东南亚、北非等地区尚处于城市化进程中,电商市场步入兴起初期。在城市化尚未完善的区域,由于基础设施、人均收入的制约,商务快递的竞争往往尚不充分,快递竞争格局尚未稳定。

而进入互联网时代之后,若随着城市化进程与互联网的发展,这些区域的电商业务逐步兴起,很可能复刻中国快递市场的剧变。

部分新兴市场,有着与成熟市场相近的人口密度和面积。横向对比来看,部分新兴市场的人口密度和人口规模不亚于成熟市场,随着电商在各地区的渗透与发展,未来新兴市场有望出现数个较大规模的快递蓝海。

第二轮快递全球化的新机遇,将来自重要新兴市场的电商发展。与上一轮快递全球化扩张的机遇不同,本轮快递的全球化扩张依托于互联网时代电商的崛起与发展。中国快递龙头企业在电商快递市场拥有领先全球的规模与技术,本轮快递全球化扩张,是中国快递企业的历史机遇与挑战。

02

新兴市场中,印尼是当前最核心市场

筛选具有潜力的快递市场,我们认为可以使用三个维度:1.高人口规模;2.高人口密度;3.适度的城市化率。

按照上述维度筛选,印尼是当前新兴市场中最核心的快递市场。其他具有潜力,但尚处于快递发展更早期阶段的市场分别有印度、孟加拉国、巴基斯坦。此外,菲律宾、泰国在人口密度和城市化率方面也较为适合电商发展,只是人口规模不及印尼。

1.核心潜力市场的三个维度

筛选核心潜力市场的重要性。快递行业拥有极强的规模经济属性,对于企业的全球市场竞争而言,在合适的时间进入合适的市场,将非常有利于积累先发优势。这意味着,在众多新兴市场中,市场与时机的选择颇为重要。

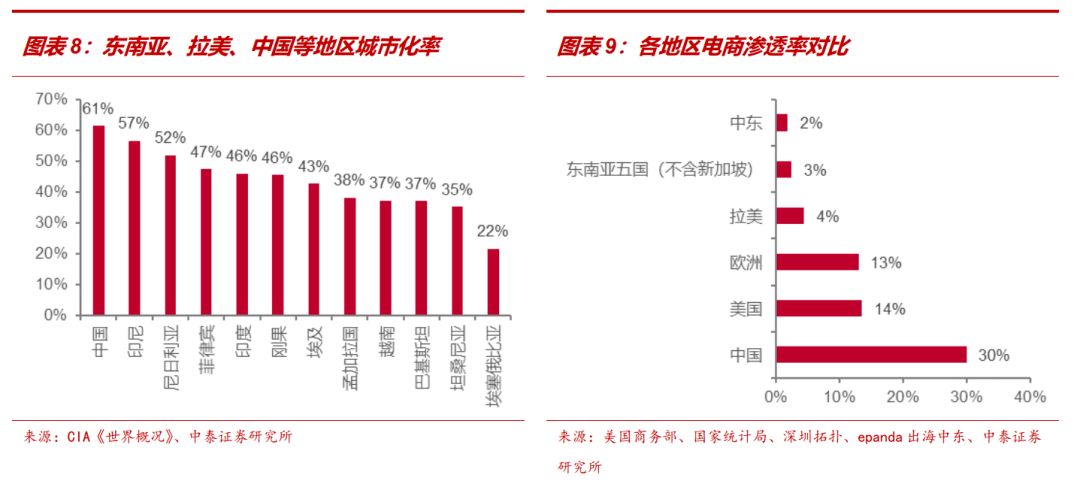

我们按照三个维度来对潜力市场进行初步的筛选:人口规模、人口密度和城市化率。我们认为电商快递行业的核心潜力市场应具备较高的人口规模、较高的人口密度以及适度的城市化率。

(1)人口规模:

人口规模是构成快递大市场的前提。电商的发展是普遍的,一些规模较小的国家线上零售渗透率未必较低。但考虑到全球化竞争的特征,占据一个较大市场,持续获得资本积累或许是进入其他小规模市场的前提。因此,我们把人口规模作为核心潜力市场的第一个筛选条件。

(2)人口密度:

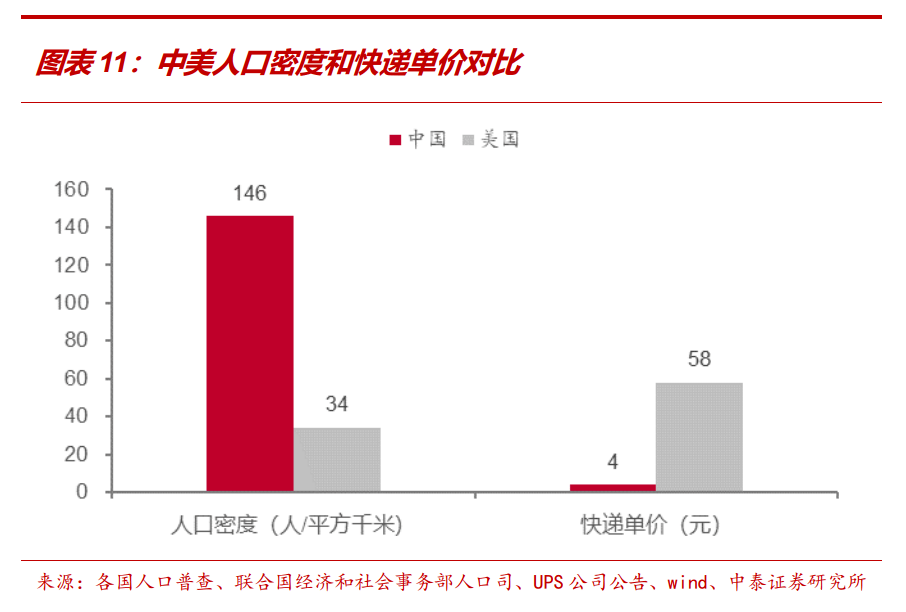

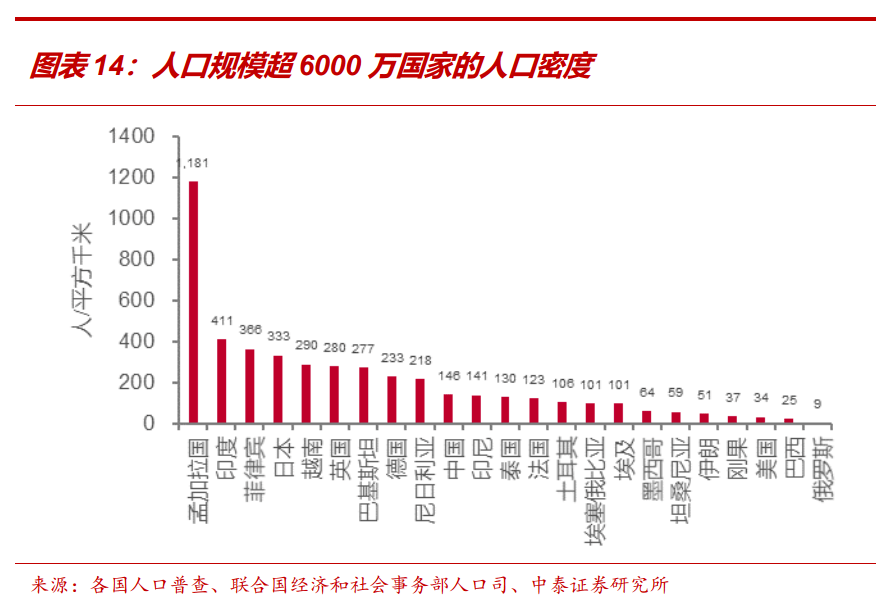

人口密度是快递成本的重要决定因素。在高人口密度区域,单位面积的件量更多,快递员获取同样的件量,覆盖的范围更小,提高了派送的效率,降低了单位成本。

较高的人口密度更能支撑起更大规模的电商市场。按照中美的经验,较低的快递成本,将反过来支撑起大规模的电商市场。对比来看,中国2020年的通达系快递单价在3-4元左右,而美国UPS地面运输件的单价在8-9美元之间。中国的电商渗透率已经显著超越美国。

(3)城市化率:

城市化率能够粗略揭示当地基础设施水平和成熟度。电商市场的规模往往受到两方面的影响,1)城市的基础物流设施建设;2)虚拟网络的基础设施建设。而这两方面与城市化率息息相关。

适度的城市化率是诞生快递新市场的条件。城市化率较高的国家,多拥有成熟的商务快递市场,快递市场格局已经较为稳定,如欧美国家;而城市化率较低的国家,互联网与物流基础设施较差,电商市场的孕育尚需要时间。

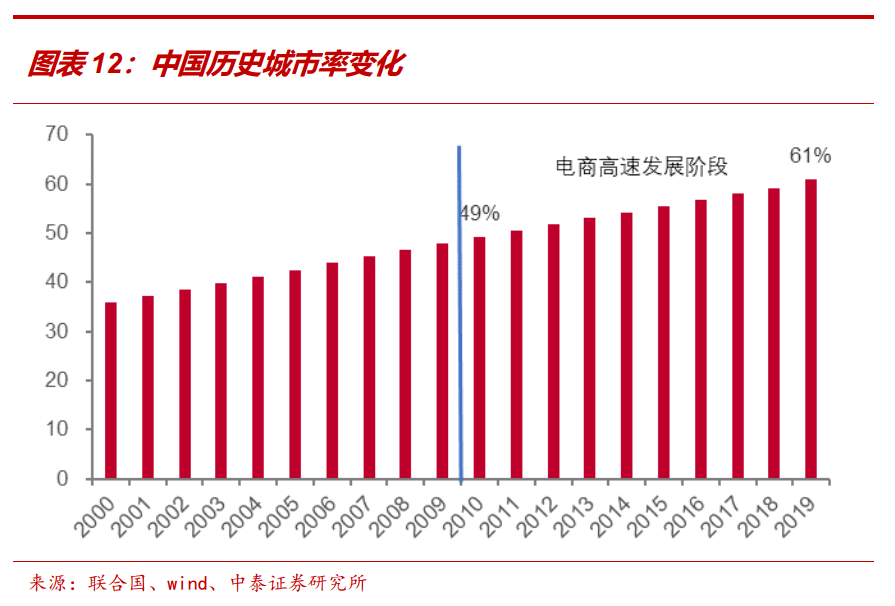

适度的城市化率,是快递行业伴随电商行业产生剧变的另一个重要条件。参考中国2010年前后电商爆发时的城市化率水平,城市化率在50%-60%之间,或许是电商与快递爆发的一个有利环境。

基于上述条件,我们可以筛选出两类重要新兴快递市场。第一类是满足上述三个条件,处于电商快速增长期的市场。第二类为满足上述前两个条件,但城市化率仍较低的市场,该类国家基础设施较差,还需要历经长期的建设和发展,或许是下一个十年中的潜力市场。

2.印尼是当前最核心的新兴市场

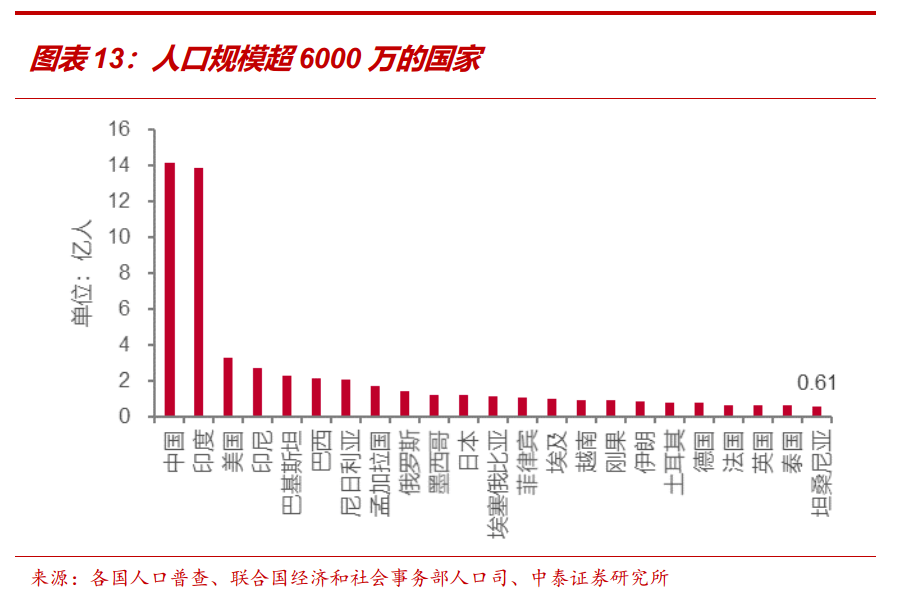

人口规模维度筛选,除中美外,印度、印尼、巴基斯坦、巴西、尼日利亚、孟加拉国、俄罗斯、墨西哥进入前十。我们选取人口超6000万的国家进行排序,筛选出人口规模排名靠前的国家。

俄罗斯、巴西、墨西哥虽人口规模较大,但人口密度较低。在人口规模超6000万人的国家中,亚洲、西欧和北非地区的人口密度相对更高,而美国、巴西、墨西哥等美洲国家人口密度较低。

人口密度较低不利于快递成本效率,我们不作为重要新兴市场考虑。筛选后,留下印度、印尼、巴基斯坦、尼日利亚、孟加拉国作为备选。

巴基斯坦、孟加拉国、印度城市化率较低,印尼和尼日利亚电商快递市场短期或更具爆发力。在通过人口规模与人口密度的筛选后,剩余五个国家中,印尼与尼日利亚的城市化率位于50-60%之间,或已经达到电商发展的条件。而巴基斯坦、孟加拉国、印度城市化率更低,电商的快速爆发或许需要时间,是未来的潜在大型市场。

印尼比尼日利亚拥有更稳定的环境和更友好的政策。政策和地区局势或可对电商规模和增速造成不确定性影响。相对于印尼,尼日利亚所处的北非地区还存在受到战争波及的风险。印尼政局相对稳定,且政府支持外资进入电商,资本额达800万美元或创造千名就业岗位可100%持股电商等企业。

整体筛选后,印尼是当前最核心的新兴市场。通过人口规模、人口密度、城市化率的筛选,印尼是当前最核心的新兴市场。印度、孟加拉国、巴基斯坦或许是未来的潜在大市场。此外,菲律宾、泰国在人口密度和城市化率方面也较为适合电商发展,只是人口规模不及印尼。

3.印尼电商市场发展情况

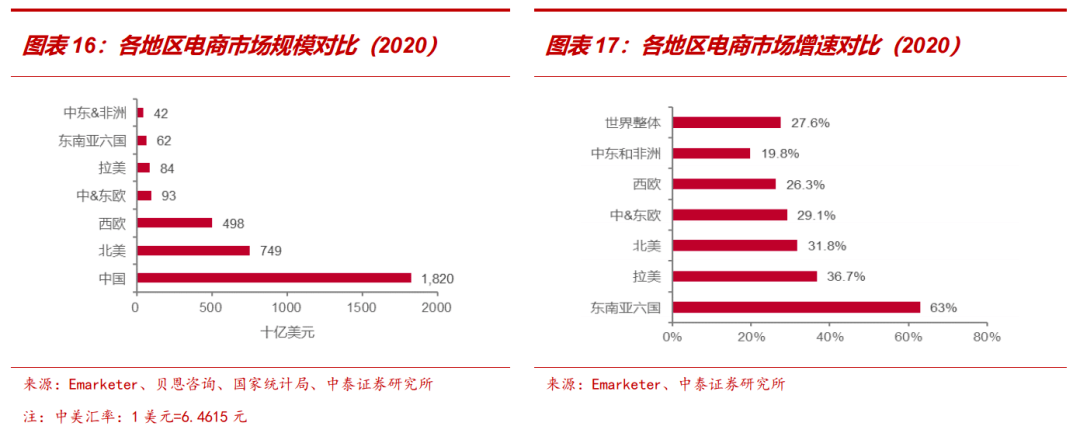

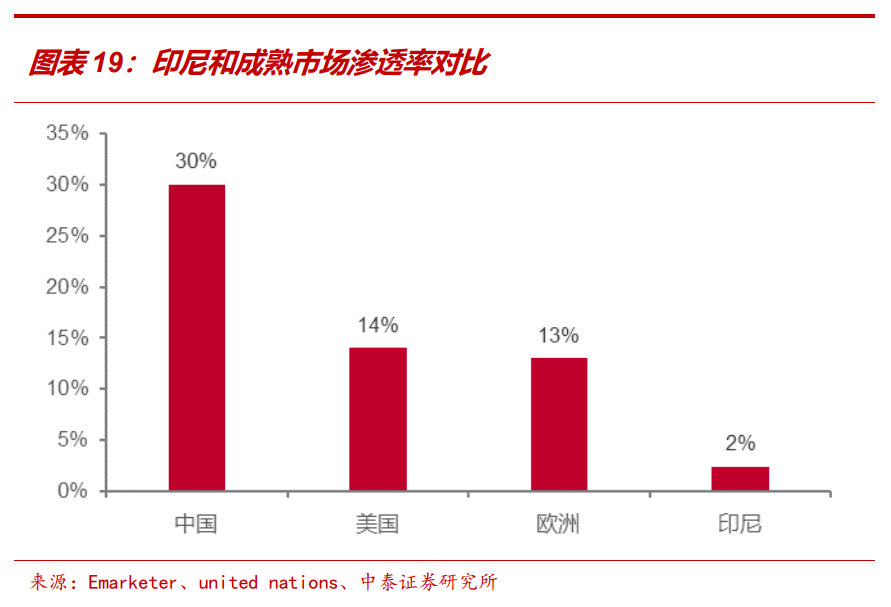

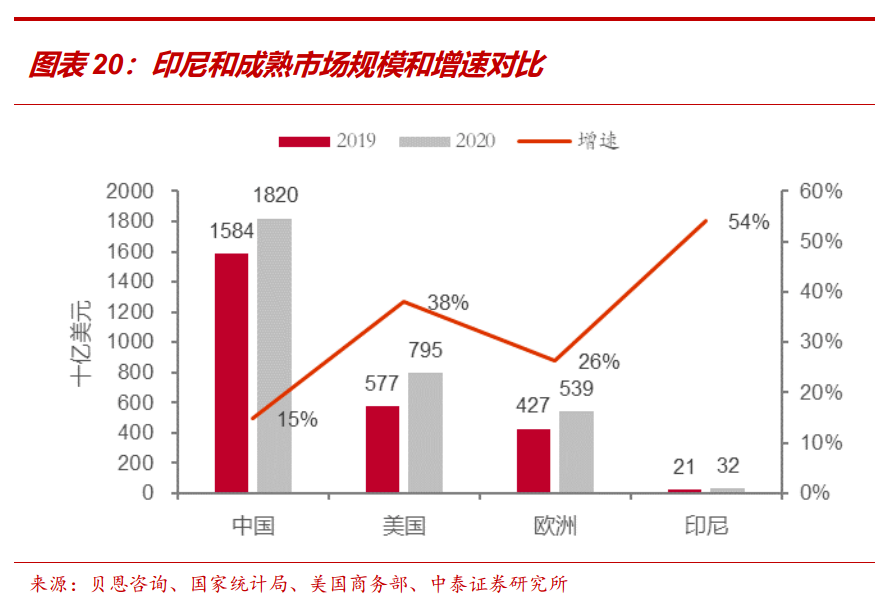

印尼所属的东南亚市场,虽当前电商规模在各地区对比中较小,但增速更高。欧美地区等率先发展起来的成熟电商市场目前的电商规模较大,渗透率更高。而新兴市场的电商市场规模和渗透率相对较低,东南亚电商规模仅高于中东和北非,但增速排名第一。

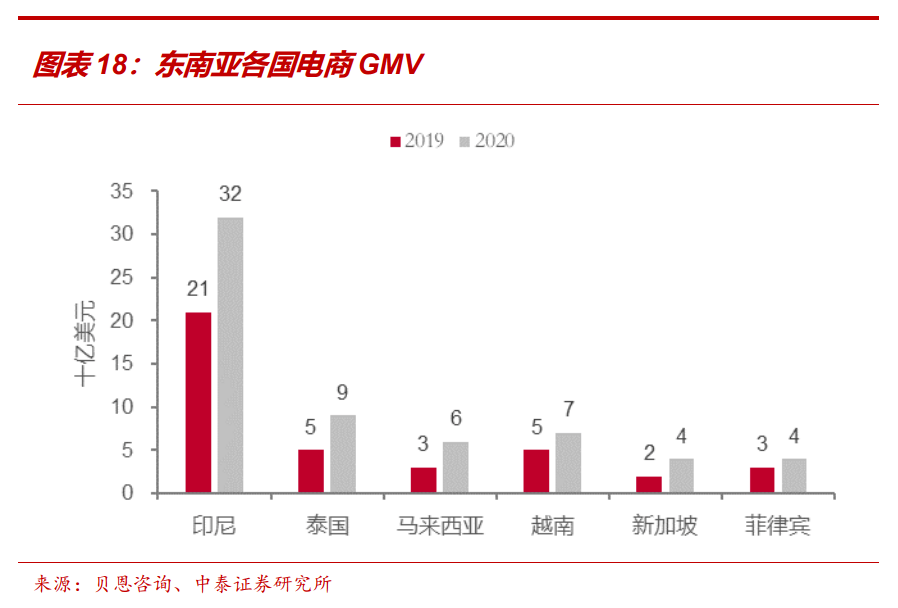

在东南亚市场内,印尼电商规模已最为突出。2020年,印尼电商市场规模达到320亿美元,在东南亚国家中排名第一,显著领先。

印尼电商市场渗透率仍较低,未来潜力较大。印尼市场电商渗透率仅为2%,假设社会零售总额不变,印尼市场发展到欧洲市场的13%渗透率,即在现有规模翻6.5倍,也有1400亿美元的空间,规模可达1740亿美元。

印尼电商市场处于高增速发展阶段。2020年,印尼电商市场增速为54%,处于高增速阶段,假设未来以50%的复合增速增长,仅需4-5年时间,便可达到1740亿美元的规模。

03

极兔

印尼市场快速崛起的快递企业

核心市场必有核心玩家。伴随着印尼电商快递市场崛起的,是一家有着中国基因的快递公司——极兔。

印尼快速增长的蓝海市场、来自于OPPO体系的组织基础,与主流电商企业紧密的合作关系,以及中国人的勤奋,使得极兔在印尼快速崛起。

由东南亚市场获得的丰厚利润为积淀,极兔已经成为中国快递市场不可忽视的玩家之一。这对于中国快递企业而言,是新的挑战,但也让中国快递企业看到了新的市场,新的机遇。

1.成立五年,获得印尼市场第一,东南亚市场第二

在印尼这样一个快速崛起的电商大市场中,极兔快递(J&T express)于2015年在东南亚起网运行,并于2017年扩展到马来西亚和越南,2018年扩张到菲律宾和泰国,2019年进入新加坡和柬埔寨,2020年进入中国。

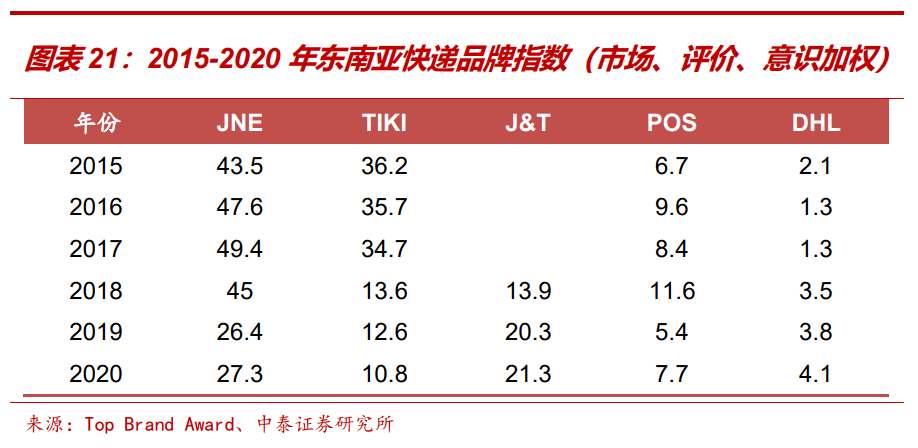

经过短短五年发展时间,极兔成为印尼及东南亚龙头快递企业。关于东南亚快递市场份额的统计暂未有较为精准的公开资料,参考Top Brand Award的数据,极兔在品牌整体影响力方面快速提升。

根据草根调研,我们了解到,以业务量来计算,极兔目前已经是东南亚第二大快递企业,在印尼市场的份额达到第一。

进入中国红海市场,同时拓展全球业务。在东南亚崛起的极兔快递并不止于此,一方面极兔进入了已经充分竞争的中国快递市场,不惜代价,在不到两年的时间内迅速做大至日均2000万单量级;另一方面,中国市场或许并非极兔的真正目的,极兔已经在巴西、墨西哥、埃及以及中东地区逐步起网,着眼于全球新兴市场。

2.极兔在印尼市场如何快速崛起

了解极兔在东南亚市场的竞争优势,对了解中国企业进入新兴市场的机遇与挑战而言,具有参考意义。极兔在东南亚的快速崛起,既有普适性,也有独特性。OPPO体系的基础,与主流电商企业紧密的合作关系、来自于中国人的勤奋、是极兔快速崛起的三项重要支撑。

1)借助OPPO网络基础

新快递网络的快速起网,往往需要依赖于一个互相信任的组织群体。中国电商快递崛起的过程中,桐庐系快递依靠自身的同乡信任与纽带,迅速调动了社会资金,快速在中国各地起网,建立起巨大产能弹性的网络。海外市场拓展的第一个问题是,能否找到一个具备基础信任的群体与网络。极兔由于其创始人的独特经历,得以获得一个独特的海外基础网络。

借助OPPO网络基础,极兔在印尼快速起网。极兔的创始人李杰早前在OPPO工作,2013年赶赴印尼推广OPPO手机,并帮助OPPO抢得印尼市场份额的第二名。

而李杰恰恰是通过OPPO手机的推广,发现了印尼薄弱的快递系统。一方面,李杰创立极兔后的前期生意就是专门为OPPO手机提供物流服务,这使极兔获得了第一批客户;更重要的另一方面,是OPPO经销体系的成功带来了组织之间的相互信任,这对一个初始网络的而言,是融资方面独特的竞争优势。

2)与主流电商的合作关系

在电商崛起的大背景下,快递的崛起需要依赖于与主流电商的紧密合作。2005年,圆通成为第一家与淘宝网合作的快递企业;之后依靠于淘宝的爆发式增长,利用10年时间,超越申通,实现业务量第一。

东南亚电商竞争中,Lazada与Shopee是两个重要玩家。两家企业都是目前东南亚领先的电商平台,且在中国企业的助推下业务规模不断扩大。

Lazada的最大股东是阿里巴巴,而Shopee的母公司Sea Limited的主要股东是腾讯。2018年,Shopee开始主攻印尼市场,和Lazada在东南亚的整体差距逐渐缩小,抢得印尼市场份额第一。

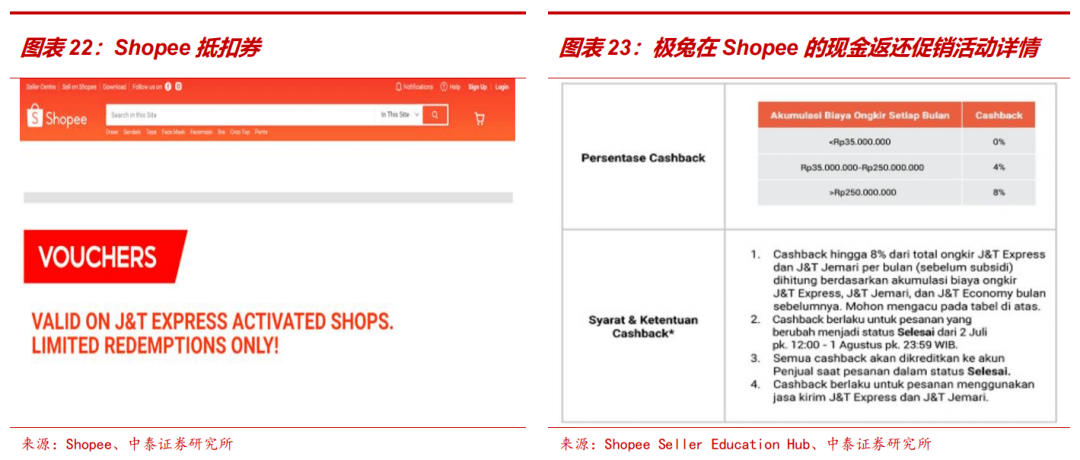

极兔与Shopee开展紧密合作,与电商企业协同进化。Shopee和J&T Express在印尼、菲律宾和马来西亚多国都建有合作关系。在印尼,极兔为Shopee所有卖家提供全国范围内的快递派送服务。Shopee和极兔还会有促销活动,比如卖家通过极兔寄送商品,可以获得现金返还或者可以使用Shopee发放的抵扣券。

3)来自于中国人的勤奋文化

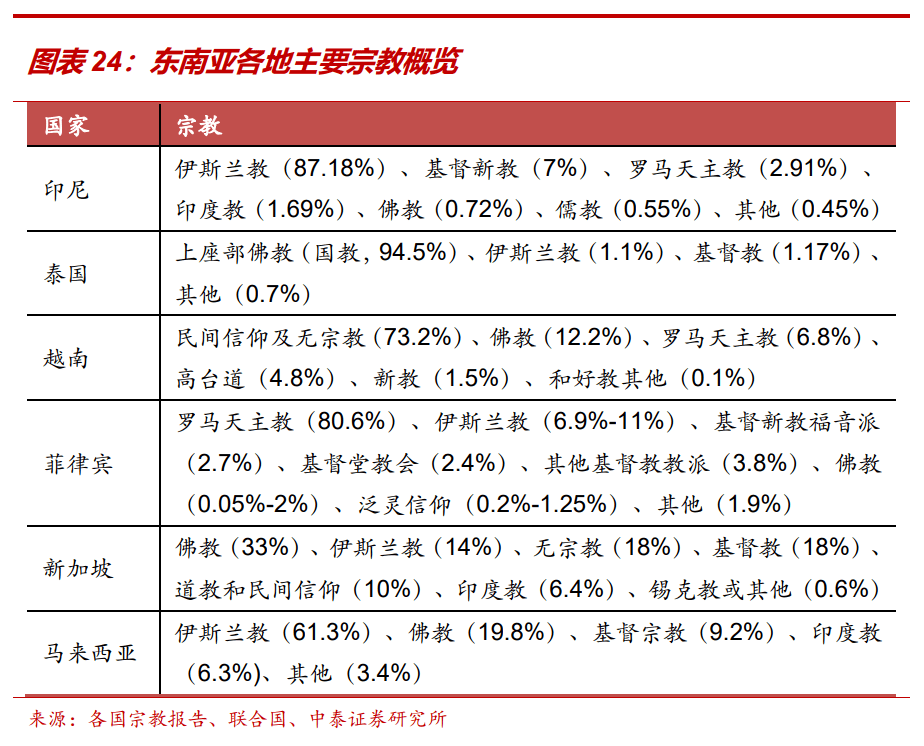

极兔高管多为中国人,将中国勤奋的工作文化带到当地。中国较大的人口规模与更充分的市场竞争,形成了独特的勤奋工作文化。而东南亚地区的市场竞争尚未充分,且大部分宗教信仰强调“来世”,中国企业在与当地人竞争中表现出更为勤奋的文化特征。

极兔高管多为中国人,将中国的工作文化适用到东南亚,打破了快递周日、节假日不配送和夜间停运的模式,为客户带来更好的时效体验。

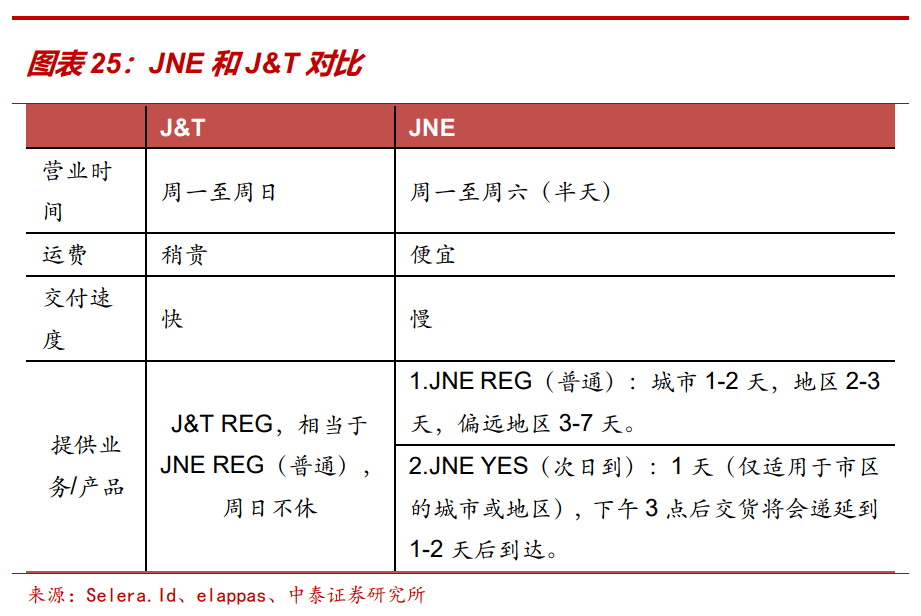

极兔创造了领先同行的时效。在极兔成立之前,印尼本土快递公司,如JNE,周日和节假日不处理包裹,交付速度较慢。并且印尼市场货到付款比例较高,工作日客户不在家概率高,快递员送货又存在困难,进一步降低了时效。

此外,印尼购物旺季是在 Lebaran(印度尼西亚最大的国定假日)期间,但是在此期间印尼航运公司关闭运营长达两周。而极兔一年 365 天都在运营,以满足客户的不同需求。

在经历上世纪快递第一轮全球化竞争后,全球快递市场依然是一个发展不均衡的市场。目前,在中国市场已经成为竞争红海的情况下,新兴大规模蓝海市场将为新一轮快递全球化竞争提供机遇与挑战。

中国快递市场是全球规模最大,效率最高的市场。未来十年,中国快递企业出海战略的重要性将逐渐提升,但其路径与方向注定与欧美巨头不同。

极兔在东南亚的成功或许只是一个开端。未来,一方面极兔将由东南亚作为立足点与利润来源,持续参与中国快递本土市场的竞争;另一方面,中国快递企业也将参与到新兴市场的竞争中去。

新一轮的竞争,中国快递企业将面临更多的竞争对手与不同市场本地化问题,这将更富有挑战,更加考验各个企业的战略眼光与执行能力。

来源/晓晗的消费互联网研究

作者/皇甫晓晗、王旭晖

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层