当一位快运老兵决定深耕跨境物流,他积累了哪些心得?有着怎样的打法?如何从零开始将快运业务量做到区域头部?又如何从搭乘出海机遇,通过快运+跨境双轮驱动突破增长瓶颈?

2025-08-13

“反内卷”2.0

2025-08-12

2025世界机器人大会在北京盛大开幕,汇聚了全球前沿的技术创新成果。

2025-08-08

快递涨价的同时,快递员社保权益有望同步落地。

2025-08-07

01

公司成长性好吗?好

市场认为,中国的大宗商品需求低增长,大宗供应链行业没有成长性。我们认为,大宗供应链大行业、小公司,头部公司基于竞争优势,市场份额快速提升。当前行业集中度低、国内龙头与国外龙头差距大,未来成长空间大,有望持续高增长。

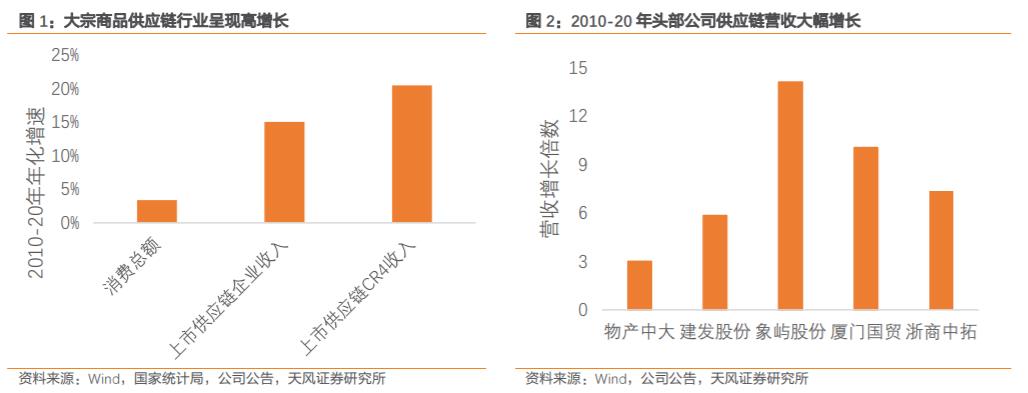

大宗商品消费低增长,头部供应链公司高增长。2010-20 年,中国大宗商品消费呈现低增长,但是大宗商品供应链行业(上市公司)收入呈现高增长。头部公司的增速更高,十年间收入增长 3-14 倍。

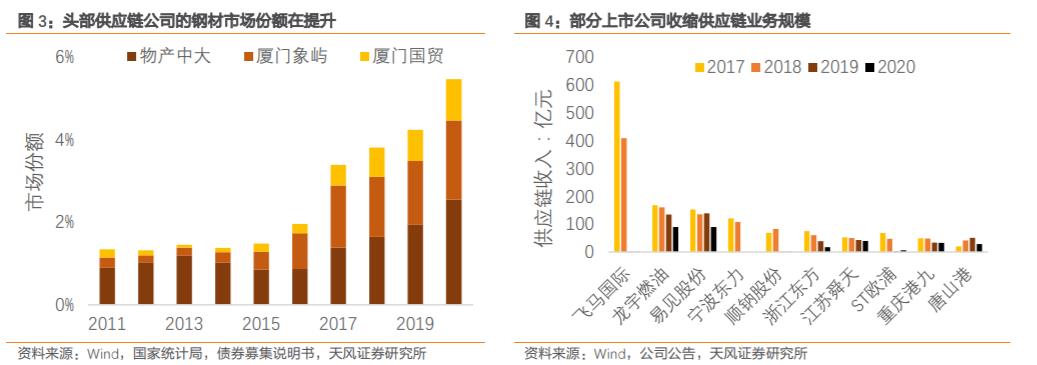

头部供应链公司增长来自于市场份额提升。头部供应链公司的核心业务品类都包含钢材。2015-2020年,三家头部公司的钢材业务市场份额大幅提升。在头部公司高增长的同时,部分中小型公司的业务规模在萎缩,甚至陆续退出市场,行业健康发展。

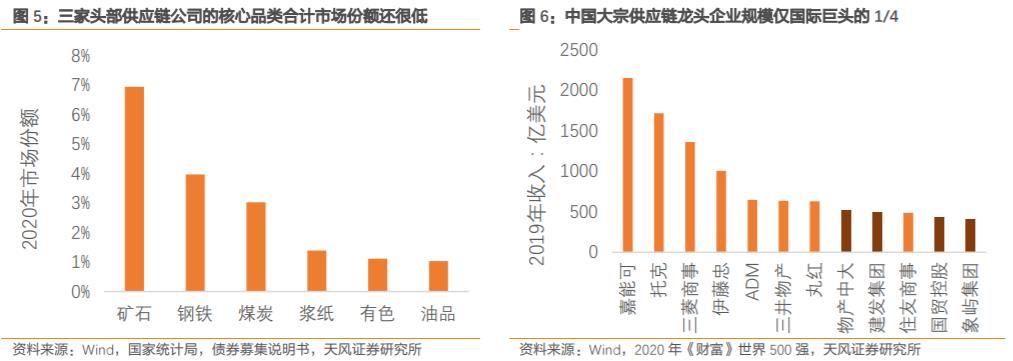

头部供应链公司的未来增长空间大。一方面,大宗供应链核心品类的市场集中度还很低,头部公司具备竞争优势,未来市场份额提升空间大。另一方面,中国大宗供应链头部公司的规模仅为国外龙头的 1/4 左右,而中国消费了全球一半左右大宗商品,所以国内龙头的成长空间大。

02

竞争门槛高吗?高

市场认为,大宗供应链本质上是贸易,缺乏竞争壁垒。我们认为,大宗供应链三重门槛决定了只有地方国企才能做大、做强、做久:

一是资金成本决定只有国企才能做大;

二是低利润率决定市场化企业才能盈利;

三是风控要求决定经验丰富的企业才能活得久。中国大宗供应链竞争格局清晰。

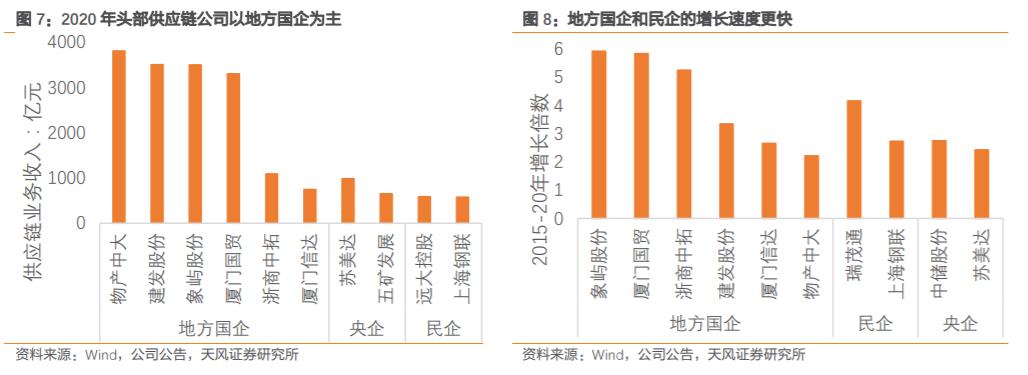

四家头部供应链公司都是地方国企,具备资金成本低、运营市场化、风控能力强的优势,因此 2015-20 年增速行业领先,到 2020 年营收规模大幅领先,处于第一梯队。

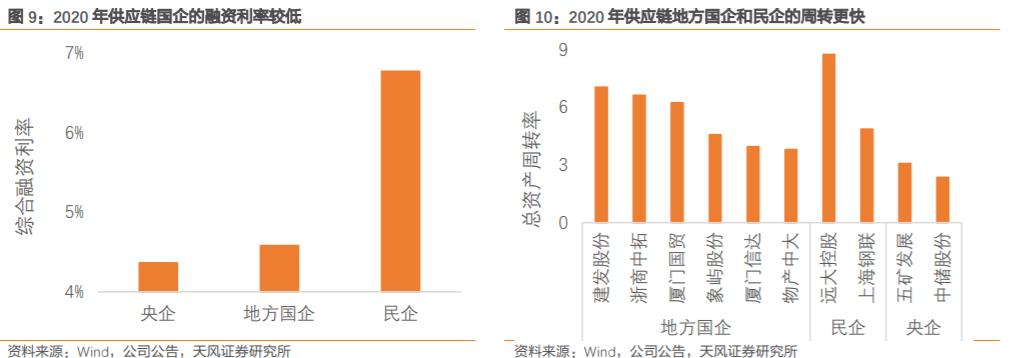

资金成本决定只有国企才能做大。供应链业务需要提供垫资服务,融资能力和融资成本是发展业务的关键因素。央企和地方国企的融资能力强于民企、融资成本低于民企,更具有竞争力。

低利润率决定市场化企业才能盈利。大宗供应链公司的毛利率在 2%左右,净利率在 0.5%左右,较低的利润率决定了只有高效经营才能持续盈利。地方国企和民企的资产周转率高于央企,效率更高。现存的供应链公司,都是在一轮轮市场竞争中胜出并留存下来的。

风控强的供应链公司才能活得久。供应链公司负债率高、利润率低、应收款多,需要严格控制价格风险、货权风险、信用风险等。经营时间长、规模大的公司往往建立了严密的风控体系,风险相对较小。而部分管理不够规范的民营企业,可能在经济周期低谷发生风险事件。

03

盈利能力强吗?强

市场认为,供应链公司毛利率 2%、净利率 0.5%,盈利能力差。我们认为,低利润率的背后是高周转率,头部供应链公司的 ROE 有 10%以上,盈利能力较强。

大宗供应链低利润率的背后是高周转率。大宗供应链行业主要的上市公司,供应链业务毛利率在 2%左右,净利率在 0.5%左右,低于多数行业。但是供应链业务周转快,总资产平均周转时间在 2 个月左右。低利润率、高周转率与贸易企业的特征一致。

大宗供应链的盈利能力较强。综合考虑利润率和周转率的 ROE,能更好衡量供应链行业的盈利能力。与申万相关行业比较,供应链行业的 ROE 水平并不低。2020 年头部供应链公司的 ROE 在 10%左右,部分优秀的公司接近 20%。

04

杠杆高吗?不高

市场认为,供应链公司资产负债率达到 70%左右,杠杆高。我们认为,尽管供应链公司财务杠杆高,但是经营杠杆和价格杠杆都很低,所以综合杠杆并不高。

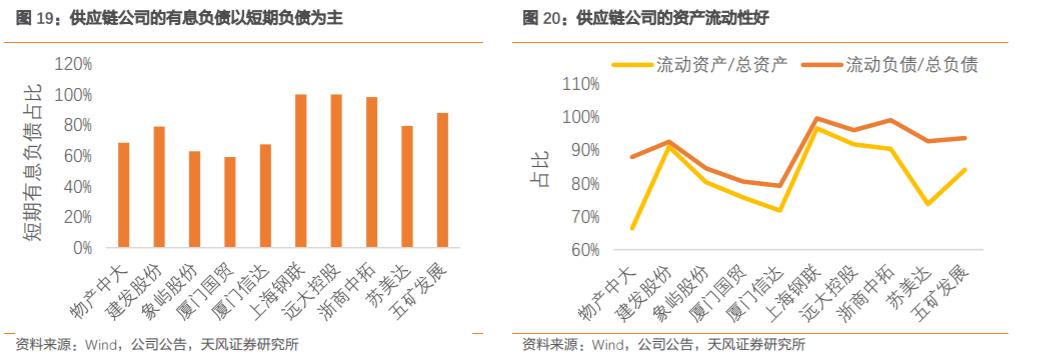

供应链公司的财务杠杆偏高。在 A 股一级行业中,除了金融,供应链行业的资产负债率仅次于房地产和建筑装饰(大量预收售房款推高负债率),高于大多数行业。2020 年底供应链公司的负债率普遍在 70%左右,另外三个季度末负债率更高。

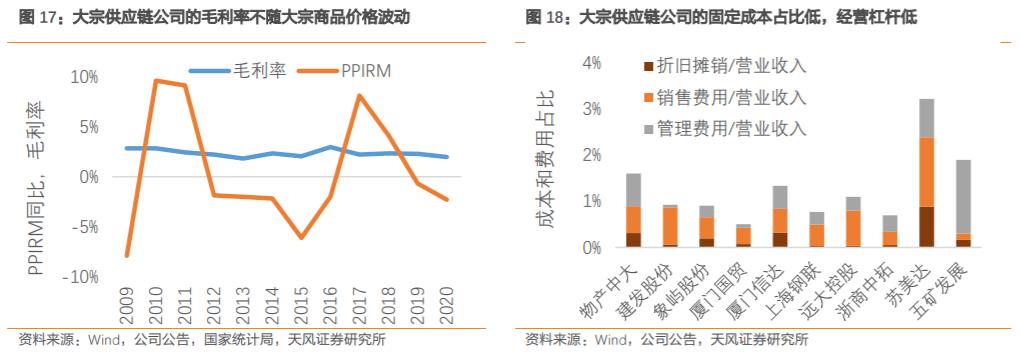

供应链公司的价格杠杆低。2009-20 年大宗商品价格大幅波动,PPIRM 也呈现明显的波动。但是大宗供应链公司的毛利率始终在 2%上下窄幅波动,与 PPIRM 波动无关,说明供应链公司的价格杠杆低。

供应链公司的经营杠杆低。供应链公司的短期固定成本主要是折旧摊销、销售费用和管理费用,三者在营业收入中占比都很低,对利润率的影响小,说明经营杠杆低。供应链公司的有息负债以短期借款和超短期融资券为主,可以随业务规模变化,说明财务费用是可变成本。

供应链公司的资产流动性好,与高负债率匹配。供应链公司负债率高,且以短期负债为主,看似偿债压力大。但是供应链公司的资产流动性也很好,且流动资产超过流动负债,所以风险并不大。

05

现金流差吗?不差

市场认为,供应链业务需要垫资,未来经营性现金将持续流出。我们认为,业务高增长带来垫资需求增长,导致经营性现金流出,如果业务停止增长,经营性现金将流入。

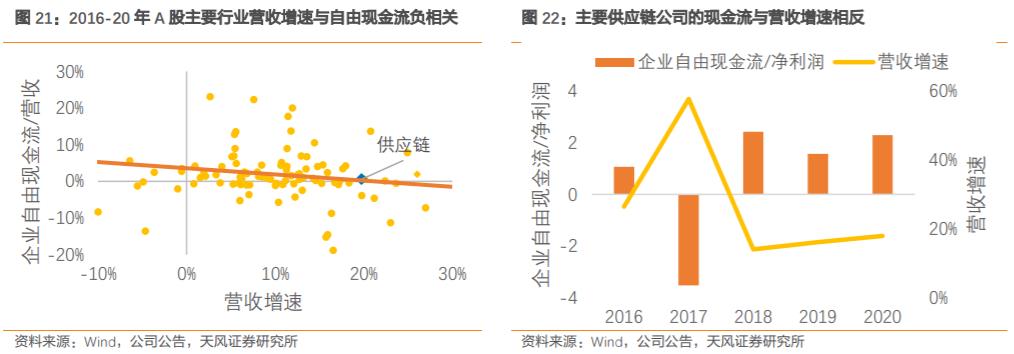

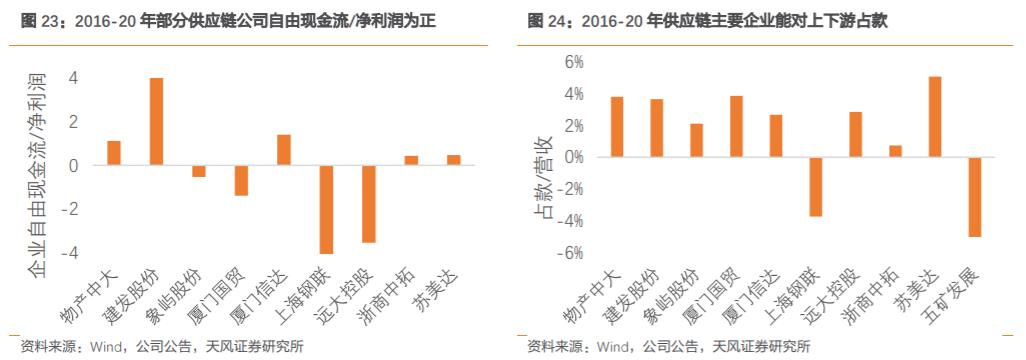

2016-20 年,多数供应链公司已经具备对上下游的占款能力。公司成长性和现金流负相关。业务增长带来资本开支需求,当增速超过利润留存带来的资本金增速,往往需要外部融资,表现为自由现金流出。A 股各行业(剔除金融地产)的自由现金流与营收增速负相关。2016-20 年供应链行业高增长,自由现金小幅流入,好于多数行业。

供应链公司营收增速越快,现金流越差。供应链业务需要垫资服务,当业务高增长时,垫资需求增加,现金流变差;当营收增速较低时,企业自由现金净流入。2016-20 年中,除了大宗商品价格大幅上涨、业务高增长的 2017 年,其他年度都呈现自由现金净流入。

主要供应链公司具备对上下游占款能力。供应链公司的自由现金流/净利润分化较大。从上下游占款(应付款+预收款+合同负债-应收款-预付款)能力看,多数供应链公司已经具备占款能力。

供应链公司固定资产少,经营性净现金流偏低。与多数行业相比,供应链行业的固定资产和无形资产占比都偏少,因此折旧摊销很少,对经营性净现金流贡献小。行业属性决定了供应链行业的经营性净现金流,难以与其他行业直接比较。

06

风险大吗?不大

市场认为,供应链公司承担商品价格波动、难以把控货权、应收款庞大,所以风险大。我们认为,头部供应链公司赚取服务费,不承担价格风险;货物存放于自管仓库或大型国有仓库,货权风险小;严格审查客户信用,应收款风险较小。在经济周期上行、大宗商品价格上涨阶段,供应链公司的风险较小。

供应链行业的风险损失比例高,风险事故多发。在 A 股传统行业中,2016-20 年供应链行业的资产减值损失和信用减值损失与净利润的比偏高。2018-20 年就有 6 家上市的供应链公司发生重大风险事故,其中 3 家受到退市风险警示,成为 ST 股。但是发生风险事件的多为中小型供应链公司,推高了行业整体风险损失比例,而头部公司较少。

供应链行业风险与大宗商品价格负相关。在经济下行、大宗商品价格下跌、信用紧缩阶段,存货减值风险、坏账风险都较高;而在经济上行、大宗商品价格上涨、信用宽松阶段,风险较小。预计 2021-22 年全球经济景气、大宗商品价格处于高位,风险较小。

头部供应链公司久经考验、风控严密,风险较小。物产中大、建发股份、厦门象屿、厦门国贸、浙商中拓等头部公司,经历了 2008 年次贷危机、2013 年信用收紧、2015 年经济低谷和大宗商品价格下跌、2018 年中美贸易冲突、2020 年新冠疫情的冲击,已经建立了较为严密的风控体系,有能力应对未来的外部冲击。从经营结果看,头部供应链公司的风险损失比例更低。

来源/天风证券

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层